המשקים שהפכו את שדות הפלחה למקור אנרגיה

חברת משק אנרגיה ממנפת את היתרון היחסי שלה - בעלות על קרקעות חקלאיות נרחבות - כדי להסתער על להיט האנרגיה המתחדשת • אבל החברה, שבבעלות 272 קיבוצים, לא מסתפקת בהקמת פרויקטים סולאריים בשטחים חקלאיים ובספטמבר האחרון היא נכנסה לשותפות (50%) עם סונול בפרויקט להטענת רכבים חשמליים • הגיוס שביצעה בהנפקה הראשונית ביוני היה גבוה מספיק לצורכי ההתרחבות הצפויה שלה בשנה הקרובה • המשך הצמיחה של משק אנרגיה תלוי בהצלחת השלמת הפרויקטים בישראל, וביכולתה להעביר את אלה שנמצאים בייזום התחלתי לשלבי ייזום מתקדם // כתבה חמישית בסדרה

פאנלים סולאריים במקום אספסת: ירידת קרנם של ענפי החקלאות השונים, שהיוו את הבסיס הכלכלי של הקיבוצים והמושבים מאז הקמתם, דחפה אותם לחיפוש אחרי מנועי צמיחה חדשים. ככה הוקמו מפעלי התעשייה הקיבוצית, חלקם רווחיים מאוד, ומשקים רבים עברו גם לאספקת שירותים שונים לארגונים וחברות אחרות.

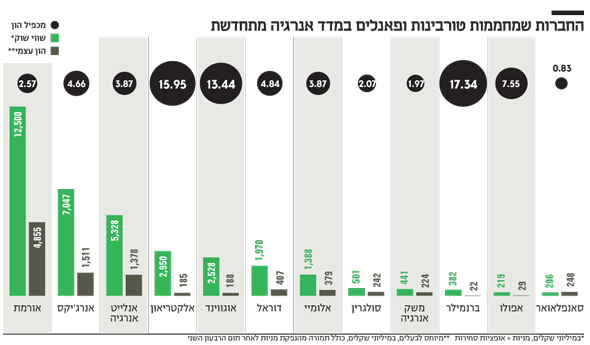

עליית קרנו של תחום ייצור החשמל באנרגיה מתחדשת, שהופך ללהיט ככל שמתקרב מועד הנטישה של מדינות את אנרגיית הדלקים הפוסיליים, בשילוב עם בעלות על קרקעות חקלאיות נרחבות, פתחה בפני הקיבוצים והמושבים את הדלת לתעשייה החדשנית. וכך, ביוני האחרון בוצעה בתל אביב הנפקה ראשונית של חברת משק אנרגיה - אנרגיות מתחלפות, שבשליטת (62.5%) ארגונים כלכליים שבבעלותם של 272 קיבוצים. בהנפקה גויסו 134 מיליון שקל נטו (אחרי הוצאות הנפקה), והיא בוצעה לפי מחיר של 2.94 שקלים למניה. מחיר מניית החברה זינק ל־4 שקלים עם כניסתה למדד SME60 בתחילת ספטמבר, אך לאחר מכן המחיר ירד ל־3.59 שקלים למניה שמשקף לה שווי שוק של קצת יותר מ־450 מיליון שקל.

בשדות, על הגגות ועל מאגרי מים

ההתמחות של משק אנרגיה היא הקמת פרויקטים פוטו־וולטאים בשטחים חקלאיים ועל גגות ומאגרי מים של קיבוצים ומושבים בעיקר, בפרט לאור הזיקה של משק אנרגיה למגזר זה. עיקר הפעילות מתבצע על ידי החברה עצמה, ומיעוטה על ידי דוראל משקי אנרגיה מתחדשת, שהיא שותפות בחלקים שווים בין דוראל ובין משק אנרגיה. בסוף 2019 היו למשק אנרגיה חמישה פרויקטים פוטו־וולטאים מחוברים לרשת החשמל בהספק כולל של 53 MWp, כשחלק החברה בהספק הפרויקטים עמד על 36 MWp; עלות ההקמה של הפרויקטים עמדה על 171 מיליון שקל, כשחלקה של החברה בעלות זו עמדה על 117 מיליון שקל; וה־EBITDA השנתי שלהם היה 13.7 מיליון שקל (חלק החברה עמד על 9.5 מיליון שקל), כשיחס ה־EBITDA השנתי לעלות ההקמה הוא 8%.

פרויקט כפר בלום, עם הספק של 10 MWp, צפוי להיות מחובר ברבעון הנוכחי לרשת החשמל, וה־EBITDA שלו צפוי להיות 2.5 מיליון שקל בשנה. משק אנרגיה לא עמדה בלוח הזמנים של השלמת הפרויקט, ולכן צפויה לשלם לרשות החשמל קנס של 2.7 מיליון שקל. סכום זה לא מהותי לחברה, ומחצית הקנס תשולם על ידי הקבלן המבצע. במחצית הראשונה של השנה הכנסות משק אנרגיה היו 4.9 מיליון שקל, אך לחברה נותר EBITDA שלילי של 800 אלף שקל שנובע מהוצאות הייזום של החברה (2.6 מיליון שקל) שמתמקדות בפרויקטים עתידיים. הפרויקטים בייזום הנוכחי צפויים להעביר את משק אנרגיה לרווחיות בשנת 2022, כאשר היקף גיוס ההון הגדול יחסית להיקף הפעילות יאפשר לחברה, אם תבחר בכך, להשלים את הפרויקטים שנמצאים כעת בהקמה או ערב הקמה ללא גיוס הון נוסף.

למשק אנרגיה פרויקטים בהקמה ובייזום מתקדם בהיקף של 245 MWp (כולל פרויקט כפר בלום). בחלק מהפרויקטים יש לקיבוצים שבשטחם מבוצעים הפרויקטים זכות לנתח מהפרויקט. בנוסף, לחברת הביטוח הפניקס זכות להיכנס כשותפה ב־30% מפרויקט יכיני — הפרויקט הגדול ביותר בפיתוח מתקדם של משק אנרגיה, עם הספק צפוי של 60 MWp, שמועד השלמתו הוא עד תחילת 2023.

חלקה הצפוי של משק אנרגיה בהספק של פרויקטים אלו הוא 128 MWp, זאת תחת הנחה שהקיבוצים יממשו את האופציה שלהם לקבלת חלק בפרויקטים. חלקה של משק אנרגיה ב־EBITDA הצפוי מהפרויקטים בהקמה ובייזום מתקדם הוא 30 מיליון שקל בשנה, ותשואת ה־EBITDA השנתית הצפויה, חלקי עלות ההקמה הצפויה של הפרויקטים בייזום מתקדם, היא 7.5%-7% בממוצע.

הגורמים לכך הם ריבוי פרויקטים בינוניים וקטנים, שלהם הוצאות מעט גבוהות יותר יחסית להכנסות הצפויות, והסביבה התחרותית בישראל, שלוחצת כלפי מטה את מחיר החשמל המתקבל במכרזי רשות החשמל. אף שמשק אנרגיה מתבססת בתחזיות על עתידה על הזיקה לעתודות הקרקע של קיבוצים ומושבים, לחברה פרויקטים גם בשטחים שאינם שייכים לקיבוצים, בהם השדה הסולארי הראשון שהוקם על אדמות שבט תראבין שמדרום לבאר שבע, שאתו היא חוכרת מבעלי הקרקעות למשך 22 שנה.

השותפות עם דוראל משקי אנרגיה

משק אנרגיה מצויה בימים אלה בהליך של גיוס אג"ח, שמיועד לממן חלק מהפרויקטים שבהקמה, כאשר ההכנסות מהפרויקטים יהיו הבטוחה לאג"ח. הנכסים המניבים כעת של משק אנרגיה צפויים ליצור EBITDA שנתי של 11 מיליון שקל (חלק החברה), ואלו שנמצאים בהקמה או בייזום מתקדם צפויים ליצור EBITDA שנתי של 41 מיליון שקל (חלק החברה) החל מ־2023 (הפרויקטים שבייזום צפויים להסתיים ב־2022, למעט פרויקט יכיני שצפוי להסתיים עד סוף 2023). אולם ייתכן שה־EBITDA השנתי יהיה גבוה יותר אם החברה תצליח להשלים עד מועד זה פרויקטים שמצויים בייזום התחלתי.

עיקר הייזום המתקדם של משק אנרגיה בתחום הפאנלים הסולאריים על גגות ועל מאגרי מים מתבצע באמצעות השותפות שלה עם דוראל - דוראל משקי אנרגיה מתחדשת. שותפות זו זכתה בשלושה מכרזים לייצור חשמל בהיקף כולל של 120 MWp. שני המכרזים הראשונים, שבהם זכתה דוראל משקי אנרגיה מתחדשת ב־80 MWp, נסגרו במחיר של כ־23 אגורות לקוט"ש, והמכרז השלישי, שבו זכתה בספטמבר, נסגר במחיר נמוך של 18.18 אגורות לקוט"ש.

הצד החיובי מבחינת משק אנרגיה הוא שמרבית הפרויקטים בייזום של דוראל משקי אנרגיה מתחדשת עדיין יזכו לתעריף גבוה יחסית. הצד השלילי הוא שהמכרז האחרון מבהיר את הצפי למחירים במכרזים עתידיים. בנוסף, משק אנרגיה נמצאת בשלב התחלתי של ייזום של פרויקט גדול לייצור חשמל בטכנולוגיה פוטו־וולטאית בשיתוף עם קיבוצי עמק המעיינות. משק אנרגיה מחזיקה ב־70% מהפרויקט, והיא מאפשרת לדוראל להיכנס כשותפה שווה (35%) בחלקה בפרויקט.

כניסה לתחום טעינת רכבים חשמליים

משק אנרגיה רכשה מידי משקיעים פרטיים בספטמבר האחרון 50% מפעילות עמדות הטעינה של רכבים חשמליים בתחנות הדלק של סונול, זאת בתמורה ל־3.1 מיליון שקל, ותמורת התחייבות נוספת שלה להזרמת הלוואת בעלים של 1.25 מיליון שקל. סונול מחזיקה ב־50% מהפעילות. תחום עמדות הטעינה לרכבים חשמליים צפוי להיות תחום פעילות נוסף למשק אנרגיה, אך בשלב הנוכחי פעילות זו אינה מהותית. משק אנרגיה מנסה להיכנס גם לתחום אגירת אנרגיה, באמצעות השתתפות במכרזים לייצור חשמל סולארי עם אגירה ובאמצעות פעילות של ייעול צריכת אנרגיה של משתמשים גדולים באמצעות אגירה. בכוונתה של החברה להשתתף במכרז סולארי משולב אגירה שמתוכנן בדצמבר השנה.

למשק אנרגיה, בשלב הנוכחי, אין פעילות מהותית מחוץ לישראל, והיא מתמקדת היכן שיש לה יתרון יחסי — פרויקטים פוטו־וולטאים בשיתוף עם קיבוצים ומושבים. היקף ההנפקה הראשונית היה גבוה מספיק לצורכי ההתרחבות הצפויה של החברה בשנה הקרובה. בשלב הנוכחי הפעילות של משק אנרגיה לא ממונפת. ההון העצמי המיוחס לבעלי המניות של משק אנרגיה הוא 224 מיליון שקל, אך מכפיל ההון שלה (1.97) נמוך מהותית מזה של דוראל (4.84), אנרג'יקס (4.66) ואנלייט (3.87). הסיבות לכך הן שילוב של פעילות רחבה יותר של דוראל בישראל והפרמיה הגבוהה שהשוק נותן להתמקדות של אותן חברות בפעילות שמחוץ לישראל.

המשך הצמיחה של משק אנרגיה תלוי בהצלחת השלמת הפרויקטים בישראל, שחלקם מתבצעים בשיתוף עם דוראל, וביכולתה להעביר את הפרויקטים שנמצאים בייזום התחלתי, בהיקף של 500 MW, לשלבי ייזום מתקדם. עוד תרומה להמשך הצמיחה של משק אנרגיה תלויה בהצלחתה להרחיב את אחיזתה בעולמות המשיקים לפעילותה, לרבות הטענת רכבים חשמליים, מסחר בחשמל ואגירת אנרגיה בפעילות המשלימה.

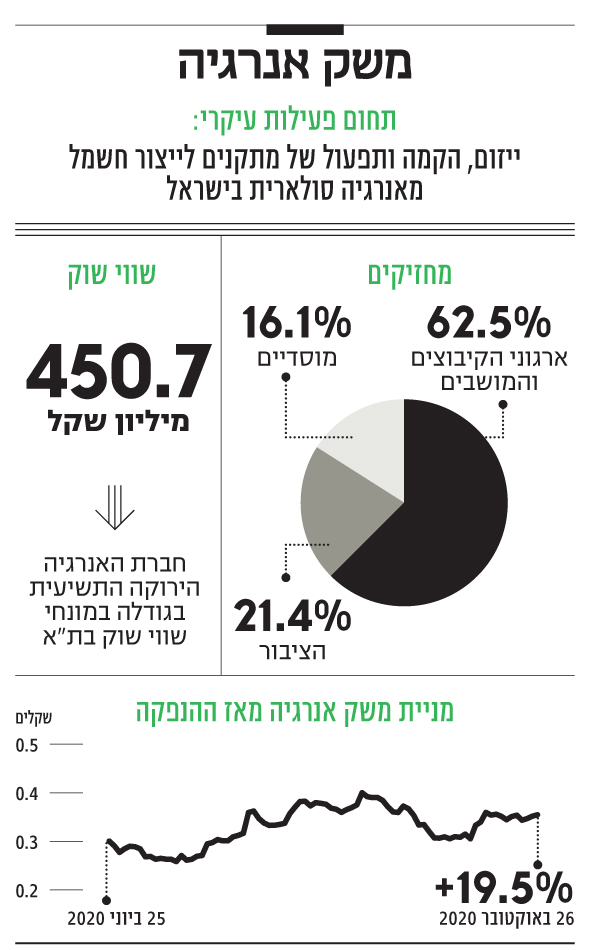

עדכון מדד האנרגיה הירוקה של S&P והשפעתו על המניות הישראליות

קיבלו הכרה עולמית: אחד המדדים המשמעותיים בתחום האנרגיה הירוקה הוא S&P global clean energy index, שמכיל 30 מניות של חברות אנרגיה ירוקה. חברת S&P מעדכנת את הרכב המדד פעמיים בשנה — באפריל ובאוקטובר. בעת העדכון, המניות שמתאימות למדד נבחנות מבחינת שילוב של שווי שוק, סחירות והתאמת תחומי הפעילות להגדרת המדד. 30 החברות שנכללות במדד הן אלה שמקבלות את הציון המשוקלל הגבוה ביותר של קריטריונים אלו. על מדד זה מתבססות כמה קרנות סל, שהבולטת שבהן היא ICLN שמנוהלת על ידי iShares. קרן סל זו מנהלת 2 מיליארד דולר. קרנות נוספות שהרכבן מתבסס על המדד מנהלות עוד מאות מיליוני דולרים (יחדיו).

אנרג'יקס OUT ואנלייט IN

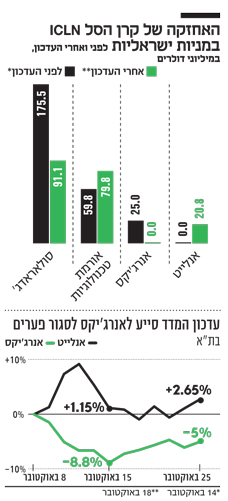

העדכון האחרון להרכב המדד בוצע בסוף המסחר של יום שישי, 16 באוקטובר, אך ההתאמות במניות שנסחרות רק בתל אביב בוצעו כבר יום לפני כן. בעדכון זה מניית אנלייט אנרגיה נכנסה למדד, ומנגד מניית אנרג'יקס יצאה ממנו. כתוצאה מכך קרן הסל ICLN מכרה ביום חמישי בשלב הנעילה מניות אנרג'יקס ב־25 מיליון דולר (85 מיליון שקל) ומנגד רכשה מניות אנלייט ב־20.8 מיליון דולר (70 מיליון שקל).

קרנות סל נוספות רכשו ומכרו את המניות כתוצאה מעדכון הרכב המדד, וזו הסיבה למחזור המסחר החריג בשתי המניות באותו יום.

לתחלופה בין המניות במדד היתה השפעה גדולה על מחיר המניות. באותו שבוע מניית אנלייט אנרגיה עלתה ב־1.1%, ומנגד מניית אנרג'יקס ירדה ב־8.8%. מנגד, לאחר ביצוע ההחלפה חלק מהפער נסגר בשבוע שאחרי העדכון, שבו מניית אנרג'יקס טיפסה ב־3% ואנלייט שמרה על יציבות.

היערכות מוגזמת של השוק

למעשה, בשלושת ימי המסחר הראשונים של השבוע שקדם להחלפה, מניית אנלייט אנרגיה זינקה ב־9.1% ומנגד מניית אנרג'יקס איבדה 6.6%, זאת כתוצאה מהיערכות גדולה מדי של שחקנים בשוק ההון הישראלי לעדכון הרכב המדד של S&P. ולכן, יומיים לפני ערב העדכון, הפער בתשואות של שתי המניות כבר החל להצטמצם.

שתי מניות ישראליות נוספות שנכללות במדד הן של סולאראדג' ושל אורמת טכנולוגיות שהסחירות שלהן גבוהה יותר, ולכן השפעת מדד זה עליהן נמוכה בהרבה. בעדכון הנוכחי המשקל היחסי של סולאראדג' במדד ירד, בגלל מגבלת המשקל המקסימלי במדד, ומנגד המשקל היחסי של אורמת טכנולוגיות עלה. לכן קרנות הסל רכשו ב־16 באוקטובר את מניות אורמת טכנולוגיות ומכרו את מניות סולאראדג'.

הכותב הוא כלכלן בחברת הייטק