הרפורמה הגדולה בהיסטוריה: ריביות הליבור מוחלפות והסיכונים נחשפים

עד סוף 2021 יוחלפו ריביות הבנצ'מרק, שמהוות בסיס לתמחור מכשירים פיננסיים בהיקף של כ־370 טריליון דולר, בריביות בנצ'מרק חדשות, בדולר, ליש"ט ויורו. מהם הסיכונים והשינויים הצפויים וכיצד ניתן להתמודד איתם

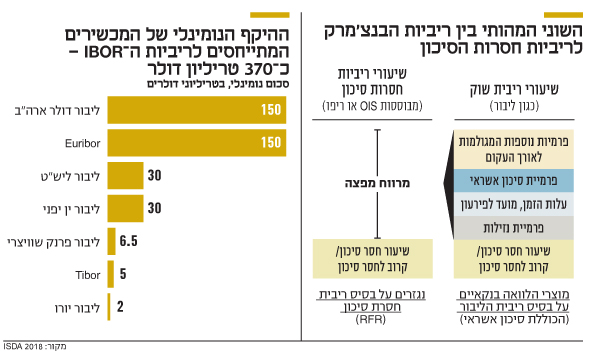

בסוף 2021 צפויה להתרחש הרפורמה הפיננסית הגדולה בהיסטוריה, אז יוחלפו ריביות הליבור, בריביות עוגן (בנצ'מרק) חדשות. בראשן, ריבית ה־SOFR הדולרית, ריבית ה־STR€ ביורו וריבית ה־SONIA בליש"ט. ריביות הליבור מהוות העוגן למכשירים פיננסיים בריבית משתנה בהיקף אדיר של כ־370 טריליון דולר - בנגזרים, הלוואות, אג"ח, ואיגוחים.

מורכבות הרפורמה נובעת מכך שבעוד ריביות הליבור מגלמות את עלויות המימון של בנקים לתקופות של עד שנה, ובהתאם את סיכוני האשראי והנזילות שלהם - הריביות החדשות הינן חסרות סיכון, בהיותן מבוססות על עלות המימון בעסקאות ללילה בודד, כנגד ביטחונות או בין בנקים.

החלפת הליבור צפויה לשנות את השווי ההוגן ואת סיכוני הריבית של המכשירים הפיננסיים, ולהצריך הוספת "מרווחים מפצים" שיאזנו בין הריביות במועד המעבר. השילוב בין ההיקפים העצומים וההתאמות הנדרשות, יוצר השלכות כלכליות, משפטיות, עסקיות וטכנולוגיות רחבות על הבנקים, חברות הביטוח, הגופים המוסדיים, חברות ריאליות ומשקיעים מהשורה, המחזיקים בנגזרים ובני"ע, או שנטלו הלוואות בריבית משתנה במט"ח.

כדי להיערך לכך, אלה צריכים למפות את חשיפותיהם הרלוונטיות ולגבש תוכנית מעבר לניהול הסיכונים הבאים: ניירות ערך במט"ח בריבית משתנה: בשוק הנגזרים, תהליך החלפת הריביות פשוט יחסית. ראשית, העובדה שהריביות החדשות הן ללילה אחד גורמת להן להתאים למכשירים בהם מועברים ביטחונות יומיים כנגד שינויים בשווי ההוגן. שנית, שיעור גבוה מהנגזרים נסלק במסלקות מרכזיות, המסדירות תהליכים מחייבים ואחידים להחלפה. ביתר השוק, המתנהל דו־צדדית, חלים סטנדרטים אחידים שגיבש האיגוד הבינלאומי לנגזרים.

מעבר מורכב במיוחד בהלוואות ואג"ח

מנגד, בהלוואות ואג"ח, המעבר לריביות החדשות צפוי להיות מורכב במיוחד. זאת משום שבמכשירי חוב סיכוני האשראי מתמשכים לתקופות ארוכות ושימוש בריביות החדשות לא מייצג נאמנה את ההתנהגות של סיכוני האשראי לאורך תקופת החוב ועלול להצריך התאמות מורכבות.

החלפת הליבור תהא מורכבת ביותר בניירות ערך, מאחר שמחזיקים בהם משקיעים מרובים, ואין בהם מנגנון מקובל להסכמה על האופן בו יוחלפו הריביות. יישום המעבר עלול להוביל לתוצאות קשות למשקיעים.

לדוגמה, קיימות סדרות אג"ח בהן כדי לשנות את ריבית העוגן נדרש ששיעור גבוה של המחזיקים יסכים לכך. דוגמה נוספת הן אג"ח בהן הפסקת פרסום הליבור תביא לקיבוע הריבית לשער הליבור האחרון שפורסם, מה שיהפוך את המכשיר לנושא ריבית קבועה ושרירותית. קיימות אג"ח שהליבור תוחלף בהן לריבית שונה מהותית, כגון ריבית הפריים, או לריבית המבוססת על פרמטרים הכפופים לשיקול דעת המנפיקים. יש לבחון כיצד להימנע מחשיפות למכשירים אלה ולחשיפות לא הכרחיות לשינוי בשווי, שעלול להוביל להפסדים.

הלוואות בריבית משתנה במט"ח: ההחלפה בהלוואות פשוטה יותר, מאחר שההסכמות הנדרשות הן בין לווה למלווה או לקבוצת לווים בסינדיקציה. חברות שנטלו הלוואות במט"ח בריביות ליבור, הצפויות להיפרע לאחר 2021, נדרשות לבחון את האופן בו מנגנוני השינוי בהסכמי ההלוואה ישפיעו על הריבית ועל תשלומים שיועברו בגין הפרשי שווי לאור החלפתה. הלוואות שלא כוללות סעיפים להחלפת ריבית, תצרכנה מו"מ פרטני.

התשלום בריבית החדשה לא יהיה ידוע

בהלוואות בריבית ליבור שתיפרענה אחרי 2021, ראוי לכלול סעיף שיסדיר מעבר הוגן לריבית חלופית, שתהיה מבוססת על ריבית חסרת סיכון חדשה, בתוספת מרווח שיפצה על הפער בינה לריבית הליבור. התוצאה הרצויה היא ששיעור הריבית החדש יהא דומה לשיעור הליבור במועד המעבר. אולם לאחר מכן, ריבית הבסיס החדשה תתנהג באופן שונה. הלוואה שגודרה בעבר ביחס לריבית הליבור, תידרש בגידור חדש.

היעדר עקומי ריבית: ריביות הליבור מוגדרות לפרקי זמן שונים, כגון חודש, שלושה חודשים וחצי שנה. כתוצאה, הן יוצרות עקום ריביות שמאפשר לחברות לדעת מראש את תשלומי הריבית הצפויים בהלוואות בריבית משתנה, ולנהל את תזרימי המזומנים הצפויים. מנגד, מאחר שהריביות החדשות הינן ללילה אחד, לא קיימים עקומי ריבית המבוססים עליהן. ספק גם אם ניתן יהיה ליצור כאלה. כתוצאה, בריביות אלה לא ניתן לאמוד את תזרימי המזומנים הצפויים.

אמנם ביולי התפרסם עקום צופה פני עתיד עבור ריבית ה־Sonia בליש"ט, אולם הוא לא מיועד עדיין לשימוש בפועל. בעוד ריבית ה־Sonia כבר נזילה יותר מהליבור בליש"ט, ומאומצת בהיקפים משמעותיים במסחר בנגזרים — היקפי המסחר בריביות ה־SOFR וה־STR€, הינם פחות מ־1% מריביות הליבור. לאור הנזילות האפסית, לא ניתן יהיה לפתח עקומים עבורן בעתיד הקרוב. לאור זאת, מציעים הרגולטורים להשתמש בהלוואות ובאג"ח בריביות מצטברות לאחור, המבוססות על תצפיות של הריבית טרם מועד התשלום. לכן, תשלומים בריביות החדשות לא יהיו ידועים בתחילת תקופת צבירת הריבית, אלא רק בסמוך לסופה. חברות יצטרכו להסתגל למאפייני הריביות החדשות ולשינויים בניהול תזרימי המזומנים והסיכונים.

עסקאות בין־מטבעיות ונגזרים מורכבים: החלפת הריבית תשפיע במיוחד על עסקאות בין־מטבעיות, כגון נגזרי החלפה ועסקאות עתידיות במט"ח, למשל דולר־יורו. השוני בקצב אימוץ הריביות החדשות צפוי לגרום להיעדר סנכרון בין ריביות ההיוון. השפעות צפויות גם בתמחור מכשירים מורכבים, כגון באופציות על ריביות. לסוחרים במכשירים אלה מומלץ להיזהר בתמחור עסקאות ולהביא בחשבון את השלכות החלפת הריביות ואת הסיכון שצדדים נגדיים מתוחכמים "יכו" אותם בתמחור.

אתגרי גידורים וסיכוני בסיס חדשים: הפערים בקצב אימוץ הריביות החדשות בין שוק הנגזרים לשווקי ההלוואות והאג"ח, עלולים לגרום לכך שייווצרו סיכוני בסיס חדשים בין ריביות שונות באותו מטבע ואתגרי גידור משמעותיים.

לדוגמה, נגזרים דולריים צפויים לעבור לריבית SOFR, בעוד ניירות ערך דולריים ימשיכו להשתמש בריביות ליבור או בריבית חלופית. הדבר עלול לפגוע ביכולת של נגזרים לגדר חשיפות למכשירי חוב. כתוצאה, ביצוע גידורים יהא מורכב יותר ושיעור הגידורים האפקטיביים יפחת ויצריך שינויים והתאמות. ראוי לקחת זאת בחשבון בתכנון וביצוע גידורים במט"ח.

הכותבים הם מייסד פירמת הייעוץ הפיננסי CoAF ויועצת בכירה בפירמה