כצמן מגייס את גזית גלוב כדי להזרים חמצן פיננסי לנורסטאר

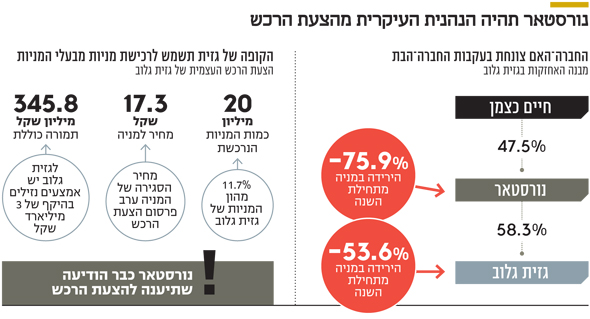

חברת הנדל"ן גזית גלוב פרסמה הצעה לרכישת עד 11.7% ממניות החברה בעלות של 346 מיליון שקל. החברה־האם נורסטאר, שמנייתה צנחה בחדות מתחילת השנה והתשואות על איגרות החוב שלה עולות, מתכוונת להיענות להצעה ותוכל לקבל עד 200 מיליון שקל

חברת הנדל"ן המניב גזית גלוב הודיעה אתמול על החלטת הדירקטוריון לפרסם הצעת רכש עצמית ל־20 מיליון ממניותיה, שמהוות 11.67% מהון המניות של החברה. המחיר בהצעת הרכש, 17.29 שקל למניה, זהה לשער המניה בבורסה ערב פרסום ההחלטה, ומגלם ירידה של 53% בשווי המניה של גזית גלוב מתחילת השנה. בהנחה של היענות מלאה, עלות הצעת הרכש העצמית לגזית גלוב תסתכם ב־345.8 מיליון שקל.

הדיווח של גזית גלוב אתמול הפתיע את כל בעלי המניות בחברה, מלבד משקיעה אחת — בעלת השליטה נורסטאר ‑ שמחזיקה ב־58.3% ממניותיה של גזית גלוב. נורסטאר היתה שותפת סוד להחלטת הדירקטוריון של החברה־הבת ביחס להצעת הרכש העצמית. בגוף הדיווח של גזית גלוב על הצעת הרכש העצמית כבר מופיעה עמדת בעלת השליטה, שלפיה נורסטאר הודיעה על כוונתה להיענות להצעת הרכש, בכמות שתיקבע על ידי הדירקטוריון שלה, בהתאם לתנאי השוק, ותוך שאיפה לשמר את שיעור האחזקות שלה בגזית גלוב.

נראה שהממשק בין שני הדירקטוריונים, של החברה־האם והחברה־הבת, אינו מקרי. נורסטאר תהיה הנהנית העיקרית מהצעת הרכש העצמית של גזית גלוב. הצעת רכש עצמית שקולה לחלוקת דיבידנד, שכן מדובר באירוע שבו מזומן מקופה של החברה מועבר, תמורת המניות הנרכשות, לבעלי המניות. בהנחה שהצעת הרכש של גזית גלוב תיענה במלואה ונורסטאר תשמור על שיעור האחזקה שלה בחברה, נורסטאר תמכור לגזית גלוב מניות של גזית גלוב המוחזקות על ידה. בתמורה למניות, ישולמו מקופתה של גזית גלוב 200 מיליון שקל לזאת של נורסטאר.

מגמה מנוגדת בתשואות איגרות החוב

כדי להבין עד כמה הצעת הרכש העצמית של גזית גלוב למניותיה חשובה לבעלת השליטה בה, די להתבונן בתשואות איגרות החוב של נורסטאר, שערב הדיווח על הצעת הרכש הגיעו ל־20%. תשואה זאת מעידה על החששות של המשקיעים ביחס ליכולתה של נורסטאר לעמוד בהתחייבויותיה במועדן.

בתגובה לפרסום על הצעת הרכש העצמית נרשמה מגמה מנוגדות באיגרות החוב של החברה־האם והחברה־הבת. בעוד איגרות החוב של נורסטאר, שעתידה כאמור לקבל 200 מיליון שקל תמורת 6.8% ממניות החברה־הבת, רשמו עליות שערים קלות ‑ אלו של גזית גלוב, שקופתה עתידה להיפרד מ־346 מיליון שקל, רשמו ירידות שערים חדות שהגיעו לעד 2.9%.

ניכר שהירידה הצפויה בנזילות של גזית גלוב מטרידה את מחזיקי האג"ח. החלטת הדירקטוריון לאשר את הצעת הרכש העצמית מגיעה אחרי שגזית גלוב חילקה לפני שבועיים לבעלי המניות שלה דיבידנד של 77 מיליון שקל. חלוקת הדיבידנד בוצעה בהתאם למדיניות שעליה הצהירה החברה בנובמבר 2019, לחלוקת דיבידנד רבעונית של 43 אגורות למניה. אלא שמדיניות זו הוכרזה לפני התפשטות נגיף קורונה, ולא בוצעה בה התאמה כלשהי, חרף העובדה שהנהלת גזית גלוב טוענת כי "עדיין שוררת אי־ודאות קיצונית באשר להשפעות ארוכות הטווח של משבר הקורונה הגלובלי, שטרם הסתיים".

הצעת הרכש של גזית גלוב מגיעה אחרי שהחברה פרסמה לפני כחודש תוכנית רכישה עצמית של מניות בהיקף של 400 מיליון שקל. כפי הנראה, ככל שהצעת הרכש תיענה באופן מלא, היא תחליף את תוכנית הרכישה העצמית.

המשקיעים הגיבו בחשש להצעת הרכש

למרות הפרסום על החלטת הדירקטוריון של גזית גלוב לאשר את הצעת הרכש העצמית המניה של החברה ירדה אתמול ב־1.6%. מצבה של נורסטאר היה חמור יותר ובסוף יום המסחר אתמול היא איבדה 6.6%.

הירידה במניות גזית גלוב ונורסטאר מעידה על הערכת המשקיעים, שלפיה הצעת הרכש לא באה על רקע המחיר ההזדמנותי לכאורה שאליו הגיעו מניות גזית גלוב, אלא נועדה לסייע לנורסטאר להגדיל את יתרות הנזילות. עצם הנכונות של נורסטאר להיענות להצעת הרכש מתפרשת כלחץ של החברה־האם במזומנים, או כהבעת חוסר אמון בחברה־הבת, או כשילוב של השניים.

מדו"חות נורסטאר לרבעון הראשון שפורסמו בסוף מאי עולה שלחברה ולחברה נוספת, שנמצאת בבעלותה המלאה, יש קווי אשראי לזמן ארוך, מאושרים למשיכה מיידית ויתרות נזילות בסכום של 0.4 מיליארד שקל. כמו כן, צוין כי החברה הנה "בעלת איתנות פיננסית, שתאפשר לה המשך עמידה בכל התחייבויותיה". עם זאת, בדו"חות נורסטאר מופיעה אזהרה, שלפיה הירידות החדות בבורסות העולם, לרבות במחירי המניות של גזית גלוב, עלולות, בתרחיש קיצון, לפגוע בהיקפי האשראי שנורסטאר תהיה רשאית לנצל. ברקע הדברים עומדת העובדה שחלק ממניות גזית גלוב המוחזקות על ידי נורסטאר משמשות כבטוחה לקווי האשראי של החברה־האם.

נכון לפרסום הדו"ח הרבעוני, 31 במאי, נורסטאר עמדה בכל אמות המידה הפיננסיות שנקבעו בהסכמי האשראי. אלא שנכון לסוף הרבעון הראשון, משמע 31 במרץ, שווי השוק של מניות גזית גלוב בבעלות נורסטאר שאינן משועבדות עמד על 1.3 מיליארד שקל. מאז, מניית גזית גלוב הספיקה לאבד 35% מערכה. האם בעקבות הירידות החדות במניית גזית גלוב, נורסטאר נדרשה לשעבד מניות נוספות או לצמצם את מסגרות האשראי שלה? שאלות אלו הופנו לנורסטאר, שהשיבה עליהן בשלילה.