סינדרום ירושלים: ההיסטוריה שומרת על התשואה של מבנה

הפורטפוליו של חברת הנדל"ן מתבסס ברובו על מאות נכסים קטנים, בשכירות נמוכה, שהוקמו בשנים שבהן היתה ממשלתית. מאפיין זה והקטנת המינוף שנבע מהמיזוג עם כלכלית ירושלים מיתנו את השפעת הקורונה

מי אמר שהשוק יודע יותר טוב? מקובל לחשוב שחברות ממשלתיות פועלות בצורה חורקת ואינן מתאימות את עצמן לתנאי השוק המשתנים. אבל אם מסתכלים על התוצאות של קבוצת הנדל"ן מבנה, שהיתה חברה ממשלתית שלתוכה מוזגה בהמשך כלכלית ירושלים, שגם היא היתה בעבר חברה ממשלתית, רואים שמשהו בבניית היסוד שלה הביא אותה מוכנה יחסית למגפת הקורונה.

מבנה הוקמה ב־1961 כחברה לייזום והקמה של מבני תעשייה. חלק ניכר מנכסיה כעת מתבסס על אותם מאות נכסים קטנים שהוקמו באותן שנים, ובזכות הפיזור הגדול ועלות השכירות הנמוכה יחסית שלהם השפעת מגפת הקורונה על מבנה היא נמוכה יחסי. לכן למבנה תלות גבוהה בשמירה על תנאים כלכליים שיאפשרו את המשך התעשייה בישראל, תוך דגש על עסקים קטנים שמהווים את עיקר השוכרים שלה.

כלכלית ירושלים, שהמיזוג שלה לתוך מבנה הושלם בנובמבר 2019, הוקמה ב־1948, הופרטה ונרשמה למסחר ב־1987. קבוצה בראשות אליעזר פישמן רכשה ב־1989 את מניות הממשלה בכלכלית, שרכשה ב־1993 את מניות הממשלה במבני תעשייה, והפכה לחברת הנדל"ן המניב הגדולה בישראל. פישמן, שהצליח בהמשך להשתלט על כל הקבוצה, הוכרז ב־2016 פושט רגל, ומתחילת אותה שנה הקבוצה פועלת ללא גרעין שליטה בניהולו של דודו זבידה. למבנה חוב פיננסי נטו של 4.86 מיליארד שקל, ורמת מינוף של 46.1% שהופחת כתוצאה מהמיזוג. השילוב של הפחתת המינוף ושל מכירת רוב הנכסים המניבים בחו"ל הביאו את מבנה מוכנה יחסית למשבר הקורונה.

המאפיין הייחודי של הנכסים המניבים

שווי הנכסים הכולל של מבנה בישראל עומד על 9.9 מיליארד שקל, מהם נדל"ן מניב בשווי של 8.6 מיליארד שקל ונדל"ן להקמה וקרקעות בשווי של 1.3 מיליארד שקל. 41% משווי הנכסים בישראל מושכרים לתחום התעשיה והלוגיסטיקה, 37% הם נדל"ן למשרדים ו־22% הם נדל"ן מסחרי. שיעור התפוסה של נכסי החברה בישראל נמוך יחסית – 91%.

לחברת מבנה מאפיין ייחודי של כמות גדולה מאוד של נכסים מניבים בישראל (562 נכסים), כאשר 501 מתוכם הם, כאמור, נכסים קטנים יחסית המושכרים לתחומי התעשייה והלוגיסטיקה. לריבוי נכסי התעשייה הקטנים יתרון של יציבות יחסית בהשכרתם, בזכות הפיזור הגדול ועלות השכירות הנמוכה יחסית שלהם. מנגד, ריבוי הנכסים מוביל להוצאות הנהלה וכלליות גדולות – 32.4 מיליון שקל ברבעון הראשון – שנובעות מהצורך לעבוד מול שוכרים רבים. תשואת ה־NOI בפועל של תחום התעשייה והלוגיסטיקה ברבעון הראשון היתה 7.15% עם שיעור תפוסה נמוך יחסית, של 90%.

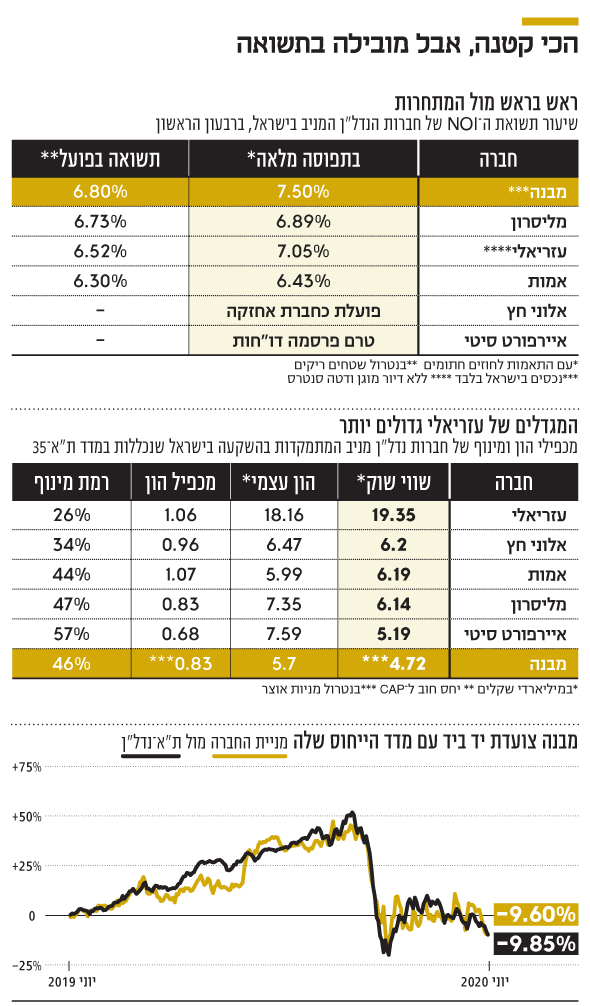

תחום זה שומר על יציבות יחסית, ומהווה, עד כה, עוגן יציב לפעילות של מבנה. מרבית הנכסים האלו לא נפגעו ישירות ממשבר הקורונה, אך המצב עלול להשתנות אם המשבר יוביל למיתון מתמשך בישראל. לפי מבנה תשואת ה־NOI המייצגת על כל הנכסים בישראל היא 7.5%. זו תשואה גבוהה. אך היא נובעת מהכללת שווי מהותי של שטחים פנויים. תשואת NOI מייצגת ללא נטרול זה היא 6.8%.

בנוסף לנכסים בישראל יש לחברה נכסים מניבים בשווי של 1.05 מיליארד שקל באירופה ובצפון אמריקה וקרקעות בחו"ל בשווי 122 מיליון שקל. בין הנכסים בחו"ל בולטים לטובה נכסים בשוויץ שערכם במאזן 388 מיליון שקל והם יוצרים תשואת NOI של 6.5%, שהיא גבוהה מאוד יחסית למקובל בשוויץ. למבנה יש גם קבוצת נכסים בצרפת שמושכרים ללקוחות תעשייתיים, כאשר מרבית חוזי השכירות מסתיימים השנה, וקיימת אי־ודאות לגבי הארכתם.

כתוצאה מכך נכסים אלה, שיצרו NOI של 5.8 מיליון שקל ברבעון הראשון, רשומים במאזן בשווי של 68 מיליון שקל בלבד. ה-NOI של הנכסים בצרפת צפוי לרדת בצורה חדה ככל שיבוצע חידוש חלקי בלבד של חוזים וחידושים צפויים במחיר נמוך יותר, אך תמחורם במאזן כבר כולל הנחות שמרניות ביותר לגבי חידוש החוזים, ואם ההתממשות תהיה אופטימית מכך תיתכן עלייה של שווי הנכסים בצרפת.

במהלך תקופת הסגר בישראל, נכסים שמהווים 12% מכלל הכנסות החברה נסגרו זמנית. מבנה אפשרה לחלק מהשוכרים לעבור זמנית לתשלום שכירות לפי שיעור מסוים מהפדיון, בתנאי שאם יגיע פיצוי מהמדינה השוכר ישלים את השכירות החסרה. ההכנסות של מבנה (מאוחד) ברבעון הראשון של 2020 מהשכרת וניהול נכסים בישראל עמדו על 202 מיליון שקל, בדומה להכנסות שרשמה ברבעון המקביל, ואילו ההכנסות משכירות בחו"ל עמדו על 37 מיליון שקל. כעת, בגלל ההנחות שהעניקה לשוכרים, מעריכה החברה אובדן הכנסות של 12 מיליון שקל ושל 6 מיליון שקל ברבעון השני, בישראל ובחו"ל בהתאמה. מבנה מעריכה גם שמשבר הקורונה יפחית את ה־NOI ברבעון השני ב־25-18 מיליון שקל.

למבנה רכיב גדול יחסית של פרויקטים בייזום, הן של נדל"ן למגורים והן של נדל"ן מסחרי ומשרדים, שהבולטים בהם, בתל אביב, הם פרויקט מתחם הסוללים ופרויקט המיטב שמשלבים נדל"ן למגורים עם נדל"ן מסחרי ושטחי משרדים. למבנה, כאמור, תלות נמוכה יחסית לתחום המסחר, ולכן הפגיעה המיידית של משבר הקורונה בחברה נמוכה יותר מאשר הפגיעה הממוצעת הצפויה בסקטור הנדל"ן המניב בישראל. בדומה לחברות אחרות למבנה יש תלות גבוהה בהשפעה של משבר הקורונה על תחום הנדל"ן למשרדים. אך ההיסטוריה הארוכה של מבנה עדיין משפיעה לטובה על החברה כעת.

עיוות השווי ומכפיל ההון של מבנה

המיזוג עם כלכלית ירושלים העלה את כמות המניות הרשומות של מבנה ב־64% והקפיץ בכך את שווי השוק שלה ביום השלמת המיזוג מ־3.63 מיליארד שקל ל־5.96 מיליארד שקל (לא כולל מניות באוצר). עלייה זו הובילה לכניסת מבנה למדד ת"א־35 בפברואר השנה – בשיא האופוריה שהיתה בשוק הנדל"ן המניב בישראל. שווי השוק של מבנה עמד באותו היום על 7.2 מיליארד שקל (בניכוי מניות באוצר), אך אז הגיע משבר הקורונה שגרע 2.5 מיליארד שקל משווייה, ל־4.7 מיליארד שקל. במסגרת המיזוג קבלה חברת דרבן של (100%) מבנה 78.95 מיליון מניות רדומות של החברה־האם (9.7% מהון המניות).

מניות רדומות אלו, ששוויין בעת השלמת המיזוג עמד על 641 מיליון שקל, מנוטרלות מההון העצמי של מבנה, אך הן משפיעות על שווי השוק שלה באתר הבורסה שכולל אותן – וכתוצאה מכך מכפיל ההון באתר הבורסה מוטה כלפי מעלה. מכפיל ההון הנכון של מבנה הוא זה שמתבסס על שווי השוק בנטרול המניות הרדומות – ולכן יש פער בין ערכי השוק ומכפילי ההון שמופיעים בניתוח זה, לבין אלו שמופיעים באתר הבורסה.

הכותב הוא כלכלן בחברת הייטק