עסקת בעלי העניין של אלשטיין עומדת לקרוס

נציגי נכסים ובניין לא שכנעו את בעלי מניות המיעוט לתמוך בעסקה, שבמסגרתה אמורה החברה לרכוש מאי.די.בי פתוח 27% מ־IDBG תמורת 98 מיליון שקל. המחיר המנופח והתנהלות אלשטיין תרמו להתנגדות

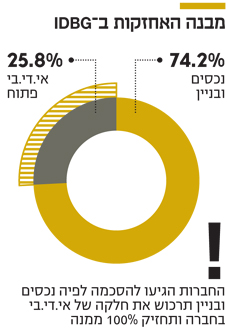

עסקת בעלי העניין של אדוארדו אלשטיין בין אי.די.בי פתוח ונכסים ובניין דועכת וצפויה להיכשל. ל"כלכליסט" נודע כי נציגי נכסים ובניין לא הצליחו לשכנע את נציגי פסגות, הראל, אלטשולר שחם ומנורה, ארבעת הגופים גדולים בין בעלי מניות המיעוט של נכסים ובניין, להצביע בעד העסקה. גופים אלה יתנגדו וכן גם גופים קטנים יותר, שעדיין מקבלים ייעוץ מאנטרופי, שהוציאה חוות דעת נגד העסקה. בעסקה אמורה נכסים ובניין לרכוש מאי.די.בי 27% ממניות חברת הנדל"ן הפועלת בלאס וגאס IDBG תמורת 98 מיליון שקל. לאחר הרכישה נכסים ובניין אמורה היתה להחזיק ב־100% מ־IDBG. המוסדיים טוענים כי מדובר במחיר מנופח.

ל"כלכליסט" נודע כי מלבד סוגיית המחיר, שני נושאים מהותיים, שאינם קשורים בהכרח לעסקה, אלא לצורת התנהלות בעל השליטה אלשטיין, הביאו להתנגדות הגורפת: הראשון הוא מינויו של סאול זאנג, שותפו של אלשטיין, כיו"ר החברה, לצד מינויו של אלשטיין עצמו כמנכ"ל קבוע. מוסדיים גדולים ראו בצעד סוג של התרסה כלפי בעלי מניות המיעוט, שדרשו הפרדה בין תפקיד היו"ר והמנכ"ל בנכסים ובניין, שמחזיקה בקופה של 2 מיליארד שקל, כשלפחות אחד מתפקידים יאויש על ידי גורם חיצוני לאירסה של אלשטיין.

מכירת מניות גב־ים ומינוי זאנג פגעו באמון

הנושא השני הוא מכירה של 4.96% ממניות גב־ים, החברה־הבת שבשליטת נכסים ובניין. ב־17 במאי מכרה נכסים ובניין את המניות תמורת 191 מיליון שקל למי שהגדירה "צד בלתי קשור", אבל סירבה לומר במי מדובר. בעלי המניות דרשו מהחברה הצהרה בכתב שמדובר בצד בלתי קשור ולא קיבלו אותה, אם כי אלשטיין דאג להעביר הצהרה כזו לדח"צים בחברה, כלומר לוועדת הביקורת שלה. מניית גב־ים נסחרת במחיר של 18.4 שקל כיום, וביום העסקה מחירה היה גבוה ב־2.2% ממחיר המכירה. אלשטיין ביצע את המכירה כחלק מתנאי העמידה בחוק הריכוזיות.

לקראת ההצבעה על עסקת בעלי העניין מחר יצאה הודעה של נכסים ובניין, שעלולה להפריע דווקא לבעלי מניות המיעוט. ההודעה אומרת שמי שהוא בעל ניגוד עניינים בעסקה, בין היתר באמצעות אחזקה מהותית באג"ח אי.די.בי, יצטרך להצהיר על כך וקולותיו ייפסלו. רבים מהגופים המוסדיים מחזיקים גם באג"ח אי.די.בי ‑ עובדה שדווקא מסייעת לאינטרס שלהם שהעסקה תעבור, שכן התמורה מיועדת לתשלום חלק מהחוב של אי.די.בי. עם זאת, לא נראה שהמוסדיים הגדולים מתכוונים לפסול עצמם וההחלטה תהיה בידי החברה.

אתמול הודיעה נכסים ובניין, בתוצאות מקדמיות לרבעון הראשון, על הפסד של 144 מיליון שקל המיוחס לבעלי המניות. זאת בשל ירידת ערך הנדל"ן להשקעה, בעיקר בניין HSBC במנהטן.

אלשטיין העביר אתמול הצעה משופרת להסדר החוב למחזיקי האג"ח, שבמסגרתה, בין היתר, הציע לסדרה ט' מחצית מהתמורה על מניות IDBG או, במידה שהעסקה לא תאושר, מחצית ממניות IDBG. הדבר עשוי להצביע על כך שאלשטיין מודע לקושי הרב בהעברת העסקה.

נציגי הסדרות התאכזבו מהצעת אלשטיין המשופרת

אי.די.בי פתוח נמצאת בחדלות פירעון וגירעון של 700 מיליון שקל בהון העצמי, ועם הערת עסק חי בדו"חות. החברה חייבת למחזיקי האג"ח קרוב ל־2 מיליארד שקל, בשלוש סדרות: ט', הלא מובטחת; י"ד, המובטחת ב־68% ממניות דסק"ש; וט"ו, שמובטחת ב־8.7% ממניות כלל ביטוח.

ההצעה המעודכנת כוללת הזרמה של 300 מיליון שקל למחזיקי אג"ח י"ד, מתן ערבות לתשלומי ריבית למחזיקי אג"ח במהלך 2022-2021 בהיקף של 50 מיליון שקל, תשלום של 10 מיליון שקל לחברה־האחות דיסקונט השקעות בגין שירותי ניהול שדסק"ש העניקה לאי.די.בי פתוח, פריסה של יתרת החוב הלא מחוק ומחיקה של כ־75% מהחוב למחזיקי אג"ח ט'.

עד סוף השנה אמורה החברה לשלם למחזיקי סדרה ט"ו קרן של 118 מיליון שקל בסוף ספטמבר, וכן תשלומי ריביות של 10 מיליון שקל. ההצעה של אלשטיין מדברת על כך שעד למועד השלמת ההסדר, 5 באוגוסט 2020, תפעל אי.די.בי פיתוח למכירת 3.5% מכלל ביטוח בשווי שוק של כ־110 מיליון שקל וכן למימוש פוזיציות על עסקות החלף שבוצעו על מניות כלל ביטוח. את יתרת החוב מציע אלשטיין לפרוע בסדרה חדשה.

למחזיקי סדרה י"ד (880 מיליון שקל), מציע אלשטיין פירעון מיידי של 300 מיליון שקל והנפקה של סדרת אג"ח חדשה של 580 מיליון שקל. כנגד סדרה זו יקבלו המחזיקים שעבוד על 70% ממניות דסק"ש, בשווי שוק נוכחי של כ־420 מיליון שקל. מחזיקי סדרה ט' יקבלו את יתרת הנכסים הלא משועבדים של אי.די.בי פיתוח, 12% ממניות דסק"ש (72 מיליון שקל), מניות אי.די.בי תיירות, שאותה טייסי ישראייר מציעים לרכוש ב־90 מיליון שקל, ומחצית ממניות חברת האנרגיה מודיעין (25 מיליון שקל). זאת, בנוסף למחצית ממניות אי.די.בי ב־IDBG. כל נציגי הסדרות התאכזבו מההצעה. סדרה י"ד ציפתה להעלאת מרכיב המזומן, וסדרה ט' טוענת שמדובר בבדיחה.