מרץ השחור: תשואה שלילית של 9% בקרנות ההשתלמות

משבר הקורונה גרר את כל קרנות ההשתלמות לתשואה שלילית. בלי התיקון שחל בסוף החודש, ההפסדים היו גדולים עוד יותר. את ההפסד הקטן ביותר השיגה הראל, מנורה בתחתית הטבלה

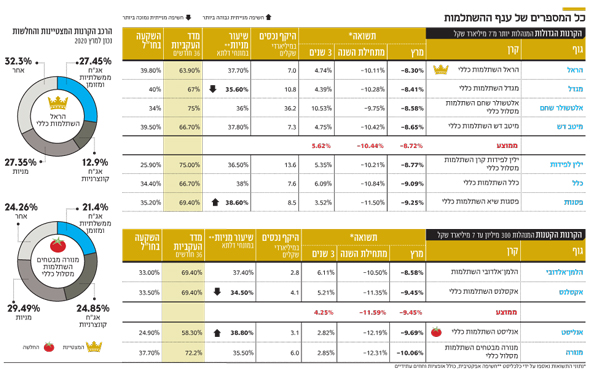

נגיף הקורונה הוביל מדינות רבות לצעדי סגר חריפים שגררו אחריהם הקפאה של הפעילות הכלכלית וטלטלות בבורסות ברחבי העולם. כתוצאה מכך, קרנות ההשתלמות הניבו במרץ תשואה שלילית של 9% בממוצע. התשואה הממוצעת מתחילת השנה גם היא שלילית בשיעור של 10.9%, כשעיקר הירידות, כאמור, התרחשו בחודש מרץ. אולם בטווח של שלוש שנים, התשואה הממוצעת בקרנות עדיין חיובית ועומדת על עד 5.6% בקרנות הגדולות.

מי שהצליחה להציג את ההפסד הקטן ביותר בחודש זה ולהתמקם במקום הראשון בטבלת תשואות ההשתלמות של "כלכליסט" במרץ היא חברת הביטוח הראל, שהשיגה תשואה שלילית של 8.3%. בתשואות מתחילת השנה הראל מתמקמת במקום השלישי, אחרי אלטשולר שחם וילין לפידות.

הראל הפחיתה חשיפה עוד לפני מרץ

אורי רבינוביץ', סגן מנהל חטיבת ההשקעות של הראל ביטוח, אמר ל"כלכליסט" כי "חודש מרץ היה חודש הקורונה שהגיע בסערה גדולה והביא למימושים גדולים שהובילו לשיא של ירידות בשווקי העולם, וגם בישראל. הכספים שיצאו מהבורסות החלו במירוץ לעבר האפיק הסולידי, ובעיקר לדולר. עוצמת הפגיעה החזקה ביותר הייתה בענפים שספגו ירידות בפעילות כדוגמת תעופה, תיירות, אנרגיה ובנקאות, כשמולם היו ענפים שהיו חסינים יותר להשפעת הנגיף, כדוגמת ענפי הטכנולוגיה ורשתות השיווק, ובעיקר רשתות המזון".

רבינוביץ' הוסיף כי החל מה־24 במרץ חל תיקון בשווקים שבלעדיו הירידות היו חדות עוד יותר. "בשיא, הירידות הגיעו ל־16%. אך תמיכת הממשלות, באמצעות הזרמות כספים יוצאות דופן מהבנקים המרכזיים, והורדת הריביות, הביאו לתגובות מהירות וחזקות שעבדו. הבעיה הכלכלית שנוצרה אמיתית ותישאר עימנו חודשים קדימה, אבל בעיית הנזילות שנוצרה כתוצאה מכסף שרצה לצאת בעוד שאין כסף שרוצה להיכנס, כבר נמצאת מאחורינו".

על הפעילות של הראל בחודש זה אמר רבינוביץ' כי "למי שמנהל תיק ארוך טווח, ההסתכלות על חודש אחד ספציפי אינה דרמטית, והרי אף אחד לא חזה את הקורונה. תפיסת העולם שלנו, טרום הקורונה, הייתה שהשווקים גבוהים מדי ולכן הכנו מבעוד מועד את תיק ההשקעות שלנו, כך שהדבר יבוא בו לידי ביטוי. לא עשינו את זה כדי להתמודד עם מרץ, ולכן זה היה בעוכרינו בחודשים קודמים, ועכשיו הרווחנו מזה. עכשיו אנחנו מרגישים יותר בנוח עם תיק ההשקעות שלנו, וגם הרגשנו בנוח לרכוש נכסי סיכון עם הירידות".

רבינוביץ' מספר ש"למרץ נכנסנו כשאנו חשופים מעט לחברות האנרגיה, לשווקים מתעוררים ולאג"ח קונצרני. אנו מנהלים גם נכסים לא סחירים, בישראל ובחו"ל".

למנורה חשיפה גבוהה לאג"ח קונצרני ומניות

מי שהגיעה למקום האחרון בטבלה היא חברת הביטוח מנורה מבטחים, שסירבה להתייחס לביצועיה בחודש מרץ או לנעשה בשוק.

גורמים בשוק אמרו ל"כלכליסט" כי להערכתם הסיבה שמנורה הגיעה לתחתית הטבלה היא היקף חשיפה גבוה לאג"ח קונצרני וחשיפת יתר לשוק המניות, שמגזרים שונים בו, כמו אנרגיה ובנקים, ספגו ירידות חדות. "ביחס למתחרים, למנורה יש עודף חשיפה לאג"ח קונצרני, בישראל ובחו"ל, גם בהלוואות", אומרים אותם גורמים ומוסיפים כי "גם מרכיב המניות של החברה בישראל הניב תשואות נמוכות ביחס למדד ההשוואה, בגלל שהם עם חשיפת יתר לבנקים, חברות האנרגיה, חברות הנדל"ן וחברות הכימיקלים. אבל באפריל היו תיקונים חדים בגזרות שלהם, ואת ירידות מרץ הם ניצלו לרכישת נכסי חוב בישראל ובחו״ל, ולהשבחת תיק ההשקעות שלהם".