תאונת רכבת בהילוך איטי

כבר לפני תשעה חודשים S&P מעלות הורידה את דירוג האג"ח של אי.די.בי ל־CC והעריכה שהסיכון לחדלות פירעון יגיע בתוך חצי שנה. העובדה שזה לא קרה עד עכשיו לא אומרת שאי.די.בי החלימה. להפך, מצבו של החולה רק החמיר

כשנתנו רואי החשבון של אי.די.בי בדו"חותיה את הערת העסק החי — הים לא נזדעזע והבריות לא דיברו. רק ציפור צייצה בשולי מדורי הכלכלה. אי.די.בי כבר מזמן איננה עוד "הקונצרן הגדול בישראל", כפי שהיתה תחת שליטתו של נוחי דנקנר, וחלפו הימים שבעליה היה "האיש החזק במשק" שאליו עולים לרגל ושמסביבו מקרקרים. נכסי צאן הברזל של הקבוצה הותכו בה וממנה. את סלקום החליפה אי.די.בי תיירות, ותחת שופרסל עומדת IDBG. אם נפילת אי.די.בי אחזקות בעידן דנקנר היתה בגדר הפתעה שזעזעה את אמות הסיפים, הרי שקריסת אי.די.בי פתוח תחת שרביטו של אדוארדו אלשטיין משולה לתאונת רכבת בהילוך איטי.

כמה איטי? כבר לפני תשעה חודשים S&P מעלות הורידה את דירוג האג"ח של אי.די.בי ל־CC והעריכה שהסיכון לחדלות פירעון ועצירת תשלומים לבעלי החוב יגיע בתוך חצי שנה. העובדה שזה לא קרה עד עכשיו לא אומרת שאי.די.בי החלימה. להפך, מצבו של החולה רק החמיר. לפני שנה השווי הנכסי הנקי של אי.די.בי היה שווה אפס. היום הוא עומד על מינוס 1.2 מיליארד שקל. טיפול מאריך החיים שאי.די.בי קיבלה נועד לספק לבעלי המניות שביב של תקווה, אבל בפועל הוא רק העצים את הסבל של מחזיקי האג"ח.

ברכה בתחפושת (1)

יש מצבים שבהם קללה היא רק ברכה בתחפושת, או כמו שאמר רבי נחמן בשפה שמדברת אל בעל השליטה באי.די.בי: "יש עניין שהכל מתהפך לטובה". חוק הריכוזיות שנתפר במיוחד למידותיה של אי.די.בי מתברר, בדיעבד, ככזה. חוק הריכוזיות מבוסס על שני נושאים מרכזיים: הגבלת פירמידות השליטה לשתי שכבות, וההפרדה בין תאגידים ריאליים משמעותיים וגופים פיננסיים משמעותיים. מבחינת אי.די.בי, המשמעות של יישום הוראות החוק היתה היפרדות מדיסקונט השקעות ומכלל ביטוח. בשני המקרים אלשטיין בחר באסטרטגיה יצירתית על פי מחולליה, והרסנית על פי תוצאותיה.

דסק"ש "נמכרה" לאלשטיין בדקה ה־90 באמצעות מעט מזומן ביד והשאר באג"ח על העץ. בצד הקונה עמדה דולפין, שגם היא בשליטת אלשטיין. המנגנון בעסקת בעלי העניין הזאת שייך לסוגה הפופולרית באי.די.בי - "ישרארגנטינה בלוף". תג המחיר של דסק"ש בעסקה נקבע על 1.8 מיליארד שקל, אולם בפועל, אלשטיין שילם רק 70 מיליון שקל.

חלק הארי של התשלום - 1.77 מיליארד שקל - לא שולם. מה עשו חכמי אי.די.בי? במקום לדרוש מבעל השליטה תשלום במזומן, הם נתנו לאלשטיין הלוואת מוכר בדמות אג"ח שמובטחות בשעבוד על מניות דסק"ש. אלא שאותן מניות שערב המכירה בנובמבר 2017 היו שוות 1.8 מיליארד שקל שוות היום 400 מיליון שקל בלבד.

ברכה בתחפושת (2)

האחזקה במניות כלל ביטוח עודנה ממומשת בזמן הפציעות כשכל נתח שנמכר ממומש במחיר נמוך מקודמו. לו בחר אלשטיין ליישם את דרישות חוק הריכוזיות בזמן, אי.די.בי היתה יכולה לשרת את החוב כלפי מחזיקי האג"ח. אבל אף משקיע רציונלי לא נכנס להשקיע רק כדי לשרת חוב, אלא שהוא עושה זאת כדי להרוויח ולמצער לשמור על השקעתו.

יש מצבים שבהם ברכה היא רק קללה בתחפושת. או שכמו שאמר יאשיהו פינטו שתיווך בין אלשטיין לדנקנר: "יהודי העולם צריכים להשקיע בכלכלה הישראלית, ומי שיעשה זאת יכפיל וישלש את כספו". מסתבר שברכה מרב או חיבוק מנזיר לא יצילו ממינוף. אמונה ורוחניות אינן פסולות מעיקרן, אבל הן לא חלופה לניהול. מוטב שאנשי דת יעסקו בדת, ושאנשי עסקים יעסקו בעסקים.

ואם בדת וברוחניות עסקינן, הקריסה של אי.די.בי היא רק עוד הוכחה לכך שקארמה איז א ביץ'. את צעדיו הראשונים באי.די.בי עשה אלשטיין כשותפו של דנקנר וכמי שהגיע לזרוק גלגל הצלה לבעל השליטה בקבוצה. אלא שכמו בעלילה של סרט הוליוודי, בהמשך הדרך אלשטיין נעשה מאוהב לאויב והפך ליריבו המר של דנקנר במאבק על השליטה באי.די.בי. אלשטיין עבר על הכלל "לא תחמוד קונצרן רעך" וניצח במאבק על השליטה באי.די.בי — ניצחון שכולו הפסד.

לא ברבורים ולא קורונה

בעל השליטה הוא לא רק בעל המאה, הוא גם זה שנושא באחריות, לטוב ולרע, להצלחות ולכישלונות. כפי שדנקנר נושא באחריות לנפילה של אי.די.בי אחזקות (ולא להקה של ברבורים שחורים), כך אלשטיין חתום על הקריסה של אי.די.בי פתוח (ולא נגיף קורונה). עם זאת ואף על פי כן, על האחרון קשה לכעוס.

בעוד דנקנר בעיקר משך דיבידנדים מאי.די.בי, אצל אלשטיין כיוון זרימת המזומנים הוא הפוך — ממנו לקופת החברה. ב־2019-2014 הוזרמו לאי.די.בי פתוח 2.3 מיליארד שקל, מתוכם 1.7 מיליארד שקל על ידי קבוצת השליטה בחברה. עובדה זאת לא מנעה מאי.די.בי לגלוש לעבר הסדר חוב, אבל היא תרמה במידה רבה לירידה החדה בהיקף החוב הפיננסי שלה שערב העברת השליטה לאלשטיין בתחילת 2014 עמד על 5.3 מיליארד שקל והיום היא עומד על 2 מיליארד שקל.

האם כעת המשקיעים יזכרו לזכותו של אלשטיין חסד הזרמות הון, או שיזקפו לחובתו את הכישלון במבחן התוצאה? הסדרי העבר מוכיחים שהמשקיעים יכולים לגלות אמפתיה כלפי בעלי שליטה, אבל זאת מתפוגגת באסיפות מחזיקי האג"ח. ברגע שהמספריים מונפים באוויר, הדרך היחידה לזכות ברחמי המשקיעים היא בקנייתם.

התגוששות בזירת ההסדר

בהסדר החוב הראשון של אי.די.בי אחזקות, ב־2013, הבנקאים נתפסו עם המכנסיים למטה. כשהמים ירדו, התברר שכמו המחזיקים, גם הם שחו בלי ביטחונות. הפעם לאי.די.בי פתוח אין חוב בנקאי, וזירת ההתגוששות בהסדר החוב הנוכחי שמורה למחזיקים בשלוש סדרות האג"ח של החברה, שנסחרות בתשואה לפדיון של עד 118% (אג"ח מסדרה ט).

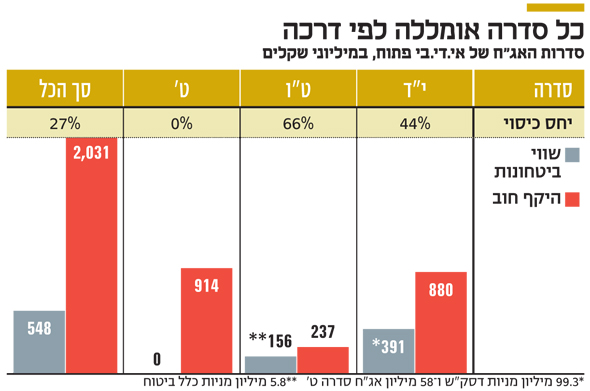

הבדל נוסף בין הסדר החוב הראשון לזה שנרקם היום הוא במידת ההומוגניות של סדרות האג"ח. אז, כולן היו במעמד זהה מכיוון שהיו נטולות ביטחונות. הפעם הסדרות אומללות כל אחת בדרכה. הבדלי המעמדות בין סדרות האג"ח של אי.די.בי באים לידי ביטוי במחירים שלהן בבורסה.

החוב של אי.די.בי פתוח כלפי מחזיקי האג"ח מסתכם היום ב־2 מיליארד שקל. החוב כלפי סדרה י' עומד על 880 מיליון שקל והוא מובטח בשעבוד על מניות דסק"ש ועל אג"ח מסדרה ט'. שווי השוק של הביטחונות עומד על 391 מיליון שקל והם מכסים רק 44% מהחוב לסדרה. סדרה ט"ו, שנושאת חוב של 237 מיליון שקל, מובטחת בשעבוד על מניות כלל ביטוח ששוויין הוא 156 מיליון שקל. מכאן שיחס הכיסוי במקרה הזה גבוה יותר והוא מגיע ל־66%. החוב כלפי סדרה ט' עומד על 914 מיליון שקל, אולם לסדרה זאת אין ביטחונות כלל.