בלי מעצורים: העיוותים שמתדלקים את העליות בשווקים

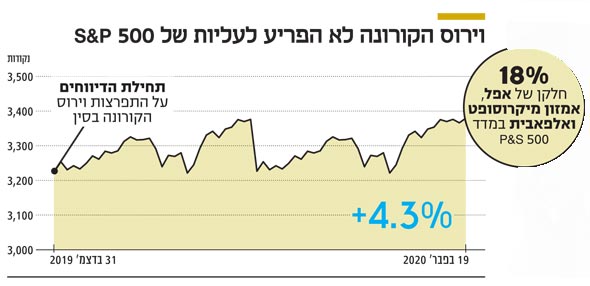

וירוס הקורונה, כלכלות אירופה הקפואות ועקום התשואות שהתהפך - כל אלה לא הפריעו ל-S&P 500 להמשיך לנפץ שיאים. בין ההסברים: מניפולציה של הפד, השקעת יתר בקרנות הפסיביות ומונופול של חברות הענק, שעלולות ליפול ולגרור את השוק למטה

האנומליה של העליות: הלך הרוח לפיו כוחות לא רציונליים מתמרנים את ניירות הערך חזר לשווקים הפיננסיים. על פניו, די מובן מדוע צצות מחשבות כאלו. בכל זאת, לאחר 11 שנים של ראלי משמעותי וזינוק של טריליון דולר תוך שבועיים בלבד בשווין של המניות, כאשר מדד S&P 500 קובע שיא חדש מדי יומיים וחצי, בעוד הערכות השווי תופחות, יגרום גם לשור הנלהב ביותר להתחיל לעשות חשבון נפש. סכנה למגפה גלובלית, כלכלות אירופה שנמצאות בקיפאון, עקום התשואות התהפך — דבר מאלה לא הכביד על ה־S&P 500, שנמצא בעלייה ב־15 מתוך 19 השבועות האחרונים. 40 יום אחרי תחילת 2020, שליש מהנאסד"ק 100 כבר עלה ב־10% - והרשימה עוד ארוכה.

אז נכון, לא כדאי להתלונן כשמניות מזנקות. אך לאחרונה נדמה כי מחצית מאנשי וול סטריט חשים דחף למחות בטוויטר בכל פעם שה־S&P 500 עולה ב־1% או כשמניית טסלה מזנקת. לכן נשאלת השאלה: האם המשקיעים יצאו מדעתם? עבור השואלים, להלן מגוון הסברים מדוע הסבב הזה של השוק השורי הנוכחי אינו תקין.

תיאוריה מספר 1:

שוק המניות כבר לא מצביע על חוסנו של המסחר האמריקאי. במקום זאת הוא נחטף על ידי ארבע או חמש חברות "מונופול", שאינן יכולות להמשיך ולעלות

ריכוזיות העושר בשוק מתועדת היטב. מיקרוסופט, אפל, אמזון ואלפאבית (החברה־האם של גוגל) מהוות 18% מה־S&P 500, שיעור שיא. בחישוב מצרפי, הן אחראיות על מחצית מהעליות במדד השנת 2020 וחמישית מ־400% עלייה במדד מאז מרץ 2009. כשהן יתפרקו, הכל ילך איתן. זה יכול לקרות מוקדם מכפי שאתם חושבים, בהתחשב בעובדה שהרגולטורים מגבירים את הפיקוח. לדוגמה, ב־12 בפברואר פנתה נציבות הסחר בארה"ב לחמש החברות בדרישה שיספקו לה מידע על רכישות עבר. גם זה לא מנע מהמניות שלהן לזנק.

הטיעון הנגדי הוא שהריכוזיות היתה קיימת מאז ומתמיד. ב־1990, שלוש החברות המובילות ב־P&S 500 היו אקסון מובייל, IBM וג'נרל אלקטריק, שהיוו 8% מהמדד. ב־1980, IBM אקסון ו־AT&T היוו 12% ממנו. אגב, גם אם מניות Fang (פייסבוק, אמזון, נטפליקס, גוגל) הן ענקיות, מתודולוגיית המשקל היחסי של P&S 500 אינה הסיבה להצלחתן לאורך השנים. מאז 2009, גרסה בהיקף דומה של הבנצ'מרק הניבה תשואות של 605% כולל דיבידנדים. מדובר ב־80 נקודות יותר מאשר המדד הקלאסי.

תיאוריה מספר 2:

שוק המניות חדל לתפקד כגיליון הישגים לחוסנו של המסחר האמריקאי. במקום זאת, הוא נתון למניפולציה של הבנק הפדרלי המרכזי כסף קל ושפע נזילות הם הסם של השוק, וכאשר הם נלקחים ממנו, הגמילה תהיה קשה. כעת, הבנק המרכזי מזרים נזילות בהיקף של מיליארדי דולרים לשווקים הפיננסיים על מנת לשמור את שוק ההלוואות לטווח קצר תחת שליטה. אין ספק כי נדיבות הפד שיחקה תפקיד בשוק השורי. מה שמדאיג חלק מהאנשים כעת אלה הם מאמצי הפד לתמוך בשוק הריפו באמצעות רכישת אג"ח ממשלתיות בשווי מיליארדי דולרים. זאת, בשעה שיו"ר הפד ג'רום פאוול מנסה לשכנע כי לא מדובר בתמריצים.

ועדיין, לטענת האסטרטג שון מתיוז, סמנכ"ל השקעות ראשי בהונדיוס קפיטל מנג'מנט, כל עלייה של נקודת האחוז בדף המאזנים של הפד התכתבה עם התחזקות של 1% בשוק המניות. "יש שם טונות של נזילות, זה דוחף מעלה את השווקים", אמר בשיחה עם בלומברג TV. באותה מידה, יש הסבורים כי מדובר בתיאוריה מגוחכת. ניל קשקארי, יו"ר הפדרל ריזרב של מיניאפוליס, כתב בטוויטר ל"קונסיפרטורים של הקלה כמותית" כי הוא לא רואה את הקשר. דניס דה־בושר, מנהל אסטרטגיית השקעות באוורקור ISI אומר כי הקשר בין השינויים בדף המאזנים של הפד למדד S&P 500 הוא קרוב לאפס, וכי הראלי האחרון מתכתב עם השיפור בנתונים הכלכליים ובהכנסות. "זה יכול להימשך עד שזה יפסיק. ההתרחבות יכולה להימשך", אומר כריס גפני, נשיא שווקים עולמיים ב־TIAA. "אני לא סבור שהשקעות בשוק המניות בשלב זה הן טירוף. עדיין יש יסודות יציבים למחירי המניות הללו".

תיאוריה מספר 3:

הבורסה חדלה להיות גיליון ציונים לחוסנן של החברות, והפכה למעין ניסוי מתגלגל שמתודלק באמצעות הפקדות אוטומטיות כמעט למוצרים הפסיביים מדובר בתיאוריה נפוצה למדי. קרנות נסחרות ושאר מוצרי מדד מתדלקים בועה. קרנות סל של ענקיות התעשייה, כמו קבוצת ונגארד ובלאקרוק, נסחרות בעלות אפסית ומגוונות כמעט כמו קרנות נאמנות, אך קל יותר להיכנס ולצאת מהן. באוגוסט 2019, בפעם הראשונה בהיסטוריה, היקף הנכסים בקרנות הון אמריקאיות המנוהלות בפסיביות עקף את הנכסים בקרנות מתחרות המנוהלות באופן פעיל. ב־2020, קרנות נאמנות מפגרות מאחורי המתחרות הפסיביות שלהן בפער שיהיה קשה להדביק. "אחרי עלייה גדולה, אתה תראה משקיעים נוהרים והמומנטום נמשך משום שהם אומרים, 'ייתכן ופספסתי בשנה שעברה וזה נראה שיש כאן ראלי אמיתי, כך שכדאי שאכניס יותר כסף לשוקי המניות", אומר גפני מ־TIAA. "למומנטום, במיוחד בקרנות סל וקרנות מחקות־מדד, יש השפעה".

אך בעוד שההשפעה של הכסף הפסיבי גוברת, יש להימנע מהטלת האחריות לבעיות של השוק על קרנות סל. למעלה מ־3.6 טריליון דולר מושקעים בכ־1,600 קרנות סל נסחרות הרשומות בארה"ב, לפי נתוני בלומברג. זה הרבה, אבל עדיין כ־12% בלבד משווי השוק של S&P 500. המשקיעים הזרימו 161 מיליארד דולר לקרנות נסחרות אמריקאיות ב־2019, ההשקעה הקטנה ביותר בשבע שנים, כאשר באותה תקופה התחזק ה־S&P 500 ב־28% - העלייה החזקה ביותר בשש שנים. מחקר של צוות הפדרל ריזרב מאוגוסט 2018 שבדק את השאלה האם הכללה במדדים צפויה להעלות את הבטא של מניה, קבע שהתשובה "לא ברורה". "כשאתה נכנס לשוק שמונע על ידי משחקי מומנטום וכסף פסיבי, אין מניעה מהמחשבה שבמידה והראלי יתחזק, העניינים ייצאו משליטה", אומר מרשל פראנט, סמנכ"ל השקעות בפראנט בארנט, שיקגו. "אבל האם זה אומר שאתה צריך להיפטר מהמניות ולברוח? גם אם תנאי היסוד אינם חזקים כפי שהיית רוצה, הם משתפרים".