מה צריכים לעשות באלטשולר כדי לשמור על התמחור הנוכחי

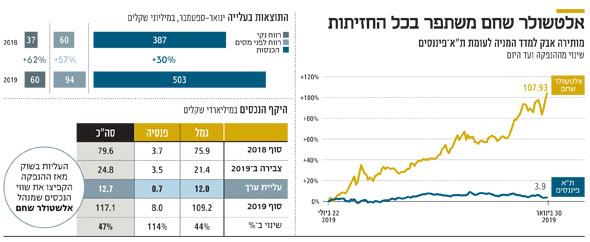

מאז ההנפקה בבורסה, שביצע ביולי האחרון, זינקו הנכסים המנוהלים של אלטשולר שחם ב־47%, גם התוצאות השתפרו ושווי השוק קפץ ב־116% ונושק ל־2.5 מיליארד שקל. השאלה היא איך לעמוד בציפיות לקצב הצמיחה הגבוה שנגזר מהתמחור הזה

המשקיעים בשוק ההון מתייחסים בחשדנות כלפי חברות שמנפיקות את מניותיהן לראשונה בבורסה. במקרים שבהם החברות בוחרות להפוך לציבוריות בדרך של הצעת מכר, החשדות גובלים בפראנויה. גם כשבית ההשקעות אלטשולר שחם ביקש ביולי 2019 להנפיק את חברת הגמל והפנסיה בהצעת מכר, בשוק התייחסו למהלך בבחינת "כבדהו וחשדהו". בחצי השנה שחלפה מאז ההנפקה, החשש שבעלי השליטה מוכרים מניות בשיא הופרך - והמניה הגיבה בהתאם.

מאז ההנפקה זינק ב־47% היקף הנכסים המנוהלים בקרנות הפנסיה, הגמל וההשתלמות של אלטשולר שחם, ואלה הסתכמו ב־117 מיליארד שקל. שני שלישים מהעלייה בנכסים נובעים מצבירה חיובית נטו של 25 מיליארד שקל. השליש הנוסף נובע מעליית שווי תיק ההשקעות, הודות לתשואות חיוביות שנרשמו בשנה שחלפה בשוקי ההון בכלל ובמוצרים של בית ההשקעות בפרט.

העלייה בנכסים המנוהלים חלחלה גם לדו"חות הכספיים של אלטשולר שחם גמל ופנסיה, ומשם קצרה הדרך לעלייה בשווי השוק שלו. בשלושת הרבעונים הראשונים של 2019 נסקו ההכנסות של אלטשולר שחם גמל ופנסיה ב־30%, והרווח הנקי זינק ב־62% בהשוואה לתקופה המקבילה.

שילוב זה, של עלייה בהיקף הנכסים המנוהלים ושל שיפור בתוצאות העסקיות, לא השאיר את המשקיעים אדישים. נכון להיום, שווי השוק של אלטשולר שחם נושק ל־2.5 מיליארד שקל, גבוה ב־116% מהשווי במועד ההנפקה.

להגדיל נתח שוק בפנסיה

אלטשולר שחם מציג ביצועים טובים יותר מכפי שצפו המשקיעים ערב ההנפקה, וגם מחיר המניה עלה - ואפילו בקצב גבוה יותר. קצב צבירת הנכסים המתגבר והתשואות הגבוהות במוצרים המנוהלים הביאו את המשקיעים לתמחר את אלטשולר שחם במכפילים נדיבים יותר מאלה שהיו בהנפקה ביולי. המשמעות היא שהתמחור בהנפקה הניח צמיחה מתונה בהיקף הנכסים וברווחים של אלטשולר שחם גמל ופנסיה, בעוד התמחור הנוכחי מעביר הילוך - ומבטא ציפיות לקצב צמיחה גבוה.

שלושה מפתחות נדרשים לאלטשולר שחם כדי לעמוד בציפיות הגבוהות מחברת הגמל והפנסיה. הראשון שבהם הוא הגדלת נתח השוק בשוק קרנות הפנסיה החדשות. בעוד הנוכחות של אלטשולר שחם בשוק קופות הגמל וההשתלמות בולטת, עם נתח שוק של כ־20%, בשוק הפנסיה נתח השוק של בית ההשקעות נמוך מ־3%. אמנם בשנה שחלפה היקף הנכסים בקרנות הפנסיה של אלטשולר שחם הוכפל, אולם הוא עדיין מהווה רק 7% מהנכסים המנוהלים בחברה. זאת בעוד קופות הגמל וקרנות ההשתלמות מהוות את חלק הארי, עם נכסים ב־109 מיליארד שקל.

רוח גבית משוק ההון

המפתח השני נמצא מחוץ לשליטתה של אלטשולר שחם, והוא נוגע למגמות בשוקי ההון. היקף הנכסים המנוהלים מושפע ישירות מהתשואות של מוצרי ההשקעה. בהינתן היקף הנכסים המנוהלים של אלטשולר שחם גמל ופנסיה - 117 מיליארד שקל נכון לסוף 2019 - כל שינוי של 1% בתשואה של קרנות הפנסיה וקופות הגמל מוסיף או גורע 1.2 מיליארד שקל מהיקף הנכסים המנוהלים. התשואות החיוביות בשווקים העלו את הנכסים המנוהלים של אלטשולר שחם בכ־13 מיליארד שקל. שינוי מגמה לשוק דובי יהפוך את הרוח הגבית לרוח פנים.

לשמר הובלה בתשואות

המפתח השלישי והחשוב ביותר נעוץ בתשואות שבית ההשקעות יניב לחוסכים במוצרים שבניהולו. אין הכוונה לתשואות מוחלטות, אלא לתשואות באופן יחסי למתחרים. לאלטשולר שחם יש מותג חזק שמאפשר לו להגדיל את היקף ההפקדות השוטפות ובמקביל לנגוס בנתח השוק של המתחרים. בשנת 2019 אלטשולר שחם נהנה מהפקדות של 13.1 מיליארד שקל, ובנוסף מ־11.6 מיליארד שקל שהועברו מגופים מתחרים. היכולת לשמר את ההובלה בתשואות היחסיות קריטית כדי להבטיח קצב צמיחה גבוה גם בשנים הבאות.

תנינים בתחתית הטבלה: ילין לפידות כשלט אזהרה - רחלי בינדמן

העליות החדות במניית אלטשולר שחם מגיעות על רקע הציפייה של המשקיעים שחברת הגמל והפנסיה תמשיך לצמוח לפחות בקצב שבו צמחה בשנה החולפת, שבה גייסה יותר ממיליארד שקל בחודש. אלא שהצמיחה הזו היא בת־קיימא אך ורק אם אלטשולר שחם ימשיך להוביל את התשואות בשוק.

בית ההשקעות מגייס היום כ־80% מהכספים שנכנסים לתעשיית הגמל, והסיבה היא שבתעשייה הזו, משווקים מעבירים את הלקוחות לגופים המצטיינים. בעוד בקרנות הפנסיה ניתנת פחות חשיבות לביצועים, ולקוחות פחות נוטים לעבור מגוף לגוף, בקופות הגמל וההשתלמות תנועת הכספים היא משמעותית. ה"כוכבים" - המצטיינים של השנים האחרונות - הם אלה שלוקחים את כל הקופה. במקרה זה, אפילו המקומות השני והשלישי (ילין לפידות ואקסלנס) מקבלים בטווח הארוך רק פירורים.

רק אם ביצועי ההשקעות של אלטשולר שחם ימשיכו לבלוט, תג המחיר שקיבל יצדיק את עצמו. אלטשולר לא חייב להיות במקום הראשון אבל חייב להיות בשליש העליון של הביצועים כדי להמשיך להציג תוצאות טובות לטווח הארוך. מכיוון שמלכתחילה הוא כבר יצר פער לטובתו מול המתחרים, בית ההשקעות יכול להרשות לעצמו לפגר מאחור כמה חודשים. אבל לא הרבה מעבר.

חברת הגמל של ילין לפידות היתה למשך תקופה אלטשולר שחם של היום. לאחר שכיכב בתשואות עד סוף 2016, החליטו בבית ההשקעות בתחילת 2017 להקטין משמעותית חשיפה למניות, מחשש לתיקון בשווקים. ההחלטה התבררה כשגויה, והותירה את ילין לפידות מאחור.

שוק הגמל מגיב באטיות לשינויים, ולכן בחודשים הראשונים שבהם נחלשו התוצאות של ילין לפידות, הגיוסים המשיכו להגיע. אולם, בסוף אותה שנה ילין לפידות כבר איבד את הבכורה לאלטשולר שחם, שהחל לשאוב ממנו בעקביות את הכסף. ב־2018 חברת הגמל של ילין לפידות סיימה את השנה עם צבירה שלילית של 2.88 מיליארד שקל (אחרי צבירה חיובית של 11.3 מיליארד שקל ב־2017). שנת 2019 נחתמה עבורו בגיוס של מיליארד שקל בלבד. אם באלטשולר שחם רוצים להמשיך להצדיק את השווי הגבוה, הם לא יכולים להרשות לעצמם להידרדר לשליש האחרון של הטבלה.