הניסיון של אלשטיין לחלוב את נכסים ובניין נתקל במכשול

לכלכליסט נודע כי הד"חצים בנכסים ובניין מאיימים לטרפד את עסקת בעלי העניין לרכישת חלקה של אי.די.בי בפרויקט נדל"ן כושל בווגאס ודורשים: קודם דילול ורק אז בחינה של כדאיות העסקה. הרכישה האחרונה שביצעה נכסים ובניין נועדה לחלץ את בעל השליטה הקודם - נוחי דנקנר

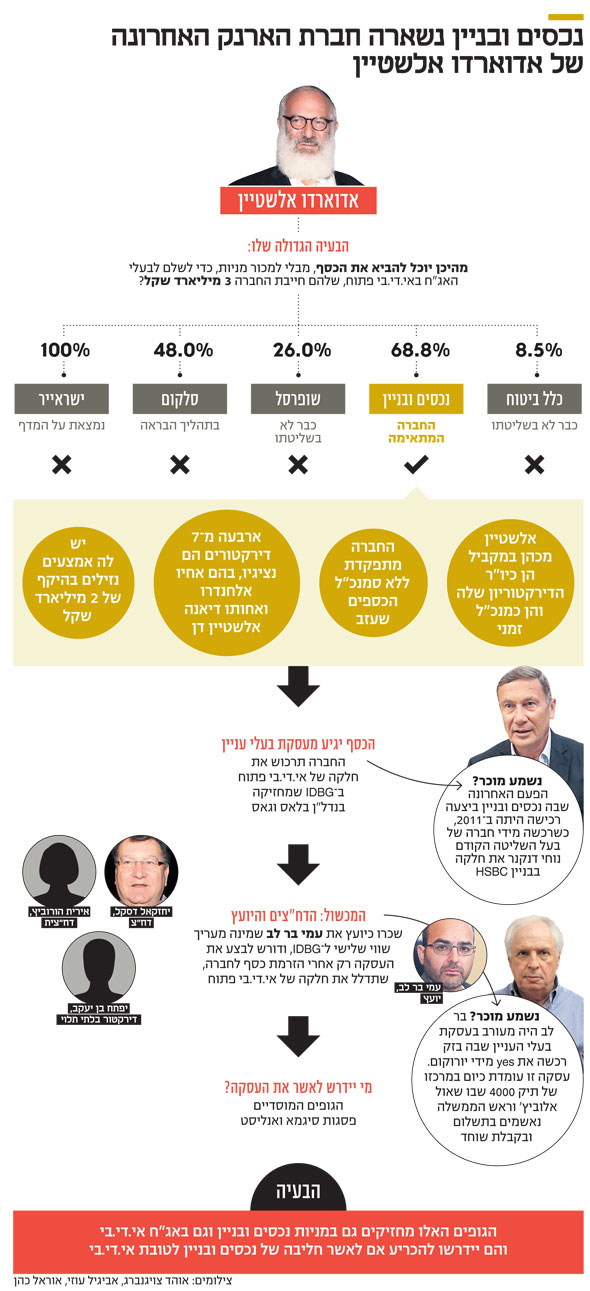

צחוק הגורל יצר אתמול הצטלבות של שני אירועים הקשורים לקבוצת אי.די.בי. דווקא ביום שבו נוחי דנקנר, בעל השליטה הקודם שהביא את אי.די.בי לקריסה, השתחרר מהכלא, הגיע לארץ בעל השליטה הנוכחי אדוארדו אלשטיין כדי להתמודד מול שלל אתגרים שמאיימים על השליטה שלו בקבוצה שאותה ירש מדנקנר ב־2014 במסגרת הסדר חוב. וכדי להגדיל את הסמליות שבהצטלבות האירועים, אלשטיין מנסה להתמודד עם אותם אתגרים בדיוק באותה הדרך שבה ניסה דנקנר לעשות זאת: שימוש בקופת המזומנים של נכסים ובניין לצורך עסקת בעלי עניין שתאפשר לו להתמודד עם תשלומי החוב לבעלי האג"ח של אי.די.בי - סדרה י"ד שמובטחת בשעבוד על מניות דסק"ש וסדרה ט' שאינה מגובה בבטחונות - שלהם חייבת החברה 3 מיליארד שקל.

שווייה הנכסי השלילי של אי.די.בי פתוח שעומד על 700 מיליון שקל ממחיש את המצב הקשה שלה שמעמיד את החברה בסכנה מוחשית של הערת עסק חי בדו"חות השנתיים. הנכסים של אי.די.בי הם שיעבוד על מניות השליטה בדסק"שק, 15.5% ממניות כלל ביטוח (מהן 8.5% ישירות ו־7% באחזקה עקיפה בעסקאות סוואפ), 100% מישראייר שאלשטיין מנהל מגעים למכירתה לקרן פורטיסימו ו־50% מ־IDBG, חברת נדל"ן בלאס וגאס, שעיקרה פרויקט טיבולי הכושל, שבה היא שותפה (50%:50%) עם נכסים ובניין. סביב טיבולי מתנהלת עסקת בעלי עניין של 75 מיליון שקל. העסקה התנהלה עד כה בשקט יחסי, אבל אלשטיין פתאום נתקל בה בקשיים ש"כלכליסט" חושף כאן לראשונה.

לאי.די.בי פתוח של (100%) אלשטיין שתי סדרות אג"ח, ט' ויד', שנסחרות בתשואה לפדיון של 31.4% ושל 16.1% בהתאמה, והיא זקוקה בדחיפות למזומנים כדי שתוכל לפרוע את חובותיה למחזיקים ב־2020. אלשטיין התחייב להזרים לטובת ההחזרים 70 מיליון שקל בספטמבר הקרוב, וסכום דומה שנה לאחר מכן. זו הסיבה שהמחזיקים יושבים כרגע בשקט בזמן שאלשטיין מנסה לקדם את עסקאות המימוש של ישראייר ושל IDBG בעסקת בעלי העניין. נכון לסוף ספטמבר 2019 שוויו הכולל של פרויקט טיבולי בדו"חות נכסים ובניין עומד על 256 מיליון שקל. זאת אחרי שב־2018 שוויו בספרים עמד על 441 מיליון שקל. שווי זה נחתך פעם אחר פעם בגלל שהפרויקט לא התרומם והוא מניב NOI זניח של 2 מיליון דולר בשנה. אי.די.בי ונכסים ובניין נטלו לצורך פיתוח הפרויקט הלוואה של 153 מיליון שקל מידי הפניקס (50 מיליון דולר), כאשר נכסים ובניין נשאה גם בחלקה של אי.די.בי בהלוואה. בין החברות נחתם הסכם שלפיו אם אי.די.בי לא תוכל לעמוד בהחזר ההלוואה, נכסים ובניין תמיר את מניות טיבולי שבידי אי.די.בי לכיסוי החוב. וכך, אי.די.בי של אלשטיין, המשוועת למזומנים, ומצויה בהפרה בהסכם זה מול נכסים ובניין מאז ספטמבר, בחרה למכור לנכסים ובניין שבשליטת אלשטיין את המניות שבידיה.

עמי בר לב מיישם הלקח שלמד ביורוקום

אלשטיין ציפה להעביר את עסקת בעלי העניין בקלות, אבל מולו ומול השליחים מטעמו לביצוע העסקה, מנכ"ל אי.די.בי ערן סער והיועץ המשפטי אהרון קאופמן, ניצבים שלושה דירקטורים של נכסים ובניין, הדח"צים יחזקאל דסקל ואירית הורוביץ והדירקטור הבלתי תלוי יפתח בן יעקב. השלושה, שמרכיבים ועדה בלתי תלויה שדנה בעסקה, שכרו את שירותיו של לא אחר מאשר עמי בר לב. וכאן החלו הצרות של אלשטיין. בר לב היה היועמ"ש של קבוצת יורוקום של שאול אלוביץ', והיה חלק מההתנהלות הבעייתית סביב יורוקום. עם נפילת יורוקום הוא נשאר מנכ"ל בי־קום, הוביל את העברת השליטה בבזק לידי קרן סרצ'לייט, והפך להיות גורם אקטיביסטי בשוק, שמנסה להפיק את הלקחים מהטעויות ביורוקום, ומוביל קו נוקשה נגד אלשטיין.

אלשטיין וסער מעוניינים לכרוך את העסקה מול נכסים ובניין בשלב אחד - המרה של החוב של אי.די.בי פתוח לנכסים ובניין למניות IDBG ומכירתן לנכסים ובניין. בר לב והוועדה הבלתי תלויה לא מוכנים לכך. מבחינתם יש להמיר את המניות בשלב אחד, ורק בשלב השני לקיים בנכסים ובניין דיון סביב כאיות הרכישה של מניות החברה המשותפת. באי.די.בי מריחים אפשרות שבה נכסים ובניין לא תרכוש את IDBG, ודי מבוהלים מהאפשרות הזו. בנכסים ובניין לעומת זאת מעוניינים לבצע את הדילול של אי.די.בי במניות במהירות, מתוך חשש שבכל רגע נתון עלולים מחזיקי האג"ח של אי.די.בי להשתלט עליה ולהחליט להשאיר את המניות בידיהם.

אלה שמצדדים בעסקה טוענים כי העובדה שאי.די.בי היא שותף חלש מקשה על החברה בווגאס למחזר את ההלוואה בריבית הגבוהה להפניקס, והעברת המניות לנכסים ובניין תקל על המיחזור. בנוסף, באי.די.בי טוענים כי קשה למכור את הנכס כשהוא מוחזק בשותפות, ולנכסים ובניין לבדה יהיה קל יותר לממש אותו. בנכסים ובניין יש החולקים על עמדה זו וסבורים שיש לנסות למכור את הנכס כבר במצב הנוכחי.

תקדים עסקת בעלי העניין של נוחי דנקנר

וכאן אנחנו מגיעים להתמקדות בנכסים ובניין. השאלה למה היא צריכה לרכוש את הנכס היא כבדת משקל, ולו רק בשל הנתון הבא: מאז 2011 לא רכשה נכסים ובניין נכס כלשהו. זהו נתון מדהים משום שמדובר בחברת הדגל של אי.די.בי בתחום הנדל"ן. "כמעט עשר שנים החברה לא קנתה נכס, אז הנכס הראשון שצריך לקנות זה טיבולי דווקא? זה נורמלי"? נשאלה השאלה בשיחות בין החברות. נתון זה מקבל משמעות סמלית עוד יותר, כאמור, כאשר הרכישה הקודמת שביצעה נכסים ובניין ב־2011, היתה בתקופתו של דנקנר, וגם היא היתה עסקת בעלי עניין. אז נכסים ובניין רכשה 50% מבניין HSBC מידיה של כור. בדיעבד, העסקה שרקח דנקנר היתה מעולה. שווי הבניין זינק מ־400-300 מיליון דולר למיליארד דולר היום. אבל עם יותר מ־2 מיליארד שקל בקופה, לא מצאה נכסים ובניין לנכון לרכוש נכסים ולבנות פורטפוליו ראוי והמניה שלה פיגרה אחרי מניות של חברות נדל"ן אחרות. כך, למשל, מגה אור ששווייה בעת רכישת השליטה באי.די.בי על ידי אלשטיין היווה 20% בלבד משווייה של נכסים ובניין, נסחרת היום בשווי של פי 1.5 מהשווי של נכסים ובניין. אילו היתה נכסים ובניין משיגה את התשואה של מגה אור בתקופה הזו, לאלשטיין לא היתה בעיה להחזיר את החוב לבעלי האג"ח של אי.די.בי. ולא רק שנכסים ובניין לא ביצעה רכישות, אלא להפך. היא מימשה נכסים. כך מכרה את ישפרו בשבוע שעבר; את מניות גב ים היא מכרה בשוק בחצי השנה האחרונה כדי להתמודד עם חוק הריכוזיות; ואת מניות מהדרין שחילקה בעין.

הדח"צים דרשו מאלשטיין להציג בפניהם תוכנית אסטרטגית לחברה, וזו אמורה להיות מוצגת השבוע. השאלות העולות הן האם התוכנית תספק את הדח"צים; ולמה הדח"צים הם אלה שצריכים להחליט אם לבצע את הרכישה?

תסבוכת של ניגודי עניינים בנכסים ובניין

אלשטיין הוא הרי בעל השליטה באי.די.בי ובנכסים ובניין. בעולם רגיל הנהלת נכסים ובניין היתה אמורה להביא חוות דעת לדירקטוריון אם לבצע את הרכישה. אבל לנכסים ובניין אין הנהלה. מי שמשמש מנכ"ל החברה במקביל לתפקידו כיו"ר, הוא אלשטיין, שמינה את עצמו לתפקיד במרץ 2018 אחרי פרישתה של סגי איתן, והאריך את הכהונה כעבור חצי שנה לחצי שנה נוספת. הארכה כזו היתה זקוקה לאישור של בעלי מניות המיעוט בנכסים ובניין, כלומר המוסדיים, ואלה למרבה הפלא אישרו אותה. פסגות, בעל המניות הגדול מהציבור, התנה זאת בכך שמדובר בהארכה אחרונה.

אבל הן פסגות והן מוסדיים אחרים נתונים לכאורה בניגוד עניינים שייתכן שהשפיע על החלטתם לאשר לאלשטיין את הכהונה המוזרה שמעמידה גם אותו בניגוד עניינים. הם מחזיקים בחלק מהחוב של אי.די.בי פתוח כלפי מחזיקי האג"ח שלה, והחרדה שלהם לחוב זה גבוהה הרבה יותר מהדאגה לעסקת בעלי עניין של 75 מיליון שקל. לנכסים ובניין אין גם סמנכ"ל כספים אחרי שאורן הילינגר הודיע על מעבר למליסרון במהלך החודש. לכן הדח"צים נדרשים לקבל החלטה לבדם. אותם דח"צים שאישרו את מכירת ישפרו בשבוע שעבר למגה אור, עסקה שצמצמה את פורטפוליו הנכסים של נכסים ובניין שלא הסבירה למה למכור נכס מניב לטובת עוד מזומן בקופה השמנה שבה לא נעשה דבר.

בשבועות האחרונים מתנהלים מגעים שקטים בין אי.די.בי ונכסים ובניין (הוועדה הבלתי תלויה) אבל החברות טרם הצהירו על מו"מ רשמי. זאת, משום שאין עדיין הסכמות על אופן העסקה, שתי הפעולות יחד, או תחילה דילול ואז רכישה. הוועדה שכרה את שירותיה של פירמת דלויט לקבוע הערכת שווי לנכס וזו נקבה בשווי של 74 מיליון שקל. מנגד, אי.די.בי שכרה את שירותיה של פרומתאוס שנקבה בשווי של 78 מיליון שקל. דן גלאי שנשכר בשל המחלוקת כמעריך שלישי, נקב בשווי של 76-75 מיליון שקל. חברי הוועדה, שנתמכים כאמור בחוות דעת וליווי צמוד של בר לב, לא מוכנים לבצע את עסקת בעלי העניין עד שלא יקבלו את המניות בדילול. אי.די.בי הופתעה מהעמדה התקיפה שהוביל בר לב במו"מ מולה, לאור ההתנהלות השקטה בשנים האחרונות מול הדח"צים בחברה. בר לב הבהיר כי הוא בסך הכל מסייע לחברה לשמור על ממשל תאגידי נכון. השיחות בין סער וקאופמן לדח"צים ובר לב היו טעונות ועלו לטונים גבוהים ביותר לא אחת. הדח"צים עומדים בינתיים איתן מול הדרישות של אלשטיין וסער. הימים הקרובים יבהירו מה הסיכוי שלו להעביר את עסקת בעלי העניין, בתקופה שבה הקונצרן מתחיל שוב להסתחרר.

אלשטיין נדרש להזרמה מיידית לטובת האג"ח

עצירת תשלומים לבעלי האג"ח אי.די.בי הופכת להיות אפשרות מוחשית, לאחר שהנושא נידון בפגישות בוועדת הביקורת של החברה. ל"כלכליסט" נודע כי הדח"צים ובעלי האג"ח מבקשים מאדוארדו אלשטיין להקדים את הזרמה של 70 מיליון שקל לחברה שבבעלותו מספטמבר להזרמה מיידית. הרקע ללחץ באי.די.בי הן הירידות במניית כלל ביטוח ודסק"ש בבורסה, יחד עם שוק המניות כולו אתמול. כלל ביטוח ירדה ב־4% נוספים מה שיחייב את אי.די.בי שמחזיקה ב־7% ממניות חברת הביטוח באמצעות עסקאות החלף, להגדיל את הביטחונות לבנקים שעימם ביצעה את עסקאות הסוואפ בזמנו. קופת אי.די.בי איננה מאפשרת הגדלה כזו, וככל הנראה גם אלשטיין אינו מתכוון להקים את ההזרמה.

הדח"צים בחברה מובלים על ידי יו"ר ועדת הביקורת גיורא ענבר שציין כי האחריות למצבן של החברות עוברת ממחזיקי האג"ח לדירקטוריון. נציגויות האג"ח יכנסו אסיפות בימים הקרובים לדון במצב, שכן בידי המחזיקים שנמצאים במלכוד רק "כדור אחד" לפעולה מול החברה – פנייה לבית המשפט לפירוק אי.די.בי או מינוי כונס. צעד כזה עלול להגביר את הסחרור בחברה.