ההשקעות החלולות שחזרו לוול סטריט ללא שום הצדקה

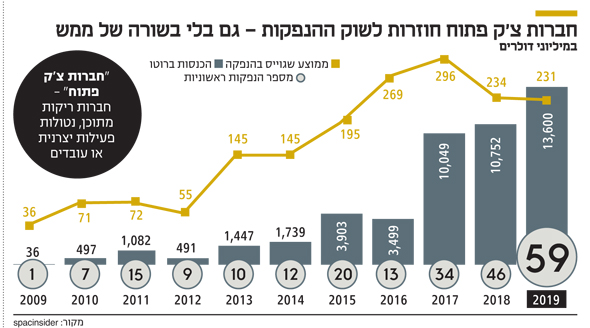

מנהלים בכירים בפרופיל גבוה הצליחו להחזיר לשוק ההנפקות חברות "צ'ק פתוח", שכל תכליתן לגייס כסף כדי לרכוש חברה אחרת, ואין להן מוצר, פעילות יצרנית או אפילו יעדי השקעה; בשנה החולפת גייסו החברות האלה לא פחות מ־13.6 מיליארד דולר בארה"ב - שיא כל הזמנים; ענקיות כמו גולדמן זאקס, סיטיגרופ ודויטשה בנק כבר קפצו על העגלה

שוק ההנפקות האמריקאי חוזר בפעם השלישית לשיטת הנפקה של ספאק (SPAC - Special Purpose Acquisition Companies), ומוכיח שוב מהי המסגרת האהובה ביותר ליצירת רווח בעת המודרנית - כסף שעושה כסף. 59 חברות - כרבע מאלה שביצעו הנפקות ראשוניות בבורסות נאסד"ק וניו יורק ב־2019 - היו "חברות צ'ק פתוח" (Blank Checks). כל תכליתן של החברות האלה היא לגייס כסף ממשקיעים ציבוריים ופרטיים, ואיתו לרכוש חברה אחרת. אין שום מוצר, עובדים, פעילות יצרנית או אפילו יעד השקעה ברור.

לפי דו"ח של פירמת רואי החשבון PwC שפורסם החודש, הנפקות חברות ספאק שלטו בשלושה מתוך ארבעת הרבעונים של 2019. שיעורן מסך ההנפקות זינק מ־4% בשנת 2013 ליותר מ־25% בשנה החולפת. כיום נסחרות בשוק האמריקאי 71 חברות ספאק ריקות מתוכן, עם כ־19 מיליארד דולר פנויים למימוש אסטרטגיית השקעה, תהיה אשר תהיה.

אולי הסיבה העיקרית לעניין המחודש בספאק היא נדידת מנהלים בכירים מוול סטריט לתפקידי מפתח בחברות מסוג זה. שחקנים בפרופיל גבוה שחיפשו מגרש משחקים חדש, הצליחו למשוך משקיעים גדולים ולשכנע אותם להפקיד בידיהם הימור על חתול בשק בשווי מאות מיליוני דולרים. עם אלה ניתן למנות את נשיא בורסת ניו יורק לשעבר תומס פארלי, שמשמש היום מנכ"ל Far Point, שהודיעה לאחרונה על רכישת חברת תשלומים שוויצרית לפי שווי של 2.6 מיליארד דולר; טייקון המדיה חיים סבן, שהקים והנפיק חברת בלנק צ'ק וגייס 200 מיליון דולר, וכבר הספיק לסגור אותה משלא איתר רכישה; ומנכ"ל Honeywell לשעבר דיוויד קוט, שגייס לספאק שלו 690 מיליון דולר כהרף עין בשנה שעברה ממשקיעים כמו גולדמן זאקס. בדצמבר נחשף כי קוט על סף השלמת רכישה של חברה לפי שווי של 5 מיליארד דולר.

יותר ויותר שחקנים גדולים ומשמעותיים נמשכים אל החברות הריקות הללו. בנקי ההשקעות הפכו למממנים מרכזיים בהנפקות החלולות, בהם גולדמן זאקס, קרדיט סוויס, סיטיגרופ ודויטשה בנק, וחברות פרטיות החלו לראות בספאק דרך נחשקת להירשם למסחר. כך, חברת ההימורים DraftKings הודיעה בדצמבר על מיזוג עם חברת ספאק בעסקה של 3.3 מיליארד דולר; וירג'ין גלקטיק, חברת תיירות החלל של ריצ'רד ברנסון, שהפכה ציבורית באמצעות מכירת 49% ממניותיה לספאק Hedosophia. גם ברגר קינג, טווינקי, אמריקן אפרל וג'מבה ג'וס - כולן התמזגו עם חברות בלנק צ'ק בשנים האחרונות.

| |||

חיסכון בהוצאות חיתום

הספאק נכנס לשוק ההון בשלהי שנות השמונים, בעיקר ככלי מסחר סביב "מניות פני" - מניות בשווי ובסחירות נמוכים. הבאזז היה כה מופרז עד שב־1989 כמעט 70% מהנפקות מניות הפני היו באמצעות רישום דרך ספאק. זאת אף שכפי שהעיד התובע הכללי של מדינת יוטה בקונגרס, לא נמצאה הוכחה כי "הנפקות אלה מספקות תועלת לכלכלה האמריקאית או להיווצרות הון". הן כונו בבוז "חברות קונכיות" ו"בריכות עיוורות", מוצא אחרון לחברה שאף אחד לא רוצה — לא החתמים, לא הציבור ולא השוק. ולא רק שהן לא ייצרו ערך, הן היו כלי אפקטיבי במיוחד להונות משקיעים.

השיטה פשוטה: חברות בלנק צ'ק היו רושמות את החברה ברשות ני"ע האמריקאית (SEC), תהליך מזורז יחסית משום שלקונכייה ריקה אין פעילות, הכנסות או רווחים שמצריכים ביקורת. המניות היו מחולקות בין מקורבים וחתמים, ומניפולציות היו מבוצעות כדי להקפיץ את מחיר המניות. למשל, המניות היו מועברות מיד ליד, או שהופצו שמועות על עסקה מתקרבת. או אז נמכרו המניות חסרות הערך בשוק, ובמחיר גבוה.

ב־SEC ראו את התחום הפרוץ הזה והסדירו ב־1992 שורת כללים שנהוגים עד היום. בין היתר, נקבע כי 80% מההון המגויס לפחות יוחזקו בנאמנות למשך לא יותר משלוש שנים. בזמן הזה אמורה חברת הספאק להשלים עסקת רכישה, ואם לא נמצאה חברה מתאימה - הכסף יוחזר למשקיעים. אם מתגבשת עסקת רכישה, מתקיימת הצבעה בעניינה ומשקיע שלא מעוניין יכול למשוך את כספו.

מבנה מוגבל זה, לצד התנפחות בועת הדוט.קום בשנות התשעים, דחפו חברות לגיוסים מפוארים בהנפקות מסורתיות ענקיות - עד ששוק הספאק התרוקן לחלוטין. ב־2003, שנת השפל הגדולה שלו, הונפקה חברה אחת בלבד. עם זאת, די במהרה ובעקבות הצטברות הון ותיאבון לסיכון, התחילו בנקי ההשקעות לראות בספאק מקור משמעותי לחיסכון בהוצאות חיתום, ולכלי ליצירת הכנסות. משקיעים קטנים יותר ראו בו חלון שאפשר להם להשתתף בעסקאות גדולות, וחברות זיהו בו מסלול קל־משקל רגולטורי בדרך להפיכתן לציבוריות. אחרי המשבר הכלכלי, נעצרה גם הפריחה המחודשת של הספאק, אף שבורסות ניו יורק ונאסד"ק ניסו להקל את תנאי הנפקתן.

הילה אקסקלוסיבית שלא מגובה במספרים

כל זה לא עוצר את הספאק מחזרה ללב שוק ההנפקות. ב־2019 החברות הללו, שפעם היו שם נרדף להונאה, רשמו שיא גיוסים של 13.6 מיליארד דולר בארה"ב — 16% יותר משיא כל הזמנים שנקבע הרחק ב־2007, קצת לפני המשבר הפיננסי העולמי.

ההילה האקסקלוסיבית והמתוחכמת לכאורה סביב הספאק ואנשי וול סטריט שמובילים אותן לא מגובה במספרים. מחקרים שנעשו בשני העשורים האחרונים הראו שוב ושוב כי ההחזר הממוצע לבעלי המניות הללו הוא דו־ספרתי שלילי. מחקרים אחרים מצאו כי ביצועי מניות ספאק חלשים בממוצע מכל ההנפקות המסורתיות שנעשו באותה התקופה. לפי ניתוח של "הוול סטריט ג'ורנל", יותר ממחצית הנפקות הספאק בין 2015 ל־2016, 20 מתוך 33, נסחרות היום מתחת למחיר ההנפקה.

הגל הנוכחי הוא חלק משינוי גדול יותר בשוק ההנפקות האמריקאי. חברות, בעיקר מתחום הטכנולוגיה, מחפשות היום מודלים חלופיים להנפקות המסורתיות. משהו שיענה על הצרכים הייחודיים של חברות צמיחה, שמתקשות לעתים לצאת להנפקות או נעדרות סבלנות לתהליך הרגולטורי הממושך. לכך מתלווה תחושת אכזבה משוק ההנפקות עצמו, במיוחד בנוגע להנפקות חדי־הקרן והנפילות המהדהדות של אובר, ליפט, פלאטון והפיאסקו שכמעט קרה עם WeWork.

הפתרון המפתה לחברות הצמיחה הוא רישום ישיר לבורסה. על הבחירה הזו הלכו בחברת שירותי המוזיקה ספוטיפיי ובחברת הצ'אט המשרדי סלאק. ענקית שיתוף המגורים Airbnb וחברת התוכנה GitLab מתכננות להנפיק בצורה זו עוד השנה. הבחירה הלא שגרתית הזו מסייעת לחברות לחתוך את עלויות החיתום, ואולי חשוב מכך, לתת פחות דין וחשבון על המבנה העסקי של ההנפקה והחברה. הבעיה היא שהשיטה הזו לא מאפשרת גיוס הון. בבורסת ניו יורק מנהלים דיאלוג עם ה־SEC לשלב גיוס הון בהנפקה ישירה, אך זו עדיין אינה אפשרות קיימת. כאן בדיוק נכנסות הנפקות באמצעות חברות ספאק. הן מסייעות להוריד עלויות, אבל גם להזרים הון הכרחי לחברות צמיחה.

בשורה התחתונה, שיטת הספאק לא רק שלא באמת פותרת את כאב הראש הרגולטורי הכרוך בהנפקה, אין לה תכלית אחרי שהחברה הופכת ציבורית וצריכה לעמוד בכל חובותיה ככזו. היא יכולה להתהדר במשקיעים הדומיננטיים שלה, אבל זה הכל בערך.