אלמוגים רוכבת על גל ההנפקות החם בבורסת ת"א

חברת הנדל"ן היזמי מתכננת לגייס כ־50 מיליון שקל בהנפקת מניות ראשונית בפברואר, לפי שווי מוערך של 190 מיליון שקל "לפני הכסף". אלמוגים מקווה לחקות את הזינוק של חברות הנדל"ן היזמי ב־2019

חברת הנדל"ן היזמי אלמוגים מתכוונת לרכוב על גל ההנפקות ששוטף לאחרונה את אחוזת בית עם הנפקות בהיקף של מעל 4 מיליארד שקל בתוך חודש וחצי, לנצל את השנה המדהימה של חברות הנדל"ן היזמי ולהנפיק לראשונה מניות (IPO) בבורסת תל אביב.

החברה שהאג"ח שלה נסחרות באחוזת בית במשך כעשור, מתכננת להנפיק מניות בהיקף של כ־50 מיליון שקל לפי שווי מתוכנן של 190 מיליון שקל "לפני הכסף". התמורה מההנפקה צפויה להיכנס לקופת החברה.

אלמוגים רוצה לנצל את זינוק חברות הנדל"ן היזמי

באלמוגים מקווים לנצל את הזינוק במניות הנדל"ן היזמי ב־2019. בשנה שזה עתה הסתיימה מדד הנדל"ן זינק ב־73%, כאשר 13 מניות חברות הנדל"ן היזמיות המובילות הציגו תשואה ממוצעת של 98%. מכפיל ההון הממוצע של 13 חברות אלו זינק לרמה של 1.6 לעומת מכפיל הון ממוצע של 0.9 בלבד בסוף 2018.

אלמוגים נוסדה ב־1986 והנה בבעלות עמי בר משיח (50%) ומריו זוזל (50%). מנכ"לית החברה היא מיכל גור. ההון העצמי של החברה עמד, נכון לסוף הרבעון השלישי של 2019, על כ־88 מיליון שקל (צמח ב־25% לעומת הרבעון השלישי בשנת 2018). לחברה קיים, נכון לרבעון השלישי, במאזן חוב פיננסי נטו של כ־375.7 מיליון שקל. שווי מלאי הדירות ובניינים בהקמה עומד על כ־382 מיליון שקל בספרי החברה, סך המאזן של החברה עומד על 595 מיליון שקל, ויחס ההון עצמי למאזן של החברה עומד על כ־15%.

במצגת החברה מציינים כי מאז 1986 יזמה והקימה אלמוגים מעל ל־3,500 יח"ד ועשרות אלפי מ"ר של נכסים מניבים בישראל. אלמוגים הנפיקה חמש סדרות אג"ח בבורסת תל אביב לראשונה בשנת 2010 אגרות חוב בבורסת בערך נקוב של כ־300 מיליון שקל. שתי סדרות נפרעו בפירעון מוקדם. סך הערך הנקוב הנמצא כיום במחזור עומד על כ־148.5 מיליון שקל בשלוש סדרות שונות. אלמוגים סדרה ג', בעלת מח"מ 0.36 שנים, נסחרת לפי תשואה של 2.4%. סדרה ד', בעלת מח"מ של שנתיים, נסחרת בתשואה של 3.4%. סדרה ה', בעלת מח"מ של 2.3 שנים, נסחרת בתשואה של 3.8%.

במצגת שפרסמה אלמוגים לפני הנפקת האקוויטי היא מציינת כי כיום נמצאות כ־1,700 יח"ד בתכנון וביצוע בכלל הפרויקטים של החברה בהיקף כספי של 1.7 מיליארד שקל. הרווח הגולמי הצפוי מהפרויקטים הוא כ־300 מיליון שקל. בנוסף, לחברה כמה נכסים המשמשים כנדל"ן מניב - בהם בית אלמוג אילת אשר שוויו בספרים עומד על כ־12.2 מיליון שקל וה־NOI שלו בשנת 2018 הסתכם ב־1.3 מיליון שקל.

לחברה יש גם נכס בנשר, אשר שוויו בספרים כ־14.7 מיליון שקל וה־NOI השנתי הצפוי ממנו הנו 900 אלף שקל. לאלמוגים יש שלושה נכסים בחיפה, אשר שוויים בספרים כ־20.7 מיליון שקל ומניבים NOI שנתי של מיליון שקל. סך הנדל"ן המניב של החברה תורם NOI של כ־3 מיליון שקל בשנה, ושוויו בספרים מסתכם בכ־47.6 מיליון שקל. סך הנדל"ן להשקעה של החברה בספרים הוא 66 מיליון שקל.

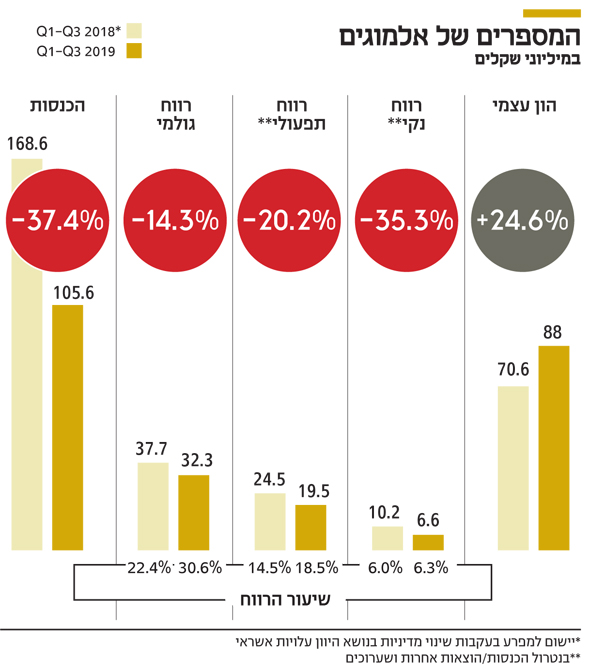

את תשעת החודשים הראשונים של 2019 סיימה אלמוגים עם הכנסות של 105.6 מיליון שקל. מדובר בירידה של 37.4% לעומת התקופה המקבילה ב־2018, שאותה סיכמה עם 168.6 מיליון שקל. הרווח הגולמי ירד ב־14.3% והסתכם ב־32.3 מיליון שקל (שיעור רווח גולמי 30.6%) אל מול 37.7 מיליון שקל (שיעור רווח גולמי 22.4%) בתקופה המקבילה ב־2018.

את שורת הרווח הנקי (בנטרול הכנסות אחרות ושיערוכים לאחר מס) סיכמה אלמוגים בתשעת החודשים עם כ־6.6 מיליון שקל, זאת אל מול רווח נקי של 10.2 מיליון שקל (בנטרול הכנסות אחרות ושיערוכים לאחר מס) בתקופה המקבילה ב־2018. יש לציין כי המספרים של שנת 2018 הוצגו מחדש עקב יישום למפרע בעקבות שינוי מדיניות בנושא היוון עלויות אשראי.

הגיוס של אלמוגים יצטרף לכמה הנפקת מניות ראשוניות (IPO) הצפויות לצאת בחודשים הקרובים. כך, למשל, חברת השיווק וההפצה של פירות וירקות ביכורי שדה, אשר כבר פרסמה תשקיף בשבוע שעבר; חברת הדיור המוגן בית בכפר; חברת התיירות תלמה; וחברת ההפצה למוצרי צריכה ומזון דיפלומט.

הכוח עובר מהמוסדיים לחברות המנפיקות

בחודש וחצי האחרונים היה ניתן להבחין בגל הנפקות אקוויטי גדול של חברות שמניותיהן כבר נסחרות בבורסת תל אביב. גל זה הסתכם בהנפקות מניות בכ־4 מיליארד שקל. בהנפקות אקוויטי רבות היה ניתן לראות כי המכרז המוסדי נערך בתוך יום־יומיים לכל היותר ממועד הפרסום של החברה על ההנפקה, והמוסדיים הזרימו ביקושים בהנפקות אלו כמוצאי שלל רב. בעולמנו כיום, כאשר קיים היצע רב של כסף, בעידן הריבית האפסית המתמשך, למוסדיים אין ברירה אלא לחפש מקורות תשואה, כך שהכוח עובר לחברות המנפיקות.

לאחר העליות החזקות במניות בשנת 2019 היו לא מעט חברות שהחליטו לנצל את מחירי השיא כדי לגייס הון. אין ספק כי גיוסי ההון האחרונים של החברות נותנים אינדיקציה לכך שהמוסדיים צמאים להנפקות.כך, למשל, אפי נכסים ביצעה במהלך דצמבר 2019 הנפקת הון של כ־639 מיליון שקל; סלקום ביצעה הנפקת מניות בכ־312 מיליון שקל; כלל ביטוח ביצעה הנפקת מניות בכ־650 מיליון שקל; חברת האנרגיה המתחדשת אנלייט גייסה הון בכ־359 מיליון שקל; וחברת הנדל"ן המניב מליסרון גייסה הון בגובה של 556 מיליון שקל.

חברת הכשרת הישוב גייסה כ־252 מיליון שקל בשתי הנפקות מניות פרטיות: האחת בדצמבר 2019, בגובה של 162 מיליון שקל, ובינואר 2020 ביצעה הנפקת מניות פרטית נוספת, של 90 מיליון שקל. אנרג'יקס גייסה הון בגובה של 240 מיליון שקל במהלך ינואר; ישראל קנדה גייסה כ־131 מיליון שקל בהנפקת מניות פרטית; פרטנר הנפיקה מניות בגובה של כ־276 מיליון שקל במהלך ינואר; חברת נאוויטס גייסה הון בגובה של 287 מיליון שקל; ורני צים גייס הון בכ־65 מיליון שקל. לפני כמה ימים הפניקס השקיעה בהנפקת מניות פרטית כ־129 מיליון שקל בחברת סאמיט, ואס. אר. אקורד ביצעה הנפקת מניות של כ־67 מיליון שקל.

רוב ההנפקות הללו זכו לביקושים גבוהים והונפקו במחירים הקרובים לרמות השיא של אותן חברות. למעשה, החברה היחידה שלא הצליחה להנפיק בגל הנפקות האקוויטי החם האחרון היתה חברת תמר פטרוליום, השותפה בכ־16.75% במאגר תמר.

החברה תכננה לגייס כ־140 מיליון שקל, אך המוסדיים ביקשו הנחה מעבר למחיר המינימום במכרז. החברה סירבה לתת הנחה למוסדיים ועקב חוסר הביקושים במחיר המינימום המקורי, החברה נאלצה לדחות את ההנפקה.