מנהלי הקרנות לא הצליחו להכות את ביצועי מדד הנדל"ן

מי שהשקיע בתעודת סל על המדד שילם דמי ניהול נמוכים משמעותית של כ־0.5% ורשם תשואה גבוהה יותר - הרבה יותר מאלה שסמכו על מנהלי ההשקעות האקטיביים ורכשו קרן נאמנות שמנהליה ביקשו להכות את ביצועי המדד

מדד הנדל"ן השאיר להם אבק: ההשקעה במניות הנדל"ן היתה המוצלחת ביותר ב־2019, אך מי שבחרו לבצע אותה דרך השקעה בתעודת סל על מדד הנדל"ן הרוויחו הרבה יותר מאלה שסמכו על מנהלי ההשקעות האקטיביים ורכשו קרן נאמנות שמנהליה ביקשו להכות את ביצועי המדד.

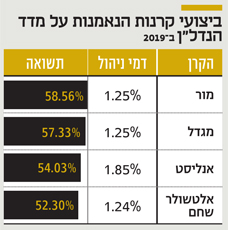

כך בעוד מדד הנדל"ן עלה ב־73%, הקרן מור של חברת קרנות הנאמנות של מור — קרן מור נדל"ן שהחלה לפעול רק השנה – היתה הראשונה בטבלת התשואות עם 58% (אחרי דמי ניהול של 1.25%), מעל הקרן של מגדל עם 57.3% עם דמי ניהול זהים; שלישית היתה קרן הנדל"ן של אנליסט עם תשואה של 54.3% אחרי דמי ניהול של 1.85%; ואחריה הקרן של אלטשולר שחם נדל"ן עם 52.3% אחרי דמי ניהול של 1.24%. במילים אחרות, מנהלי קרנות הנדל"ן לא הצליחו להכות את ביצועי השוק, ומי שהשקיע בתעודת סל על המדד שילם דמי ניהול נמוכים משמעותית של כ־0.5% ורשם תשואה גבוהה יותר.

הסיבה העיקרית לכך טמונה בעיקר בסטיית תקן נמוכה יותר של מנהלי הקרנות למול המדד. בעוד המשקיעים ישירות במדד היו חשופים ב־100% למניות הנדל"ן, מנהלי הקרנות נוהגים להחזיק נזילות בשיעור של 10%-5% מהקרן, וגם מחזיקים באופן יחסי בפחות ממניות חברות הנדל"ן היזמי שעלו בחדות השנה. שמירת הנזילות הזו חשובה במצבים של תיקונים או ירידות חדות בשוק, אז מנהלי הקרן יכולים לנצל את הירידות להגדלת ההשקעה.

עם זאת, בהסתכלות ארוכת טווח מי שהתמיד והחזיק בקרנות על מדד הנדל"ן בחמש השנים האחרונות הכה את ביצועי המדד ב־10% במצטבר. כך הקרן של אלטשולר שחם השיאה בתקופה זו 138%, אנליסט 121% ומגדל עם 102%. הקרן של אלטשולר שחם הצליחה להכות את המדד ב־56% בעשור האחרון עם תשואה של 247% לעומת 191% של המדד, כאשר אנליסט (151%) ומגדל (116%) פיגרו אחריו.

הבעיה בעולם הקרנות היא שלרוב המשקיעים לא נוהגים להתמיד בהשקעה בקרן בודדת, ומח"מ ההשקעה בהן עומד על חודשים אחדים בלבד. מנהלי הקרנות, מצדם, צפויים למנף את התשואות הגבוהות שהשיגו השנה, חרף כישלונם להכות את המדד, כדי לגייס לקוחות חדשים ואף לייקר את דמי הניהול.

עם זאת, גם הם מודים כי העליות החדות במניות הנדל"ן כבר מאחורי השוק, והן תוצאה של כמה סבבי הורדות ריבית בארה"ב וירידת תשואות האג"ח הממשלתיות בישראל, שייצרו שיערוכי הון גבוהים בנכסים. מכאן והלאה, צפי התשואה ארוכת הטווח של מניות הנדל"ן עומד על סביב 10% לשנה לאורך זמן. מנהלי הקרנות יצטרכו להמשיך להוכיח שלאורך זמן הם מצדיקים את דמי הניהול שלהם מול המדד, שעלות רכישתו זולה משמעותית עבור המשקיע.