מנכ"ל הבורסה יוצא למלחמה בעסקאות "מאחורי הקלעים"

איתי בן זאב בוחן הגבלת היכולת לבצע עסקאות מחוץ לבורסה, מתכנן לחשוף את התנאים שלהן בזמן אמת למשקיעים ולייקר את העמלות עליהן. כיום מתבצעות 80 אלף עסקאות כאלה בשנה ב־200 מיליארד שקל. בן זאב: "העסקאות פוגעות בציבור"

איתי בן זאב, מנכ"ל הבורסה בת"א, מתכנן להפחית דרמטית את העסקאות מחוץ לבורסה, שפוגעות בנזילות ובסחירות של הבורסה המקומית. על הדרך, הוא מעוניין להגדיל את ההכנסות של הבורסה מעמלות המסחר.

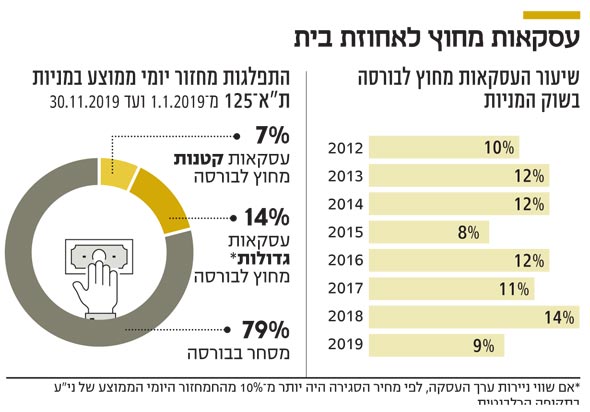

מנתונים שפרסמה אתמול (ג') הבורסה, במסגרת קול קורא שבוחן שינוי כללי העסקאות מחוץ לבורסה להערות הציבור, עולה כי 80 אלף עסקאות בשנה, בסכום כולל של 200 מיליארד שקל, נעשות היום מחוץ לבורסה. נכון ל־2019, מדובר ב־23% מהיקף המסחר הכולל בניירות ערך הנסחרים בבורסה.

יש כמה סיבות שמעודדות שחקנים בשוק ההון לבצע עסקאות מחוץ לבורסה (עסקאות שבהן שני צדדים מתאמים ביניהם לבצע קנייה/מכירה של ניירות ערך במחיר מוסכם ורק לאחר מכן מדווחים עליה לבורסה ולציבור המשקיעים). ראשית, מדובר במצבים שבהם הצדדים לא רוצים שהשוק יידע באיזה מחיר נסגרה העסקה; הסיבה השנייה, והמרכזית, היא חוסר הנזילות והסחירות בבורסה המקומית. אלו גורמים, בעסקאות גדולות ובניירות ערך דלי סחירות, ללחץ גדול על הנייר במקרה שהעסקה מבוצעת במהלך המסחר.

מכיוון שרוב השחקנים בבורסה הם גופים מוסדיים המנהלים כספי ציבור, רבים מהם צפויים להתנגד למהלך שיוזם כעת בן זאב. זאת משום שבעסקה בתוך הבורסה קיים חשש שהמחירים יילחצו כלפי מטה במכירה או כלפי מעלה בקנייה, ובעסקה מחוץ לבורסה אין חשש כזה. סיבה נוספת לעסקאות מחוץ לבורסה היא שלא פעם עסקה מחוץ לבורסה זולה יותר במונחי עמלות לצדדים בה.

אמנם יש לשחקנים דרך לבצע עסקה מתואמת בתוך הבורסה (עסקה שקודם לה מסכמים שני צדדים להזין לספר הפקודות פקודה שהצד השני יקלוט), אלא שבמצב כזה אין להם שליטה אם הפקודה תתקבל במלואה, שכן יש עוד שחקנים שמזינים הצעות מכירה וקנייה בספר הפקודות ויכולים לקלוט חלק מהניירות הנמכרים במחיר שהם יציעו.

| |||

| איתי בן זאב | צילום: בלומברג | ||

"העסקאות נעשות ללא שקיפות ופוגעות בנזילות"

בן זאב אמר אתמול כי "העסקאות הללו נעשות רחוק מעיני הציבור, ללא שקיפות ותוך פגיעה בנזילות. הגיע הזמן למצוא את הדרך הנכונה לשים סוף לעיוות הקיים בשוק וליישר קו עם הסטנדרט הבינלאומי, המגביל באופן משמעותי עסקאות כאלו הפוגעות בשוק ההון ובציבור המשקיעים הרחב".

המצב בישראל שונה מהותית מהמצב הקיים בעולם, ולטענת הבורסה יוצר עיוות בכך שהוא אינו מגביל כמעט עסקאות מחוץ לשוק הבורסאי. בניגוד למקובל בבורסות רבות, בישראל אין חובת דיווח על עסקאות מחוץ לבורסה: העסקאות מדווחות לבורסה אך ורק לצורך סליקתן לאחר יום המסחר ולא בזמן אמת; חלק גדול מהעסקאות מדווח ללא המחיר; ואין חובות דיווח על הצעות קנייה/מכירה מחוץ לשוק טרם קשירת עסקה. בנוסף, בשונה מהמקובל בעולם, אין בישראל מגבלה על קשירת עסקאות מחוץ לבורסה, כלומר ניתן לקשור עסקה בכל מחיר מוסכם, ובכל גודל.

לעומת זאת, בחו"ל מקובל כי קיימות מגבלות על האפשרות לקשור עסקאות מחוץ לזירות המוסדרות, וקיימות חובות דיווח מקיפות על פעילות כזו. ההסדרה הבינלאומית כוללת, בין היתר, חובת דיווח בזמן אמת, ומתן עדיפות לשחקני השוק. הבורסה בוחנת כעת שלושה מהלכים. ראשית, הטלת חובת דיווח על כלל העסקאות הנקשרות מחוץ לבורסה בזמן אמת, תוך הפצת נתוני העסקאות הללו בזמן אמת לציבור.

שנית, הגבלת מתן אפשרות לעסקאות מסוג זה רק למניות שנסחרות מחוץ למדדים המובילים (מניות יתר קטנות) והגבלת עסקאות גדולות, שביצוען בשוק עלול להשפיע על מחיר הנייר (עסקה ששווייה גבוה מ־10% מהמחזור היומי הממוצע באותו נייר); לבסוף, הבורסה בוחנת את העלאת עמלות סליקת המסחר מחוץ לבורסה, כדי לתמרץ עשייתן דרך המסחר.

הבורסה צפויה להגדיל את ההכנסות מעמלות

כיום, בעסקאות של מעל 20 מיליון שקל, יש תמריץ לבצע את העסקה מחוץ לבורסה. מחוץ לבורסה מדובר בעסקה בודדת, שתספוג עמלה של לא יותר מ־1,000 שקל. לעומת זאת, העמלה שגובה הבורסה מחברי הבורסה על כל עסקה עומדת על 0.005% מגובה העסקה אך לא יותר מ־1,000 שקל. אלא שעסקה בסכום של מעל ל-20 מיליון שקל בתוך המסחר בבורסה מחייבת פיצולה לכמה עסקאות, כיוון שקשה למכור חבילה כל כך גדולה בבת אחת, מבלי להשפיע על המחיר.

במקרה כזה, אין את תקרת 1,000 השקלים (כלומר, הבורסה מקבלת כמה וכמה עמלות על אותה מכירה). כך, בעסקה של 40 מיליון שקל, למשל, תשולם עמלת סליקה של 2,000 שקל. בבורסה בוחנים לבטל את תקרת 1,000 השקלים לעסקה שתתבצע מחוץ לבורסה באופן שיפגע בתמריץ הכלכלי לבצע אותה מחוץ למסחר.

המטרה המרכזית של הבורסה היא להגדיל את הסחירות והנזילות, אך אם המהלך הזה ייצא לפועל, היא גם צפויה להגדיל את ההכנסות שלה מעמלות.

רצון לעודד את עושי השוק בעזרת תמריצים

בתוך כך, הבורסה בוחנת צעד נוסף לעידוד עשיית שוק (יצירת מסחר בנייר, הזרמת ביקושי קנייה ומכירה במניות הגדולות בבורסה) באמצעות מתן תמריצים לחברי בורסה אשר יעמדו בתנאים שיוגדרו, על מניות ת"א־35. כיום כמעט שאין בישראל עשיית שוק במניות הגדולות. כשגוף מוסדי מגיע לשוק עם עסקה גדולה במניות ת"א 35, הוא ישפיע על המחיר, שכן למרות גודלן, אין להן מספיק סחירות.

ברגע שייכנס עושה שוק רציני, הוא יצמצם את הלחץ על המניה בעסקה שתתבצע בתוך הבורסה, משום שאם יש יותר עושי שוק, יש יותר נפח מסחר וכל עסקה משפיעה פחות. מהלך זה מתחבר לרצון של הבורסה להגדיל את הפעילות בתוכה על פני עסקאות מחוץ למסחר. הבורסה מציעה להעניק הנחות בעמלות לעושי שוק שיפעלו במניות ת"א־35, בהתאם לתנאים הבאים: הצבת הצעות קנייה ומכירה בהיקף משמעותי בספר הפקודות בכל אחת ממניות ת"א־35; הצבת פקודות קנייה ומכירה שיהיו הגבוהות ביותר בספר הפקודות לפחות 25% מזמן החודש, בלפחות 20 מניות הכלולות במדד; ביצוע של לפחות 4% מהמחזור החודשי בלפחות 20 מניות ת"א־35. במצב כזה עושה השוק יקבל זיכוי של 0.007% על התמורה הכספית בעסקאות שבהן היה מעורב כיוצר נזילות, שזו בעצם עמלה שלילית נטו של 0.002% - כלומר מתן כסף לעושי השוק מצד הבורסה.