סופטבנק סידרה לאדם נוימן הדחה מפוארת

מייסד WeWork חתום על הפיאסקו העסקי הגדול של השנה, אך הוא צפוי לצאת כמנצח עם 1.7 מיליארד דולר בכיס. את מחיר כשלונותיו ישלמו עובדי החברה והמשקיעים ששווי המניות שבידיהם צנח

גם אם אדם נוימן, המייסד ועד לפני רגע איש החזון הכל יכול של WeWork, הרגיש כשלון צורב בחודשים האחרונים, הרי שעסקת החילוץ של סופטבנק מלמדת שהיכולות שלו אכן נדירות. לא קל לאתר עסקאות שבהן שווי החברה צונח מ־47 מיליארד דולר ל־8 מיליארד דולר — כלומר, 83% בתוך פחות משנה — והמייסד המודח מצליח לצאת עם חבילה של 1.7 מיליארד דולר.

זה בדיוק מה שקרה אתמול עם החלטת הדירקטוריון של WeWork לקבל את הסכם ההשתלטות של סופטבנק היפנית על חברת חללי העבודה המשותפים. על אף שנוימן (40), הקיבוצניק הישראלי לשעבר, חתום נכון לעכשיו על הפיאסקו העסקי הגדול של השנה, הוא עדיין יישאר מיליארדר. גם אם מדובר בסכום מאכזב עבור מי שראה את עצמו רק לפני שלושה חודשים במרחק נגיעה מהון אישי של 14 מיליארד דולר, שנגזר משווי של 65 מיליארד דולר, בו חלמו נוימן וסופטבנק להנפיק את WeWork.

מייסד סופטבנק מאסיושי סון, המעריץ הגדול של נוימן, שהרעיף עליו - ובעיקר על החברה שייסד לפני עשור יחד עם מיגל מקלווי - כמעט 11 מיליארד דולר בשנים האחרונות, מוכן לשלם כעת הרבה רק כדי להבטיח שנוימן לא יהיה מעורב יותר בחברה. נוימן, שכבר פוטר מתפקיד מנכ"ל WeWork לפני חודש, יפסיק לשמש כיו"ר החברה מעתה ויאבד את ההשפעה שלו בדירקטוריון. הוא ישאר כמשקיף עם אחזקה מינורית בחברה.

דרך מרופדת החוצה

אחת ההדחות היקרות והמפנקות בזירת הטכנולוגיה היא חבילה שכוללת שלושה רכיבים: סופטבנק תקנה מנוימן מניות WeWork במיליארד דולר, תשלם לו בנוסף לכך 185 מיליון דולר "דמי ייעוץ" וכמו כן תיתן לו אשראי של חצי מיליארד דולר כדי שיוכל לפרוע את ההלוואה שקיבל מג'יי. פי. מורגן.

בנק ההשקעות האמריקאי התחרה אף הוא על עסקת החילוץ או ההשתלטות על WeWork, עם הצעה לארגן גיוס חוב של 5 מיליארד דולר, אך בחברה העדיפו את ההצעה של סופטבנק.

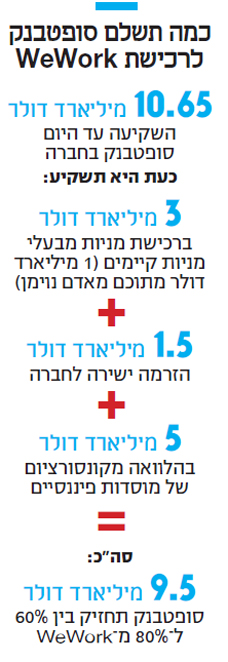

ההצעה של סופטבנק כוללת רכישת מניות ב־3 מיליארד דולר מבעלי מניות קיימים (כולל מניותיו של נוימן) ועובדי החברה, הזרמה של 1.5 מיליארד דולר לקופת WeWork ובהמשך גם הובלת קבוצה שתלווה 5 מיליארד דולר לחברה. לאחר כל המהלכים, צפויה סופטבנק לעלות מאחזקה של 29% היום בחברה ל־60%־80% מהונה, תלוי בהיענות להצעת רכישת המניות, ולמנות את מנכ"ל סופטבנק מרצ'לו קלור ליו"ר WeWork.

העסקה של סופטבנק נועדה להבטיח כי WeWork תמשיך להתקיים ולא תצטרך לבקש הגנה מפני נושים, לאחר שעל פי הערכות נותרו בקופתה 2.5 מיליארד דולר נכון לסוף יוני. אף שהסכום נשמע גבוה, חשוב לזכור כי החברה שרפה סכום דומה במחצית הראשונה של 2019, כך שגם אם לוקחים בחשבון את מאמצי החסכון והקיצוצים שננקטים באחרונה על ידי המנכ"לים המשותפים החדשים, המזומנים עלולים להיגמר לקראת סוף השנה.

תרחיש יום הדין בפתח

המהלך הנוכחי ממחיש היטב את תרחיש יום הדין שאף חברת טכנולוגיה ומשקיעיה לא רוצים לחשוב עליו, בוודאי לא בתקופות הטובות שהכסף זורם בקלילות ובמהירות מחשבונות המשקיעים הפרטיים אל קרנות השקעה ומשם לסטארט־אפים. בעוד שנוימן יוצא כמנצח, גם אם מלווה בתחושת החמצה, וסופטבנק נשארת עם מרבית מניות החברה שאולי תוכל להתאושש ולחזור לרמות שווי גבוהות יותר, הרי מי שעומד לספוג את עיקר ההפסד מהתפוגגות ה־39 מיליארד דולר הם יתר בעלי המניות ובעיקר עובדי החברה.

WeWork גייסה עובדים במהירות מסחררת בשנים האחרונות והתנפחה למצבת כח אדם של כ־12 אלף עובדים. לצד ההערכות על 2,000 עובדים שיפוטרו בתקופה הקרובה, מיד אחרי שיימצאו המשאבים לשלם להם את הפיצויים, היתר יוכלו למכור את המניות שלהם לסופטבנק. לכאורה הם בני מזל, אלא שבהתחשב בעובדה שחלקם הגדול גוייסו בתקופה שבה השווי של WeWork כבר היה גבוה מ־8 מיליארד דולר, לא מדובר בעסקה משתלמת במיוחד.

עובדים שבתקופת השיא הסכימו לקבל שכר נמוך יותר כדי להגדיל את רכיב האופציות, יגלו פער עצום בין השווי שראו לעצמם על הנייר לבין השווי שמקבעת כעת סופטבנק עבורם. עם בעלי המניות גדולים נוספים של WeWork נמנים קרן הון הסיכון בנצ'מרק וגם ג'יי. פי מורגן.

המשימה של סופטבנק כעת תהיה להשקיט את הרוחות שסוערות סביב WeWork מאז פרסום התשקיף שלה בתחילת אוגוסט השנה וביטול ההנפקה חודש לאחר מכן, כשהתברר שבוול סטריט לא יהיו מוכנים לתת שווי גבוה יותר מ־15 מיליארד דולר לחברה שהקים נוימן.

מאז פרסום תשקיף ההנפקה של חברת חללי העבודה, שחשף התנהלות תמוהה בכל הקשור לכוח והשפעה מוגזמים שהיו לנוימן בחברה, לצד התרחבות בקצב אדיר שגוררת הפסדים עצומים שהסתכמו בכמעט 2 מיליארד דולר ב־2018, לא רק חברת חללי העבודה נמצאת תחת זכוכית מגדלת, אלא גם כל מודל ההשקעות שבנה סון בקרן ויז'ן, אשר מקדש צמיחה ותפיסת נתחי שוק על חשבון רווחיות.

משקיעי Airbnb עוקבים

סופטבנק חייבת לעצור את כדור השלג של WeWork, שהיה עלול להתגלגל עד לקריסה ללא הזרמת הון דחופה. עליה לעשות זאת כדי לשמור על עצמה ובעיקר כדי לאפשר השלמת המהלך השאפתני לגיוס קרן ויז'ן שניה של 100 מיליארד דולר שסון נמצא בעיצומו.

בינתיים, ובניגוד למשקיעים אחרים בחברה, סון הצליח לחמוק מקיבוע הפסד שהיתה גורמת לו הנפקה ציבורית בשווי נמוך או השתלטות של משקיע אחר.

בטווח הרחוק יותר, ינסה סון למכור או להנפיק את החברה בשווי גבוה יותר, גם אם אף אחד כבר לא חולם על 47 מיליארד דולר, תג המחיר שהוא עצמו הצמיד לה בינואר. במציאות הנוכחית גם שווי של 10־15 מיליארד דולר ייחשבו להצלחה.

השאלה שנותרה פתוחה אתמול בשעות הערב, לפני פרסום הסכם ההשקעה המלא, היא מה תהיה רמת החשיפה המשפטית של נוימן לתביעות עתידיות, ואלה בוודאי יגיעו.

מי שעוד עוקב בדאגה אחרי ההתרחשויות הם המשקיעים ב־Airbnb שהשבוע נחשפו הפסדיה הגבוהים מהצפוי. גם חברת השכרת הנדל"ן לתיירים, שבדומה ל־WeWork ממוצבת כחברת טכנולוגיה, מתכננת הנפקה גדולה לפי שווי של 30 מיליארד דולר לפחות בתחילת 2020.