ערב קבלת היתר השליטה: הרוכשות של הפניקס צריכות לכתוב לה סיפור חדש

בהיעדר המנכ"ל שהשביח את הפניקס ומנהל ההשקעות שהביא אותה להובלה בתשואות, ומנגד עם תחרות דיגיטלית גוברת, הרוכשות החדשות של חברת הביטוח יצטרכו למצוא טוויסט שיצדיק מכירה עתידית ברווח. אם לא יהיו הפתעות של הרגע האחרון, האתגר הזה יגיע לידיהן של הקרנות גלטין וסנטרברידג' בעוד כמה שבועות, עם קבלת היתר השליטה

אם לא יהיו הפתעות של הרגע האחרון, בתוך שבועות ספורים יגיע היום שלו ציפתה קבוצת דלק, בעלת השליטה בחברת הביטוח הפניקס, כבר שנים ארוכות. הקרנות האמריקאיות סנטרברידג' וגלטין צפויות לקבל מרשות שוק ההון היתר שליטה לרכישת הפניקס. המכירה תאפשר לקבוצת דלק לעמוד בדרישות חוק הריכוזיות להפרדה בין אחזקות פיננסיות לריאליות עד סוף השנה הנוכחית. שורה ארוכה של רוכשים פוטנציאליים לא עברה את הסינון של הרשות. הקרנות הרוכשות עתידות לשלם 1.7 מיליארד שקל עבור 32.5% מהפניקס, מחיר המשקף להפניקס שווי של 5.3 מיליארד שקל.

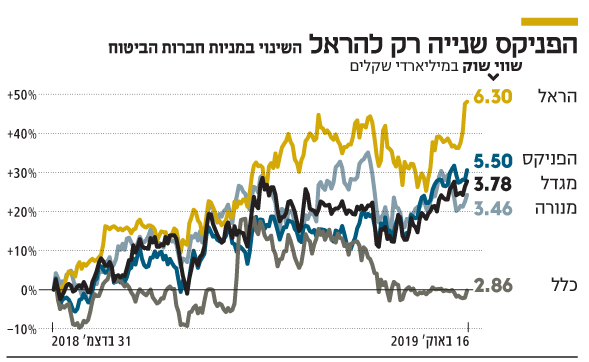

שווי השוק של הפניקס עומד על 5.5 מיליארד שקל, אך בעת החתימה על העסקה, במאי 2019, הוא עמד על 6 מיליארד שקל, כך שהרוכשים קיבלו דיסקאונט של 10% בעת החתימה.

השווי הגבוה שבו נמכרה, אמנם ללא פרמיית שליטה לקבוצת דלק, נובע בעיקר מהנסיקה במניית הפניקס, על רקע תוצאות כספיות חזקות שהשיג המנכ"ל הוותיק של החברה אייל לפידות. לפידות התפטר באפריל האחרון מהפניקס לטובת שכר מתגמל יותר כמנכ"ל שיכון ובינוי. החולשה של מניית הפניקס מאז השיא בעת חתימת העסקה נובעת גם מהעזיבה המפתיעה של לפידות, שבתחילה קיווה - כמו גם הקונים - להשתלב בהפניקס גם ביום שאחרי הפרידה מדלק.

היום להפניקס שווי השוק השני בגובהו בענף, אחרי הראל, שנסחרת בשווי 6.3 מיליארד שקל. מגדל נסחרת לפי שווי של 3.78 מיליארד שקל בלבד, כלל ביטוח לפי 2.86 מיליארד שקל ומנורה לפי שווי של 3.46 מיליארד שקל.

הרוכשות של הפניקס מקבלות חברה חזקה, וכדי להשביח אותה, נכונה להם שורה של אתגרים לא מבוטלים.

יעד ראשון:

בחירת קודקודים

הקרנות מיוצגות בישראל על ידי אלי יונס, לשעבר המנכ"ל המיתולוגי של בנק מזרחי טפחות, שמוביל ומפקח על הרכישה מטעמן. בחודשים האחרונים, עד העברת המושכות לרוכשים, מנהל דירקטוריון הפניקס בראשות מנכ"ל דלק אסי ברטפלד את החברה בזהירות. כמחליף ללפידות בתפקידו כמנכ"ל חברת הביטוח מונה אייל בן סימון, מהמנהלים הוותיקים בחברה. תפקיד מנכ"ל הפניקס אחזקות, החברה־האם הציבורית, טרם אויש. בחלק מהחברות בענף ממלא אותו מנכ"ל חברת הביטוח, ובחלקן יו"ר חברת הביטוח. ככל הנראה, הרוכשים מעוניינים למנות לו מנהל אחר ולא לתת עוד כובע לבן סימון.

בשלב הראשון יצטרכו הרוכשות למנות יו"ר במקום ברטפלד, וכלל לא ברור שיהיה זה יונס. מגבלת חוק שכר הבכירים בגופים הפיננסיים היא נוקשה, ויו"ר מוגבל לשכר של 3.5 מיליון שקל בשנה, ללא תשלום נוסף בדרך עקיפה.

כפי שנחשף ב"כלכליסט", רועי יקיר, ראש חטיבת ההשקעות של הפניקס, קיבל הצעה לכהן כמנכ"ל חברת האחזקות. אף שהרוכשים טרם קיבלו היתר פורמלית, סביר שהם נתנו ברכתם להצעה. יקיר הודיע לפני שבועיים על סיום תפקידו בהפניקס לטובת מינוי לתפקיד בכיר בשיכון ובינוי, תחת לפידות.

כך, אחד האתגרים הראשונים של הרוכשים יהיה לאייש את תפקידי מנכ"ל חברת האחזקות ויו"ר חברת הביטוח. בחברות הביטוח המתחרות מכהנים יו"רים ותיקים ודומיננטיים: בעל השליטה בהראל יאיר המבורגר מכהן כיו"ר; ארי קלמן, בעבר מנכ"ל מנורה, מכהן היום כיו"ר שלה; ניר גלעד מונה לפני חצי שנה ליו"ר מגדל; ובכלל מכהן דני נוה כיו"ר כבר שש שנים. בעשור האחרון הוביל את הפניקס מנכ"ל מאוד דומיננטי, שלא דרש יו"ר חזק אלא בעיקר כזה שייתן לו מרחב לעבוד. אם יונס יוותר על התפקיד, יחפשו הרוכשים יו"ר בעל שיעור קומה, שינסה יחד עם המנכ"ל בן סימון לשמר את ההישגים של לפידות ולהצעיד את הפניקס קדימה בעולם הביטוח המשתנה.

יעד שני:

שמירה על ההשקעות

אחד ההישגים המשמעותיים של לפידות בהפניקס היה בניית חטיבת השקעות מרשימה. החטיבה מנהלת את כל החיסכון ארוך הטווח - ביטוחי מנהלים, גמל ופנסיה. בתיק ביטוח המנהלים הגדול שלה מנוהלים 28 מיליארד שקל, והוא מוביל בתשואות עם 5.44%. הבא אחריו הוא התיק של מגדל, עם תשואה של 4.86%. לא בכדי מנהלי השקעות מצוינים מהחטיבה נחטפו בשנים האחרונות על ידי שחקנים בשוק הפרטי. האחרון שבהם הוא יקיר, שאותו גייס לפידות, וקדמו לו יניב כהן, מנהל כספי העמיתים שעבר לנהל את ההון הפרטי של מורי ארקין; ושי יצחקי, שאותו החליף כהן כשעזב לטובת הצטרפות לנוקד, קרן הגידור של רועי ורמוס. לפידות זיהה בתחילת דרכו את הכוח המשמעותי שבחטיבת השקעות איכותית, ולצד היותו חסכן בכל הקשור למשאבי החברה, בחטיבת ההשקעות הוא לא קימץ.

ההצלחה של החטיבה מייצרת תשואה גבוהה להון של חברת הביטוח, שכן היא מנהלת את עשרות מיליארדי השקלים של הונה העצמי (נוסטרו). החטיבה היא גם הפנים השיווקיות של החברה, שכן היא מנהלת את כספי הפנסיה, ביטוחי המנהלים וקופות הגמל. כיום הכספים בענף הגמל וההשתלמות זזים בעיקר על בסיס התשואות של הגופים. זאת בניגוד לתקופות שבהן החוסכים היו פסיביים יותר. גם בקרנות הפנסיה מתחיל תהליך דומה, החוסכים כבר פחות נאמנים לשחקנים הגדולים והוותיקים, והבחירה בגוף מתייחסת יותר ויותר לביצועי השקעות.

לפני שש שנים, לפני כניסת חוק שכר הבכירים לתוקף, "גנב" לפידות את רועי יקיר מכלל ביטוח לשורות הפניקס, ויחד הם בנו את חטיבת ההשקעות החזקה. האובדן של יקיר כעת, אחרי העזיבות של יצחקי וכהן, הוא מכה קשה לרוכשות, שיצטרכו לאתר מחליף ראוי. מועמד מוביל הוא חגי שרייבר, שמונה בפברואר ליד ימינו של יקיר כמנהל כספי העמיתים במקום כהן. אלא שפרק הזמן הקצר יחסית בתפקיד עלול להיות בעוכריו. הרוכשים יתקשו להביא מנהל מן החוץ בתקופה שבה כבר אין הרבה "כוכבים" שכירים בשוק, משום שרובם חצו את הקווים לניהול השקעות ללא הגבלת שכר.

יעד שלישי:

החזית הדיגיטלית

חברות הביטוח המסורתיות נוהגות להגיב באיחור לשינויים טכנולוגיים. לחברות הגדולות מערכות מחשוב ומידע מיושנות ומסורבלות, והן נכנסו לדיגיטל באיחור לעומת המערכת הבנקאית. ענקיות טכנולוגיה כמו גוגל ואמזון מסתערות על תחומים משיקים, כמו עולמות הפיננסים, וסביר שיגיעו בקרוב גם לביטוח. בנוסף שורה של חברות מאיימות לשבור את הכללים בענף, בהם למונייד ו־Next insurance שמציעות ביטוחים ישירים, דיגיטליים ושקופים.

בישראל סוכני הביטוח שולטים כמתווכים, לצד שתי חברות ביטוח ישירות ותיקות, ביטוח ישיר ו־AIG. השנה נכנסו שתי חברות דיגיטליות חדשות - wesure של אמיל וינשל וניצן צעיר־הרים, וליברה של אתי אלישקוב. חברות הביטוח נאלצו להתמודד עם מחירים שוברי שוק וממשק דיגיטלי נוח. בשלב זה השחקניות החדשות מצליחות בעיקר לנער את הענף משמרנותו, לשפר את מגוון המוצרים (למשל, ביטוחי רכב מבוססי קילומטראז' נסיעה) ולהפוך לדיגיטלי.

לפידות היה מהראשונים שהעזו לקרוא תיגר על ההגמוניה של סוכני הביטוח ולהציע על אפם ועל חמתם ביטוחים ישירים. הרוכשים יצטרכו להשקיע בשדרוג מערכות הליבה של הפניקס, כך שיותאמו להתמודד עם חברות חדשות, יעילות ורזות. אם ימשיכו להתבסס על המודלים המסורתיים, הפניקס והמתחרות שלה עשויות להתגלות כלא רלבנטיות.

יעד רביעי:

מנועי צמיחה

בניגוד לחלק מהמתחרות, הפניקס לא נשענת על רגל חזקה אחת. יש לה פעילות בריאות משמעותית ותיק ביטוח כללי גדול. פעילות החיסכון ארוך טווח שלה אמנם קטנה ביחס לזו של כלל ושל מגדל, אך היא צומחת וכוללת ביטוחי חיים, גמל ופנסיה. בנוסף היא מחזיקה ברשת בתי האבות עד 120, בחברת מטעי ההדר מהדרין ובפעילות סליקה תחת חברת גמא.

הגיוון הזה הגן על הפניקס בתקופות חולשה בשוק ההון, וסייע גם מול אתגרי הסולבנסי - דרישות ההון המחמירות על רקע התארכות תוחלת החיים. אלה תובעות מחברות הביטוח חיזוק הון משמעותי, בעיקר לפעילויות עתירות סיכון כמו ביטוחי מנהלים. בפן זה הרוכשות מקבלות חברה מצוינת: בגזרת ביטוחי הבריאות היא רוכבת על ביטול הביטוחים הסיעודיים הקבוצתיים, זכתה זה עתה במכרז הביטוח הסיעודי של קופ"ח מכבי וחווה צריכה פרטית מוגברת. בנוסף, היא המגייסת הגדולה ביותר מבין חברות הביטוח בתחום הגמל, מציגה צמיחה יפה בקרן הפנסיה הקטנה שלה וגם גיוון השקעות פיננסיות תחת אקסלנס.

הרוכשות מקבלות את כל זה כנדוניה שכבר מתומחרת בעסקה. האתגר שלהן הוא להמציא להפניקס סיפור חדש. ויש להן דוגמה בעייתית לפזול אליה. בעבר הן התעניינו ברכישת בית ההשקעות פסגות. קרן אייפקס, שרכשה את פסגות לפני עשור, התקשתה לייצר לו סיפור חדש ותחומי פעילות מגוונים, ורק רכבה על הפעילויות הקיימות; כיום תחרות שוחקת את הרווחיות, ואייפקס מתקשה לאתר לפסגות קונה ברווח. גם הרוכשות של הפניקס עשויות לרצות למכור אותה בעוד עשור. מעבר לדיבידנדים שוטפים שהן מצפות לקבל, ורוח גבית מהתחזקות הביטוחים הפרטיים, הן גם צריכות ליצר מנועי צמיחה חדשים.