הפרצה שאפשרה לקרנות הסל לחגוג על הציבור

עם יישום הרפורמה שהפכה את תעודות הסל הישראליות לקרנות סל, הן דאגו להשאיר לעצמן קופון של עד 0.3% בדמי הניהול; מדובר בהפרשי תשואות שבין ביצועי קרנות הסל על מדדים זרים לבין המדדים שאחריהם הן עוקבות; במצטבר מדובר בעשרות מיליוני שקלים שזורמים למנהלי הקרן ולא למשקיעים; כניסתה של בלאקרוק הבינלאומית לאחוזת בית עשויה לשים סוף לחגיגה

באוקטובר 2018 נכנסה לתוקפה הרפורמה שרשות ניירות ערך הנהיגה, בדרך לחיסולו של ענף תעודות הסל, שהיה ייחודי לישראל. במסגרת הרפורמה, 700 מוצרים – תעודות סל וקרנות מחקות – הומרו לקרנות סל (ETF). רשות ני"ע, בהנהגתו של היו"ר לשעבר שמואל האוזר, קידמה את הרפורמה בתיאום עם מנהלי תעודות הסל ומנהלי קרנות הנאמנות, כאשר ברקע למהלך עמדה ההבנה כי צמיחתו המהירה של שוק תעודות הסל לשווי של כ־100 מיליארד שקל, והסיכון היציבותי הגלום בפעילותן כנכס מתחייב – עלולים להביא לידי התממשות של סיכון מערכתי בשוק ההון.

תעודות הסל והקרנות המחקות מתחייבות להניב את תשואת המדד או המוצר שאחריו הן עוקבות. מנגד, מנהל קרן סל לא מתחייב להשיג את תשואת המדד אלא לבצע מאמץ מיטבי לכך, והמשקיע מקבל את תשואת הקרן בפועל. אך בעוד תעודות הסל גבו דמי ניהול בלבד, מנהלי קרנות הסל החדשות זכו לדובדבן בדמות הפרשי התשואות שבין ביצועי קרן הסל ובין המדד שאחריו היא עוקבת.

הפרשי תשואות אלה אמנם יכולים להיות חיוביים או שליליים, אך ניתן להעריך כי בממוצע, בחלק גדול מקרנות הסל – בעיקר כאלה העוקבות אחרי מדדי מניות זרים – מנהל הקרן ישיג תשואת יתר יחסית למדד. לכן, למנהלי תעודות הסל היה אינטרס ליצור מנגנון שישאיר להם את הערך הנובע מהפרשי העקיבה. במסגרת הרפורמה, מנהלי קרנות הסל נדרשים לרתק הון בהיקף ההפסד המקסימלי האפשרי. להערכתנו, הם מבצעים זאת במקרים שבהם הם מעריכים שישיגו כתוצאה מכך תשואה חיובית. המנגנון שנקבע לקרנות הסל הוא דמי ניהול משתנים, בשיעור מוגבל, שמנהל הקרן יגבה לפי תשואת היתר שישיג. לחלופין, אם ישיג תשואת חסר, דמי הניהול המשתנים יהיו שליליים ויהוו זיכוי למחזיק הקרן.

התוצאה היא מוצר היברידי, בין תעודת סל ובין קרן סל, שעד סטייה של שיעור מסוים מהמדד (על פי רוב 0.3% במדדי מניות זרים ו־0.1% במדדי מניות ישראליים) מתנהג כמו תעודת סל, ומעבר לסף זה הוא מתנהג כמו קרן סל. ב־2019, בעיקר בעקבות ירידת תשואות על מק"מים בישראל, נוצרו למנהלי קרנות הסל המשקיעות במדדי מניות זרים רווחים גבוהים של יותר מ־74 מיליון שקל מדמי הניהול המשתנים שהתגלו כביצת זהב עבור מנהלי קרנות הסל. עם זאת, בדצמבר 2018 ספגו מנהלי תעודות הסל הפסדים גבוהים בעקבות דמי הניהול המשתנים, שנבעו מהתנודות החזקות בשווקים, כאשר חלק מהרווח השנה נבע מההתייצבות בשווקים בתחילת השנה, שמחקה את אותם הפסדים שנרשמו ב־2018.

חמש השחקניות ששולטות על 99% מהשוק

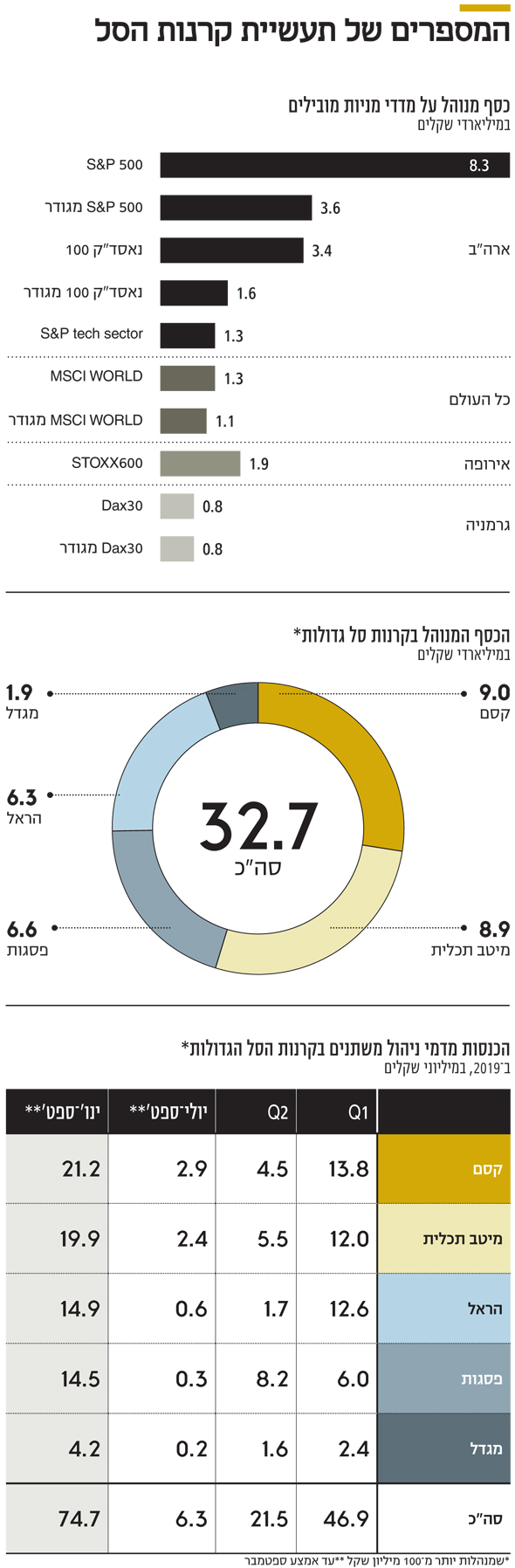

ביצענו בחינה של קרנות הסל על מדדי מניות זרים המנוהלות בארץ, תוך התמקדות בדרך הניהול שלהן ובדמי הניהול המשתנים. בגלל ריבוי קרנות סל על מדדים זרים התמקדנו בגדולות שבהן שמנהלות יותר מ־100 מיליון שקל כל אחת – קסם שבבעלות הפניקס; מיטב־תכלית שבבעלות מיטב דש; פסגות; הראל ומגדל. הקרנות שנבחנו מנהלות 32.7 מיליארד שקל – 85% מהכסף המנוהל בכלל קרנות הסל על מדדי מניות זרים. עיקר הכסף המנוהל מתמקד רק בכמה מדדים מובילים. 8.3 מיליארד שקל על מדד S&P 500 האמריקאי; 3.6 מיליארד שקל נוספים מנוהלים על אותו מדד בקרנות מגודרות מטבע — גידור שמבטל את החשיפה הדולרית שנובעת מהמדד בארה"ב; 3.4 מיליארד שקל מנוהלים על מדד נאסד"ק 100, כאשר 1.6 מיליארד שקל נוספים מנוהלים על אותו מדד עם גידור מטבע. קרנות מובילות נוספות מתמקדות במדדי מניות אירופאיים – בעיקר stoxx 600 ו־dax30 הגרמני – במדדי מניות כלל עולמיים ובמדדים של סקטורים שונים (בעיקר בארה"ב).

מרבית קרנות הסל הישראליות על מדדים זרים גובות דמי ניהול של 0.8%-0.25% לשנה, ובנוסף מרביתן גובות דמי ניהול משתנים של עד 0.3% בשנה. בפועל, דמי הניהול הממוצעים שקרנות אלה גובות נמוכים יותר בגלל הנחה שהם מעניקים למוסדיים. ללא הנחה זו דמי הניהול הקבועים היו מגיעים ל־200 מיליון שקל בשנה. לשם השוואה, דמי הניהול הקבועים על מדדי המניות הישראליים עומדים על 65 מיליון שקל בשנה בלבד. במילים אחרות, קרנות הסל על מדדי המניות הזרים מהוות את מקור ההכנסות העיקרי של מנהלי קרנות הסל.

כך עובדת השיטה הכלכלית

כמעט כל הקרנות על מדדים זרים שנסחרות בישראל (למעט בלאקרוק) לא מחזיקות את מניות המדד שאחריו הן עוקבות, אלא מבוססות בעיקר על חוזה עתידי על אותו מדד. דבר זה מאפשר להן לשים ביטחונות נמוכים על החוזה ולהפקיד את יתרת הכסף בפיקדון נושא ריבית או בנכס פיננסי אחר, כאשר מרבית הכסף מנוהל במק"מים שקליים. מבנה אחזקה זה נותן לקרן תשואה דומה למדד כשהוא מגודר מטבע. כדי להשיג את התשואה במטבע המדד שבו הקרן משקיעה, דולר למשל, מבצעות הקרנות גם חוזה החלף בין השקל לדולר וכך הן מקבלות חשיפה למדד בדולר. מבנה מורכב זה יוצר לעתים סטיות מהותיות בין תשואת הקרן ובין תשואת המדד. מנהלי קרנות הסל יכולים לעקוב אחרי המדד באמצעות רכישת מניות שמרכיבות אותו אך הם נמנעים מכך. סביר להניח שהם מעריכים שאחזקה זו, בממוצע, תשיג תשואת יתר של עד 0.3% יחסית למדד, שבזכות דמי הניהול המשתנים תגיע לידי מנהל הקרן. עם זאת, להערכתנו, בטווח הארוך, דמי הניהול המשתנים שייגבו יהיו נמוכים מהותית מ־0.3%.

כיצד עובדת השיטה הכלכלית? קרנות הסל יוצרות חשיפה מלאה למדד המניות באמצעות רכישת החוזה העתידי כאשר רק שיעור קטן מהכסף המושקע בקרן הסל כבטוחות לברוקר שדרכו מתבצעת ההשקעה. את יתרת הסכום קרן הסל יכולה לשים בפיקדון במטבע שבו נסחר המדד, פיקדון שיפקע במועד שבו פוקע החוזה העתידי. תנאי מניעת ארביטראז' דורש שמחיר החוזה העתידי בתוספת הריבית הצפויה להתקבל על הפיקדון צריכים להיות שווים למדד עצמו. אם מנהל הקרן זוכה בריבית גבוהה בזכות היקף פיקדון גדול, הוא יכול ליהנות מפער של שברי אחוז מעל לריבית הגלומה במחיר החוזה העתידי, ולהשיג תשואת יתר קלה יחסית למדד.

לרוב, כאמור, מנהלי קרנות הסל לא משתמשים בריבית במטבע שבו נקוב המדד לניהול הקרן, אלא רוכשים מק"מים שקליים, ומבצעים גידור מט"ח. אחת הסיבות לכך הן מגבלות רגולטוריות על היקף הכסף שניתן להחזיק בפיקדונות. סביר להניח שהעדפה להחזיק בפיקדונות שקליים ולא דולריים, למשל, נובעת מנגישות גבוהה יותר לשוק המק"מ הישראלי לעומת שוק האג"ח הקצרות בארה"ב. גם בין שני חוזי ריבית בשני מטבעות שונים יש תנאי ארביטראז' שמונע פער משמעותי בתשואה הצפויה מהם. על פי תנאי זה, פער הריביות בין שני המטבעות שווה לשיעור הפיחות הצפוי במטבע שלו ריבית גבוהה יותר. ולכן גם הבחירה המטבעית עצמה יכולה ליצור תשואת יתר קלה לטובת מנהל הקרן, אך גם היא מוגבלת מאוד בעקבות תנאי הארביטראז'.

להערכתנו, עיקר תשואת היתר של מנהלי קרנות הסל יחסית למדד הייחוס נובע מאחזקה של מק"מים לטווח ארוך יותר מאשר הזמן שעד לפקיעת החוזה העתידי על המדד. פער של חודשים בודדים בין משך החיים של הפיקדון ובין מועד פקיעת החוזה העתידי יוצר תשואת יתר של שברי אחוז לקרן הסל לעומת מדד הייחוס. אך פער זה גם יוצר שונות מעט גבוהה יותר בתשואות. בתקופות שבהן יש שינויים בהערכות השוק לגבי שינויי הריבית הצפויים נוצר שינוי בתמחור המק"מים. כך, בסוף 2018 נוצרו ציפיות לעליית ריבית בישראל שהפחיתה את מחירי המק"מים ויצרה הפסדי הון קלים למנהלי קרנות הסל. גם המכירה הגורפת של ני"ע במפולת של דצמבר, שכללה גם מכירה של מק"מים, העמיקה את התשואה השלילית.

אך מגמה זו התהפכה לחלוטין עם תחילת השנה, השווקים התייצבו והצפי להעלאת ריבית בישראל התחלף בצפי להפחתת ריבית. כתוצאה מכך חלה עלייה במחירי המק"מים וקרנות הסל על מדדי מניות זרים רשמו רווחי הון מהותיים. באופן אירוני, עליית מחירי המק"מים השקליים היתה הסיבה העיקרית לדמי הניהול המשתנים הגבוהים בקרנות הסל על מדדים זרים השנה. ניהול קרנות הסל כולל גם הוצאות רבות שפוגעות בתשואה כאשר הבולטות שבהן הן הוצאות המסחר. במקרה של קרנות הסל הזרות מדובר בעמלות מסחר בחוזים העתידיים ובעמלות במק"מים, שנדרשות לתחזוקת פוזיציית הגידור של קרן הסל, פוגעות ביכולתה להשיג תשואת יתר יחסית למדד שאחריו היא עוקבת, ומצמצמות את דמי הניהול המשתנים שהקרן צפויה להשיג.

| |||

מקור הכנסה נוסף שמצטרף לדמי הניהול המשתנים הוא השאלה של ני"ע המוחזקים על ידי קרן הסל. עד יישום הרפורמה הכנסות ההשאלה הגיעו ישירות למנהל תעודת הסל ולא לציבור. כיום הכנסה זו מהווה חלק מתשואת היתר של קרן הסל שמצטרפת לדמי הניהול המשתנים. השאלות ני"ע אינן מהותיות לגבי קרנות סל המתמקדות במדדים זרים מכיוון שהן לא מחזיקות במניות עצמן, אך יש להן תרומה מהותית של כמה מיליוני שקלים בשנה לדמי הניהול המשתנים של קרנות סל שמשקיעות במדדי מניות ואג"ח ישראליים. ברבעון הראשון של 2019 דמי הניהול המשתנים שגבו קרנות הסל הגדולות על מדדי מניות זרים הגיעו לסכום חריג של 46.9 מיליון שקל; ברבעון השני דמי הניהול המשתנים עמדו על 21.46 מיליון שקל; וביולי עד אמצע ספטמבר הם עמדו על 6.28 מיליון שקל בלבד.

הסיבה העיקרית לירידה ההדרגתית בהכנסות מדמי הניהול המשתנים היא שמרבית הקרנות הגיעו כבר לתקרת דמי הניהול המשתנים של 0.3%, שמעליה מחזיקי הקרן הם שנהנים מעודף התשואה ולא מנהל הקרן. מסיבה זו דמי הניהול המשתנים צפויים להיות נמוכים גם ברבעון הרביעי, כאשר תקרת דמי הניהול נקבעת לשנה קלנדרית.

גורם נוסף לירידה בדמי הניהול המשתנים, בעיקר ברבעון השלישי, הוא התייצבות הציפיות לריבית בישראל בחודשים הקרובים. בסך הכל, מתחילת השנה רשמו מנהלי קרנות הסל על מדדי מניות זרים, שמנהלות לפחות 100 מיליון שקל, דמי ניהול משתנים של 74.64 מיליון שקל. מכיוון שקרנות אלו מהוות 85% מהכסף המנוהל בקרנות זרות, סביר להניח שדמי הניהול המשתנים המצרפיים עמדו על 80 מיליון שקל. שתי מסקנות עולות מהניתוח הזה. האחת, מנהלי קרנות הסל, בעיקר אלה המשקיעות במדדים זרים, שמרו לעצמם הכנסה מהותית בכך שהצליחו להשאיר ברפורמה רכיב של דמי ניהול משתנים שמאפשר להם ליהנות מתשואת יתר יחסית למדד. להערכתנו, רווחים אלו, של כלל הקרנות, צפויים לעמוד רק על כמה עשרות מיליוני שקלים בשנה בממוצע. מנגד, רווחים אלו צפויים להשתנות משנה לשנה, ולעתים יהיו שנות הפסד – אם כי ממוצע הרווח צפוי להיות חיובי. דמי הניהול שנגבו השנה גבוהים מהותית מהרמה הממוצעת שבה הם צפויים לעמוד בעתיד. גם קרנות הסל על מדדים ישראליים צפויות ליהנות מדמי ניהול משתנים, אך אלו צפויים להיות נמוכים יותר לעומת הרווחים השנה, ולהתבסס בעיקר על ההכנסות מהשאלת מניות.

ההסבר האלטרנטיבי לא נשמע משכנע

הסבר אלטרנטיבי להכללת דמי הניהול המשתנים ברפורמה יכול לטעון שהם מאפשרים למחזיק בקרן הסל לקבל כמעט תמיד בדיוק את תשואת המדד, כפי שהיה בימי תעודות הסל. אבל ספק אם מניעת סטייה של עד 0.3% בתשואה על מדד שסטיית התקן השנתית שלו גבוהה מ־10% היא הגורם ליצירת מוצר היברידי זה, ולא שמירה על אותה פרמיה חיובית, בממוצע, שנותרת למנהל קרנות הסל בזכות רווחי ההון. ארבע מחמש מנהלות קרנות הסל הן חברות ציבוריות שנסחרות בתל אביב. היקף פעילות קרנות הסל לא מהותי יחסית להיקף הפעילות הכולל של שלוש חברות הביטוח: הפניקס, הראל ומגדל. אך פעילותן אחראית לחלק לא מבוטל מהרווחים של מיטב דש.

תחום קרנות הסל של מיטב דש יצר לו הכנסות של 27 מיליון שקל ברבעון הראשון של השנה. להערכתנו, 12 מיליון שקל מתוך ההכנסות נבעו מדמי ניהול משתנים מקרנות סל על מדדים זרים. החל מהרבעון השני של 2019 מיטב דש הפסיק לדווח על תחום קרנות הסל בנפרד. להערכתנו הכנסות בית ההשקעות מדמי ניהול משתנים בקרנות סל על מדדי מניות זרים ירדה ל־5.5 מיליון שקל ברבעון השני ול־2.4 מיליון שקל ביולי עד מחצית ספטמבר. להערכתנו, בגלל תקרת דמי הניהול המשתנים, תרומתם להכנסות הרבעון הרביעי תהיה נמוכה גם כן. לכן לא נתפלא אם התרומה הנמוכה יותר הצפויה מדמי הניהול המשתנים ברבעונים השלישי והרביעי תוביל להיחלשות קלה ברווחיות של מיטב דש במחצית השנייה של השנה לעומת המחצית הראשונה.

קרן בלאקרוק מתניעה תחרות בתחום

לאחרונה השיקה ענקית הקרנות הבינלאומית בלאקרוק, בשיתוף עם אלטשולר שחם, קרנות סל זרות שנסחרות בבורסה המקומית. בלאקרוק צפויה להגביר את התחרות בעתיד, אך בשלב זה מאמצי השיווק שלה מצומצמים ומתמקדים ביועצי ההשקעות בבנקים, והיקף הכסף המנוהל בקרנות הסל האלו נמוך. קרנות הסל של בלאקרוק מנוהלות באמצעות אחזקת מניות המדד, ולכן אין להן כמעט טעות עקיבה והן לא גובות דמי ניהול משתנים. לקרנות אלו צפויה הכנסה מהשאלת מניות שצפויה ליצור תשואת יתר קלה יחסית למדד, שצפויה להגיע במלואה לידי המשקיעים בקרן הסל. מנגד, כאמור, מחזיקי הקרנות הישראליות נהנים מעודף התשואה של הקרן רק כאשר היא עוקפת את הרמה המקסימלית של דמי הניהול המשתנים. לקרנות של בלאקרוק יש יתרון גדול בדמות דמי ניהול נמוכים יותר, כאשר הפער בולט בעיקר בקרן הסל על מדד S&P 500. בלאקרוק גובה דמי ניהול שנתיים של 0.07% בלבד על קרן זו, לעומת 0.25% שגובה מגדל על הקרן המקבילה, 0.5% שגובות קסם, תכלית והראל ו־0.6% שגובה פסגות.

ניתן לראות שבלאקרוק בחרו בדמי ניהול נמוכים מאוד על מוצר הדגל, כאשר דמי הניהול על מדדי מניות אחרים גבוהים יותר, אך עדיין נמוכים כמעט תמיד מדמי הניהול של המתחרות המקומיות. בלאקרוק שכרו את חברת Flow Traders ההולנדית שתבצע עשיית שוק בקרנות הסל הנסחרות בישראל, ולכן, חרף מחזורי המסחר הנמוכים בקרנות אלו, המשקיעים מקבלים ציטוטים לקנייה ולמכירה עם מרווח נמוך יחסית בין שער הצעת הקנייה ושער הצעת המכירה.

המסחר בקרנות הסל של בלאקרוק החל באוגוסט, וכעת מרביתן מנהלות רק כמה מיליוני שקלים, כאשר הקרן המובילה היא זו שעוקבת אחר מדד S&P 500 שניהלה בסוף השבוע 28 מיליון שקל. לכן, בשלב זה, חרף המוצר הטוב במחיר האטרקטיבי, עבור מרבית הקרנות שמנהלת בלאקרוק, היא עדיין לא נכנסה למודעות של המשקיע הישראלי. להערכתנו, כאשר המודעות לקרנות הסל של בלאקרוק תגבר, מנהלי קרנות הסל המקומיות יצטרכו להגיב בהפחתת עמלות בקרנות המובילות על מדדי מניות זרים, זאת כדי שלא לאבד נתח שוק לענק שנכנס לתל אביב בצעדים אטיים מאוד. בלאקרוק יכולה בעתיד הלא רחוק להיות מעורר תחרות מרכזי בקרנות סל על מדדי מניות זרים — תחום שאחראי למרבית הרווחים של מנהלי קרנות הסל. חשוב לציין עם זאת, שבבורסה בתל אביב נסחרות קרנות מחקות על מדד S&P 500 שבשלב הנוכחי לא גובות עמלה. החיסרון בקרנות אלו הוא שאין בהן מסחר רציף אלא ביצוע קנייה או מכירה במהלך היום. עבור מרבית המשקיעים קרנות מחקות אלו מהוות אלטרנטיבה טובה לקרנות הסל.

הכותב הוא כלכלן בחברת הייטק