משעממות וסולידיות? האג"ח הממשלתיות עלו ב־20% השנה

איגרות החוב הארוכות של מדינת ישראל התמקמו מינואר בצמרת טבלת מדדי האג"ח המקומית — עם תשואות שעקפו את כל מדדי האג"ח הקונצרניות — וזאת בעקבות המגמה העולמית. אבל כמו שהן עלו בחדות, הן גם יכולות לרדת

הן נחשבות להשקעה סולידית ומשעממת, אבל מתחילת השנה הן הניבו תשואות דו־ספרתיות, שגם המשקיעים בשוק המניות יכולים להתקנא בהן. איך נהפכו איגרות החוב הממשלתיות ללהיט החם של הבורסה הישראלית בשנת 2019? והאם השילוב המנצח שהן מציעות — רווח עצום באריזה של סיכון נמוך — יכול לחזור על עצמו?

שמונה וחצי חודשים של שיכרון חושים

חלק מהמשקיעים בשוק ההון מחפשים השקעות שמתאפיינות בסיכון נמוך, ואחרים תרים אחר השקעות עם פוטנציאל לתשואה גבוהה, ובדרך כלל סיכון נמוך ופוטנציאל תשואה הם שני פרמטרים שפועלים ביחס ישר. ככל שהסיכון נמוך יותר, כך גם פוטנציאל התשואה נמוך יותר, ולהפך. No Guts - No Glory (המקבילה האנגלית למוטו של סיירת מטכ"ל "המעז מנצח"). לכאורה, הכלל הזה הופר כשאיגרות החוב הממשלתיות הארוכות זינקו מתחילת השנה הנוכחית ב־20% בממוצע.

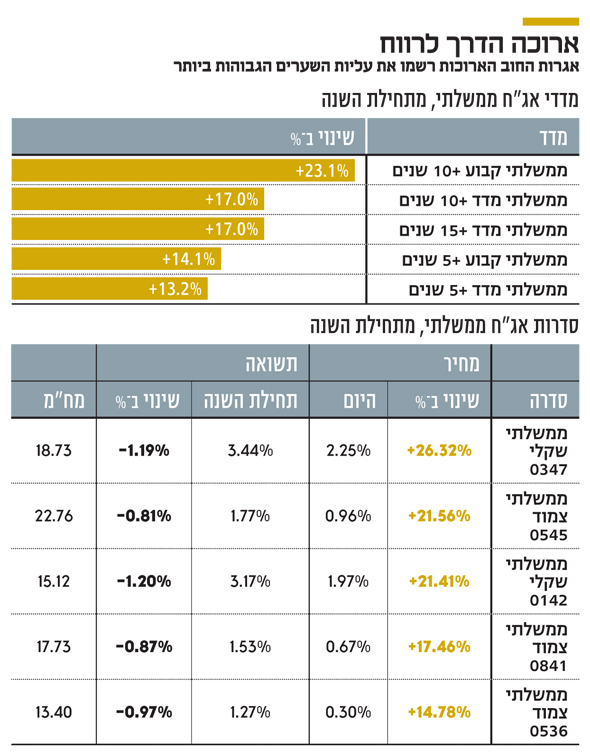

בשמונה וחצי החודשים שחלפו מתחילת השנה כבשו מדדי האג"ח הממשלתיות את הפסגה של טבלת מדדי האג"ח ורשמו את העליות החדות ביותר בשוק החוב הישראלי. בראש הטבלה נמצא מדד אג"ח ממשלתי בריבית קבועה 10+, שזינק מתחילת השנה ב־23.1%, וגם את המקומות 5–2 באותה טבלה מפארים מדדי אג"ח ממשלתי. חמשת מדדי האג"ח הממשלתי עלו יותר ממדד תל בונד גלובל, שעלה ב־12% בלבד. מדד תל בונד גלובל מורכב מסדרות אג"ח של חברות זרות, שגייסו חוב בבורסת תל אביב, ומטבע הדברים לכל אלה יש דירוג נמוך מזה של מדינת ישראל.

את העדנה בשוק האג"ח אפשר לייחס לגורם משמעותי אחד — מגמת ירידת התשואות בעולם, שמחלחלת גם לשוק החוב המקומי. משקיע שנדרש להסתפק בתשואה שלילית בהשקעה באג"ח ממשלתיות באירופה, מביט כמוצא שלל רב באג"ח הממשלתיות של מדינת ישראל, שנסחרות בתשואה חד־ספרתית נמוכה אך חיובית. מביט — וקונה. הביקוש לאג"ח הממשלתיות הארוכות של מדינת ישראל הביא לעלייה במחיריהן ולירידה בתשואות שלהן. מתחילת השנה ירדו תשואות האג"ח הממשלתיות הארוכות בשיעור ממוצע של 1%. כך, לדוגמה, אג"ח ממשלתי שקלי 0347, שנסחר היום בתשואה של 2.25%, נסחר בתחילת השנה בתשואה של 3.44%, ואג"ח ממשלתי צמוד 0545, שנסחר היום בתשואה של 0.96%, נסחר בתחילת השנה בתשואה של 1.77%.

באיגרות החוב, מה שקובע הוא המח"מ

בעוד הגורם שאחראי לירידת התשואות היא תופעה כלל עולמית, הרי שמה שעומד מאחורי הזינוק במחירי האג"ח הוא הסבר מתמטי־טכני. אומדן השינוי הצפוי במחיר האג"ח, כתוצאה משינוי בתשואה, מתקבל באמצעות הכפלת המח"מ של האג"ח בשיעור השינוי בתשואה. כך, למשל, אם נניח שהתשואה יורדת ב־1%, לפי כלל האצבע נצפה שהמחיר של אג"ח במח"מ של שנתיים יעלה בקירוב ב־2%, והמחיר של אג"ח במח"מ של חמש שנים יעלה בקירוב ב־5%. ככל שאיגרת החוב ארוכה יותר, כך המחיר שלה רגיש יותר לשינויים בתשואה. מתברר שכאשר מדובר באיגרות חוב, האורך כן קובע.

העלייה החדה שנרשמה במדדי האג"ח הממשלתיות עלולה ליצור את הרושם המוטעה שאפשר ליהנות מתשואה גבוהה ללא נטילת סיכון. זאת בשעה שהמסקנה המתבקשת הפוכה, והזינוק שרשמו האג"ח הממשלתיות הארוכות דווקא מהווה הוכחה לכך שאי אפשר להתייחס אליהן כאל נכס חסר סיכון.

לא רק למטבע יש שני צדדים, אלא גם לתשואת האג"ח. בדיוק באותו אופן שבו ירידת התשואה הביאה לזינוק חד במחירי האג"ח הארוכות, כך עליית התשואה תביא בהכרח לצניחה בערכן. "בית הקברות" של שוק ההון מלא במשקיעים שהימרו נגד המגמה היורדת, שמאפיינת את הריבית והתשואות בעשור האחרון. העובדה הזאת צריכה ללמד אותנו שמגמות יכולות להימשך לאורך זמן, ולהזכיר עד כמה הניסיון לתזמן שינוי בהן עלול להיות הרסני. אבל אין די באי־התממשות הסיכון העצום, שטמון בעליית הריבית, כדי להשכיח מהמשקיעים את עצם קיומו. תזכורת לכך קיבלנו בחודש האחרון, שבמהלכו נרשמה עלייה קלה בתשואות האג"ח, שגררה ירידה של 5.8% במחיר של אג"ח ממשלתי שקלי 0347. ירידה זאת בטלה בשישים ביחס לעלייה החדה שהאג"ח הממשלתיות הארוכות רשמו מתחילת השנה, אבל היא כואבת ולא נעימה למשקיעים שנזכרו להצטרף לחגיגה בשוק האג"ח בשלב מאוחר מדי.

מצוין לטווח הקצר, גרוע לטווח הארוך

ירידת התשואות של האג"ח הממשלתיות ועליות השערים הנלוות להן מיטיבות עם המשקיעים בטווח הקצר. עדות מובהקת לכך אפשר לראות בתשואות של מוצרי ההשקעה השונים — מקרנות הנאמנות, דרך קרנות ההשתלמות ועד קרנות הפנסיה. האג"ח הממשלתיות מהוות "סמן ימני" לשוק החוב כולו. כשהתשואות שלהן יורדות, הן מושכות מטה גם את אלה של האג"ח הקונצרניות. מנהלי ההשקעות, שמנהלים את חסכונות הציבור, מצליחים לכאורה לייצר יש מאין ולהניב תשואות גבוהות בשעה שהריבית במשק אפסית. אבל אותן תשואות, שציבור המשקיעים מתבשם בהן כיום, נובעות מרווחי הון, כלומר מעליית מחירי האג"ח. זה מייצר כאב ראש לגופים המוסדיים, שצריכים לתור אחר השקעות מניבות בשעה שהתשואות העתידיות של האג"ח הולכות ומתכווצות.

הזינוק שנרשם השנה במחירי האג"ח הממשלתיות הארוכות הוא חריג, אך האם הוא חד־פעמי? לא בהכרח. כפי שתשואת האג"ח השקלית הארוכה ירדה לרמה של 2.3%, היא יכולה לרדת באחוז נוסף ולהניב למחזיקים בה רווחי הון גבוהים בשיעור דו־ספרתי. בעולם שבו אג"ח של מדינות נסחרות בתשואה שלילית, התשואה הנמוכה אך החיובית של האג"ח הממשלתיות בישראל יכולה ליהנות ממעמד של שפיות יחסית.

מה מאיים על קרנבל התשואות בשוק האג"ח? מספרים כי בשנותיה הראשונות של מדינת ישראל פנו אזרחים מודאגים לשר האוצר דאז פנחס ספיר, ואמרו לו שיש בצורת. נבהל ספיר ושאל: "היכן הבצורת?". כשהשיבו לו: "בחבל לכיש", פלט שר האוצר אנחת רווחה ואמר: "נרגעתי, חשבתי שבמערב התיכון באמריקה". המשקיעים בישראל צריכים לגלות ערנות למתרחש מעבר לים, כי שם נקבעת המגמה. שוק החוב בישראל הוא אי קטן באוקיינוס הגלובלי, כפי שהיטיב לנסח ראש הממשלה השלישי של ישראל לוי אשכול: "כשארצות הברית מתעטשת, ישראל חוטפת דלקת ריאות". ירידת התשואות בארה"ב הקדימה את המהלך החד בבורסה המקומית, וסביר להניח ששינוי המגמה מעבר לים יהיה הטריגר שיוביל לכך שגם המוזיקה בשוק ההון המקומי תיפסק.