דו"חות המתחרות חייבים להדאיג את משקיעי טבע

החלטתה של פייזר לאחד כוחות עם מיילן נועדה לאפשר לה להיפרד מפעילות הגנריקה הדועכת, שמהווה את ליבת העסקים של טבע; במקביל, התחרות בשוק תרופות המקור בולמת את מנועי הצמיחה של החברה; פרסום דו"חות הרבעון השני ייאלץ את הנהלת טבע לשבור שתיקה ולהסביר איך בכוונתה להתמודד עם גל התביעות המשפטיות בארה"ב; והמשקיעים צריכים להתפלל שתחזית הרווח לא תיחתך

בכירי טבע, שגזרו על עצמם תענית דיבור בחודשים האחרונים, ייאלצו כנראה לסיים אותה ביום רביעי הקרוב, עם פרסום דו"חות הרבעון השני של 2019. הפעם הקודמת שבה שוחח מנכ"ל חברת התרופות קור שולץ עם משקיעים היתה בחודש מאי, עם פרסום דו"חות הרבעון הראשון, אז נסחרה טבע במחיר של 14.9 דולר למניה. אבל בשלושת החודשים שחלפו מאז טבע ספגה שתי מכות מהותיות.

הראשונה היתה בדמות תביעה נגד כמה חברות גנריות בארה"ב, וטבע בראשן, על תיאום מחירי תרופות גנריות. את המכה השנייה הנחית עליה "הוושינגטון פוסט", שפרסם את היקף החשיפה של אקטביס, שנרכשה על ידי טבע, לתביעות בארה"ב על עידוד שימוש בתרופות מבוססות אופיואידים. טבע סיימה את הרבעון הראשון עם עודף התחייבויות פיננסיות ענק של 26.65 מיליארד דולר, ופוטנציאל הנזק משתי תביעות אלו צפוי להעמיק את ההתחייבויות שלה במיליארדי דולרים נוספים. בעקבות אותן חדשות רעות מניית טבע צנחה למחיר 7.86 של דולר. בימים האחרונים חלק מהמתחרות של טבע פרסמו את דו"חות הרבעון השני, שמהם ניתן ללמוד על הצפוי בדו"חות של טבע. גם המיזוג שנרקם בין מיילן ו־Upjohn, החברה־הבת של פייזר, שופך אור על הציפיות של מנהלי פייזר ומיילן באשר לתחום התרופות הגנריות – תחום הפעילות העיקרי של מיילן ושל טבע, ועל הצפוי להתפרסם בדו"חות טבע.

בלימת קטרי הצמיחה של טבע

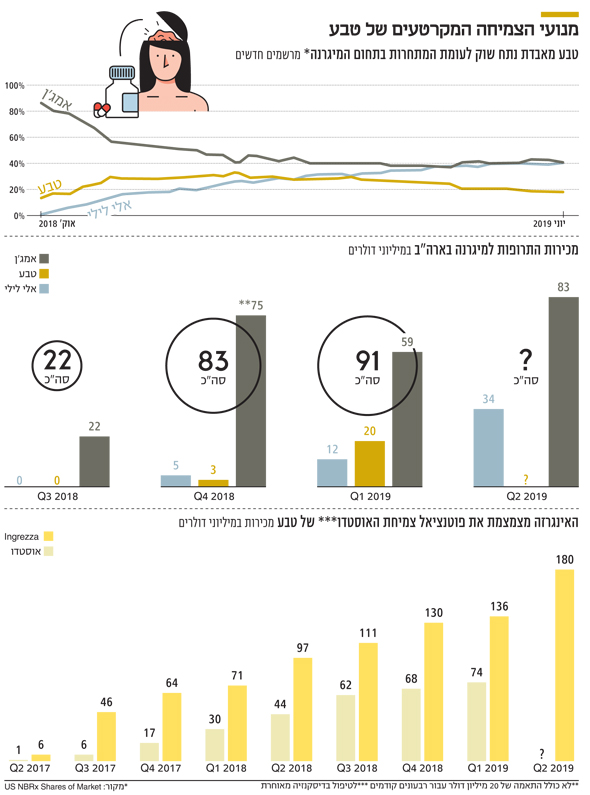

טבע צפויה לנסות להדגיש בשיחת האנליסטים שלאחר הדו"חות את שני קטרי הצמיחה שלה, אג'ובי (Ajovy) לטיפול במיגרנה ואוסטדו לטיפול בדיסקנזיה מאוחרת.

התחרות לאג'ובי מגיעה משתי חזיתות – Aimovig של אמג'ן ו־Emgality של אלי לילי – לשלושתן מנגנון פעולה זהה. בסוף הרבעון הראשון אמג'ן החזיקה בנתח של 60% משוק תרופות המיגרנה, טבע ב־23% ואלי לילי ב־17%. עם זאת, נתחי השוק מבחינת מרשמים חדשים באותו מועד היו 40% לאמג'ן ו־30% לכל אחת מהמתחרות הנוספות. דו"חות אמג'ן ואלי לילי נותנים אינדיקציה לגבי קצב שיפור מכירות התרופות למיגרנה של שלוש החברות ולגבי נתח השוק של טבע בתחום. מכירות התרופה למיגרנה של אמג'ן בארה"ב צמחו מ־59 מיליון דולר ברבעון הראשון ל־83 מיליון דולר ברבעון השני.

העלייה במכירות נבעה בעיקר משיעור המרשמים שעליהם נגבה תשלום, שעלה מ־60% בינואר־מרץ ל־74% ברבעון השני. אלי לילי דווחה על עלייה במכירות ה־Emgality בארה"ב מ־12 מיליון דולר ברבעון הראשון ל־34 מיליון דולר ברבעון השני. אלי לילי צירפה לדו"חות גרף שהציג את חלקה של כל חברה במרשמים החדשים לתרופות המיגרנה בתום הרבעון השני, שממנו עולה שחלקה של אלי לילי עלה ל־40%; חלקה של אמג'ן נותר על 40%; ואילו חלקה של טבע במרשמים החדשים ירד ל־20% בלבד. סביר להניח שמצבה של טבע באירופה דומה.

מכירות האג'ובי ברבעון הראשון עמדו על 20 מיליון דולר בארה"ב. לפי הנתונים של אמג'ן ואלי לילי, ניתן להניח שמכירות האג'ובי ברבעון השני יעלו ל־36 מיליון דולר, זאת בגלל שילוב של העלייה הצפויה לנבוע מצמיחה של כל השוק, עלייה בשיעור הלקוחות המשלמים (מכלל המרשמים), יציבות יחסית בנתח השוק של טבע בכלל המרשמים וירידה בנתח השוק של המרשמים החדשים. החדשות הטובות עבור טבע הן שהמכירות של שלוש התרופות בארה"ב יצמחו, להערכתנו, מ־91 מיליון דולר ברבעון הראשון ל־153 מיליון דולר ברבעון השני. סביר גם להניח שטבע תצליח לעמוד בתחזית המכירות השנתית שהעניקה לאג'ובי – 150 מיליון דולר בשנה. החדשות הרעות הן שחלקה של טבע בעוגה זו מצומצם. בשיח האנליסטים מנכ"ל טבע צפוי להתמודד עם שאלות לגבי הירידה של טבע בהיקף המרשמים החדשים, וכיצד היא מתכוונת להגדיל את נתח השוק שלה בתחום המיגרנה.

התרופה הצומחת השנייה של טבע היא אוסטדו לטיפול בהפרעות תנועה שנגרמות ממחלות הנטינגטון ודיסקינזיה מאוחרת. עיקר פוטנציאל השוק של האוסטדו הוא בהתוויה לדיסקינזיה מאוחרת, שמספר הסובלים ממנה בארה"ב נאמד בחצי מיליון. קצב צמיחת מכירות האוסטדו הואט בשני הרבעונים האחרונים, והמכירות ברבעון השני יהוו אינדיקציה לגבי קצב הצמיחה העתידי שלהן. מכירות האוסטדו ברבעון הראשון עמדו על 74 מיליון דולר והצפי של טבע למכירות השנה הוא 350 מיליון דולר. המתחרה העיקרית של טבע בתחום הפרעות התנועה מדיסקינזיה מאוחרת היא Neurocrine Biosciences שמשווקת את ה־Ingrezza, שהמכירות שלה זינקו מ־136 מיליון דולר ברבעון הראשון ל־180 מיליון דולר ברבעון השני. זינוק זה מיוחס לעונתיות חיובית ברבעונים השני והרביעי. עם זאת, גם בנטרול העונתיות נראה שה־Ingrezza ממתגת את עצמה כפתרון הראשון עבור חולי דיסקינזיה מאוחרת, ובכך היא מצמצמת את פוטנציאל הצמיחה של אוסטדו של טבע.

העונתיות מטלטלת את השווי

מכירות הקופקסון ברבעון הראשון קרסו ל־335 מיליון דולר. זאת לעומת 494 מיליון דולר ו־601 מיליון דולר ברבעונים הרביעי והשלישי של 2018 בהתאמה. עם זאת, הירידה במכירות הקופקסון צפויה להיבלם ברבעון השני, זאת בגלל העונתיות של חידוש חוזים בתחילת שנה קלנדרית, שבה טבע מאבדת לקוחות למתחרות הגנריות ונאלצת לבצע הפחתות מחיר. עונתיות זו גורמת לירידה במכירות כבר ברבעון הרביעי שנובעת מצמצום מלאים, וכן לירידה ברבעון הראשון, אך מנגד צפויה יציבות במכירות ברבעונים השני והשלישי יחסית לרבעון הראשון. טבע צופה לקופקסון מכירות של 1.3 מיליארד דולר ב־2019. סביר להניח שהירידה במכירות הקופקסון תתחדש ברבעון הרביעי, וספק אם הן יהיו מעל מיליארד דולר ב־2020. תרופות המקור הנוספות של טבע, שהבולטות בהן הן Bendeka לטיפול בסרטן ומוצרי הנשימה ProAir ו־QVAR, צפויות להמשיך ולהציג דעיכה הדרגתית בעקבות עלייה ברמת התחרות והשקת גרסה גנרית למשאף הפרו־אייר כבר בספטמבר. טבע צפויה להתייחס בדו"חות להערכות שלה לגבי מכירות תרופות אלו.

רוב הפעילות של טבע מתרכזת בתחום התרופות הגנריות, בעיקר בארה"ב ובאירופה. רווחיות התחום תלויה בהשקות תרופות גנריות חדשות עם בלעדיות בארה"ב, ובתנאי השוק בארה"ב ובאירופה. הרבעון השני צפוי להיות חלש יחסית בגלל היעדר השקות של תרופות גנריות מהותיות בארה"ב ובגלל עונתיות חלשה יותר ברבעון באירופה. עיקר השווי של טבע נובע מתחום זה, ולתוצאות הפעילות ולתחזית לגבי ההמשך תהיה השפעה גדולה על מניית טבע.

התביעות המשפטיות וניהול החוב

התחזית של טבע מדברת על רווח תפעולי של 4.2-3.8 מיליארד דולר השנה. רווחיות זו צריכה לממן חוב עצום, ולכל סטייה קטנה מהתחזית צפויה השפעה אדירה על השווי של טבע. לכן שינוי בתחזית הרווח של טבע לשנה הנוכחית, למעלה או למטה, עלול להוביל לתנודה חדה במחיר המניה. הנתונים מלמדים שהסיכוי לשינוי כלפי מעלה בתחזית נמוך. לכן גם חזרה על תחזית הרווח תהווה חדשות טובות למשקיעים. הנהלת טבע נמנעה עד כה לספק תשובות ברורות לגבי הסיכון שנובע לחברה משתי תביעות הענק. כעת נראה שהיא תיאלץ לתת למשקיעים תשובות רבות יותר לגבי אסטרטגיית ההגנה שלה מפני התביעות ולגבי היקף הסיכון המשפטי הנובע מהן. הנהלת טבע צפויה להגיב למידע שכשליש מכמות גלולות אוקסיקודון (משכך הכאבים מבוסס אופיאידים שנמכר בארה"ב) יוצר על ידי אקטביס, שהאחריות המשפטית עליה הועברה לטבע עם רכישתה. פוטנציאל הקנסות שטבע חשופה לו, שנאמד במיליארדי דולרים, מתווסף להתחייבויות של טבע ומגדיל את הסיכון הפיננסי שלה.

בתום הרבעון הראשון הכילה קופת המזומנים של טבע 1.97 מיליארד דולר, מול התחייבויות פיננסיות של 28.62 מיליארד דולר ועודף התחייבויות פיננסיות של 26.65 מיליארד דולר. ביולי טבע פרעה חוב של 1.57 מיליארד דולר לאג"ח, וקופת המזומנים שלה הצטמקה ל־400 מיליון דולר ועוד תזרים המזומנים שנבע לה מסוף הרבעון הראשון. כלומר, טבע נמצאת במצוקת נזילות קשה. בשנים 2020 ו־2021 טבע תצטרך לשלם למחזיקי האג"ח 2.56 מיליארד דולר ו־4.2 מיליארד דולר בהתאמה. התזרים השוטף של טבע לא צפוי להספיק לתשלומים אלו, ואם תשואת האג"ח שלה תישאר גבוהה, היא תתקשה למחזר את החוב. לטבע יש קו אשראי קיים של 2.3 מיליארד דולר מקבוצה של בנקים, אך נטילת אשראי זה תדרוש מטבע לעמוד בהתניות פיננסיות שהיא תתקשה לעמוד בהן (יחס חוב ל־EBITDA שצריך לרדת בהדרגה עד ל־3.5 בשנת 2024).

מבחינת טבע, הפתרונות האפשריים למצוקת הנזילות הם מכירת פעילויות או גיוס הון מהציבור או ממשקיע אסטרטגי. וכך, טבע תצטרך לתת תשובות לא רק לבעלי מניות מאוכזבים אלא גם לבעלי אג"ח מודאגים. לטבע יש עדיין נכסים טובים. תחום התרופות הגנריות רווחי, הרבה בזכות תוכנית ההתייעלות, התרופות אג'ובי ואוסטדו צומחות (אם כי בקצב נמוך בהרבה מהנדרש כדי לקזז חלק משמעותי מהירידה בהכנסות הקופקסון), ושאר תרופות המקור (בעיקר קופקסון, Bendeka, ומוצרי הנשימה) צפויות ליצור תזרים משמעותי בעתיד הקרוב מאוד, אך תזרים זה צפוי לדעוך במהירות. אך מול נכסים אלו עומד השילוב של החוב העצום ושל התביעות המשפטיות, שיחד עם מצוקת הנזילות הצפויה משאירים את טבע במלחמת הישרדות, והקלפים שנותרים למנכ"ל קור שולץ פוחתים עם הזמן. השתיקה של טבע בחודשים האחרונים למרות ההידרדרות במחירי המניה והאג"ח של החברה מעצימה את החששות של השוק. ביום רביעי למנכ"ל טבע לא תהיה ברירה, והוא יצטרך להתמודד ציבורית עם קשיי החברה. ענקית התרופות הישראלית נמצאת בימים גורליים מבחינת העתיד שלה.

המיזוג בין המתחרות נובע ממצוקה

אבל לא רק טבע חווה טלטלות. גם המתחרות, מיילן ופייזר, נדרשות לשילוב כוחות בגלל התחרות בשוק. מיילן, שהיא אחת המתחרות הגדולות של טבע בתחום התרופות הגנריות, הבטיחה למשקיעים בשנים האחרונות צמיחה שתתבסס על גרסאות גנריות מורכבות, בהן לקופקסון של טבע ול־Advair של GSK, ועל תרופות ביוסימילאר. אך חרף אישור לשיווק בארה"ב של גרסאות גנריות לשתי התרופות ואישור לשיווק באירופה ובמדינות נוספות לכמה תרופות ביוסימילאר מובילות, בשנתיים האחרונות הצמיחה בהכנסות של מיילן נבלמה, הרווחיות נפגעה, המינוף הפיננסי שנבע מרכישות פגע בגמישות הפעולה ובשווי של מיילן. גם החשיפה הגדולה לתביעה על תיאום מחירי תרופות גנריות וחשיפה נמוכה יחסית לתביעה על שיווק אופיואידים בארה"ב תרמו לקריסה במניית מיילן.

במקביל, ענקית התרופות העולמית פייזר העבירה את הפעילות של 20 תרופות מובילות, שהפטנטים עליהן בארה"ב פגו או עמדו לפוג, לתוך החברה־הבת (100%) Upjohn שמנסה להפיק את המרב מאותן תרופות בעיקר באמצעות הרחבה גיאוגרפית, עם דגש למכירות מהותיות בסין ובשווקים מתעוררים נוספים. כתוצאה מהצלחת החדירה לשווקים החדשים הרווחיות של פעילות זו גבוהה מאוד. עם זאת, ברבעון השני התחילה נסיגה בתוצאות של Upjohn שנובעת בחלקה משינוי שיטת המכרזים בסין וצפויה להימשך עם תחילת התחרות הגנרית לתרופה Lyrica בארה"ב במהלך יולי. ה־EBITDA של Upjohn צפוי להצטמצם מ־3.8 מיליארד דולר בינואר־יוני השנה ל־2.3 מיליארד דולר ביולי־דצמבר, בעיקר בגלל תחרות גנרית, ובהמשך לרדת ל־4 מיליארד דולר בשנה ב־2020.

במסגרת עסקת המיזוג תוקם חברה חדשה שתכלול את כל הפעילות של מיילן ושל Upjohn. ערב הקמת החברה Upjohn תגייס חוב של 12 מיליארד דולר שיהווה את התמורה הראשונה של פייזר בהסכם. בנוסף, פייזר תקבל 57% מהחברה המשותפת ומיילן תקבל 43% מחברה בעלת חוב פיננסי של 24.5 מיליארד דולר. ניתן לראות במיזוג זה חיבור בין הפעילות הממונפת והצולעת של מיילן לבין הפעילות שעומדת להתכווץ בהדרגה של Upjohn, שאליה מצורף גם חוב פיננסי גדול חדש. מיזוג זה נובע מהחולשה הפיננסית של מיילן ומהרצון של פייזר להיפרד מהפעילות הדועכת. היפרדות זו תאפשר להנהלת פייזר להציג שיעורי צמיחה גבוהים מפעילות הליבה שלה. המיזוג מוצג באור ורוד על ידי מנהלי פייזר ומיילן, בין היתר מכיוון שתנאי גיוס החוב החדש של Upjohn יהיו תלויים באופטימיות של המשקיעים לגבי עתיד החברה הממוזגת.

הבעת אמון או תרגיל פיננסי של פייזר?

פייזר ומיילן מעריכות שהכנסות החברה הממוזגת יעמדו על 20-19 מיליארד דולר ב־2020 – 60% מהן יגיעו מ־Upjohn ו־40% מפייזר – עם EBITDA של 8-7.5 מיליארד דולר ותזרים נקי של 4 מיליארד דולר. בגלל שיעור הרווחיות הגבוה יותר של Upjohn יותר ממחצית ה־EBITDA צפויה להגיע ממנה. על פי אותן הערכות, התזרים של החברה הממוזגת יישאר יציב למשך כמה שנים כאשר הסינרגיה שתושג מהמיזוג, שמוערכת במיליארד דולר בשנה, תקזז את השפעת הדעיכה הצפויה לפעילות של Upjohn. פרסום המיזוג הצפוי הביא לזינוק של 13.5% במניית מיילן, אך זו איבדה את מרבית העלייה בשבוע שחלף מאז והסתפקה בעלייה מתונה יחסית של 7.5%. מנגד, פייזר איבדה מאז 10% משווייה מכיוון שהודעת המיזוג כללה תחזית חלשה לתוצאות של הפעילות שלה בנטרול Upjohn.

שווי השוק הנוכחי של מיילן עומד על 10.2 מיליארד דולר, והוא משקף שווי של 23.7 מיליארד דולר לחברה הממוזגת. לא במקרה פייזר בחרה במיילן ולא בטבע, שהחוב הפיננסי הגבוה שלה היה מקשה מאוד על גיוס חוב נוסף לחברה ממוזגת. לכך מתווספים הסיכונים המשפטיים בגלל תביעות האופיואידים ותיאום המחירים, שטבע חשופה להם יותר ממיילן בגלל שהיקפי הפעילות שלה גדולים יותר. בשיחת הוועידה שלאחר הודעת המיזוג הציגה מיילן תחזית שלפיה היקף המכירות הכמותי של פעילות התרופות הגנריות שלה בארה"ב ב־2020 יישאר דומה ל־2019, אך בגלל שחיקה צפויה של 10%-5% במחירי התרופות הגנריות ההכנסות מתחום פעילות זה יירדו בשיעור דומה. אף שסביר להניח שתחזית זו תשונה עוד פעמים רבות בחודשים הקרובים, מדובר בתחזית פסימית עבור משקיעים שציפו להתאוששות תחום התרופות הגנריות בארה"ב ב־2020.

לדעתנו, עסקת המיזוג לא תיצור שינוי משמעותי בתחום התרופות הגנריות בעולם, אך היא מהווה קרש הצלה למיילן שמקבלת פעילות עם שיעור רווחיות גבוה, שתשפר בטווח הזמן הקצר את יחס החוב חלקי EBITDA של החברה, אך במחיר של דילול גדול והעברת השליטה לפייזר. בנוסף, לפעילות של Upjohn סיכון כפול הנובע מאפשרות לתחרות לאותן תרופות שכבר אינן מוגנות בפטנט במדינות שבהן הן משווקות ומרגולציה שתפחית מחירים באותן מדינות (בעיקר בסין). גם מלחמת הסחר בין ארה"ב לסין עלולה לפגוע בה, ולכן לא נתפלא אם התרומה של Upjohn לחברה הממוזגת תפחת בהדרגה משנה לשנה. פייזר נמנעת מלפרסם מה תעשה בעתיד במניות החברה הממוזגת שתחזיק, וסביר להניח שהיא לא תעשה זאת עד להשלמת העסקה. אך לא נתפלא אם בעתיד פייזר תבחר למכור מניות אלו כדי להתנתק סופית מ־Upjohn. אם כך יקרה, העסקה עלולה להתברר בסופו של דבר כמהלך פיננסי של פייזר, שכולל אחזקה זמנית בנתח מהפעילות של מיילן בדרך להיפרדות בשלבים מהפעילות של Upjohn.

הכותב הוא כלכלן בחברת הייטק