התחזית: חודש של טלטלות בשווקים העולמיים

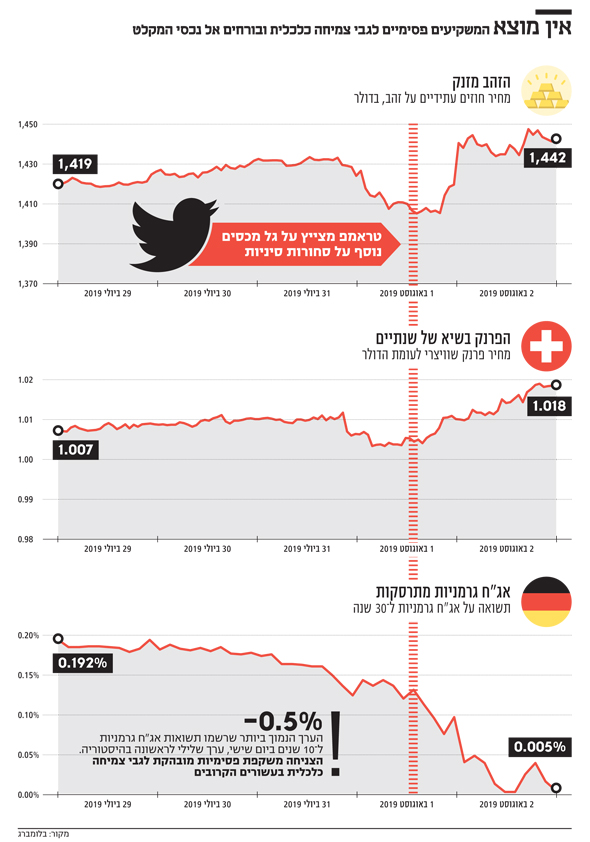

הגמגום של יו"ר הפד, מחוזק בציוצים אלימים של טראמפ על חידוש מלחמת הסחר חשפו את משקיעי העולם לתופעה יוצאת דופן: ירידות שערים בבורסות למרות הורדת הריבית. אז מה הפלא שהמשקיעים מחפשים מקלט

הסדרה הישראלית פאודה היא להיט ענק בארה"ב. מיליוני אמריקאים נהנים לצפות בכאוס המתחולל על המסך בידיעה המרגיעה כי מדובר באירועים שמתרחשים אי שם במרחק של אלפי קילומטרים רבים מהם. אלא שלאחרונה, ואולי מבלי לתת על כך את הדעת עד הסוף, האמריקאים עצמם גולשים לכיוון של כאוס. הוא לא ביטחוני, אבל מתמקד במה שחשוב לאמריקאים בערך כמו שלישראלים חשוב הביטחון – הכיס שלהם. נושא שתמיד עומד במרכז מערכות הבחירות בארה"ב.

מי שאחראי באופן כמעט בלעדי על הפאודה הכלכלית, הוא הנשיא דונלד טראמפ. בתחילת הכהונה שלו רבים הביטו במידת מה של שעשוע מהול אפילו בחמלה בציוצים הרבים והכמעט אובססיביים של הנשיא הנבחר בטוויטר על השווקים הפיננסיים. אבל בתקופה האחרונה, בעיקר מאז מינויו של ג'רום פאוול לתפקיד יו"ר הפד, ברור שחלקם של הציוצים בקביעת עתידם הפיננסי של אזרחי ארה"ב ולא רק הם, הוא גדול. גדול מדי.

מופע האימים שהתחולל בהפחתת הריבית ביום רביעי האחרון המחיש היטב את הכאוס המתפתח בשווקים. יש מי שכבר קורא לאירועי סוף השבוע האחרון הסערה המושלמת ומתכוון לעתיד לבוא בחודשים הקרובים.

| |||

האירוע המרכזי של השבוע החולף היה אמור להיות דרמטי ומעניין – הורדת הריבית הראשונה בארה"ב מזה עשור. מיטב הפרשנים הסבירו והפליגו בהשלכות הצפויות של המהלך המבשר על שינוי הכיוון המוניטרי הראשון מאז 2008. אבל מכאן הכל השתבש.

לכאורה לאחר הורדת ריבית שוקי המניות אמורים לעלות, משום שריבית נמוכה יותר מוזילה את עלות הכסף ומעודדת הרחבה של פעילות כלכלית, מה שאמור לבוא לידי ביטוי בביצועים טובים יותר של חברות. אלא שלאחר הודעת הפד על הריבית, המדדים בוול סטריט דווקא ירדו, והמשיכו ליפול גם ביום שישי האחרון כאשר בסיום המסחר הם נועלים את השבוע הגרוע מתחילת 2019. S&P 500, שלפני כן היה ברמות שיא היסטוריות יחד עם דאו ג'ונס ונאסד"ק, קרס ב־3.1% בסיכום השבועי לרמה של 2,932 נקודות. למעשה הוא רשם ירידה בכל אחד מימי השבוע. במקביל כמובן מדד הפחד VIX – שמשקף את רמת החששות של ציבור המשקיעים – מיד מרים את ראשו ועולה בשיעור החד ביותר מאז 2018.

לוח השח של מלחמת הסחר

לירידות המפתיעות יש לכאורה שני הסברים – הראשון הוא הגמגום של פאוול שבמקום לסמן מדיניות ברורה לכיוון החדש של הפחתות ריבית, כינה את המהלך "התאמה של אמצע המחזור" ובכך אותת כי קצב ההורדה לא יהיה מהיר כפי שהחלו לתכנן הפעילים בשוק ההון, אלא ייתכן כי ייגמר בהורדה הנוכחית או בעוד אחת או שתיים וזהו.

ועוד לפני שכולם סיימו לעכל את דבריו הלא לגמרי ברורים של יו"ר הפד, הנחית טראמפ עוד מנת חדשות לא ממש ברורה מבחינת התזמון שלה, על מהלך נוסף על לוח השח של מלחמת הסחר, כשהודיע על מכסים על מוצרים סיניים נוספים בהיקף של 300 מיליארד דולר.

אך אלה הם נימוקים נסיבתיים לירידות. מלחמת הסחר נמשכת כבר חודשים ארוכים ולא הפריעה עד היום לשוק המניות האמריקאי לשבור שיא אחרי שיא. גם לדברי פאוול, בואו נסתכל לאמת בעיניים, אין את אותו המשקל כמו שהיו לנגידים האגדיים כמו בן ברננקי שניווט את הכלכלה האמריקאית והעולמית לאחר המשבר הפיננסי של 2008, או אלן גרינספאן שסלל את הדרך לריבית האפסית הראשונה במעבר למילניום החדש. ברגע שהנשיא מרשה לעצמו לצייץ כי הוא "מאוכזב" מהורדת הריבית הצנועה על ידי יו"ר הפד, ברור כי העתיד לבוא הוא לא לגמרי בידיים של מי שאמור להיות האיש שקובע את המדיניות המוניטרית של הבנק המרכזי בארה"ב.

הרי עצם ההחלטה לשנות כיוון להרחבה מוניטרית בעיתוי הנוכחי אינה מובנת מאליה. נתוני המאקרו האחרונים אינם מצביעים על בעיה כלשהי בכלכלה או התקררות משמעותית. יש שיאמרו אפילו להיפך – סוחרים אמריקאים שמאוד אוהבים לעקוב אחרי סטטיסטיקות ונתונים היסטוריים, מצביעים למשל על כך שמעולם לא בוצעה הורדת ריבית בארה"ב, כאשר שיעור האבטלה במשק היה נמוך מ־4%. שיעור האבטלה הנוכחי בארה"ב הוא 3.7% בלבד, קרוב לשפל של 50 שנה. יתרה מכך, הכלכלה האמריקאית סיימה זה עתה 121 חודשים רצופים של צמיחה, הרצף הארוך ביותר בהיסטוריה. הנתון היחיד כמעט שמרמז על האטה כלכלית הוא ירידה בייצור התעשייתי, אבל לצדו יש נתון חשוב של ביטחון הצרכנים האמריקאים שעדיין גבוה. גם עונת הדו"חות הכספיים לרבעון השני שקרובה לסיומה לא הנחיתה פצצות על המשקיעים. מרבית החברות עמדו בציפיות ואף עקפו אותן, גם אם סיפקו תחזיות מעט פחות אופטימיות למחצית השנייה של השנה.

גם שוק האג"ח אותת בהתנהגותו לאחר דבריו של פאוול שהוא לא בדיוק סופר אותו. לאחר ההלם הראשוני ביום רביעי, כבר ביום חמישי החוזים שוב הצביעו על ציפיות גבוהות של 64% להורדת ריבית בספטמבר. בסופו של דבר תשואות האג"ח האמריקאי הממשלתי לעשר שנים נפלו ל־1.86%, שפל של כמעט שלוש שנים. כסף רב זרם גם לאג"ח הארוכות ל־30 שנה וגם שם התשואות הגיעו לשיעור של 2.4% הנמוך ביותר מאז אוקטובר 2016.

על אף שטראמפ עצמו מעדיף תמיד להתמקד בביצועי שוקי המניות ולדאוג לכך שימשיכו לעלות כאות להצלחת המדיניות הכלכלית שלו, אחד הנתונים המדהימים מראה כי מחירי האג"ח האמריקאיות הארוכות זינקו ב־14% ב־12 החודשים האחרונים, יותר מהעלייה במדד S&P 500 באותה תקופה.

העלייה הפנומנלית ממחישה את עוצמת המהפך שחל בפחות משנה – כאשר רק בסוף 2018 הציפיות בשווקים עוד היו למספר העלאות ריבית ומעטים העלו על דעתם תרחיש של הורדת ריבית. הנהירה לנכס הבטוח בדמות שוק החוב הממשלתי חושפת כי לצד החגיגה הגדולה במניות, היד של המשקיעים רועדת כבר זמן רב ומעדיפה לדאוג למקלט מפני העתיד לבוא.

אחד הפחדים הגדולים של השחקנים בשווקים הפיננסיים כעת הוא למעשה מהיעדר נתונים. פרסום נתוני המאקרו המשמעותיים הסתיים, הדו"חות הכספיים של החברות החשובות מאחורינו והחלטת הריבית הבאה צפויה רק ב־17 בספטמבר. באין מידע מוצק, השווקים נתונים לחסדי הציוצים של טראמפ. וזו הסיבה האמיתית לירידות – לאף אחד אין באמת מושג לאן הולכים מכאן.

טרמאפ הצליח לבלבל את כולם וקל לראות הוכחה לכך בפער האדיר בין התחזיות של בנקי ההשקעות השונים. על אף שהכלכלנים ידועים ביכולתם המופלאה לחזות בעיקר את מה שכבר קרה, הפעם נראה כי המצוקה שלהם גדולה מאי פעם עם פער של 30% בין התחזית האופטימית שחוזה רמה של 3,250 נקודות למדד S&P 500 בסוף השנה לבין התחזית הפסימית לרמה של 2,500 נקודות בסיום 2019.

האופטימיים בונים בעיקר על כך שטראמפ לא יתן לשוק המניות להתרסק כפי שעשה בקביעות מאז שנבחר, ועוד ביתר שאת בשנת קמפיין לבחירות לנשיאות ואילו הפסימיים מבינים שלא ניתן להחזיק שוק מניות על סטרואידים של ציוצים. כפי שסיכם זאת מצוין אסטרטג ריביות מבנק ההשקעות הקנדי BMO בראיון לרשת CNBC: "כולם מחכים כעת לציוץ הבא, הבעיה היא שלאלה אין לוח זמנים כלכלי".

הברקזיט נכנס לפאזה חדשה

הכאוס הפיננסי בארה"ב הוא כמובן קרקע פורייה וספק דלק להתרחשויות מערערות יציבות נוספות ברחבי העולם. המרכזית שבהם היא סאגת הברקזיט שכעת נכנסת לפאזה חדשה עם בחירתו של בוריס ג'ונסון, מעין תאום רוחני של טראמפ בכל הקשור לחוסר ודאות והתנהלות לא צפויה, לראש ממשלת בריטניה. לבריטים נותרו חודשים ספורים עד לדד ליין של 31 באוקטובר ליציאה מהאיחוד האירופי ומאז כניסתו של ג'ונסון לתמונה גוברים הסיכויים למה שקרוי "הארד ברקזיט", כלומר יציאה מהאיחוד ללא גיבוש הסכמות מפורטות מול האיחוד. בינתיים תרחיש זה בא לידי ביטוי בעיקר בחולשת הליש"ט הבריטית, אך ככל שיתקרב המועד הוא עשוי להקרין על השווקים בעולם כולו.

על רקע זה קל להבין מדוע השקל רק מתחזק וסוכנות S&P מותירה את הדירוג של ישראל על כנו על אף שכבר קרוב לשנה המדינה שקועה במערכות בחירות בעוד הגירעון מתרחב. כשמסתכלים מסביב, נדמה כי הצרות במדינת המקור של הפאודה הן מנוהלות וצפויות יותר מאשר במי שהיו אמורים להיות המגדלורים של ההתנהלות הכלכלית התקינה.