הכשרת הסיבוב: נמרודי מנסה להרוויח על חשבון הציבור

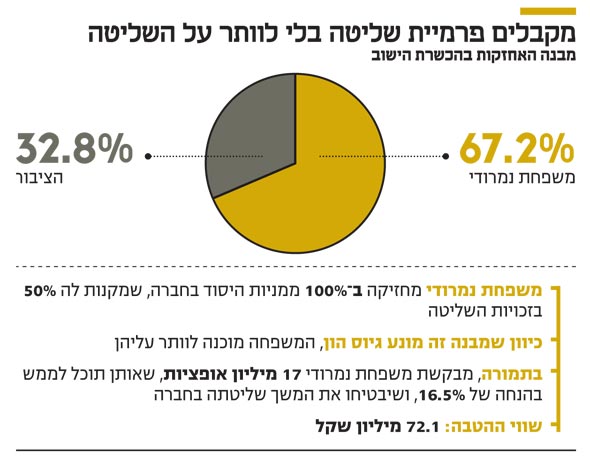

עסקת בעלי העניין, שבה תוותר משפחת נמרודי על מניות היסוד בהכשרת הישוב ותקבל אופציות במחיר מציאה, היא מהלך חד צדדי: הציבור, שאחזקתו תדולל, יממן למשפחת נמרודי נתח מהטבה של עשרות מיליוני שקלים והיא תמשיך להחזיק בשליטה

ב־17 ביולי תתכנס אסיפת בעלי המניות של הכשרת הישוב, שזומנה לצורך אישור תמורה בהיקף של 72.1 מיליון שקל לחברת NLD שבבעלות יעקב נמרודי, תמורת ויתור על מניות היסוד שבידי החברה. אישור העסקה מצריך רוב מקרב בעלי מניות המיעוט בחברה.

מעיון בפרטי העסקה עולה כי הצעת הכשרת הישוב למחזיקי המניות היא עסקת בעלי עניין שפוגעת באופן מהותי בבעלי מניות המיעוט ומיטיבה עם בעלי השליטה. היום הוא המועד האחרון להגשת ניירות עמדה בנושא, כלומר התנגדויות. בעלי מניות המיעוט של הכשרת הישוב - ובראשם חברות הביטוח הפניקס ומנורה מבטחים - יצטרכו לתת משקל לכך שמשפחת נמרודי מבקשת מהם לאשר עסקה שתזיק להם.

משפחת נמרודי מחזיקה ב־67.2% מהמניות הרגילות של הכשרת הישוב. למעשה, האחזקה שלה גבוהה יותר, שכן המשפחה ביצעה עסקת החלף על כ־6.7% ממניות החברה, שמגדילה את החשיפה שלהם למניות ל־74%. מטרת עסקת ההחלף היתה השארת המניה במדדים, אף שמבחינת כמות המניות הסחירות שבידי הציבור, לא כולל אלה המוחזקות מול אותה עסקת החלף, המניה אינה עומדת בתנאי המדדים.

בנוסף על המניות הרגילות מחזיק יעקב נמרודי ב־30 מניות יסוד, שמקנות 50% זכויות הצבעה, ולכן הן מקנות שליטה. האחריות לאחזקה של יעקב נמרודי היא על האפוטרופוסים שלו, בנו עופר נמרודי ובתו סמדר נמרודי רינות. מבנה זה, של שני סוגי מניות, מהווה גלולת רעל שמונעת השתלטות עוינת. השמירה על מניות היסוד מבטיחה למשפחת נמרודי שליטה בחברה, גם אם הם ימכרו את כל המניות הרגילות של הכשרת הישוב. גלולות רעל מסוג זה היו מקובלות במאה הקודמת, אך בגלל הבעייתיות שלהן - המאפשרת שליטה גם בלי להחזיק בכמות משמעותית של מניות - הרשות לניירות ערך הטילה מגבלות על חברות במבנה האחזקות הזה. ההגבלה העיקרית מונעת הנפקת מניות נוספות מסוג המניות הנחותות מבחינת זכויות ההצבעה, ובמקרה זה מדובר במניות הרגילות של הכשרת הישוב.

הפתרון של הכשרת הישוב לכך שיתאפשר לה לגייס הון הוא החלפת גלולת הרעל בדמות מניית היסוד בגלולת רעל של אופציות, שמבטיחות אפשרות לשמור על השליטה, אך זו תוגבל ל־15 שנה ותדרוש השקעה מצד בעל השליטה. לכן היא מוחלטת פחות, אך עומדת בקריטריונים המקובלים בשוק ההון הישראלי. אם זה היה כל הסיפור, והאופציות היו שקולות מבחינת ערכן הכלכלי למניות היסוד, היה ראוי לאשר את עסקת בעלי העניין הזו. אך, לדעתנו, משפחת נמרודי דורשת מהכשרת הישוב ערך כלכלי עצום, שחורג מהותית מהערך הכלכלי הגלום בזכויות שמקנות מניות היסוד. ערך זה נובע מכך שמחיר המימוש של האופציות שתקבל משפחת נמרודי יהיה נמוך ב־16.5% ממחיר המניה ערב מימוש האופציות, וכך תוכל משפחת נמרודי לקבל כמות גדולה של מניות בהנחה גדולה, על חשבון מחזיקי מניות המיעוט שידוללו בכל הנפקה כזו.

בעסקה המוצעת יבוטלו הזכויות העודפות המוקנות למניות היסוד, ובתמורה תקבל NLD 17 מיליון אופציות, שניתנות למומוש למניות רגילות. לחברה יש היום 27.81 מיליון מניות רגילות (לא כולל מניות רדומות שבידי החברה), לכן האופציות מהוות כ־61% ולכל היותר מ־38% מכמות המניות בהנחה שכל האופציות ימומשו. את האופציות אפשר יהיה לממש רק לאחר שיבוצע גיוס הון לחברה, ורק כאשר שיעור אחזקות הציבור שבידי בעלי השליטה הנוכחיים יפחת מ־50.01%. כמות האופציות שהמשפחה תוכל לממש בכל מועד תהיה כזו שתעלה את שיעור האחזקה של בעלי השליטה עד ל־50.01%. תקופת המימוש של האופציות היא 15 שנים, ובתנאים מסוימים של ירידה חדה בשיעור האחזקה של בעלי השליטה היא תתקצר.

כאמור, תיאור העסקה עד כאן סביר בהחלט. תמורת ויתור על זכויות מניות היסוד, שמבטיחות שליטה לא מוגבלת בזמן, תקבל משפחת נמרודי מנגנון אופציות שמבטיח שמירה על שליטה, אם היא תרצה בכך, למשך 15 שנים, תמורת השקעת תוספת מימוש (במקביל הם יקבלו מניות שערכן גבוה מתוספת המימוש). הבעיה נמצאת בתוספת המימוש של האופציות, שתיקבע לפי המחיר הממוצע של המניה ב־14 ימי המסחר לפני ההודעה על מימוש האופציות ובניכוי של 16.5% ממנו. כלומר, משפחת נמרודי לא רק שומרת על גלולת הרעל, שמאפשרת לה שליטה בחברה, אלא גם תובעת לעצמה אופציות לרכישת 17 מיליון מניות בהנחה גדולה.

באוקטובר 1987 רכשה משפחת נמרודי 42.9% מהמניות הרגילות של הכשרת הישוב מבנק לאומי. בשלב זה עדיין לא היתה למשפחה שליטה, כיוון שמניות היסוד היו בידי הסוכנות היהודית. בפברואר 1988 רכשה משפחת נמרודי את מניות היסוד של החברה תמורת 5.6 מיליון דולר, כשבמסמך המצורף לזימון ישיבת מחזיקי המניות נכתב כי הערך הריאלי היום של סכום הרכישה גבוה מהותית מ־5.6 מיליון דולר.

לדעתנו, לא צריך להיות קשר בין התמורה המוצעת לבעלי השליטה עבור מניות היסוד לבין הערך הריאלי שהיא שלמה עבורן ב־1988. זאת כיוון שמניות היסוד הן שהעבירו את השליטה בחברה מהסוכנות היהודית למשפחת נמרודי, ואילו כעת, גם לאחר ביטולן, השליטה תישאר בידי המשפחה, ומנגנון האופציות יבטיח שמירה עליה ל־15 שנים נוספות ללא חשש מהשתלטות עויינת גם כאשר החברה תגייס הון. אמנם מימוש האופציות ידרוש ממשפחת נמרודי השקעה מהותית כדי לשמור על השליטה, אך הדיבידנדים שצפויים להתקבל עד למימושן אמורים לממן חלק ניכר מתוספת המימוש שתידרש. לכן, לדעתנו, אין היגיון כלכלי לתת למשפחת נמרודי תמורה על אובדן שליטה, שכן הם לא מוותרים עליה. הערך של העברת מניות יסוד מגורם אחד לאחר, שמעביר את השליטה, גבוה בהרבה מהערך של ביטול מניות היסוד, תוך שמירה על השליטה בזכות מניות רגילות ואופציות.

הכשרת הישוב משלמת כבר זמן רב מחיר על רמת המינוף הגבוהה שלה, הנובעת מתמהיל לא אופטימלי של מימון באמצעות חוב ללא אפשרות של גיוסי הון. כתוצאה מכך המינוף, ברמה של כ־68%, גבוה יחסית למרבית מתחרותיה, והריבית על החוב גבוהה בהתאם. ההון העצמי המיוחס לבעלי המניות של החברה, כ־700 מיליון שקל, ממונף באמצעות התחייבויות למחזיקי האג"ח, לבנקים ולמוסדות פיננסים בהיקף של 2.94 מיליארד שקל (חלק מההתחייבויות מיוחסות לזכויות המיעוט). שינוי התמהיל, באמצעות גיוס הון, יוכל לאפשר לחברה לבצע את הייזום שהיא מתכננת בשנים הקרובות ללא הגדלת המינוף. ללא אפשרות לגיוס הון, תצטרך החברה להחליט בין מימוש נכסים, הגדלת המינוף או האטת הייזום. בפועל היא פועלת כיום למימוש נכסים שאינם בליבת הפעילות, כאשר הנכסים העיקריים שמומשו באחרונה הם מרבית המלונות שהיו בשליטת החברה.

גיוס הון וחלוקת דיבידנד

הזימון לאסיפה הכללית, לצורך אישור עסקת בעלי העניין, כולל הערכת שווי שביצע אורי סנופקובסקי מחברת שווי הוגן. העבודה התבססה על הערכות שהתקבלו מהכשרת הישוב על תוכנית לגיוס הון בהיקף 850 מיליון שקל בתקופה שתתפרס על פני תשע שנים. במקביל כללה הערכת החברה תוכנית לחלק דיבידנד שנתי של 30–50 מיליון שקל. כלומר, החברה מתכוונת להכניס הון מהותי לתוכה, בהיקף קרוב לשווי השוק הנוכחי, ובמקביל לחלק דיבידנדים בהיקף כולל של 270–450 מיליון שקל בתשע השנים הקרובות. מנגנון זה צפוי להוביל לדילול מהיר יחסית באחזקה של משפחת נמרודי, באמצעות הכנסת כסף חיצוני במקביל לחלוקת דיבידנדים נדיבה לבעלי המניות.

כששיעור האחזקה של המשפחה יירד מתחת ל־50% היא תתחיל ליהנות מהאפשרות לרכישת מניות בהנחה מהותית, כאשר חלק מתוספת המימוש תמומן באמצעות הדיבידנדים שיחולקו. שווי הוגן בחנה את השווי הנוכחי של הטבת האופציות והעמידה אותו על 72.1 מיליון שקל. סכום זה הוא העלות לכל בעלי מניות הכשרת הישוב. מחזיקי מניות המיעוט, בנטרול עסקת ההחלף, ישארו עם חלקם היחסי, כ־26%, כ־18.7 מיליון שקל, שמהווים כ־7.7% מהערך הנוכחי של המניות שבידי המיעוט. זה מחיר הדילול הצפוי, ולדעתנו החישוב שבוצע מקצועי וסביר בהחלט.

לזימון לאסיפה מצורפת גם חוות דעת של אמיר ג'יריס מחברת מחקר וייעוץ, שמתמחר את הערך הכלכלי הנובע לחברה מיכולת גיוס הון של 300 מיליון שקל. לפי ג'יריס, אם הגיוס ינותב להפחתת תשלומי ריבית עתידיים, שינבעו משיפור הדירוג והמינוף של החברה, תהיה הפחתת עלויות מימון של 131–135 מיליון שקל. הערכה זו מורכבת יותר, כי היא מתבססת על הנחות לגבי הפחתת העלות לגלגול החוב כתלות במינוף, ולכן קשה לכמת אותה.

אין ספק שלהכשרת הישוב ייווצר ערך כלכלי מביטול מניות היסוד ופתיחת האפשרות לגיוס הון. אך האם החברה צריכה לשלם לבעל השליטה בה חלק מהותי מהערך הכלכלי הזה? לדעתנו התשובה שלילית. מניות היסוד מגבילות את החברה כבר שנים ארוכות, ומהטיעונים שמביאה החברה לערכן אפשר להבין שאי ביטולן לפני שנים כבר גרמה לה נזק רב. משפחת נמרודי יושבת, למעשה, על השיבר שמונע ערך מהכשרת הישוב, וכעת דורשת מהחברה אופציות עם שווי כלכלי עצום תמורת פתיחתו. לדעתנו, גובה התמורה שמבקשת המשפחה מתבסס על שווי ביטול ה"עונש", הנובע ממניות היסוד, ולא על שווי מניות היסוד עצמן. כלומר, לא זו בלבד שהכשרת הישוב סובלת כבר שנים מהעונש שנובע מאופן השליטה של בעל השליטה, כעת הוא בא ומבקש ממנה תמורה גדולה, שהיקפה נגזר מהעונש עצמו, כדי ליישר קו עם כללי ההתנהלות התקינים של חברות ציבוריות במאה ה־21.

דוגמה בולטת לאיחוד מניות שונות, שנעשתה ללא תמורה עודפת לבעל השליטה, היא זו של הבנק הבינלאומי. עד 2010 היו לבנק שני סוגי מניות, שאחד מהם נתן פי חמישה זכויות הצבעה מהסוג השני (יחסית ליחס הזכויות לדיבידנדים). ב־2010 אוחדו שני הסוגים ללא פיצוי על זכויות ההצבעה העודפות, למרות הירידה בזכויות ההצבעה שנבעו לבעל השליטה באותה עת צדיק בינו. איחוד המניות יצר ערך לבנק הבינלאומי, ובינו לא דרש חלק מערך זה תמורת הסכמתו למעבר לסוג מניות אחד.

להערכתנו, דירקטוריון הכשרת הישוב בראשות שלמה מעוז, שאישר את העסקה, משמש חותמת גומי לבעל השליטה ואינו מבצע את עבודתו נאמנה. בפני הדירקטוריון הוצגו שלוש אלטרנטיבות: לתת למשפחת נמרודי מתנה ענקית במזומן; לתת להם מתנה ענקית במניות רגילות של החברה; או לתת להם מתנה ענקית באופציות על בסיס מחיר המניה בעת המימוש בתוספת הנחה נאה - והדירקטוריון בחר בשלישית. לפי הזימון לאסיפת בעלי המניות, דירקטוריון הכשרת הישוב לא בחן אפשרות רביעית: מנגנון שיבצר למשפחה את השליטה בחברה באמצעות מתן אופציות, אך כאלה שמחיר מימושן יהיה שווה למחיר המניה ערב המימוש. בעסקה כזו גלולת רעל אחת מחליפה את קודמתה, מאפשרת גיוסי הון, משמרת את השליטה של משפחת נמרודי, אך לא פוגעת בערך לבעלי מניות המיעוט, כלומר הציבור.

עסקת בעלי עניין זו מזכירה לנו את זו שבמסגרתה רכשה בזק מבעל השליטה אז שאול אלוביץ' את חברת yes. שני מעריכי שווי נדרשו לענות על השאלה מה שווה האחזקה של אלוביץ' ב־yes. הם קבעו שווי מופקע של 3.25 מיליארד שקל לפעילות, הפחיתו את החוב נטו של yes בהיקף של 1.6 מיליארד שקל, והכפילו בערך הכלכלי שיורוקום החזיקה מהלוואות הבעלים של yes - כשביעית מהערך של yes (הערך הכלכלי של yes נבע כולו מהלוואות הבעלים שניתנו ל־yes, כאשר ערך המניות היה אפס, ומעריכי השווי הסכימו על כך). שני מעריכי השווי קבלו שווי של כ־200 מיליון שקל לאחזקה של אלוביץ' ב־yes, ושניהם תמכו בעסקה לפיה זכויות אלה נמכרו תמורת מיליארד שקל - פי חמישה מהשווי שהם עצמם חישבו לפי הערכות אופטימיות ביותר.

הנימוק היה שהעסקה תיצור סינרגיה לבזק, ושעל בזק לשלם לאלוביץ' לא רק את שווי הפעילות הנרכשת, אלא גם מחצית מערך הסינרגיה העתידית. אחד הנימוקים העיקריים לכך שאי אפשר להשיג את הסינרגיה ללא העסקה, היה האפשרות שבעל השליטה יכשיל זאת. כן, אלוביץ קיבל ערך מופקע מבזק תמורת אי־הכשלת מהלכים לטובת בזק ו־yes - ודירקטוריון הבובות של בזק אישר ב־2015 את עסקת בעלי העניין ההזויה הזו.

אנו רואים דמיון בין שתי עסקאות בעלי העניין האלה בדרישתה של משפחת נמרודי לקבל תמורה עם ערך כלכלי עצום מהחברה, כדי להסיר חסם שנוצר ממבנה מניות מיושן. בדומה לאלוביץ שביקש, וגם קיבל, תמורה עבור יצירת סינרגיה בין בזק ו־yes.

בשוק ההון של 2019 לא צריך לשלם לבעלי שליטה, כדי שיסירו מגבלות שפוגעות בחברה שלהם. למעשה, שינויי החקיקה בשנים האחרונות נועדו לחזק את בעלי מניות המיעוט מפני דרישות של בעלי השליטה לפרמיית שליטה מוגזמת, וזו אחת הסיבות העיקריות למגבלות המוטלות על מניות היסוד — כדי לעודד את ביטולן לצורך הסרת מגבלות אלה.

גם אם בעל השליטה יתעקש להחזיק בשיבר, בדמות מניות היסוד, החוק נותן לבעלי מניות המיעוט כוח ללחוץ עליו. פעם בשלוש שנים עליהם לאשר את תנאי הסכם הניהול של המנכ"ל עופר נמרודי, שזכאי כיום לדמי ניהול של 238 אלף שקל בחודש ולמענק של עד 3 מיליון שקל בשנה, על בסיס תוצאות החברה. עלות שכרו ב־2018 עמדה על 6 מיליון שקל. הם גם צריכים לאשר את הסכם ההעסקה של אחותו סמדר נמרודי רינות - עלות שכר כולל מענק של 1.78 מיליון ב־2018. בעלי מניות המיעוט לא צריכים לדרוש מבעל השליטה תמורה בגובה 72.1 מיליון שקל כדי לשחרר את השיבר של תנאי ההעסקה שלהם, אך יש להם כוח מיקוח שמאפשר להם לפגוע בתגמול שלהם, במקרה שבעלי השליטה יתמידו במגבלות הפוגעות בחברה.

מהכשרת הישוב נמסר:

"מקריאת הכתבה עולה כי אין מחלוקת כי ביטול הזכויות העודפות של מניות היסוד הינו מהלך טוב ורצוי לחברה. יחד עם זאת, מסיבה בלתי ברורה, ניכר שהכתב סבור שעל משפחת נמרודי לוותר על מניות היסוד, שהינן נכס בעל ערך רב, ללא כל תמורה, ובהתאם לכך הוא שוטח את שלל טיעוניו והניתוח השגוי שלו, תוך כיפוף העובדות והצגתן באופן חלקי וחד צדדי, רק במטרה להוכיח את טיעונו.

"מנגנון האופציות המוצע,הינו פרי משא ומתן שנמשך שנתיים, אשר כלל ייעוץ של מומחים כלכליים, התייעצות עם בעלי מניות מוסדיים ואנטרופי, עורכי דין חיצוניים, ועשרות ישיבות של ועדת הביקורת והדירקטוריון, וקבלת כל ההערות של רשות ניירות ערך למתווה שהוצע, והטמעתן.

"החברה סבורה שהתוצאה מהווה איזון אינטרסים בין כל הנוגעים בדבר, מבלי להביא לפגיעה בערך כלכלי עבור אף אחד מהם – יתרה מזו, האפשרות שתנבע לחברה לגייס הון מן הציבור בעתיד, עשויה להשיא ערך רב לכלל בעלי המניות, אשר כולם יהנו ממנו – כל אחד בהתאם לחלקו בחברה".

הכותב הוא כלכלן בחברת הייטק