יועץ דסק"ש באסיפה: "הצעת הרכש לנכסים ובניין לא הייתה כדי לרכוש את מגדל הליפסטיק"

באסיפת מחזיקי האג"ח שהתכנסה על רקע פעולות מדאיגות מצד בעל השליטה אדוארדו אלשטיין, אמר היועץ יריב פילוסוף שלחברה יש כסף להחזיר לחמש שנים; פילוסוף: "הצעת הרכש יצאה מפרופורציה, יכול להיות שאפשר היה לנהל את זה אחרת"

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

"היעד שלנו הוא להגיע בימים הקרובים לפתרונות לשלוש הסוגיות שהטרידו את מחזיקי האג"ח - הצעת הרכש בנכסים ובניין, עסקאות בעלי העניין וחוק הריכוזיות", כך אמר יריב פילוסוף, מנכ"ל חברת הייעוץ הפיננסי גיזה זינגר אבן ויועץ דסק"ש בפתיחת אסיפת מחזיקי האג"ח של החברה היום (ה') בתל אביב.

המחזיקים מבקשים תשובות בנוגע להתנהלות החברה והאפשרויות שלה לפרוע את חובותיה למחזיקים. הפעולות האחרונות של בעל השליטה אדוארדו אלשטיין, בהן בחינת רכישת בניין הליפסטיק על ידי נכסים ובניין והצעת הרכש לנכסים ובניין עצמה, הביאו לדאגה של המחזיקים בנוגע לעתיד הנכסים של החברה וליכולותיה לפרוע חובותיה.

בישיבה נוכחים מתיאס גייבירונסקי, סמנכ"ל הכספים של אירסה שבשליטת אלשטיין, ועורכי הדין אהרון קאופמן ואסתר קורן שמייצגים את החברה.

פילוסוף הוסיף כי "החוב נטו של החברה ירד ב-50% עם אלשטיין כבעל שליטה. זו הורדת חוב דרמטית שנעשתה ללא משיכת דיבידנד. דסק"ש ביצעה גיוס הון עם חצי מיליארד שקל ומימשה נכסים ב-2 מיליארד שקל. מטרת החברה היא לא להיכנס להרפתקאות. הלכתם קצת רחוק מדי בכינוס האסיפה לאור מצבה של דסק"ש אבל אני מבין אתכם.

"הצעת הרכש לא נעשתה כדי לדחוף בניינים מארגנטינה לנכסים ובניין. אין שום מטרה בהצעה הזו לחלוב את נכסים ובניין. הם לא עשו את זה בשום חברה אחרת בישראל וזה יצא מכל פרופורציה. יכול להיות שאפשר היה לנהל את זה אחרת".

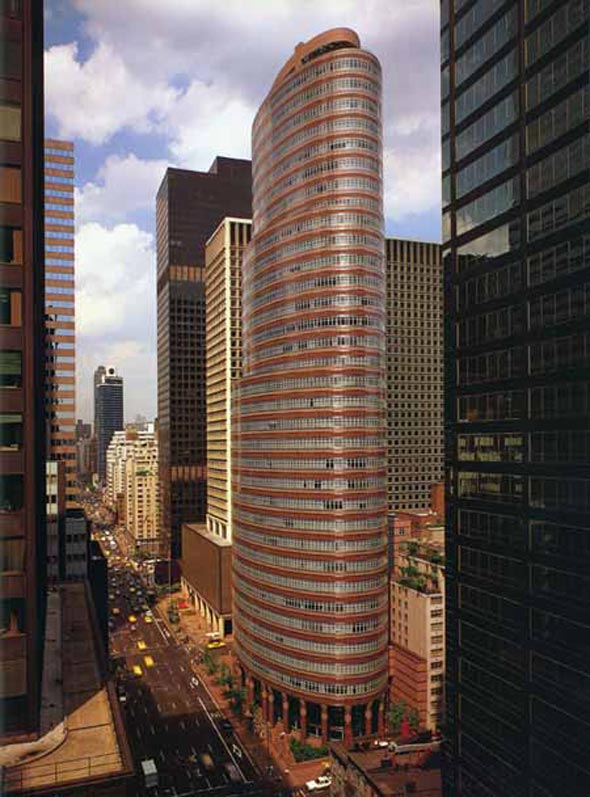

פילוסוף התייחס לעיסקת בעלי העניין שביקש אלשטיין לקדם, שבמסגרתה תכננה נכסים ובניין לרכוש את הזכויות בבניין הליפסטיק בניו יורק מידי מספר גורמים, בהם חברת אירסה שבשליטת אלשטיין בעסקה של 471 מיליון דולר.

"נושא הליפסטיק היה מטורף ועף מהשולחן באותה מהירות שהגיע. הדרך שהעסקה הגיעה לשולחן נתפסה בעיניכם כמזימה, אני מתנצל שכך זה נתפס וצריך לשכוח ממנה.

אלשטיין מנסה למחוק את נכסים ובניין מהמסחר בבורסה כדי לעמוד בדרישות חוק הריכוזיות, ודסק"ש הגישה הצעת רכש למניות הציבור בחברה (31%) במחיר שעלה מ־330 ל־390 שקל למניה - מה שידרוש השקעה של 765 מיליון שקל מצד דסק"ש.

"נכסים ובניין בכל מקרה תקבל סכומי כסף אדירים מהמכירה", אמר פילוסוף והוסיף כי "אי אפשר לתפקד כשכל יומיים מקבלים התקפות. אני מקווה שבימים ספורים נצליח להרגיע את השטח. אין לנו שום כוונה לעבור את הימים הקרובים בלי להגיע איתכם לשיח, ואני סבור שיהיה פתרון. לדסק"ש יש כסף להחזיר לחמש שנים קדימה".

לשאלה מה יקרה אם דסק"ש לא תצליח לממש את הצעת הרכש ענה פילוסוף כי "ימונה כונס למניות גב ים והוא ימכור".

"אנחנו רוצים להחזיר את החברה לסביבה של מיחזור חוב. רכישת האג"ח משדרת אמון בחברה ושאנחנו לא מחפשים הרפתקאות", אמר פילוסוף.

"דבר אחד אני מבטיח", הוסיף פילוסוף, "הצעת הרכש של נכסים ובניין לא נעשתה בשום מצב כדי לבצע את העסקה של הליפסטיק".

סמנכ"ל הכספים הפורש גיל קוטלר אמר כי "אנחנו חושבים שהשווי של 390 שקל למניית נכסים ובניין שהצענו היה מחיר הוגן". קוטלר הוסיף "אנחנו מאוד רוצים שגב ים תישאר חברת פורטפוליו בקבוצה לאור האיכות שלה". בניגוד לקוטלר, המנכ"ל הפורש שולם לפידות לא הגיע לאסיפה.