אלו לא ברבורים שחורים. זה אדוארדו אלשטיין

מכירת מניות כלל ביטוח בהנחה למורי ארקין ויקיר גבאי והמתנה לאייל לפידות; הגדלת המינוף שצפויה לנבוע הצעת הרכש לנכסים ובניין; והתוכנית לרכישת בניין הליפסטיק בניו יורק; כך לוקח הבעלים של אי.די.בי את בעלי האג"ח שלה להרפתקה פיננסית שעלולה לשחזר את קללת נוחי דנקנר, ולהביא אותה לחדלות פירעון

בתחילת חודש מאי היתה חגיגה באי.די.בי פתוח. בעקבות הסכם מכירה ומתן אופציות למכירה של מניות כלל ביטוח לידי מורי ארקין, יקיר גבאי ואייל לפידות הן מחיר מניית כלל ביטוח והן מחיר אג"ח ט' של אי.די.בי פתוח זינקו בשיעור של 20% בתוך שבוע וחצי. עם זאת, ההתנהלות של אי.די.בי מבהירה שיש סיכון רב שהיא תיקלע לחדלות פירעון, ושאם תרחיש זה יתממש, הוא לא ינבע מלהקה של ברבורים שחורים אלא מהפעולות של הבעלים (100%) אדוארדו אלשטיין ושל הנהלת אי.די.בי פתוח.

זאת בעוד שמחזיקי האג"ח הארוכות של אי.די.בי הם בני ערובה להרפתקה פיננסית מסוכנת שאלשטיין מבצע עם הכסף שלהם. נראה שקללת אי.די.בי עוברת מנוחי דנקנר לאלשטיין. בשתיהן שילוב של מינוף יתר ושל עסקאות בעלי עניין, פגעו בחברה, יצרו תספורת של יותר ממיליארד שקל למחזיקי האג"ח של אי.די.בי אחזקות, ועלולים ליצור תספורת גדולה למחזיקי האג"ח הארוכות של אי.די.בי פתוח.

השליטה באי.די.בי פתוח עברה לידיו של אלשטיין בהסדר החוב שאליו נקלעה תחת דנקנר, כאשר היא שלטה באותו מועד בכלל ביטוח ובדסק"ש, שהחזיקה בנכסים רבים ומניבים בהם חברת הנדל"ן נכסים ובניין ורשת שופרסל. מאז רכישת השליטה הצליח אלשטיין להעביר לידיו את דסק"ש בעסקת בעלי עניין מורכבת, ובהמשך ביצע עסקת בעלי עניין גם בנכסים ובניין. שתי עסקאות אלה אולי היטיבו איעתו עסקית, אבל הפכו את בעלי האג"ח של אי.די.בי לשותפים אילמים שתלויים בקפריזות העסקיות של אלשטיין.

כשהאינטרס של הבעלים גובר על חובת הזהירות

בעת העברת השליטה בהסדר, בשכבות של אי.די.בי פתוח ושל דסק"ש היו חובות גדולים מול הנכסים שלהן. אלשטיין - ושותפו לזמן קצר בהסדר החוב, מוטי בן־משה - הזרימו בשנתיים הראשונות 2.27 מיליארד שקל לתוך אי.די.בי פתוח, שייצבו זמנית את מצב החברה. בהמשך, כאמור, אלשטיין רכש את חלקם של בן־משה ושל הציבור באי.די.בי פתוח, שלא השכילה לנצל את הייצוב הזמני כדי להבטיח את תשלום החוב למחזיקי האג"ח. לדעתנו, האינטרסים של בעל השליטה לשמור על שליטה בחברות רבות באמצעות הון עצמי נמוך גבר על חובת הזהירות כלפי מחזיקי האג"ח, והוביל את החברה למדרון חלקלק, לכיוון חדלות פירעון, ורק הזרמת מזומנים גדולה מצד הבעלים תציל אותה.

מכיוון שלאי.די.בי פתוח אין היתר שליטה בכלל ביטוח, היא נדרשה למכור 5% ממניות החברה בכל ארבעה חודשים. החל ממאי 2017 אי.די.בי פתוח ביצעה תרגיל פיננסי שאפשר לה למכור את המניות לפי דרישת הממונה על הביטוח מחד, אך לשמור על הערך הכלכלי שלהן מאידך. התרגיל כלל מכירת 5% ממניות כלל ביטוח בכל תקופה, וביצוע עסקת החלף (swap) במקביל, שבסיומה תקבל אי.די.בי תמורה כספית השווה לשווי מניות כלל ביטוח במועד סיום עסקת ההחלף. כך אי.די.בי מכרה ממניות כלל ביטוח אך לא הקטינה את החשיפה שלה למחיר המניה.

ב־18 בדצמבר 2018 דיווחה אי.די.בי שהגיעה להבנות עם הממונה החדש על הביטוח משה ברקת, בנוגע לאחזקתה בכלל ביטוח. על פי ההסכמות, עד 4 בינואר השנה התחייבה למכור 4.5% ממניות כלל ביטוח ולסגור עסקת החלף של 1% מהמניות. בנוסף, לאחר מכן, בכל ארבעה חודשים אי.די.בי חויבה למכור 5% ממניות כלל ביטוח ולא לחדש עסקאות החלף שיסתיימו. בעקבות אותן הסכמות מכרה אי.די.בי 4.5% ממניות כלל ביטוח ב־2 בינואר וסגרה עסקת החלף נוספת של 1% מכלל ביטוח במחיר של 50.8 שקל למניה.

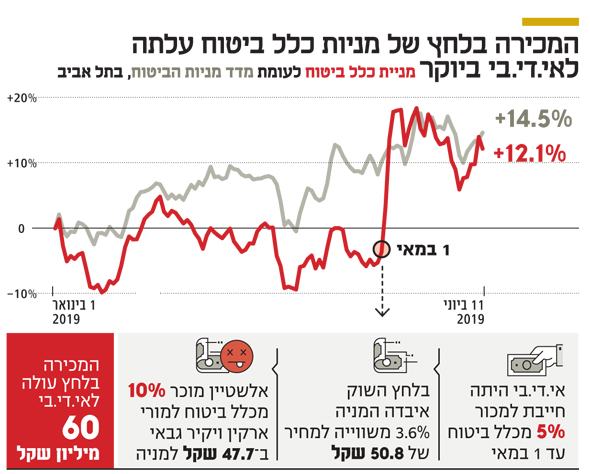

מניית כלל ביטוח קורסת תחת לחץ המכירה

לאי.די.בי נותרו ארבעה חודשים להיערך למכירה של 5% נוספים מכלל ביטוח ולאי־חידושה של עסקת החלף נוספת על 4% מהמניות. בפרק זמן זה היה על אי.די.בי להיערך למכירה, לעניין משקיעים פוטנציאליים ולסגור על המחיר, והזמן שיחק לרעתה. כוח המיקוח של רוכשים פוטנציאליים גדל ככל שמועד המכירה התקרב. בנוסף, החשש שהמניות יימכרו בהנחה יחסית לשוויין בשוק לגורם פיננסי שימהר למכור אותן הלאה יצר לחץ שלילי על מחיר המניה, שהלך והתעצם.

אלשטיין ביקש מברקת היתר שליטה לכלל ביטוח שלא דרך אי.די.בי – שלא תקבל היתר כזה בגלל ההון העצמי הנמוך. נראה שהוא קיווה שבקשה זו תוביל לדחיית מועד מכירה נוספת של חבילת מניות כלל ביטוח. מצב זה יצר ניגוד אינטרסים פוטנציאלי בין אי.די.בי פתוח לבין הבעלים שלה. לאי.די.בי פתוח אינטרס לפעול במהירות למכירת חבילת המניות כדי שלא לסבול מירידת ערכן ככל שהדליין מתקרב. מנגד, לאלשטיין אינטרס לנצל את הזמן כדי להגדיל את הסיכוי לדחיית המכירה או אף ביטולה. אלשטיין לא קיבל עדיין היתר שליטה או אישור לדחיית המכירה הראשונית, ואי.די.בי מכרה חבילת מניות כפולה מזו שנדרשה, ובמחיר נמוך.

תחילת השנה היתה טובה לחברות הביטוח והעליות בשווקים הפיננסיים הבטיחו להן דו"ח רבעוני חזק. מנגד, מניית כלל ביטוח שהושפעה מהחשש מאותה מכירה בלחץ, איבדה 3.6% מערכה בינואר־מאי בעוד מדד חברות הביטוח עלה ב־10.3%. כלומר, כלל ביטוח הציגה תשואת חסר של 12.6% לעומת מדד הייחוס לאורך התקופה. המכירה בפועל לארקין וגבאי בוצעה במחיר של 47.7 שקל למניה, נמוך ב־6.1% ממחיר הנעילה ביום המסחר הקודם. כלומר, המכירה בוצעה במחיר הנמוך ב־18% מהמחיר התיאורטי של כלל ביטוח אם היתה משיגה את תשואת מדד הייחוס וללא ההנחה על המחיר במכירה. במילים אחרות, המכירה בלחץ של אותן 10% ממניות כלל ביטוח עלתה לאי.די.בי פתוח 60 מיליון שקל. סביר להניח שמכירה מוקדמת יותר היתה מצמצמת את הנזק.

גבאי וארקין רכשו 5% ממניות כלל ביטוח (כל אחד) כאשר ארקין קיבל אופציה לרכישת 3% נוספים מהחברה במחיר של 50 שקל למניה עד סוף אוגוסט. סביר להניח שההנחה שקיבלו ומתן האופציה נבעו מלחץ הסגירה של העסקה. אך אי.די.בי לא הסתפקה בכך, ובאותו מועד, כשמחיר מניית כלל ביטוח בשפל, היא נתנה ללפידות אופציה לרכוש 5% ממניות החברה במחיר מימוש של 47.7 שקל למניה. אופציה זו מהווה מתנה בשווי של עשרות מיליוני שקלים ללפידות, ללא תמורה מצדו ועל חשבונה של אי.די.בי. מתן האופציה בנקודת שפל במחיר המניה העמיק את ההטבה שקיבל לפידות שגם קיבל מאי.די.בי הצעה למימון של עד 90% מעלות מימוש האופציות בריבית של 4%.

מתנת האופציות ללפידות מקבעת את ההפסד

מניית כלל ביטוח עלתה ב־2 במאי ב־7% עם הדיווח על מכירת המניות לארקין וגבאי. הדיווח על זהות מקבל האופציה, לפידות, הוביל לזינוק נוסף של 10% במחיר המניה ביום המסחר הבא. קשה להבין מדוע הדיווח על לפידות, שכעת הוא משקיע פיננסי, ושעיקר זמנו צפוי להתמקד בניהול שיכון ובינוי, השפיע בצורה כה חדה על מחיר מניית כלל ביטוח. אך למחיר המניה בטווח הזמן הקצר משמעות זניחה מבחינת אי.די.בי שצריכה לממש את חבילת המניות הבאה בתחילת ינואר 2020. עם מתן האופציה ללפידות אי.די.בי איבדה את היכולת לחפש משקיע לאותם 5% ממניות כלל ביטוח במחיר שישקף את הפרמיה של המכירה לארקין ולגבאי, ושיהיה רחוק מנקודת השפל שנבעה מהדלייןשל תחילת מאי.

אי.די.בי לא רק מכרה בזול, היא גם רכשה ביוקר. בנובמבר 2018 הגדילה אי.די.בי את החשיפה שלה לכלל ביטוח ב־5% בעקבות ביצוע עסקת החלף על מניות שנמכרו על ידי בנק הפועלים. העסקה בוצעה לפי מחיר של 62 שקל למניית כלל ביטוח, והיא שקולה לרכישת המניות במחיר זה על ידי אי.די.בי. קשה להבין מדוע חברה ברמת המינוף של אי.די.בי פתוח מגדילה מהותית את החשיפה שלה לאחד משני נכסיה העיקרים, וקשה עוד יותר להבין את שתיקת מחזיקי האג"ח הארוכות שלה באותו מועד. אי.די.בי פתוח רכשה 5% מכלל ביטוח ביוקר (במחיר 62 שקל למניה) ובהנחה שהאופציות של ארקין ולפידות ימומשו היא מכרה 23.5% ממניות כלל ביטוח בזול (במחיר ממוצע של 48.72 שקל למניה).

בדומה לעסקאות ההחלף בכלל ביטוח, חרף מכירתה של אי.די.בי לאלשטיין, היא נותרה עם תלות רבה במניית דסק"ש. גם במקרה זה הדלייןנשף בעורפה של אי.די.בי שנדרשה לצמצם שכבה לפי חוק הריכוזיות עד לסוף 2017. עד אותה עסקה החזיקה אי.די.בי ישירות ב־106.78 מיליון מניות דסק"ש. באותה עסקה המניות הועברו לידי דולפין אי אל של אלשטיין בתמורה ל־70 מיליון שקל במזומן ולאג"ח בהיקף של 1.772 מיליארד שקל.

אלשטיין מזיז את דסק"ש ונפטר ממחזיקי אי.די.בי

כבטוחה לאג"ח שעבדה דולפין את כל מניות דסק"ש שקיבלה במסגרת העסקה יחד עם 9.63 מיליון מניות דסק"ש שהיו בבעלות החברה־האם שלה, דולפין הולנד. מצד אחד קיבלה אי.די.בי מאלשטיין תמורה בשווי של 200 מיליון שקל (מזומן ובטוחות), אך מנגד היא איבדה שליטה בדסק"ש. לכן, למחזיקי האג"ח באי.די.בי אין השפעה על הנעשה בדסק"ש. אם אי.די.בי היתה מוכרת את השליטה בדסק"ש בתמורה למזומן, לפי שווי השוק באותו מועד, היא היתה מקבלת 1.473 מיליארד שקל שהיו מאפשרים לה לצמצם מהותית את החוב. אך אי.די.בי נשארה עם הסיכון, שהתממש, לירידת ערך של דסק"ש. שווי האג"ח שדולפין העבירה לאי.די.בי, הנובע ממניות דסק"ש המשועבדות אליו, עמד אתמול על 851 מיליון שקל. מחזיקי האג"ח הארוכות של אי.די.בי שלא ניסו למנוע את עסקת בעלי העניין משלמים כעת את המחיר.

מבנה ההסכם בעסקת בעלי העניין מאפשר לדסק"ש שלא להעביר משאבים לאי.די.בי עד נובמבר 2025, מועד פקיעת האג"ח שדולפין העבירה לאי.די.בי. באותו מועד אלשטיין יצטרך להחליט אם דולפין אי אל שבבעלותו, תשלם לאי.די.בי פתוח שגם היא בבעלותו, את האג"ח שהנפיקה עבורה כולל הריבית הצבורה, או שתבחר שלא לשלם את החוב ואז אי.די.בי תקבל לידיה את מניות דסק"ש המשועבדות. הזזת דסק"ש הצידה מקלה על אלשטיין בניהולה ללא "הפרעה" מצד בעלי האג"ח של אי.די.בי. דסק"ש מעבירה לאי.די.בי דיבידנדים במשורה, שמספיקים רק לתשלומי הריבית לאג"ח יד' של אי.די.בי שאליה משועבד רוב הדיבידנד שיתקבל. למחזיקי האג"ח של אי.די.בי יש אינטרס שדסק"ש תצמצם מינוף ותעביר דיבידנדים לאי.די.בי, לצרכי הנזילות שלה. מנגד, לאלשטיין יש אינטרס להגדיל את המינוף של דסק"ש, כדי לנסות ליצור ערך מהחברות שבשליטתו.

חוב האג"ח של נכסים בניין בדרך למחזיקים בדסק"ש

במהלך 2018 דסק"ש צמצמה מינוף באמצעות מכירה של 24% ממניות שופרסל במחיר ממוצע של 22.5 שקל למניה. מכירות אלו העשירו את קופת המזומנים של דסק"ש ב־1.27 מיליארד שקל. מנגד, בחודשים האחרונים דסק"ש השתתפה בהנפקות של סלקום ואלרון ורכשה מניות של נכסים ובניין, אותה חברת נדל"ן שביוני 2016 מכרה דסק"ש 12% ממנה תמורת 289 שקל למניה. כעת דסק"ש הגישה הצעת רכש למיעוט בנכסים ובניין במחיר של 333 שקל למניה, כאשר סביר שללא העלאת מחיר הצעת הרכש תכשל.

דסק"ש צריכה לצמצם שכבה עד לסוף השנה, זאת מכיוון שהיא שולטת בנכסים ובניין ששולטת בגב־ים, במהדרין ובישפארו. גם אם הצעת הרכש לנכסים ובניין תיענה, דסק"ש תצטרך להסב 5.7 מיליארד שקל של אג"ח של נכסים ובניין לאג"ח של דסק"ש, שלהן סיכון גבוה בהרבה. לצורך כך היא תצטרך לתת בטוחות למחזיקי האג"ח של נכסים ובניין על נכסי החברה, ובכך לאבד גמישות פיננסית. אלטרנטיבה אחרת היא מכירת מניות השליטה בגב־ים ובמהדרין וביצוע פירעון מוקדם לאג"ח של ישפארו או מכירתה.

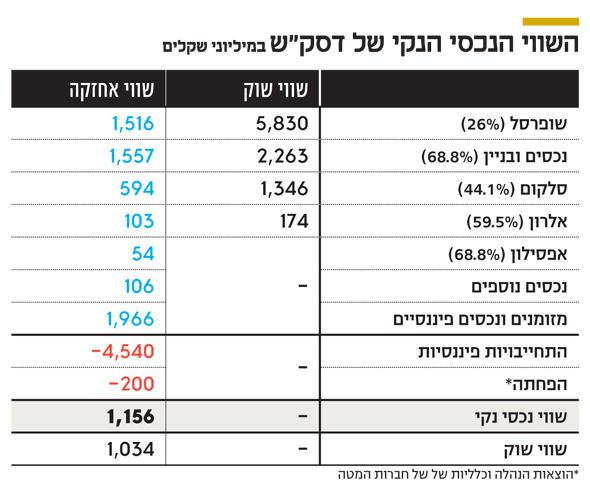

לדסק"ש יש כעת שני נכסים עיקריים, 26% משופרסל בשווי של 1.5 מיליארד שקל ו־68.8% מנכסים ובניין בשווי של 1.5 מיליארד שקל. בנוסף יש לה אחזקה מהותית נוספת (44.1%) בסלקום, שווייה ירד בחדות מתחילת השנה, והיא שולטת באלרון ובבית ההשקעות אפסילון. מנגד, לדסק"ש בסוף מאי היה עודף התחייבויות פיננסיות של 2.57 מיליארד שקל.

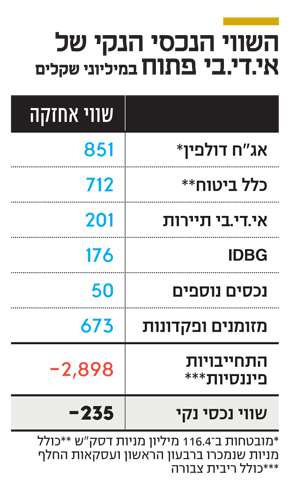

אי.די.בי פתוח מנסה למכור את שליטתה באי.די.בי תיירות ששווייה בספרים עומד על 201 מיליון שקל, וסביר להניח שהיא תקבל תמורה הדומה לשווי החברה במאזן. בנוסף, אי.די.בי מחזיקה (50%) ב־IDBG שהנכס העיקרי שלה הוא פרויקט הנדל"ן המסחרי טיבולי בלאס וגאס, כאשר נכסים ובניין מחזיקה ביתרת המניות. פרויקט זה מסתמן ככישלון גדול נוסף של אי.די.בי פתוח בלאס וגאס. הערך של פרויקט טיבולי, לפי הערכת שווי, הוא 248 מיליון דולר. הערך של הקרקע שנמצאת בסמוך הוא 14 מיליון דולר. אך פרויקט זה הניב NOI של 1.3 מיליון דולר בלבד ברבעון הראשון של 2019, ולכן נראה שהערכת השווי לגביו אופטימית מידי. מנגד, ל־IDBG התחייבויות של 111 מיליון דולר לצדדים שלישיים, של 65 מיליון דולר לנכסים ובניין והלוואות בעלים נוספות של 96 מיליון דולר מנכסים ובניין ואי.די.בי.

מכיוון שאי.די.בי לא מתכוונת לקחת חלק במימון שנכסים ובניין ביצעה, היא מפעילה מנגנון שלפיו חלקה בהלוואות הבעלים ובמניות IDBG ידולל לפי הערכת שווי של נכסי החברה. אי.י.בי מעריכה ב־176 מיליון שקל את שווי חלקה ב־IDBG. בנוסף היא העריכה שיש בידיה נכסים אחרים (בעיקר מניות מודיעין ומניות השותף הכללי במודיעין) ששוויים 50 מיליון שקל. לכן, הערכת השווי של אי.די.בי לכל הנכסים שלה, מלבד כלל ביטוח והאג"ח של דולפין המגובה במניות דסק"ש, הוא 427 מיליון שקל.

מסוף מרץ החוב למחזיקים תפח ב־30 מיליון שקל

בסוף מרץ החזיקה אי.די.בי ב־25.3% ממניות כלל ביטוח וביצעה עסקאות החלף על 28.9% נוספים. שווי המניות באותו מועד עמד על 679 מיליון שקל וההתחייבויות על עסקאות ההחלף עמדו על 161 מיליון שקל. מחיר מניית כלל ביטוח זינק מ־49.6 שקל בסוף מרץ ל־60 שקל למניה אתמול. אך אי.די.בי פתוח נהנית מעליית המחיר רק לגבי 36.2% ממניות כלל ביטוח, כאשר לגבי 10% מהמניות קובע הפסד לפי מחיר של 47.7 שקל למניה בעקבות המכירה לארקין וגבאי וסגירת עסקת החלף. לגבי 5% נוספים צפוי להיות מקובע הפסד לפי מחיר של 47.7 שקל למניה, אם לפידות יממש את האופציה שקיבל. לגבי 3% מהמניות צפוי להיות מקובע רווח מזערי בהנחה שארקין יממש את האופציה לרכישתן לפי מחיר של 50 שקל למניה. לכן, שווי האחזקה של אי.די.בי בכלל ביטוח, כולל המניות שנמכרו וכולל עסקאות ההחלף, עלה ב־194 מיליון שקל יחסית לסוף מרץ, ועמד אתמול על 712 מיליון שקל.

שוויין של מניות דסק"ש המשועבדות לאג"ח של דולפין הוא 851 מיליון שקל, ושווי אופטימי לנכסים הנוספים של אי.די.בי פתוח הוא 427 מיליון שקל. בסוף מרץ היו לאי.די.בי מזומנים ופיקדונות בהיקף 673 מיליון שקל ומנגד, חוב של 2.868 מיליארד שקל כלפי מחזיקי האג"ח. מאז, החוב למחזיקי האג"ח צמח ב־30 מיליון שקל נוספים, והשווי הנכסי הנקי של אי.די.בי הוא שלילי - מינוס 235 מיליון שקל.

במצב הנוכחי אי.די.בי פתוח לא יכולה לתת עוד מתנות או לבצע טעויות נוספות כמו מכירת מניות כלל ביטוח בלחץ והמתנה שנתנה ללפידות; הגדלת המינוף שצפויה לנבוע לה מהצעת הרכש לנכסים ובניין; וכוונת נכסים ובניין לרכוש את בניין הליפסטיק בניו יורק בתמורה ל־470 מיליון דולר; אלו יבואו על חשבון מחזיקי אג"ח ט' ואג"ח יד' שלה.

הכותב הוא כלכלן בחברת הייטק.