האכזבות של באפט

'האורקל מאומהה' רשם שורה של השקעות כושלות בשנים האחרונות, ואחרי עשורים שבהם הכה את המדדים, מציג תשואת חסר. מה קרה לוורן באפט? האם זה הקושי להסתגל למאה ה־21, השיבוש הטכנולוגי, או המודלים שהפסיקו לקלוע? מה שברור הוא שבאפט נוטש בהדרגה את פילוסופיית ההשקעות שהפכה אותו למשקיע המהולל באמריקה. "כלכליסט" בעקבות השקיעה בנברסקה

14:35

30.05.19

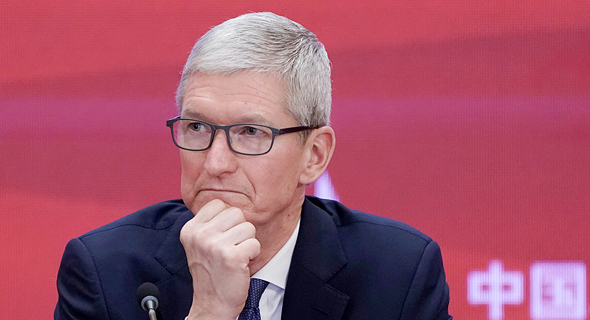

"העובדה שוורן באפט משקיע באפל מלמדת יותר מכל על כך שאנחנו כבר לא חברת טכנולוגיה, אלא חברת מוצרי צריכה", הכריז טים קוק, מנכ"ל אפל, בראיון לרשת CNBC בתחילת החודש. הדברים נאמרו רגע לפני שקוק המריא לנברסקה כדי להשתתף, לראשונה בחייו, בוודסטוק של הקפיטליזם, הידוע גם כמפגש המשקיעים השנתי שמקיים באפט כבר שנים ארוכות. דבריו של קוק כוונו להיות סוג של מחמאה ל'אורקל מאומהה' הבא בימים, שסופג בשנים האחרונות ביקורת על הירידה הניכרת בביצועי חברת ההשקעות ברקשייר הת'אוויי בניהולו, שלהם נלווית ירידה בביצועי מניית החברה.

באפט עצמו הודה בכך בראיון בתחילת השנה: "קשה לי להכות את מדד S&P 500 לאחרונה". למעשה, מניית ברקשייר מפגרת אחרי המדד בעשור האחרון. לפי בדיקת "פייננשל טיימס" מאפריל, דולר שהושקע במדד לפני עשר שנים הפך ל־3.2 דולר, בעוד דולר שהושקע במניית ברקשייר שווה היום 2.4 דולר בלבד (החישוב מבוסס על השקעה מחודשת של דיבידנדים).

וורן באפט: "אני מתקשה להכות את ה־S&P 500 לאחרונה"איור: דניאל גולדפרב

אלא שהפיגור אחרי מדד S&P 500, שנחשב למייצג ביותר של הכלכלה האמריקאית, ושהיה פעם חברו הטוב של באפט, אינו מקרי. בשנים האחרונות, שבהן המדד הזה מציג ביצועים מרשימים ושובר שיאים על בסיס כמעט קבוע, אופיו השתנה ברוח הזמנים. משקלן של חברות הטכנולוגיה הגדולות במדד הלך וגדל, על חשבון הסמלים האמריקאיים של פעם, שכל כך חביבים על באפט. אם פעם שלטו במדד יצרניות רכב, בנקים וחברות נפט, הרי שארבע החברות הגדולות ביותר במדד היום במונחי שווי שוק הן מיקרוסופט, אפל, אמזון וגוגל. באופן אירוני, המניה היחידה בחמישייה הפותחת שאינה חברת טכנולוגיה היא ברקשייר האת'וויי.

כך קרה שקוק אולי רצה להיות מברך, אבל יצא דווקא מקלל: הוא האיר את חוסר הבנתו של באפט בטכנולוגיה. גורו ההשקעות התרחק באופן היסטורי מהשקעות בטכנולוגיה, כשהוא נתלה באמירות כלליות על חוסר הבנתו את המודל העסקי. בשנת 1996, כאשר חברות האינטרנט החלו לקרוץ למשקיעים, אמר באפט ש"אנחנו אוהבים להשקיע בחברות שיוכלו לשמר את היתרון התחרותי שלהן לאורך עשור או שניים קדימה. בחברות טכנולוגיה שעולמן מתהפך ומשתנה תדיר, יש אולי הזדמנות לרווחים עצומים, אבל אין הוודאות שאנו דורשים".

כל עוד ההשקעות בחברות עם אופק ברור מעולמות "הכלכלה המסורתית" - החל מקוקה־קולה, עבור בחברות הביטוח והתעופה ועד הבנקים האמריקאיים הגדולים - יצרו תשואות פנטסטיות, כולם הריעו לשנינותו של האורקל. אבל בשנים האחרונות באפט הפסיק להצחיק את בעלי המניות שלו. מה קרה בעשור האחרון לבאפט? האם שיטת בחירת וניהול וההשקעות שלו לא מתאימה לעידן החדש, של שיבוש בכל תחומי החיים, או שזהו דווקא עוד "רגע באפט" שבו הוא בונה את תיק ההשקעות לעתיד?

נותן לנערים לשחק

מאמרים רבים בארה"ב עוסקים באחרונה בכיצד ומדוע איבד באפט את מגע הזהב שלו, ודנים בשאלה האם זה קשור לגילו המופלג (88) או לשינויים בקפיטליזם המערבי בעשור האחרון. אבל יש גורם אחד שמורגש היטב בכל מישורי החיים ומורגש עוד יותר במקרה של באפט, פשוט משום שיש לו תיק השקעות אדיר של 200 מיליארד דולר – השיבוש. אובדן הוודאות המוחלטת, שבאפט כה אוהב, התחולל בעקבות שינויים טכנולוגיים שלא הותירו אבן אחת במקומה, במציאות היומיום ובוודאי בתעשייה. שינוי שגרם, או לכל הפחות אפשר, גם שינוי באורחות החיים.

הפעם, בניגוד לעבר, באפט לא היה הראשון לזהות. כפי שלמעשה הודה בעצמו במפגש האחרון באומהה – הוא פספס את המהפכה הטכנולוגית ונזכר להיכנס באיחור להשקעות באמזון ובגוגל. גם את ההשקעה באמזון, כך גילה, לא הוא הוביל, אלא אחד ממנהלי ההשקעות הצעירים יותר שלו: טוד קומבס או טד וושלר, אחד משני היורשים שסומנו על ידי באפט ומנהלים תיק של 13 מיליארד דולר במעין "תוכנית התנסות" לפני העברת השרביט.

וושלר וקומבס ה"צעירים", בני 57 ו-48 בהתאמה, מונו למנהלי השקעות בברקשייר לפני כמעט עשור. סיפור הצטרפותו של וושלר הוא "הכי באפט" שיכול להיות – מנהל ההשקעות, שעמד בראש קרן לא גדולה, זכה במכירה הפומבית המפורסמת לארוחה עם באפט שנתיים ברציפות ב־2010 וב־2011. עבור כל אחת מהן הוא שילם כ־2 מיליון דולר, וב־2012 קיבל את ההצעה המיוחלת מבאפט, כך שההשקעה שלו השתלמה.

על פי ההערכות, וושלר וקומבס אחראים לכמה מן ההשקעות הבודדות שטובלות את רגליה של ענקית ההשקעות במי הטכנולוגיה. באפט עצמו אמר ש"היה אידיוט" כשלא קנה אמזון כבר מזמן. גם ההשקעה באפל נעשתה כבר בתקופתם. לפי באפט, התשואות שהשיאו וושלר וקומבס בתיק שלהם טובות מעט יותר מהתשואות בתיק "המסורתי" שלו ושל שותפו הוותיק לדרך צ'ארלי מאנגר, בעצמו כבר בן 95.

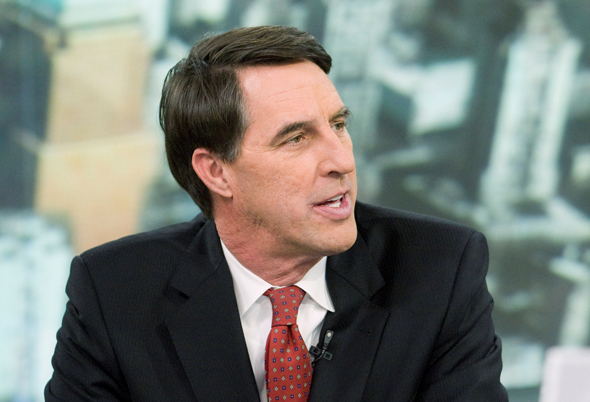

"זה נכון שנחשב שוושלר הוא הראשון שקנה אפל בברקשייר הת'אוויי וקומבס לחץ על כפתור האמזון, אבל מבחינת המוניטין שלהם בשוק, הם יותר ממוסמכים לקבל החלטה כזאת", אומר ל"כלכליסט' רוברט הגסטרום, מחבר רב־המכר "דרכו של וורן באפט". הגסטרום, שפרסם את המהדורה הראשונה של הספר ב־1997, הוא בעצמו מנהל השקעות מנוסה, שמאז פרסום הספר הפסיק לעבוד כשכיר והקים בית השקעות משלו.

"אני לא בטוח ששיבוש הוא המושג שהייתי משתמש בו", ממשיך הגסטרום, "אבל התיק של באפט הניב תשואת חסר מול השוק הרחב מכיוון שלמניות הטכנולוגיה היה בו משקל־חסר במשך שנים ארוכות. גם ההשקעה באפל נעשתה יחסית רק באחרונה, ולכן עוד לא היה לה זמן להשפיע על התשואות".

הבשורה על פי וורן

"גם באפט הוא אנושי. הוא מדהים, אבל הוא אנושי, וזו גם אחת התכונות המרשימות ביותר אצלו", אומרת ל"כלכליסט" מלאני סגל, מנהלת תיקים בכירה בבנק BMO הקנדי שמשקיעה כבר שנים במניות ברקשייר הת'אוויי ואף השתתפה בעבר בכנס המשקיעים שלו. "יכול להיות שבאפט פספס את המהפכה הטכנולוגית הגדולה, אבל אני עדיין סומכת על הבחירות שהוא, ולא פחות חשוב מכך צ'רלי מאנגר, עושים בתיק. צריך להבחין ביניהם לבין כל השאר – הם קונים חברות, לא מניות. המקצוע שלנו, ניהול השקעות, הוא אחד המקצועות הבולטים שבהם ככל שאתה זקן יותר, זה אומר שראית יותר, ואתה הופך למוצלח יותר".

מה שעומד לרשותו של באפט הוא כמובן לא רק ניסיון, אלא גם תורת השקעות סדורה. וייתכן שכדי להבין מדוע לבאפט קשה כל כך לשנות את דרכיו ולהשקיע במניות טכנולוגיה, צריך לחזור לאביו הרוחני – בנג'מין גרהם, אבי תורת הניתוח הפיננסי המודרני. גרהם היה הבוס הראשון של באפט הצעיר, שהתחיל לעבוד בחברת גרהם־ניומן ב־1956. התובנה החדשנית של גרהם, שהחל לגבש את תפיסת ההשקעות שלו בעיצומה של המפולת הפיננסית של 1929, היתה שבכל מצב שוק אפשר למצוא מניות אטרקטיביות להשקעה. עד אז התפיסה הרווחת היתה שרק בשוק עולה יש השקעות טובות ולא ניתן לנתק בין השניים. באפט, כמו גרהם, מאמין מאוד במתן משקל נגד שיאזן את נטייתם המוגזמת של השווקים שנוטים "להרים" מניה אחת יתר על המידה, ולהפיל אחרת, ללא קשר למצבן הכלכלי של החברות.

בהמשך אימץ באפט אלמנטים מתורת ההשקעות של פיליפ פישר, אב מייסד נוסף של תורת ההשקעות המודרנית, שהרחיקה אותו מחיפוש מציאות בלבד, ושלחה אותו לבצע מחקר עומק על מספר קטן של חברות. המטרה: לאתר חברות עם פוטנציאל שוק גבוה בשילוב עם רווחים עקביים. תורתו של פישר היא זו שהובילה את באפט להתמקד רק בתחומים שבהם הוא מבין, ולחפש חברות שהנהלתן ועובדיהן שבעי רצון ומזדהים עם התאגיד. אם בוחנים את תיק ההשקעות של באפט, קל לראות שהוא דבק בעקרונות של אבותיו הרוחניים לאורך מרבית שנות פעילותו, ואפשר להבין גם את הקושי שמייצרת פילוסופיית ההשקעות הזו להשקיע במניות טכנולוגיה: פוטנציאל השוק שלהן לא תמיד ברור, ההוצאות הקבועות דינמיות, והדרך לרווחיות עקבית ארוכה - ולא תמיד קיימת.

תיק השקעות עמוס במונופולים

תיק ההשקעות העדכני של באפט, כפי שפורסם ב־15 במאי, אמנם חשף לראשונה אחזקה בשווי של קרוב למיליארד דולר במניות אמזון, אך זו עדייו מהווה פחות מ־0.5% מתיק ההשקעות העצום. חמש האחזקות הגדולות של ברקשייר במונחים דולריים הן עדיין אותם הסמלים של אמריקה, יש מי שיאמרו של שנות השמונים: קוקה־קולה, בנק אוף אמריקה, וולס פארגו, אמריקן אקספרס וכן – אפל, שכפי שקוק העיד, כבר אינה חברת טכנולוגיה אלא חברת מוצרי צריכה. אחזקות אלה מהוות כ־65% מהפורטפוליו של באפט. אחזקות גדולות נוספות של ברקשייר הן קראפט היינץ, ששקועה עמוק בבעיות, חברות התעופה הוותיקות אמריקן איירליינס ודלתא וגם טבע הישראלית, שהסבה לו בעיקר הפסדים מאז חשף את האחזקות בה לראשונה בסוף 2017.

אלא שבינתיים, העולם השתנה. בזמן שהמשקיעים האמריקאים מאמצים לחיקם המבורגרים ללא בשר, עוברים לטוס בלואו קוסט ושונאים בנקים כדרך חיים, באפט עדיין "מושקע עד הסוף" בכל מה שהיה פעם. זה לא שבאפט לא ניסה להתקרב לעולמות הטכנולוגיה, אלא שכשעשה זאת, נתקל בקשיים. הדוגמה הבולטת ביותר היא השקעה ב־IBM שממנה נחלץ לפני כשנה, כשהוא סופג הפסדים החל מ־2011. גם בהשקעה ב־IBM קל לראות את הדפוס החביב על באפט – הוא לא מהמר, אלא הולך על המותג המרכזי, השם הגנרי. יש הטוענים שאותו "חפיר" שבאפט מחפש תמיד מסביב לחברות שהוא משקיע בהן, כמו החפיר שהגן על טירות בימי הביניים, הוא למעשה היותן מונופול בשוק, עובדה המגנה עליהן מתחרות.

מנכ"ל אפל, טים קוק צילום: רויטרס

המונופולים, או לפחות החברות ששלטו בשווקים שלהן ללא עוררין, ניפחו את שווי השוק של ברקשייר הת'אוויי ואת מחיר המניה, עובדה שבאפט אהב להתגאות בה. על כן, בניגוד למקובל בוול סטריט, לא פיצל את המניה כדי שהיא תהיה נגישה לציבור הרחב. הוא נתן לה להתנפח כך שמחירה היום הוא 303 אלף דולר בסדרה A. כך מחדד הגאון האמריקאי את העושר שיצר עבור בעלי המניות שלו.

אלא שמחיר המניה מדשדש בשנה האחרונה, בעקבות הסתבכות שניים מיהלומי הכתר של באפט – יצרנית המזון קראפט היינץ וענקית הבנקאות האמריקאית וולס פארגו. חברת המזון, שנוצרה ממיזוג בין קראפט לבין היינץ, בה החזיק באפט, הודיעה לפני כמה חודשים על מחיקה אדירה של 15.4 מיליארד דולר והודתה כי אפילו האמריקאים חובבי הג'אנק פוד כבר לא רוצים לקנות את הג'לי שלה או את המק אנד צ'יז.

"אין ספק שההעדפות בתחומי המזון והמשקאות עוברות שינוי דורי וזה מאתגר", אומר הגסטרום, "אבל הגרעין הקשה של הביקוש הצרכני למוצרים בסיסיים חזק היום בשווקים המתעוררים ויש בו עוד הרבה הזדמנויות". לדעתו, אם מביאים בחשבון את הצמיחה שתימשך עוד שנים רבות, הרי שאת מרבית ההשקעות בתחום מתמחרים היום בחסר דרמטי.

לידה מחדש כמשקיע אקטיביסט

כדי להתמודד עם המשבר, באפט והצוות שלו מבצעים מהלכים שלא היו מורגלים בהם, עד כדי ניסיון לעשות קולות של משקיעים אקטיביסטים. כך, למשל, בוולס פארגו, שבו ברקשייר הת'אוויי היא בעלת המניות הגדולה ביותר. הבנק, שמסובך בשנים האחרונות בפרשת פתיחת חשבונות מזויפים, מככב בכותרות ומנייתו נחבטת. מנכ"ל אחד כבר הלך הביתה, ובחודשים האחרונים עמדה על הפרק גם הדחתו של המנכ"ל החדש יחסית טים סלואן. באפט, שלרוב לא נוהג להתערב בסוגיות כאלה בהשקעותיו, התבטא בצורה מפורשת לגבי זהות המחליף לסלואן. בראיון ל־CNBC אמר כי לדעתו זה לא יכול להיות עוד מישהו מוול סטריט, כלומר מאחד הבנקים האחרים. זה צריך להיות אאוטסיידר.

רוברט הגסטרום. "אין ספק שההעדפות בתחומי המזון והמשקאות עוברות שינוי דורי וזה מאתגר"צילום: בלומברג

גם סביב קריסת המניה של קראפט היינץ, שנחקרת על ידי רשות ניירות הערך האמריקאית בחשד לאי־סדרים חשבונאיים, באפט לא שמר על שתיקה. המניה, שמחקה לבאפט 4 מיליארד דולר ביום אחד, ושכבר צנחה ביותר מ־40% בשנה האחרונה, מסבה לא מעט אכזבה לבאפט. הוא כבר הודה כי שילם יותר מדי עבור האחזקה של 26.7% בה.

אף שלכאורה ענקית מזון מסורתית מתאימה למשקיע הכי אמריקאי מנברסקה, באפט נקלע להשקעה זו לא לגמרי ביוזמתו. באפט השקיע בחברה יחד עם 3G קפיטל, חברת השקעות ברזילאית שהובילה את ההשתלטות על היינץ ב־2013 וב־2015 מיזגה אותה עם קראפט. המיזוג יצר אז ענקית בשווי 50 מיליארד דולר. אלא שכאמור, מותגיה המוכרים והחזקים היו כל מה שיוצא כעת מהאופנה ומוחלף במזון בריא – הקטשופ של היינץ, המק אנד צ'יז של קראפט וכן, גם ג'לי בצבעים זרחניים. גם לאחר הנפילה באפט נותר נאמן לערכיו ואמונותיו בחיבת האמריקאים לג'אנק ואמר "קשה מאוד מאוד מאוד לקחת נתחי שוק מקראפט היינץ. קשה מאוד לקחת נתח שוק מגבינת השמנת פילדלפיה (מותג נוסף של החברה – ס"ש). אלה הם עדיין עסקים נהדרים".

אבל בחודש האחרון מנסים באפט וצוותו לעבור לפסים אקטיביסטיים ולפעול מתחת לפני השטח ובשקט יחסי להחלפה של חלק מחברי הדירקטוריון של ענקית המזון. במקביל הוחלף גם מנכ"ל קראפט היינץ. בארה"ב יש לא מעט הערכות כי מי שאחראי לפיאסקו היא בעיקר G3, שידועה כמי שרוכשת חברות ואז מאלצת אותן לעבור התייעלות דרמטית מבלי הזרמת כספים לתוכן. כך הן שוקעות בניסיונות הישרדות שכוללים פיטורים והפחתת הוצאות שיווק כדי לעמוד ביעדים השאפתניים של הקרן, ויש לכך תוצאות לוואי.

גישה זו, אגב, סותרת במהותה את הפילוסופיה של באפט שלאורך השנים הדגיש כי הוא מעדיף להתערב מעט ולדאוג לכך שמנהלי החברות שהוא מושקע בהן יהיו רגועים ומרוצים, מה שהופך אותם, לדעתו, ליעילים יותר. בינתיים, ושוב בניגוד לתפיסה המסורתית של באפט, למרות המצוקה הגדולה שקראפט היינץ שרויה בה, ושמבריחה את המשקיעים ממנייתה, וחרף העובדה כי הוא טוען כי עדיין מאמין במותגיה, באפט הודיע כי לא יקנה מניות נוספות בחברה.

על פי פרסומים, בינתיים רק בעיתונות הספרדית וללא אימות, באפט פועל להציל, או לפחות לשפר עמדות גם בהשקעתו בטבע. באפט, שקנה מניות טבע לפני כשנה, מופסד עליהן כעת כ־50%, במה שהופך לאחת ההשקעות הגרועות בתולדותיו, אם כי לא במונחים כספיים, אלא בשיעור ההפסד. על פי פרסום באינטראקונומיה בספרד, הוא פועל לקידום מיזוג בין טבע למתחרתה בשוק התרופות הגנריות מיילן, מהלך שטבע עצמה ניסתה בעבר ללא הצלחה.

אגב, גם לגבי טבע קיימות הערכות כי לא באפט הוא זה שעמד מאחורי הכניסה לפוזיציה, אלא יורשיו הצעירים. טבע אמנם מתאימה לאסטרטגיית ההשקעות המסורתית שלו – לפחות בהיותה החברה המובילה בקטגוריה שלה ומותג מוכר וחזק, גם אם בעת רכישת המניות מעמדה של ענקית התרופות הישראלית כבר חרק. בכל יתר הפרמטרים טבע כבר סוטה ממדיניות ההשקעות של באפט – יש לה חוב עצום, היא הפסיקה לחלק דיבידנד והשוק שלה מורכב מאוד, כזה שדורש הרבה הבנה בתחום. ואם לשוב לשורשיו הפילוסופיים של באפט, הכניסה לטבע סותרת את אחד העקרונות המרכזיים שלו בהשקעות: "מוטב לרכוש חברה נהדרת במחיר בינוני מאשר חברה בינונית במחיר נהדר".

שאלה של תזמון

השינויים הטכנולוגיים, האפשרויות החדשות שפתחו, והשינויים באורחות החיים שאליהם הובילו, שיבשו את המציאות הכלכלית שבבסיס המודלים של באפט וניתוחי השוק שלו. גם אם באיחור מה, השיבוש הזה הכניס את באפט ללחץ. ונראה שהלחץ הזה גרם לו לסטות מאחת המנטרות המרכזיות של תיאוריית ההשקעות שלו – לקנות ב־50 סנט מה ששווה דולר. כמובן שהניסיון להבין מה אמור להיות שווה דולר, כאשר המחיר בשוק הוא חצי דולר, מהווה את שאלת מיליון הדולר של עולם ההשקעות. אלא שבאפט הצליח עד לא מזמן לזהות את האנומליות בעיקר בזכות הליכה מוחלטת נגד הזרם – הוא נכנס כאשר כולם בורחים.

כך, למשל, את אחת ההשקעות המוצלחות בתולדותיו עשה כשקנה נתח מבנק ההשקעות גולדמן זקס ב־5 מיליארד דולר בשיא המשבר הפיננסי של 2008. כולם הסתכלו עליו אז בהשתאות מהולה בספק קל לגבי מצב צלילותו, אלא שבאפט שוב הראה כי הכלל שלו עובד. כבר ב־2011 הוא מימש אותן ברווח של 3.7 מיליארד דולר, וכיום עוד נותרו בידיו מניות בשווי של 3 מיליארד דולר. כמובן שההשקעה של באפט היתה מגודרת, ובעיקר גם היתה נבואה שמגשימה את עצמה – המניות שקיבל היו מועדפות, עם תשואה מובטחת של 10%. עצם הכניסה שלו להשקעה בבנק בעיצומו של מה שבאפט כינה "פרל הרבור כלכלי", אותת למשקיעים שצריך לנצל את הפחד.

לפי הכללים ההיסטוריים של באפט, זה בדיוק הזמן להתרחק ממניית אמזון, שכבר קפצה פי שישה בחמש השנים. באפל, למשל, באפט רחוק מלהיות מופסד, אך התשואה שלו מסתכמת ב־11% בלבד בעוד המניה הכפילה את עצמה בחמש השנים האחרונות. באפט ומאנגר בעצמם הודו במפגש המשקיעים האחרון כי היו רוצים להגיע לנתח גדול יותר ומוקדם יותר מהחזון של סטיב ג'ובס, או כמו שאמר באפט, "הייתי שמח להחזיק ב־100% מאפל".

"אפשר לומר שבאפט הגיע למניות הטכנולוגיה מאוחר אם מסתכלים לאחור, אבל זה לא בהכרח מאוחר אם מסתכלים קדימה", אומר הגסטרום. "אני זוכר שוורן השקיע מיליארד דולר בקוקה־קולה ב־1988. המניה נסחרה בשיא של כל הזמנים, לאחר שקפצה פי חמישה מאז השפל ב־1982, אבל אז היא קפצה פי עשרה בין 1988 ל־1998. כשחושבים על אפל או על אמזון היום, אנו קוראים להם עסקים של טריליון דולר אבל לא זוכרים שהשוק שלהן הוא 72 טריליון דולר. אפל מוכרת כ־15% מהניידים בעולם אבל מחזיקה ב־85% מהרווחים בשוק. כמה עסק כזה צריך להיות שווה גלובלית? אני טוען שהרבה יותר מ־1.4% מהיקף השוק העולמי".

לפי הפילוסופיה של באפט עצמו, עכשיו זה הזמן ללכת חזק דווקא על כל מה שלא פופולרי – קטשופ, בנקאים מעונבים ותרופות גנריות. כאשר באפט, בהומור העצמי האופייני לו, ציין במפגש האחרון כי "בכל מדד שתמדדו, אני בירידה". הוא הבהיר כי מי שיצטרך להתמודד עם השיבוש שעשה לתיאוריית ההשקעות של עצמו, כאשר נסוג מכללי האצבע שליוו אותה לאורך יותר מחצי מאה, הם שני היורשים שלו, וושלר וקומבס. אחרי הכל, כסמל האולטימטיבי של הקפיטליזם האמריקאי, הוא יודע ששני הדברים הוודאיים בחיים הם מסים ומוות.