מאגר תמר: שבע השנים הטובות מתקרבות לקצן

פרת המזומנים השמנה, שהכניסה יותר מ־2 מיליארד דולר ב־2018, בדרך לדיאטה; המחיר המופקע בחוזה הגז עם חברת החשמל צפוי לרדת ביולי 2021 שבה יתחיל להיגבות היטל ששינסקי; התחרות ממאגרי לווייתן וכריש והעלייה בהוצאות תפעול המאגר יתווספו למכות; אז מה יקרה לשוויין של המחזיקות בתמר, שהרווח ממנו צפוי לצנוח ב־50% בתוך חמש שנים

שנת 2018 היתה שנת שיא של מאגר תמר, עם הכנסות של יותר מ־2 מיליארד דולר, אך נראה כי הרווחיות החריגה של המאגר צפויה לפחות משמעותית מתחילת העשור הבא, זאת בגלל תשלום היטל ששינסקי שצפוי להתחיל ב־2021; הפחתת מחיר הגז לחברת החשמל ביולי 2021; ותחרות צפויה ממאגרי לווייתן וכריש ועלייה בהוצאות התפעול של המאגר שפועל עדיין כמונופול. תמר מפיק כעת גז בתפוקה הקרובה למקסימלית האפשרית בתשתית הנוכחית, ובנוסף הוא נהנה ממחיר גבוה שחברת החשמל משלמת על הגז.

אך החגיגה, כאמור, עומדת להסתיים. הגורם העיקרי שיכול לצמצם את קצב דעיכת הרווחיות של תמר הוא יצוא בהיקף מהותי למצרים שנובל אנרג'י ודלק קידוחים מתאמצות להוביל. אך היתכנות היצוא תלויה גם בגורמים שאינם בשליטת החברות, בהם היצע הגז במצרים ומחירי הגז במצרים ובאירופה. שוויין של ארבע חברות ציבוריות – ישראמקו, תמר פטרוליום, אלון גז ודלק תמלוגים – נובע כולו מאחזקתן בתמר, שמהווה גם חלק מהותי מהשווי של נפטא, וחלק לא זניח משוויין של דלק קידוחים, קבוצת דלק, אקויטל וכהן פיתוח. לכן לתמר השפעה גדולה על שוק ההון המקומי. מאמר זה, ראשון בסדרה, מנסה לבחון את תמחור מניות החברות שמחזיקות במאגר.

ההכנסות של מאגר תמר ב־2018 עמדו על 2.027 מיליארד דולר, מרביתן הגיעו ממכירת 10.3 BCM (מיליארד מטר מעוקב) גז והיתרה ממכירת קונדנסט (תוצר לוואי המתקבל בעת זיקוק של גז או נפט). השותפות בתמר שילמו תמלוגים למדינה בהיקף 226 מיליון דולר ועלות הפקת הגז עמדה על 117 מיליון דולר, ולכן המאגר יצר לבעליו תזרים מזומנים עצום של 1.684 מיליארד דולר לפני תשלום תמלוגי־על לבעלי שליטה ולצדדים שלישיים ולפני מס. חברת החשמל רכשה 4.6 BCM גז ויתר הלקוחות רכשו 5.7 BCM גז, במחיר ממוצע של 5.49 דולר ל־mcf (אלף רגל מעוקב), כשהמחיר לחברת החשמל עמד על יותר מ־6 דולר ל־mcf (שהיוו כ־50% מההכנסות); ליצרני חשמל פרטיים על פחות מ־5 דולר ל־mcf; ולבזן במחיר הדומה לממוצע.

בסוף 2018 הכיל מאגר תמר 288 BCM גז. בנוסף, לתמר יש מאגר לוויין, תמר דרום־מערב, ש־78% מנפח הגז שבו נמצאים ברישיון של מאגר תמר. 22% הנותרים מהגז בתמר דרום־מערב נמצאים ברישיון ערן, שהוחזק בעבר על ידי נובל אנרג'י, דלק קידוחים ורציו, אך הופקע סופית על ידי המדינה לפני כמה שנים לאחר שהחברות לא עמדו בלוח הזמנים הנדרש לפיתוח. חלקו של מאגר תמר דרום־מערב ששייך לבעלי תמר מכיל 27 BCM גז, והחלק שנמצא ברישיון ערן מכיל 7 BCM גז. מתחילת הפקת הגז בסוף מרץ 2013 ועד לסוף 2018 הופקו מתמר 50.6 BCM גז, והוא היווה מקור ליותר מ־90% מהגז שנצרך בישראל.

תזרים המזומנים המהוון מתמר

תזרים המזומנים החזוי שבדו"חות שותפויות הגז מהווה את הכלי העיקרי לתמחור המניות שלהן. התחזיות, בכל התזרימים, מבוססות על הנחות אופטימיות בנוגע למחיר הגז בעתיד, ובנוגע לכך שהמאגר ימשיך לפעול בתפוקה מלאה עד שהגז יתחיל לאזול. ישראמקו מניחה מכירות של 10.4 BCM בשנה לפחות עד 2043. דלק קידוחים מניחה מכירות של 10.65 BCM בשנה עד 2026, שיעלו ל־11.65 BCM בשנה החל מ־2027 לאחר השקעה נוספת בתשתית ההפקה וההולכה. תמר פטרוליום ואלון גז מניחות מכירות של 10.4 BCM בשנה עד 2026 ושל 11.65 BCM בשנה בהמשך. בנוסף, השותפות צופות התמתנות במחיר הגז ב־2021 בגלל פתיחת ההסכם עם חברת החשמל והמשך עלייה במחיר לאחר מכן.

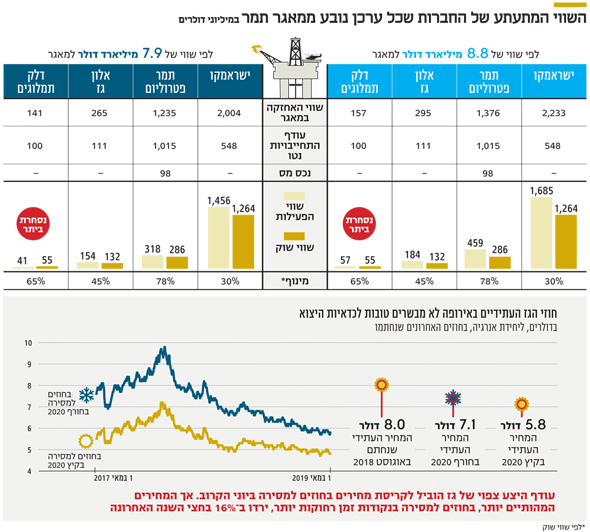

אז כמה באמת שווה מאגר תמר? התשובה תלויה בהנחות המודל. יצרנו תזרים מזומנים מהוון למאגר תחת כמה הנחות שאותן נבחן בהמשך. אנחנו מניחים שמחיר הגז יישאר 5.5 דולר ל־ mcf עד אמצע 2021, ואז יירד ל־5.25 דולר ל־mcf – זאת בעקבות פתיחת ההסכם עם חברת החשמל. בנוסף, אנחנו מניחים מכירות של 10.4 BCM גז בשנה לאורך מרבית חיי המאגר – עם דעיכה הדרגתית מ־2045 ועד 2052; עלויות הפעלה קבועות של 150 מיליון דולר בשנה, השקעות תשתית לפיתוח תמר מזרח־מערב שמרביתן יתבצעו ב־2020; והשקעות הרחבות ושיפוץ תשתית ב־2026 וב־2039. בנוסף, בחרנו מקדם היוון שמרני של 8%. תחת כל הנחות אלו שוויו של מאגר תמר הוא 8.8 מיליארד דולר. תזרים המזומנים הנקי מהמאגר השנה (לאחר מסים אך לפני תשלום תמלוגי־על) צפוי לעמוד על 1.28 מיליארד דולר, אך הוא יפחת ל־650 מיליון דולר בשנה החל מ־2024, כאשר שיעור היטל ששינסקי יגיע לשיא של 46.8%. השווי הכלכלי שקיבלנו מתבסס על ההנחה שתמר ימשיך לפעול בתפוקה מלאה ושלא תהיה ירידת מחירים משמעותית. אם החל מיולי 2021 מחיר הגז יירד ל־5 דולר ליחידת אנרגיה, שוויו של המאגר יפחת ל־8.45 מיליארד דולר. אם קצב ההפקה יירד ב־1 BCM גז בשנה, שווי המאגר יפחת ל־8.1 מיליארד דולר, ואם שני הדברים יתרחשו בו־זמנית, שווי המאגר יפחת ל־7.9 מיליארד דולר.

כריש ולווייתן צפויים לנגוס בתמר

מאגר לווייתן אמור להתחיל להזרים גז לישראל ברבעון האחרון השנה, ומאגר כריש צפוי להתחיל להזרים גז ב־2021. הסכם מכירת הגז מתמר לחברת החשמל נחתם סופית לאחר שהופסקה הזרמת הגז ממצרים, ולדעתנו השותפות במאגר ניצלו את כוחן ליצירת מנגנון הצמדה שיעלה את מחיר הגז ביותר מ־20% בשבע שנים. לפי תוספת חדשה להסכם, מתחילת 2019 ועד סוף יוני 2021 יבוטל מנגנון ההצמדה ומחיר הגז יקובע על מחירו ב־2018. זאת, בתמורה לוויתור של חברת החשמל על 20% מהיקף ההתחייבות של ההזרמה מתמר. ויתור זה יאפשר למאגר להתחייב על הזרמה גדולה יותר ללקוחות נוספים. החל מיולי 2021 תבוצע התאמה של עד 25% למחיר הגז שיימכר לחברת החשמל, לפי תנאי השוק באותו מועד. ההתאמה תהיה לפי המחיר התיאורטי של הגז אם ההצמדה היתה נמשכת עד 2021. לכן, מחיר הגז לחברת החשמל יוכל לרדת באותו מועד עד ל־4.8 דולר ל־mcf. אם זה יקרה, ממוצע מחיר הגז ללקוחות הישראליים יהיה דומה, והמחיר שבזן משלמת על הגז צפוי לרדת ל־5 דולר ל־mcf החל מיולי 2020. מחיר הגז הממוצע מתמר יוכל לעלות אם היצוא למצרים יתבצע לפי מחיר גבוה יותר. לכן, ההנחה שלנו, שמחיר הגז הממוצע מתמר החל מיולי־ספטמבר 2021 יהיה 5.25 דולר ל־mcf, עשויה להתברר כאופטימית מדי.

כבר ברבעון הרביעי של 2019 מאגר תמר צפוי לאבד שליש מהגז שנמכר לחברת החשמל, זאת בעקבות ההפסד של השותפות בתמר לשותפות בלווייתן במכרז קצר טווח לאספקת גז לחברת חשמל, מעבר ל־3 BCM גז בשנה שהיא מחויבת לרכוש מתמר. לפי תנאי המכרז – שבו יצחק תשובה ונובל אנרג'י, המחזיקים בתמר ולווייתן, התמודדו נגד עצמם – לווייתן יספק גז לחברת החשמל במחיר של 4.8 דולר ל־mcf החל מהמועד שההפקה בו תהפוך מסחרית ועד לתחילת ההפקה הצפויה מכריש. המכרז לא כלל התחייבות רכישה מצד חברת החשמל או התחייבות מכירה מצד לווייתן. לאחר סיום ההסכם צפוי מכרז מחודש של חברת החשמל שבו תשתתף גם אנרג'יאן המחזיקה במאגרי כריש ותנין. עם תחילת הפקת הגז בלווייתן, ובהמשך גם בכריש, תמר צפוי לאבד חלק מלקוחותיו לטובת המתחרים, ומחיר הגז הממוצע שלו צפוי לרדת בעקבות הירידה במכירות. קצב העלייה של הביקוש לגז בישראל צפוי לקזז חלקית בלבד את השפעת אובדן הלקוחות, וכאמור, הדבר העיקרי שיכול למנוע את ירידות הפקת הגז מתמר ואת מחירו בשנים הקרובות, הוא יצוא הגז למצרים.

חידוש זרימת הגז – הפעם מישראל למצרים

בספטמבר 2018 דיווחו נובל אנרג'י, דלק קידוחים ו־East Gas (שבבעלות ממשלתית מצרית) על הסכם לרכישת 39% מהזכויות בחברת EMG – תמורת 518 מיליון דולר – שבבעלותה צינור תת־ימי להולכת גז מאשקלון לאל עריש, ורכישת הזכות (100%) לשימוש בצינור הגז של EMG. לצינור זה, ששימש להזרמת גז ממצרים לישראל עד להפסקת פעילותו ב־2012 בשל חבלות חוזרות ונשנות, יכולת הולכה של 7 BCM גז בשנה שניתן להגדילה ל־9 BCM בשנה באמצעות השקעה נוספת. הסכם EMG עדיין לא הושלם, והתנאים המתלים העיקריים להשלמתו הם בדיקה הנדסית של הזרמת גז בצינור מישראל למצרים שצפויה להתבצע בחודשים הקרובים; קבלת אישורים רגולטוריים ליצוא הגז; ושינוי פריסת חובה של EMG לבנקים מצריים, שעומד על יותר מחצי מיליארד דולר.

מטרת הסכם EMG היא יצירת תשתית ליצוא גז מישראל למצרים, זאת ברקע להסכם דולפינוס שלפיו תמר ולווייתן ימכרו למצרים עד 3.5 BCM גז בשנה מכל מאגר. חלק מהיצוא צפוי להתבצע באמצעות הצינור של EMG וחלק באמצעות הצינור הערבי (דרך ירדן וסיני). אם היצוא למצרים יתקיים בהיקף מלא, לא צפויה ירידה בתפוקה של מאגר תמר. ייתכן שהצמדת מחיר הגז שימכר למצרים למחיר הנפט מסוג ברנט (70 דולר לחבית כיום) תוביל למחיר גבוה יותר מהמחיר הממוצע הנוכחי של הגז מתמר. שני הצדדים להסכם דולפינוס מנהלים כעת מו"מ לגבי חלק מתנאיו, וייתכן שבעקבות זאת ובעקבות עלויות הובלת הגז לתשתית המצרית, המחיר שאותו יקבלו השותפות במאגרים יהיה דומה למחיר הממוצע הנוכחי.

מימוש עסקת דולפינוס תלוי בעיקר באינטרס של המצרים לרכוש גז מישראל, והדבר תלוי בהיצע ובביקוש לגז במצרים. הפקת הגז במצרים, שעמדה ב־2018 על 62 BCM עם ביקושים בהיקף דומה, צפויה לזנק ל־70 BCM בשנה, ולהיות גבוהה מהביקושים, בעיקר בזכות העלייה בקצב הפקת הגז ממאגר הענק זוהר. מצב זה צפוי להישמר גם ב־2020 שבה קצב ההפקה צפוי לצמוח ל־74 BCM. חרף עודף הביקוש ברמה השנתית, בגלל הבדלים עונתיים חריפים מצרים צפויה למחסור בגז בחודשי הקיץ ועודפי גז בחודשי החורף. בנוסף, במצרים יש שני מתקני הנזלת גז שעובדים בתפוקה נמוכה, ובשילוב של עודף היצע עם מחיר גבוה של גז מונזל, מתקני ההנזלה יוכלו לצרוך את עודפי הגז. ביקושי הגז במצרים צפויים לעלות במהלך העשור הבא, אבל קשה לנבא את היצע הגז, שתלוי בתגליות נוספות באזור. מכיוון שמצרים היא יעד היצוא הפוטנציאלי העיקרי למאגרי הגז בישראל, להיצע ולביקוש הגז שם צפויה השפעה מהותית על השותפות בתמר ולווייתן.

אלטרנטיבת יצוא הגז לאירופה

תנאי השוק הנוכחיים, של ירידה במחירי הגז ועליית ההיצע בגלל תגליות חדשות, מצמצמים את האפשרות ליצוא עודפי גז מישראל לאירופה. פרויקט בניית צינור תת־ימי ליוון יקר מאוד וספק אם ישתלם כלכלית, ולכן הסבירות להבשלתו נמוכה. האלטרנטיבה המעשית יותר היא יצוא גז לאירופה באמצעות מתקני הנזלת הגז במצרים.

אינדיקציה מרכזית למחיר הגז הטבעי במערב אירופה ניתן למצוא בחוזים העתידיים על מחיר הגז למסירה באנגליה, שנסחרים בבורסת ICE. מחיר הגז באנגליה הוא תלוי עונתיות, כאשר המחיר בחורף גבוה משמעותית מהמחיר בקיץ. עונתיות זו הפוכה מזו שקיימת במצרים. מחירי הגז בחוזים העתידיים נקובים בליש"ט ל־10 mcf, כאשר עודף היצע צפוי של גז בקיץ הקרוב הוביל לקריסת המחירים בחוזים למסירה ביוני, שנסחרו ב־8 דולר ל־mcf באוקטובר 2018 וכעת הם נסחרים ב־4.2 דולר ל־mcf. אך המחירים המהותיים יותר הם בחוזים למסירה בנקודות זמן רחוקות יותר, שפחות מושפעות משינויים קצרי טווח. בחוזים אלה, מחירי הגז לאספקה בקיץ ובחורף של 2020 ירדו ב־16% בחצי השנה האחרונה, וכעת הם עומדים על 5.8 דולר ו־7.1 דולר ל־mcf בהתאמה. כדאיות יצוא גז מונזל ממצרים לאירופה תלויה בפער שבין מחירים אלה לבין מחיר הגז הטבעי במצרים. מכיוון שיש עלות גבוהה להנזלה ולהובלה של הגז המונזל, קשה לראות כיצד מתקני ההנזלה יוכלו לרכוש גז טבעי ב־5 דולר ל־mcf מלקוחות ישראליים ולהרוויח על הפעילות. אם כי ייתכן שהעונתיות ההפוכה בביקושים בין מצרים ומערב אירופה תאפשר יצוא של גז טבעי לאירופה בחודשי החורף.

היטל ששינסקי יחכה לתמר דרום־מערב

השותפות בתמר צפויות לפתח את מאגר תמר דרום־מערב במהלך 2021-2020. תזמון הפיתוח אינו מקרי, וההשקעה הנוספת בתשתית תוביל לדחייה קלה במועד תחילת תשלום היטל ששינסקי שתלוי בהשלמת החזר ההשקעה. כאמור, 22% מהגז בתמר דרום־מערב גולשים לרישיון ערן שהמדינה הפקיעה לאחרונה. בהפקעת הרישיון היתה קביעה שהמדינה לא תאפשר לגורמים עסקיים להחזיק ברישיון, מבלי לבצע בו השקעה מהותית, כדי ליהנות מגילוי מאגרים סמוכים שגולשים לרישיון. אך בבוררות נקבעה פשרה שלפיה 76% מהזכויות ברישיון ערן יהיו בידי המדינה והיתרה תישאר בידי מחזיקות הרישיון המקוריות. שלושת רבעי הכוס המלאה הם הנתח של המדינה במאגר. רבע הכוס הריקה הוא הנתח שהמדינה העבירה למחזיקי הרישיון המקוריים, אף שלא עמדו ביעדי הפיתוח. שווי אחזקתה של המדינה במאגר שונה מהותית מהשווי הכספי של הגז, זאת בגלל שיחלפו שנים עד שהגז יופק, ובגלל עלויות ההפקה, הפיתוח והמיסוי. שווי זה, שייגזר מחלקה של המדינה בכל הגז שבמאגר תמר (1.78%) כפול שווייו לפי תזרים מזומנים מהוון (8.8 מיליארד דולר), עומד על 157 מיליון דולר. לפי אותו חישוב, חלקן של דלק קידוחים, נובל אנרג'י ורציו בשווי של רישיון ערן עומד על 22.5, 19.7 ו 7.5 מיליון דולר בהתאמה.

השווי של השותפות המחזיקות בתמר

נובל אנרג'י וקבוצת דלק החזיקו עד לא מזמן ביותר מ־50% מהזכויות בכל ארבעת מאגרי הגז הגדולים בישראל – תמר, לווייתן, כריש ותנין. בפועל, פער הזמנים הגדול שבין גילוי מאגרי לווייתן, כריש ותנין, לבין המועד שבו הם צפויים להתחיל להפיק גז, העניק לתמר שש שנים וחצי של מונופול, שייצר רווחיות גבוהה מאוד לבעלים. אך כעת החגיגה מתקרבת לסופה, ושבע השנים הטובות של מאגר תמר עומדות להסתיים. אנחנו בוחנים את שווי החברות שמחזיקות במאגר תמר פעם אחת תחת הנחה האופטימית ששווי המאגר עומד על 8.8 מיליארד דולר ופעם שנייה תחת הנחה פסימית, שלפיה שווי המאגר עומד, כאמור, על 7.9 מיליארד דולר. שווייה של כל אחת מהשותפות בתמר נמוך מחלקה היחסי במאגר מכיוון שהחישוב משקלל גם את תמלוגי־העל שהחברות משלמות. הבאנו בחשבון את עודף ההתחייבות של כל חברה, ולגבי תמר פטרוליום הוספנו גם את נכס המס הנובע מהזכות שלה לקזז חלק מעלות רכישת המאגר לצורכי מס בכל שנה.

התוצאה המתקבלת היא שישראמקו, שנסחרת לפי שווי של 1.3 מיליארד דולר, תמר פטרוליום עם שווי של 302 מיליון דולר ואלון גז לפי 134 מיליון דולר, נסחרות כיום מתחת לשווי הנגזר לפעילותן מההערכה הפסימית לשווי של תמר – 7.9 מיליארד דולר, כאמור – שעומד על 1.7 מיליארד דולר, 459 מיליון דולר ו־184 מיליון דולר, בהתאמה. לכן, אף שלהערכתנו הרווח הנובע ממאגר תמר צפוי לרדת ב־50% בתוך חמש שנים, המניות כבר מתמחרות תחזית זו. בתרחיש שבו יצוא גז למצרים יהיה בכמות מזערית, הן המכירות מתמר והן מחיר הגז צפויים להיות נמוכים מאלו שלפיהם ביססנו את התרחיש הפסימי, ואם תרחיש זה יתממש, צפויה ירידה במחיר המניות. דלק תמלוגים, לעומת זאת, שנסחרת לפי שווי של 58 מיליון דולר, מתומחרת כעת ביתר, לדעתנו, לעומת שווי של 41 מיליון דולר הנגזר לה מההערכה הפסימית, והיא מהווה את הדרך הפחות טובה להשקיע בתמר. המינוף של תמר פטרוליום ושל דלק תמלוגים גבוה, ולכן מחיר המניות שלהן רגיש מאוד לשינויים בשוויו של מאגר תמר. מבנה החוב של שתי החברות כולל תשלום חלק קטן מהקרן על החוב בכל שנה ותשלום יתרת הקרן באוגוסט 2028. בתרחיש שבו לא יהיה יצוא למצרים, ייתכן שתמר פטרוליום ודלק תמלוגים יתקשו לשלם את יתרת הקרן על האג"ח ב־2028.

הכותב הוא כלכלן בחברת הייטק