לפידות, ארקין וגבאי קונים אופציה לשליטה בכלל ביטוח

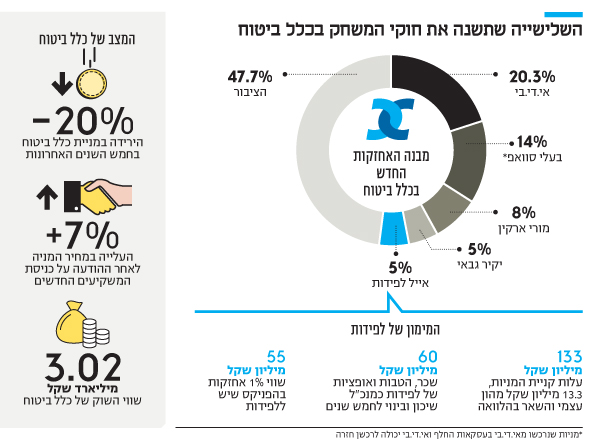

מורי ארקין עתיד להחזיק ב־8% מכלל ביטוח ולקבל היתר החזקה; אייל לפידות יקבל הלוואה של 90% מאי.די.בי אם ירכוש 5%; יקיר גבאי יחזיק בכ־5%; אדוארדו אלשטיין ממתין לאישורו כבעל שליטה, ואם לא יקבלו, לכלל ביטוח יהיו בעלי בית חדשים

מכירת 18% ממניות חברת כלל ביטוח על ידי אדוארדו אלשטיין למורי ארקין, יקיר גבאי ואייל לפידות היא דרמה בענף הביטוח.

אלשטיין ואי.די.בי פיתוח שבשליטתו מכרו 10% מהמניות באופן מיידי לארקין וגבאי, 5% נוספים כאופציה לגורם שלישי, שהוא כפי שנחשף ב"כלכליסט" - לפידות, ו־3% נוספים כאופציה לאחד המשקיעים - ארקין.

לפידות וגבאי אמורים להחזיק ב־4.99% כל אחד וארקין צפוי להגיע ל־8%. אבל המשמעות היא הרבה יותר גדולה. היא מביאה לסופה תקופה שבה כלל ביטוח התנהלה בחוסר ודאות מוחלט. חברה שהיה בה בעל שליטה - אלשטיין - אך חסר סמכויות כלשהן שכן מניותיו נוהלו בידי נאמן, ללא דירקטוריון שיידע לרסן או לכוון את המנכ"ל.

אייל לפידות בדרך לשיכון ובינוי עוצרים בכלל

החשיפה בליל שבת ב"כלכליסט" של לפידות כצלע השלישית במשקיעים - הכתה בתדהמה את אנשי שוק ההון. לפידות עזב בשבוע שעבר את הפניקס ואמור להתחיל בעוד חודש וחצי את תפקידו החדש כמנכ"ל שיכון ובינוי. לפידות קיבל הצעה מנתי סיידוף בעל השליטה הנכנס בשיכון ובינוי שכללה אופציות למניות בהיקף של 5% מהחברה, כך שהוא צפוי להחזיק ב־4.99% ממניות שיכון ובינוי בסוף התקופה של המימוש, לצד האחזקה בכלל.

המניות בכלל יעלו ללפידות 133 מיליון שקל, מתוכם 13.3 מיליון שקל ישלם מהונו העצמי. אי.די.בי בצעד חריג, תעמיד לו מימון של 90% לעסקה, כשאפשרות אחרת היא קבלת מימון מגופים בנקאיים. מדובר במימון חריג, במיוחד עבור מי שעל פניו לא צפוי למלא תפקיד ניהולי או אחר בחברה ואף לא יוכל להתמנות כדירקטור. אבל אלשטיין הגיע ככל הנראה למסקנה שהמוניטין של לפידות יכול להביא לעלייה בערך המניה.

בשבועות האחרונים התעורר פולמוס חריף לגבי השאלה אם לא מדובר בשכר חריג ולא ראוי, שמחכה ללפידות בשיכון ובינוי - כ־60 מיליון שקל כולל הטבות ואופציות למשך 5 שנים. הסערה הזו צפויה לגבור עכשיו לאור ההתפתחות החדשה.

לפידות מחזיק גם ב־1% ממניות הפניקס ששוויין כ־55 מיליון שקל כך שגיוס ההון העצמי לעסקה אינה בעיה מבחינתו, וכך גם האחזקה הצולבת. כלל ביטוח, כמו הפניקס, שותפה עם שיכון ובינוי בפרויקטים שונים, אבל כל עוד האחזקה של לפידות היא פיננסית והוא איננו מעורב בניהול כלל, אין לכך מניעה חוקית.

לפידות בחר להשקיע בכלל ביטוח ולא בהפניקס למשל, לאור השווי הנמוך של החברה ביחס להונה העצמי. בראייה שלו הפוטנציאל של כלל ביטוח להרחיב את שוויה גדול יותר. ראייה דומה יש לו לגבי שיכון ובינוי. לפידות צבר ידע בתחום הנדל"ן בשנותיו בבנק משכן בתחילת הקריירה שלו, אבל בעיקר בעסקאות הרבות של הפניקס בתחום באירופה ובישראל בהשקעות של מיליארדי שקלים.

מורי ארקין חוש הריח שלו מזהה הזדמנות עסקית

מורי ארקין עמד להיכנס לפני שנה לחברת ביטוח אחרת, ביטוח ישיר, בהשקעה של 90 מיליון שקל, אבל בסופו של דבר ויתר. אגב, השותפה של ארקין באותה השקעה בביטוח ישיר היתה אמורה להיות הפניקס של לפידות. השקעה של 220 מיליון שקל בכלל ביטוח היא השקעה לא גדולה עבורו, ונראה כי תחום הביטוח מעניין אותו.

ארקין צבר את הונו בחברת התרופות אגיס שייסד אביו, ואותה מכר ב־2004 לענקית התרופות פריגו תמורת 800 מיליון דולר. ב־2005 השקיע עם קבוצת סבן איפקס 170 מיליון דולר בחברת בזק ומכר אותן כעבור שלוש שנים לשאול אלוביץ' ב־470 מיליון דולר. הונו מוערך ב־1.5 מיליארד דולר והשקעותיו הנוכחיות הן בתחום הנדל"ן והביומד. את עסקיו מנהל בנו ניר ארקין שגם הוביל את החתימה.

ארקין צפוי לבקש בימים הקרובים היתר אחזקה בכלל ביטוח שיאפשר לו לעלות מעל לאחזקה של 5% בחברה. היתר אחזקה ניתן לגורם שהוא בעל מניות מהותי, אבל שאין לו יכולת לכוון את עסקי החברה. זאת בניגוד להיתר שליטה שניתן לאחזקה של מעל 25% במניות ומאפשר מינוי דירקטורים. אי.די.בי תחזיק לאחר העסקה ב־20.3% ממניות כלל ועוד 15.9% שנמצאות בעסקאות החלף (סוואפ) בידי הבנקים. אלשטיין יוכל במידה ולא יקבל את היתר השליטה להחליט למי למכור 16.2% נוספים מהמניות, ואולי אף יותר, במידה ויחליט להיפרד מהחברה. לארקין יהיה סיכוי טוב להפוך לרוכש, במחירים הרבה יותר גבוהים כמובן, אבל אלשטיין יוכל לבחור גם רוכש אחר. אם יהיה זה ארקין יש אפשרות שלפידות יחבור אליו לשליטה. עם קבלת היתר אחזקה יוכל ארקין למנות דירקטור בכלל ביטוח וסביר להניח שכך יעשה.

גם בלי זכות למינוי דירקטורים, בעולם החברות הציבוריות של היום, לבעלי מניות גדולים יש אמירה בחברות, ובעיקר בחברות ללא גרעין שליטה. כך למשל בפז ושופרסל, גופים מוסדיים כמו אלטשולר שחם, הובילו מהלכים אקטיביים של החלפת דירקטורים והחלטות אסטרטגיות מהותיות גם בלי נציגות בדירקטוריון.

יקיר גבאי ההשקעה הגדולה הראשונה בישראל

מורי ארקין ויקיר גבאי מתמקדים בדרך כלל רק בתחום המומחיות שלהם - נדל"ן אצל גבאי ופארמה-ביוטק אצל ארקין. נראה שהפעם הצליח לפידות לגרום להם להשקעה יוצאת דופן. גבאי שהונו מוערך על ידי פורבס ב־3.5 מיליארד דולר, מחזיק בשליטה על אראונדטאון שהיא הגדולה בתחום הנדל"ן המסחרי בגרמניה, ובנוסף מחזיק בנדל"ן פרטי. החיבור שלו לכלל ביטוח יכול להיות משמעותי בתחום של הזדמנויות עסקיות שבהן הוא מגייס שותפים ישראלים.

עם כל הכבוד לשני המיליארדרים בעסקה, ארקין וגבאי, הצלע המשמעותית ביותר היא לפידות. הוא גורם שהגיע מתחום הביטוח, מכיר את הענף וזוכה בו להערכה רבה לאור הישגיו כמנכ"ל הפניקס בעשר השנים האחרונות. בין אלשטיין למשקיעים קיימת מערכת יחסים טובה למרות ההיכרות הקצרה. אלשטיין שהגיע מארגנטינה ועיקר עסקיו מצויים שם, התחבר למעט מאוד אנשי עסקים בארץ. עם ארקין החיבור היה מיידי כשהכירו לפני מספר חודשים. ההיכרות נוצרה כשארקין כבר היה בקשר הדוק עם לפידות וגבאי.

את אי.די.בי ייצגו בעסקה עורכי הדין פיני רובין כפיר ידגר ואור הלר ממשרד גורניצקי. את הורכשים עו"ד דן שמגר וגל פינגולד ממשרד מיתר.

אדוארדו אלשטיין מנסה להציל את מחיר המניה

מאז רכש את השליטה באי.די.בי, ניסה אלשטיין בכל כוחו לממש את השליטה בכלל ביטוח לשליטה בפועל ולדחות את מכירת החברה. הוא מחויב למכור את השליטה לאחר הסכם של רשות שוק ההון עם בעל השליטה היוצא דנקנר. לאחר שהמכירה נדחתה שוב ושוב, נכנס לתוקף מתווה שבו בכל ארבעה חודשים מוכר הנאמן משה טרי 5% ממניות השליטה בכלל בבורסה.

המכירה הזו היתה לא אפקטיבית בשל תעלול פיננסי של אלשטיין בדמות עסקאות סוואפ (החלף) שבה מכר את המניות לבנקים וגורמים שלישיים עם קבלת אופציה לרכוש אותן חזרה כעבור שנתיים במחיר גבוה או נמוך יותר שייסחרו באותה עת בשוק.

ביום שישי האחרון אמור היה טרי למכור 9% מהמניות, ואלשטיין שניסה להימנע ממכירה עד היום, ושעסקאות עם חברות סיניות שלהן מכר את השליטה לא אושרו על ידי דורית סלינגר הממונה בעבר על רשות שוק ההון ביטוח וחיסכון במשרד האוצר - נכנע והסכים למכור. אלשטיין ביצע את המכירה מתוך אילוץ והעדיף למכור את המניות במקום בשוק, לשלושה גורמים מזוהים, מתוך תקווה שהמניות שיישארו בידו יעלו לשווי שיהיה משמעותית גבוה יותר בזכות כניסתם. המניות נמכרו במחיר שפל ששיקף שווי של 56% על ההון, מחיר הפסד עבור אלשטיין שתימחר את כלל בשווי הרבה יותר גבוה כשרכש את השליטה באי.די.בי ב־2014 עם מוטי בן משה.

לפני כחודש הגיש אלשטיין בקשה לקבלת היתר אחזקה בכלל ביטוח. משה ברקת, הממונה על רשות שוק ההון והביטוח מבצע את הבדיקה. היא תאלץ את אלשטיין להרים מסך על נכסיו והונו וכן להזרים 200 מיליון דולר לאי.די.בי. בנוסף הוא יצטרך להבהיר את המבנה הסבוך של פירמידת החברות הזרות שבאמצעותה הוא מחזיק באי.די.בי. בדיקה כזו אורכת חודשים ארוכים. במקביל, כך נודע, יגיש ארקין בקשה להיתר אחזקה בכלל ביטוח, עם אחזקה של 8% לאחר שיממש אופציה ל־3% נוספים.

ברקת ידון למעשה במקביל, במתן היתר לשני גורמים - אלשטיין וארקין. האפשרויות הן ששניהם יקבלו, או רק אחד מהם, או ששניהם לא יקבלו. ההערכות הן שלארקין לא תהיה בעיה לקבל היתר לאור הרקע הידוע של הונו והמוניטין שלו בקהילה העסקית. לגבי אלשטיין התשובה מסובכת יותר ובמידה והוא לא יקבל יווצר מצב מעניין שארקין יהיה בעל ההיתר השליטה היחיד בחברה עם אחזקה של 8%.

כלל ביטוח היא חברה שנשלטת כיום בידי משה טרי נאמן המניות, שמחזיק בזכויות השליטה כל עוד אין בחברה גורם בעל היתר שליטה, ועד אז כל מינוי של דירקטור צפוי לעבור דרכו כשלשום גורם אין זכות להציע דירקטור מטעמו.

איזו השפעה כן יכולה להיות לבעלי המניות החדשים? הצבעה באסיפות, והבהרת עמדתם לפני האסיפות, בנוגע לנושאים מהותיים. למשל, אם בנובמבר הקרוב אמורה להתחדש כהונתו של היו"ר דני נווה לשנה נוספת, הקבוצה יכולה להצביע בעד או נגד. ככל הנראה, אגב, היא תצביע בעד יו"ר אחר.

בדיווח שלה הודיעה אי.די.בי כי שלושת הרוכשים התחייבו כי אין ביניהם הסדרים כלשהם או הסכמות לאחזקה משותפת. ברקת ביקש וקיבל התחייבות בכתב על כך. שיתוף פעולה כזה אם יתבצע יהווה עבירה על החוק.

המשמעות היא שהאחזקה של גבאי ולפידות היא פיננסית בלבד. למרות שכך, השוק הגיב באגרסיביות והעלה את מחיר מניית כלל ביטוח החבוטה ב־7% לשווי של 3.021 מיליארד שקל, לאחר שבועיים רצופים של ירידות וחמש שנים בהם ירדה ב־20%. בתקופה זו זינק שווי מניות הראל והפניקס המתחרות במאות אחוזים.

שלושת המשקיעים מקווים להגשים את הציפייה

מדוע הגיב השוק בצורה כזו? משום שגם ללא סמכויות שליטה, ידיים חזקות כמו של ארקין וגבאי, שניהם מיליארדרים במונחים ישראלים, נתפסות קודם כל כזיהוי הזדמנות על ידי שני אנשי עסקים שנחשבים לבעלי מגע זהב. הצטרפותו של לפידות שנחשב לאחד המנכ"לים הטובים בשוק, ובניגוד לשני האחרים גם איש תחום הביטוח - מחזקת את כלל ביטוח.

בשבע השנים האחרונות החברה מתנהלת ללא בעל בית אמיתי, ובתנאים קשים של חוסר ודאות והכוונה. מניות השליטה הן בידי אלשטיין אמנם, אבל אין לו שום סמכויות בחברה משום שלא קיבל היתר שליטה והמניות נמצאות בידי נאמן משה טרי. החברה מתנהלת ללא גרעין שליטה, והיא מעין יצור כלאיים שיש בו ואקום שאליו נכנסו גורמים שונים כמו המנכ"ל לשעבר איזי כהן, שלכאורה שלט בחברה, אבל גם דרדר אותה.

אף שמדובר בגרעין שליטה, הכניסה של ארקין וגבאי, ועתה גם החשיפה של לפידות כמשקיע השלישי מכניסה אלמנט של וודאות לחברה.

הן הדירקטוריון והן ההנהלה, גם החדשה בראשותו של יורם נווה, יתנהלו אחרת וכבעלי מניות גדולים יוכלו שלושת המשקיעים לבלום יוזמות שאינן נראות להם באמצעות כינוס אסיפות בעלי מניות.