אחרי קרב השמצות: עסקת כביש 6 בדרך לפשרה

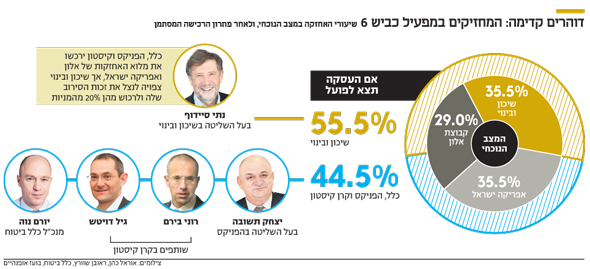

קרן קיסטון וחברות הביטוח הפניקס וכלל, שהתחרו על רכישת מניות אפריקה ישראל ואלון בחברת המפעיל, מגבשות הצעה משותפת לפי שווי של 527 מילון שקל. אחזקת שיכון ובינוי תעלה ל־55.5%

געים מתקדמים לפשרה מפתיעה מתנהלים בין קרן קיסטון לחברות הביטוח כלל והפניקס. ל"כלכליסט" נודע כי המתמודדות על רכישת 64.5% ממניות חברת המפעיל של כביש 6 נמצאות על סף הסכמות, שבמסגרתן ירכשו במשותף את האחזקות של אפריקה ישראל (35.5%) ואלון ישראל (29%).

בשיחות שותפה גם שיכון ובינוי, שמחזיקה ב־35.5% מהמניות, ולה גם זכות סירוב על העסקה. על פי מתווה הפשרה, שיכון ובינוי תרכוש 20% מהמניות ותעלה לשליטה של 55%, ושני הגופים יתחלקו ביתרת 44.5%. ההצעה תוגש במשותף כהצעה חדשה.

קיסטון, בניהול רוני בירם, גיל דויטש ונבות בר, היתה הראשונה שהגישה בסוף מרץ הצעה לרכישת האחזקות של אלון ישראל ואפריקה ישראל במפעיל תמורת 327 מיליון שקל. ההצעות הועברו למחזיקי האג"ח של שתי החברות, שמצויות בהסדרי חוב, ולמעשה עברו לידי נושיהן.

הפניקס וכלל החליטו גם הן להתמודד, והגישו ב־22 באפריל הצעה גבוהה יותר של 335 מיליון שקל, כך שקיסטון נאלצה להעלות את הצעתה ל־336 מיליון שקל. במקביל הוגשה הצעה שלישית של דור אלון, שבשליטת מוטי בן־משה, גם היא על 336 מיליון שקל, אבל זו כללה החזר פיקדון בהיקף של 10 מיליון שקל למחזיקי האג"ח של אפריקה, על התנהלות במכרז למכירת אפריקה השקעות כולה.

המאבק גרם לנאמן האג"ח של אפריקה ושל אלון, הרמטיק, לעצור את ההצבעות לגבי ההצעה המועדפת, ומאותו רגע החל קרב השמצות בין המציעים — כשכל אחד מהם מנסה להצביע על המגרעות בהצעת האחר. הפניקס וכלל טענו כי אין למכור את האחזקות לקרן שתגבה דמי ניהול, שאינה יודעת לנהל טוב יותר מהמוסדיים וכי עדיף לא למכור את הנכס. בקיסטון טענו כי על הפניקס וכלל לפסול עצמן מלהצביע בקבוצת אלון, לאור ניגודי עניינים בהיותן גם מחזיקות אג"ח של הקבוצה.

ההצבעה לבחירת אחת משלוש ההצעות אמורה היתה להתבצע ביום ראשון, אבל שלשום החלו שיחות בין הקבוצות, בניסיון לגבש פשרה, שתאפשר רכישת המניות במשותף. למתווה זה צפויה להתנגד דור אלון, שתטען כי מדובר בסוג של קרטל, וכי שני הצצדים למתווה מנועים חוקית מלחבור זה לזה. בהצעת הפשרה, שגובשה מול נציגות האג"ח של אפריקה ישראל, המחיר יעלה ויכלול 12 מיליון שקל נוספים שנכנסו לקופת המפעיל ברבעון הראשון של 2019. כך שההצעה תעמוד עתה על קצת יותר מ־340 מיליון שקל, והשווי של מפעיל כביש 6 בעסקה יעמוד על 527 מיליון שקל.

כפי שפורסם ב"כלכליסט", מרחף סימן שאלה סביב השווי האמיתי של המפעיל שכולל שש חברות. העיקרית בהן חברת דרך ארץ הייווייז מנג'מנט קורפוריישן, קבלנית התפעול והתחזוקה של כביש 6, וכן חברות התפעול של מנהרות הכרמל בחיפה, ונתיבי הצפון — רשת של 28 כבישים באורך של כ־270 ק"מ בצפון הארץ. עיקר ההכנסות של חברת המפעיל נובעות מדרך ארץ. זו מוחזקת בידי קרנות התשתיות הוותיקות נוי (49%) ותש"י (51%), והיא משלמת למפעיל 180 מיליון שקל בשנה תמורת תפעול ותחזוקת הכביש — סכום המהווה יותר מ־65% מהכנסות המפעיל.

הסכם ההפעלה עם דרך ארץ כולל סעיף מהותי, המאפשר פתיחת מחיר הדדית אחת ל־5 שנים, ונקודת הפתיחה הקרובה היא בסוף השנה. דרך ארץ כבר הודיעה לחברת המפעיל כי הסכום כיום גבוה בכל קנה מידה. היא אף שכרה את שירותיה של פירמת ראיית חשבון בינלאומית מובילה, שאישרה כי מדובר בסכום גבוה באופן חריג לעומת מפעילי כבישי אגרה אחרים בארץ ובעולם.

בתחילת השנה החלה דרך ארץ במו"מ להפחתה משמעותית של המחיר עם מנכ"ל המפעיל יהודה וילק, שנפטר לפני כחודש. וילק הסכים להפחתה מסוימת, שלא סיפקה את הזכיינית, והצדדים נמצאים בשלב הפעלת הבוררות ביניהם. הכלכלן יצחק עזר, יו"ר פז היוצא, מונה להכנת הערכה של המחיר הנדרש, ואם הצדדים לא יסכימו על תוצאות העבודה שיכין, יעבור ההליך לבוררות. הפחתת 15–10 מיליון שקל בהכנסות השנתיות, כדרישת דרך ארץ, עשויה להיות משמעותית מבחינת שווי חברת המפעיל, שיכול לרדת ביותר מ־50 מיליון שקל.