לירידת התשואות בעולם תהיה השפעה חזקה יותר מהשפעת הגירעון הממשלתי

אף שהגדלת הגירעון מאיימת על הדירוג והיינו מצפים לראות עליית תשואות, ההיסטוריה מראה שזה לא תמיד קורה. המשקיעים וחברות הדירוג בישראל יחכו עם התשואות עד לשקיעת אבק מערכת הבחירות

רק לפני שבוע טיפסו תשואות איגרות החוב של ממשלת ישראל על רקע אופטימיות שהסכם הסחר בין ארצות הברית לסין נמצא על סף חתימה, וכתוצאה מכך תוכרז הפסקת אש במלחמת הסחר והכלכלה העולמית תסיר את הרגל מהבלמים ותחזור לנוע קדימה. בנסיבות אלו העצירה הזמנית בתהליך החזרת המדיניות המוניטרית לרמה "נורמלית" היתה יכולה לחזור לשולחן בטווח של כשישה חודשים, והמשקיעים נוטים לתמחר זאת באופן מיידי.

גם העלייה בהסתברות שבריטניה לא תתנתק מאירופה בתהליך הברקזיט ללא הסכם תרמה לאופטימיות ולהעדפת נכסי סיכון כמו מניות ואג"ח קונצרניות מפולפלות על פני אג"ח ממשלתיות ואג"ח קונצרניות בדירוגים גבוהים.

במהלך השבוע שעבר נכנסו שני משתנים מהותיים ובעלי השפעת מנוגדת על המשקיעים באג"ח הישראליות. המשתנה האחד הגיע בדמות הפרסום של משרד האוצר שהגירעון המצטבר ב־12 החודשים האחרונים הסתכם ב־3.5% מהתוצר. מדובר בפריצה משמעותית של מסגרת התקציב ובהתנהלות שעלולה לפגוע בדירוג האשראי של ישראל ובכך להוביל לעליית תשואות. החריגה בהתנהלות האוצר גוברת נוכח העובדה שהגירעון נוצר בתקופה של צמיחה כלכלית והחשש ופגיעה ביכולת לפעול בצורה אנטי־מחזורית, הכלכלה תאט ותזדקק לתמריצים פיסקאליים.

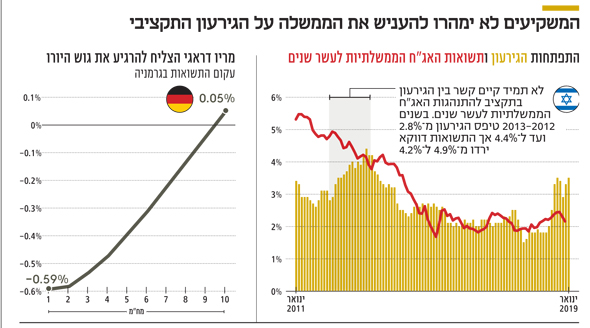

בחינת המתאם בין הגירעון לתשואות האג"ח לעשר שנים מאז שנת 2011 מצביעה על מתאם של 0.68. מדובר בנתון שאמור להדליק נורת אזהרה למשקיעים ולממשלה. עם זאת, מניתוח ביצועי העבר עולה שלא תמיד מתקיים קשר בין הגירעון בתקציב להתנהגות האג"ח הממשלתיות לעשר שנים. כך, למשל, בשנים 2013-2012 טיפס הגירעון מרמה של 2.8% ועד לרמה של 4.2% אך התשואות לעשר שנים דווקא ירדו מ־4.9% ל־4.2%. נציין שבאותה תקופה בנק ישראל פעל להורדת הריבית במשק. בשנים 2014-2013 פעלו כוחות הריבית והגירעון באופן אחיד והעצימו את ירידת התשואות באפיק הממשלתי.

המשתנה השני והחיובי מבחינת המשקיעים היה פניית הפרסה המוניטרית של הבנק האירופי המרכזי. אם עד לפני כמה חודשים העריכו המשקיעים שהריבית באירופה תתחיל לעלות כשלושה רבעונים לאחר הפסקת ההרחבה הכמותית שהיתה בסוף 2018, הרי שכעת הם קיבלו הרחבה מוניטרית חדשה. ביום רביעי שעבר הודיע מריו דרגי, יו"ר הבנק האירופי המרכזי, כי הוועדה המוניטרית מתחייבת להותיר את הריבית ללא שינוי לפחות עד סוף השנה. זאת, לעומת הנוסח הקודם שכיוון לכך שהריבית תעלה ברבעון השלישי. אולם ההכרזה המשמעותית יותר היתה על השקת חבילה חדשה לתמיכה בבנקים הבעייתיים של אירופה.

התוכנית, שמכונה TLTRO 3, תאפשר לאותם בנקים ללוות כסף ישירות מהבנק האירופי המרכזי כל עוד הם מייעדים אותו למתן הלוואות לחברות, זאת כדי להמריץ את הכלכלה הריאלית. אם נביא בחשבון שהריבית המוניטרית הנוכחית באירופה עומדת על -0.4%, נגיע למסקנה שהבנקים הבעייתיים של אירופה יקבלו כסף עבור הזכות לחלץ את עצמם ממשבר נזילות וליהנות מגריפת רווחים ממתן הלוואות חדשות. ההודעה הדרמטית של הבנק האירופי המרכזי הובילה לירידת תשואות חובקת עולם, וגם האג"ח הממשלתיות בישראל מחקו ירידות של עד 1% שנרשמו בשלושת ימי המסחר הראשונים של השבוע שעבר.

ובעוד האג"ח הגיבו כמצופה בעליות שערים וירידת תשואות, מדדי המניות דווקא ירדו והשלימו את השבוע הגרוע ביותר מתחילת השנה. התגובה השלילית במדדי המניות מיוחסת להתחזקות הדולר בעולם ולכך שהשימוש בכלים המוניטריים המיועדים לתקופות משבר, הצליחו להלחיץ את המשקיעים.

נזכיר שדולר חזק מכביד במיוחד על השווקים המתעוררים שלהם חוב חיצוני דולרי גבוה – חוב שמתייקר ככל שהדולר מתחזק. העלייה במפלס הפחד של המשקיעים מובילה להגדלת החשיפה ל"חופי מבטחים" ובכך מהווה נדבך נוסף שתורם לירידת תשואות. נכון לסוף השבוע, מרבית עקום התשואות של ממשלת גרמניה נמצאת מתחת לאפס, וזה אומר שרק מי שרוכש אג"ח לעשר שנים ויותר ייהנה מתשואה חיובית על כספו, אם יחזיק באיגרת עד לפדיון.

להערכתנו, במציאות הנוכחית, כמה שבועות לפני הבחירות בישראל, המשקיעים וחברות הדירוג אינם צפויים להעניש את הממשלה, זאת מתוך נקודת הנחה שהממשלה הבאה תבצע קיצוץ והתאמות שיובילו לצמצום הגירעון. מכאן שניתן להסיק שירידת התשואות בעולם תהיה משמעותית יותר מאשר אפקט הגירעון הזמני שייתכן וימתן את ירידת התשואות אך לא יבטל אותה לעת עתה. המשקיעים והממשלה הבאה יצטרכו לקוות שהצמיחה במשק לא תיפגע, שכן במקרה כזה הממשלה תתקשה לקצץ בתקציב ובמקביל הכנסות המסים יקטנו.

השורה התחתונה: במציאות הנוכחית, המשקיעים וחברות הדירוג אינם צפויים להעניש את האוצר בגלל בהנחה שהממשלה הבאה תבצע קיצוץ והתאמות שיובילו לצמצום הגירעון

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות