10 שנים של שוק (בערך) שורי: כמה שווה היה להישאר בוול סטריט במשבר הפיננסי?

בתחילת מרץ 2009, הימים הקשים של המשבר, הידרדר S&P 500 לנקודת התחתית האחרונה שלו, 666.79 נקודות - בעשור האחרון טיפס המדד ב-310%, מדד נאסד"ק קפץ בכמעט 500%, מניית אמזון עלתה מ-72 ל-1,650 דולר; היו גם מהמורות בדרך, שפגעו ברצף החיובי; ומה יש לוורן באפט לומר על המשך הדרך?

חמישה חודשים וחצי לאחר קריסתו של ליהמן ברדרס - ששלח את השווקים לסבב אפוקליפטי של צניחה חופשית - הגיע רגע השפל של השוק: במהלך המסחר של יום ה-6 מרץ 2009 רשם מדד S&P 500 את נקודת התחתית האחרונה שלו, 666.79 נקודות (3 ימים מאוחר יותר נרשמה רמת הנעילה הנמוכה ביותר של המדד, 676 נקודות).

זו היתה גם נקודת הפתיחה למירוץ חיובי, שהשבוע מלאו לו עשר שנים.

נתעכב עוד קצת על הרגע לפני, על התחושות הקשות שרווחו בשוק באותם ימים של מדדים אדומים. יום לפני ההידרדרות של וול סטריט עד לנקודת השפל האמורה, התפרסם סקר AAII השבועי של סנטימנט המשקיעים העצמאיים (American Association of Individual Investors) - שבו הם מתבקשים לבחור בין עמדה 'שורית', 'דובית', או 'ניטראלית'. 70.3% מהנשאלים בחרו בסקר ההוא עמדה 'דובית', שיא של כל הזמנים - הממוצע השבועי של הצבעה 'דובית' בסקר עומד על 30.6%. באותו שבוע התפרסם הנתון הקשה על נתוני התעסוקה המעודכנים - לפיהם 650 אלף אמריקאים איבדו את מקום העבודה שלהם חודש קודם לכן.

משנים כיוון

האימה שהשתלטה על השוקים כבר במחצית 2008 למעשה, הפילה את המדדים המובילים של ניו יורק ביותר מ-50% מאז רמת השיא שנרשמה ב-2007, ובשלב זה של תחילת חודש מרץ 2009, אף אחד לא יכול היה לנחש שהגרוע מכל, לפחות מבחינת המדדים, כבר מאחוריו. בששת החודשים הבאים זינק מדד S&P 500 ב-39.5%, ב-12 החודשים הבאים, עד למרץ 2010, רשם המדד טיפוס מדהים של 56.9%.

למעשה, ב-10 במרץ 2009 נכנס השוק האמריקאי לתקופה השורית הארוכה בהיסטוריה, והשבוע הוא מציין בחגיגיות 10 שנים לנקודת הפתיחה - בעשור האחרון רשם מדד S&P 500 זינוק של כ-310% (עומד היום בסביבה של 2,750 נק'). את הדחיפה החזקה קיבל השוק בעיקר, אך לא רק, ממניות ההיי-טק. מדד נאסד"ק שעמד במרץ 2009 על 1,634 נק' עומד היום על כמעט 7,500 נק', קפיצה של כמעט 500%.

הנה כמה דוגמאות חביבות במיוחד: מחיר מניית אמזון בנקודת השפל של מרץ 2009 עמד על 72 דולר, מחירה היום עומד על 1,650 דולר; אפל עמדה על 14 דולר לפני 10 שנים, ונוגעת היום ב-173 דולר; מחיר מניית גוגל (שהפכה לאלפבית) עמד לפני עשור על 165 דולר, ובדרך הארוכה שחלפה מאז טיפס ל-1,175 דולר.

בעלי המניות מרוצים

ההתאוששות של השוק כמובן לא היתה לינארית, היו גם נסיגות לאורך העשור האחרון (בהמשך נגיע אליהן), אך התמונה הגדולה, במבט לאחור, היא וודאי חיובית. הטענה הנפוצה, לפיה לטווח ארוך ההשקעה בשוק המניות מוכיחה את עצמה, קיבלה בהחלט חיזוק מהותי מההתפתחויות בבורסה של ניו יורק בעשר השנים האחרונות.

הנה עוד נתון מעודד על המקום שאליו הגיע השוק - ברבעון האחרון של 2018 חילקו חברות S&P 500 לבעלי המניות דיבידנד כולל של 119.8 מיליארד דולר, שיא של כל הזמנים לרבעון אחד. סכום הדיבידנד השנתי הכולל שחילקו החברות ב-2018 עמד על 456.3 מיליארד דולר, עלייה של 9% בהשוואה ל-2017 - וגם במקרה זה, שיא חדש.

רמת שיא נרשמה גם בסכום ההוצאה על רכישה עצמית: החברות רכשו ב-2018 מניות שלהן בסכום של 800 מיליארד דולר, ולראשונה משנת 2008, סכום זה עלה על ההוצאה של החברות על שדרוג המשרדים והציוד שלהן (לא בהכרח מדובר במצב חיובי, אך הדבר כן מבטא ביטחון פיננסי של החברות ורווחים לבעלי המניות).

האם אכן שוק דובי?

ובכל זאת, סייג קטן לחגיגות יום ההולדת. סיפור וכותרות על ראלי שורי של 10 שנים בהחלט נשמעים טוב, אך למען הדיוק ההיסטורי, צריך לומר שהרצף האמור כנראה נקטע קצת בדרך, לפחות פעם אחת - ופעם אחת מספיקה להתחיל ספירה מחודשת. רק לצורך הדיון, נבהיר את העיקרון המנחה המקובל: שוק שורי הוא שוק שבו נרשמה עלייה של 20% מנקודת השפל האחרונה במדדים. ובמקרה של שוק דובי, ירידה של 20% מנקודת השיא האחרונה (יש בעניין מחלוקת, אך זוהי העמדה הרווחת).

כבר בשלב זה ניתן להתווכח על השאלה הבסיסית – האם הכוונה היא לירידה-עלייה במדד S&P 500 בלבד, או שכל מדד בכיר רלבנטי לדיון? לשאלה זו יש משמעות רבה כמובן, לכן נבהיר - חגיגת העשור של השוק השורי מתבססת רק על מדד S&P 500.

והנה סימני השאלה הקטנוניים: במהלך שנת 2011 נרשמה במדד S&P 500 ירידה של מעט מעל 20% מנקודת השיא האחרונה, שלכאורה לפחות קטעה את הרצף השורי עם שוק דובי מאד. המתנגדים לטענה זו עונים שאכן נרשמה ירידה של 20% רק אם מחשבים נתוני מסחר, אך בנתוני הנעילה, שהם אלה שקובעים לשיטם, לא נרשמה ב- S&P 500 ירידה של 20% מנקודת השיא ב-2011.

כך או כך, לא ניתן להתווכח עם העובדה שמדד ראסל 2000 כן ירד במעל 20% מנקודת השיא במהלך 2011. מדד ראסל 200 נכנס לשוק דובי גם בשנת 2016 (בחודשים פברואר ומאי). וזה עוד לא הכול - ברבעון האחרון של 2018 נכנס מדד נאסד"ק לשוק דובי עם ירידה של כ-24% מרמת השיא האחרונה שלו, ו-S&P 500 נשק לירידה של 20% (ראסל 200 ירד ביותר מ-25%).

הדחיפה של הפד

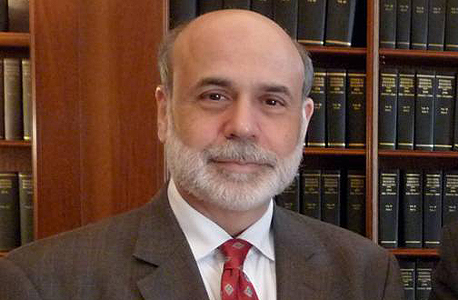

אז הנה, אחרי קצת הרסנו את המסיבה, נחזור עכשיו לחגיגות. אינספור גורמים תרמו להתאוששות במדדים, אך קשה להתעלם מתפקידו של הפד בדחיפה המחודשת של השוק האמריקאי. הבנק המרכזי של ארה"ב (אותו הוביל בימי המשבר בן ברננקי) הגיב למצב המידרדר בשווקים עוד לפני שהופנמה עוצמת הקטסטרופה.

ב-22 בינואר 2008 החליט הבנק להוריד את הריבית מ-4.25% ל-3.5% עברו ימים ספורים, וכבר ב-30 של אותו חודש הורדה הריבית פעם נוספת, ל-3%. במרץ 2008 הוריד הפד את הריבית פעם נוספת, ב-0.75% עד ל-2.15%; באפריל נחתכה הריבית ל-2%, ועם נתון זה נותרנו עד ל-8 באוקטובר, ממש לאחר לפני הקריסה של ליהמן - אז הורדה הריבית ל-1.5%. עברו שבועיים בלבד, וב-29 באוקטובר הוריד הפד את הריבית עד ל-1%. פחות מחודשיים עברו, ואז הגיע הפטיש הגדול - בדצמבר 2008 הוריד הפד את הריבית מ-1% לרמה אפסית. והיא נותרה ברמה זו עד לדצמבר 2015. אז החליטה ג'נט ילן, יו"ר הפד לאחר ברננקי, שהגיעה העת לשנות כיוון, באופן מדורג כמובן, והריבית הועלתה ב-0.25%.

וזה היה רק חלק אחד מהתוכנית של הפד. במקביל, בנובמבר 2008, החל הבנק האמריקאי לרכוש במאות מיליוני דולרים אג"ח רעילות מגובות משכנתאות. במרץ 2009, נקודת השפל של השוקים כאמור, השלים הבנק רכישת ני"ע בהיקף של מעל טריליון דולר, זוהי היתה רק ההתחלה. הבנק המשיך לרכוש ני"ע בשוק עד ליוני 2010, אז הוחלט על הפסקה של תוכנית הרכישות (אך זו חודשה בהיקף קטן יותר חודשיים מאוחר יותר).

בחודש נובמבר, כשהתברר שהשוק לא מצליח להתרומם, הכריז ברננקי על תוכנית רכישות נוספת, שזכתה לשם 'הקלה כמותית 2' (רק אז ניתן לרכישות הראשונות שהחלו ב-2008 הכינוי 'הקלה כמותית 1'). בספטמבר 2012 הוכרזה תוכנית הקלה כמותית שלישית, שהיתה האחרונה בסבב. בסוף אוקטובר 2014 סיים הבנק את הרכישות של התוכנית השלישית. ההתאוששות בשוק התעסוקה היתה אז כבר כמעט מלאה, והכיוון באופן כללי נראה חיובי.

באפט רגוע

רגע לפני סיום חגיגות העשור, שאלת המפתח כאן היא מתבקשת: האם לאחר 10 שנים של שוק שורי, נכון יהיה לנקוט במשנה זהירות, לקראת משבר נוסף, או במקרה הגרוע פחות, קיפאון ממושך. כמובן שבלתי אפשרי לנבא דבר על עתידו של השוק, אך כן אפשר לומר דבר בוודאות - עד כה, שוק שורי לעולם לא הסתיים רק מכיוון שהוא נמשך זמן ארוך מדי. הוא כן יכול לקבל מכה בשל החשש של המשקיעים מהסוף המתקרב, אך לרוב מדובר יהיה בנסיגה זמנית וחלקית – לאורך זמן, הנתונים הפיננסיים והכלכליים הם אלה שיכתיבו את הסנטימנט של השווקים.

אם זה מרגיע מישהו, זה מה שאמר וורן באפט רק בשבוע שעבר, בראיון ל-CNBC: "אם היתה לי אפשרות היום בין רכישת אג"ח ל-10 שנים.. או רכישת S&P 500 והחזקה שלה ל-10 שנים, הייתי קונה תוך שנייה את ה- S&P".

לא למותר לציין, שמר באפט יכול להרשות לעצמון לקחת סיכונים שכאלה.