אג'יו: חוב של 9.5 טריליון דולר עלול להטביע את הכלכלה האמריקאית

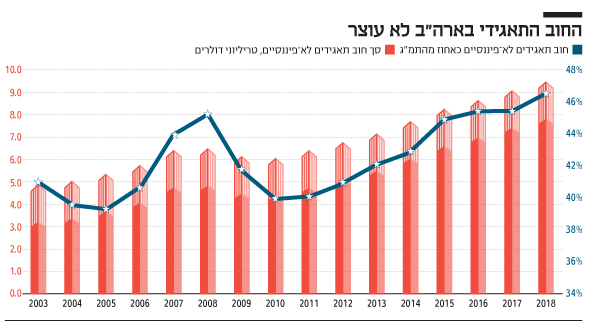

יו"ר הפד לשעבר ג'נט ילן, "מלך האג"ח" ג'פרי גונדלך וג'יימי דיימון מג'יי.פי מורגן כבר הזהירו בחודשים האחרונים מחובות הענק של תאגידים ריאליים בארה"ב - הלוואות ממונפות ואג"ח מסוכנות שהתנפחו ל־47% מהתמ"ג האמריקאי. רמות המינוף האלה מותירות את החברות פגיעות, והאטה כלכלית או העלאת ריבית עלולות לדרדר אותן למשבר ולהתחיל לגלגל כדור שלג ענקי

לערוץ הטלגרם של מדור שוק ההון בכלכליסט לחצו כאן

חובות העתק של תאגידים בארה"ב הם הסכנה הגדולה ביותר לכלכלה האמריקאית – כך הצהירה בסוף פברואר ג'נט ילן, יו"ר הפדרל ריזרב לשעבר, בכנס של התעשייה הפיננסית שנותר סגור לתקשורת. לפי דיווח בסוכנות הידיעות רויטרס, ילן אמרה לנוכחים כי במקרה של האטה, הרבה תאגידים ייקלעו למצוקה, יפטרו עובדים ויחתכו השקעות, ו"אם זה יקרה, ההאטה הצפויה תהפוך למיתון עמוק וממושך".

ילן, שפרשה מתפקידה בשנה שעברה, הזהירה שוב ושוב בחודשים האחרונים מחובות הענק של תאגידים לא־פיננסיים בארה"ב, שהגיעו בסוף 2018 ל־9.5 טריליון דולר - עלייה של יותר מ־40% מאז משבר 2008. דברים דומים השמיע גם ג'פרי גונדלך, מייסד חברת ההשקעות DoubleLine Capital ומי שמכונה בוול סטריט "מלך האג"ח". גונדלך התריע כי כלכלת ארה"ב צפה על פני "אוקיינוס של חוב", וכי רמות המינוף במשק מבשרות רעות. אזהרות דומות ניתן לשמוע גם ממודי'ס, S&P ומנהלים בכירים במגזר הפיננסי, בהם ג'יימי דיימון מענק הבנקאות ג'יי.פי מורגן והנרי קראביס מקרן ההשקעות הפרטית KKR. סוכנות הידיעות בלומברג פרסמה ב־20 בפברואר מאמר מערכת מודאג, ואף קראה לממשל האמריקאי להפסיק לסבסד את החובות התאגידיים באמצעות ההכרה בתשלומי ריבית לצורכי מס, הטבה שמעודדת הסתמכות על חוב כאמצעי מימון עיקרי.

"אין ספק שיש בארה"ב מספר משמעותי של תאגידים לא־פיננסיים שממונפים במידה מוגזמת", אומר ל"כלכליסט" ד"ר מארק זנדי, הכלכלן הראשי של מודי'ס אנליטיקס, חברה־בת של סוכנות דירוג האשראי מודי'ס המספקת שירותי מחקר וניתוח פיננסי. "החוב הזה מותיר אותם פגיעים במקרה של ירידה במכירות או של עליית הריבית. אם תהיה האטה כלכלית בארה"ב בעתיד הקרוב, הלוואות ממונפות ואג"ח מסוכנות עלולות להחריף את המצב ולדרדר את הכלכלה למשבר".

לדברי זנדי, היקף החוב הכולל מספק רק תמונה חלקית. מה שמדאיג במיוחד בתמונה הזו הוא ההיקף הגבוה של אג"ח מתחת לדרגות השקעה (אג"ח "זבל") והלוואות ממונפות, שניתנו לחברות שכבר צברו חוב משמעותי. "היקף ההלוואות הממונפות עומד על כ־1.4 טריליון דולר, אם נוסיף לזה את כל האג"ח שמתחת לדרגת השקעה (-BBB ב־S&P או Baa3 במודי'ס - י"ק), מדובר בעוד 1.3 טריליון דולר. אז בסך הכל מדובר ב־2.7 טריליון דולר בחוב מסוכן יחסית, שמרוכז בחברות עם רמת חוב גבוהה. לשם השוואה, לפני משבר 2008 היקף הלוואות הסאב־פריים בארה"ב היה בערך 3 טריליון דולר. אז אין ספק שרמת החוב גבוהה. אם יהיה מיתון בארה"ב בעתיד הקרוב, ההלוואות הממונפות האלה ישחקו בו תפקיד משמעותי".

"אפשר לומר שרוב החברות בארה"ב מצויות קרוב לאחד משני קצוות", מוסיף זנדי. "יש לא מעט חברות במצב מצוין, עם מאזן נכסים חזק מאוד והרבה מזומן פנוי. מהצד השני יש הרבה חברות ברמת מינוף גבוהה מאוד, שנמצאות בסיכון משמעותי. אז אולי רמת החוב הכוללת לא כל כך מדאיגה, אבל כשבודקים לעומק את התפלגות החוב הזה בין החברות, יש סיבות לחשוש".

"זאת תופעה די רחבה, אבל בשנים האחרונות היקף החוב המסוכן גדל בקצב המהיר ביותר בחברות בענפי הטכנולוגיה והמדיה, האירוח, המלונאות והבנייה".

בין התאגידים הממונפים ביותר ניתן למצוא לא מעט שמות מוכרים. יצרנית המרקים קמפבל, למשל, כמעט שילשה את חובה בשנה האחרונה, מרמה של 3.3 מיליארד דולר בתחילת 2018 לכ־9.6 מיליארד דולר בתחילת 2019.

ג'נרל אלקטריק צברה חובות של יותר מ־110 מיליארד דולר, והיחס בין החוב להון העצמי שלה עומד על 3.7 לעומת ממוצע של 0.86 בחברות S&P 500. יצרנית המחשבים דל נטלה חוב של כ־50 מיליארד דולר למימון רכישת EMC ב־2016, שהצטרפו לחובות מהרכישה הממונפת שהפכה את החברה לפרטית שלוש שנים קודם לכן. כשדל חזרה לבורסה, בדצמבר 2018, היא הציגה יחס חוב להון עצמי גבוה מ־5.0. חברת התקשורת AT&T צברה חובות של יותר מ־180 מיליארד דולר במסע רכישות ששיאו היה ברכישת AOL־טיים וורנר ב־2018 בעסקה של 85 מיליארד דולר. החזר החוב של החברה מסתכם בכ־6 מיליארד דולר בשנה.

המיקוד עבר לרווח לבעלי המניות

העלייה ברמות החוב התאגידי בארה"ב - בין שאג"ח בדירוג גבוה ובין שאג"ח מתחת לדרגת השקעה - אינה תופעה של השנים האחרונות. המגמה הזו החלה לפני כמעט ארבעה עשורים. אם ב־1980 עמד החוב של תאגידים לא־פיננסיים בארה"ב על כ־30% מהתמ"ג, עד למשבר של 2008 הוא טיפס לרמת שיא של 45%. בעקבות המשבר חלה ירידה קלה ברמות החוב, אך בשנים האחרונות הוא חזר לטפס וכיום הוא מתקרב ל־47% מהתמ"ג האמריקאי, והיד עוד נטויה.

לפי ליילה דיוויס, מרצה במחלקת הכלכלה של אוניברסיטת מסצ'וסטס־בוסטון, שורשי המגמה קשורים בשינויים בהתנהלות התאגידים בארה"ב בעשורים האחרונים. "בערך מתחילת שנות השמונים חל שינוי מהותי בנורמות של הממשל התאגידי בארה"ב, והשתנו השיקולים המנחים את מנהלי החברות בנוגע למימון והשקעות", היא מסבירה. "מנהלים עברו להתמקד יותר ויותר במקסום הרווח לבעלי המניות, מה שהוביל להתעסקות בטווח הקצר. במקביל חלו שינויים מבניים בשוק שתמכו במגמה הזו. אלה כוללים את המעבר לתשלום מבוסס מניות להנהלה הבכירה, או שינויים רגולטוריים שהקלו על חברות לבצע רכישה עצמית של מניות".

דיוויס, שחוקרת את הקשר בין רמות החוב להתנהלות העסקית של תאגידים, טוענת כי במסגרת המודל התאגידי החדש, מנהלים החלו להסתמך יותר על חוב ופחות על הון עצמי לצורך מימון הפעילות. זאת במטרה להגדיל את התשואה על המניה באמצעות מינוף גבוה יותר. "ההשפעות של השינוי ניכרות בעיקר בחברות גדולות, כיוון שהן אימצו את המודל החדש באופן הנלהב ביותר", אומרת דיוויס. "לא מעט מחקרים גורסים כי החברות שצברו חובות עצומים הן אותן חברות שביצעו רכישות עצמיות גדולות, במטרה להגדיל את הרווח למניה".

אז הכסף שהחברות האלה גייסו בעצם שימש לרכישת המניות שלהן בשוק?

"בדיוק. יש מתאם מובהק בין היקף החוב התאגידי להיקף הרכישות העצמיות. זאת בזמן שהקשר המסורתי בין הלוואות להשקעה בנכסים קבועים הולך ומתרופף. אם התפיסה המסורתית היתה שחברות לוות כסף כדי להשקיע אותו בפעילות שלהן, בעשורים האחרונים זה ממש לא המצב".

אם החברות האלה לא משקיעות בליבת הפעילות העסקית שלהן, איך הן מצליחות להגדיל את הרווח לבעלי המניות? בלי השקעות, מאיפה מגיעים הרווחים?

"זו שאלה גדולה מאוד, ועדיין אין עליה תשובה משביעת רצון. מחקרים בתחום מצביעים על כמה הסברים אפשריים. הסבר אחד הוא שבמקום השקעות בייצור, חברות תעשייתיות משקיעות יותר ויותר במכשירים פיננסיים, וההכנסות מההשקעות האלה מפצות על החולשה בפעילות המסורתית. הסבר נוסף הוא שחברות משקיעות בנכסים לא־מוחשיים כמו קניין רוחני, פטנטים וזכויות יוצרים, שהפכו להיות מקור רווח משמעותי. הכלכלן אוזגור אוהרנגאזי (Orhangazi) פרסם באחרונה מאמר שבו הוא מראה שחלק הולך וגדל מהרווח התאגידי בארה"ב מיוצר בחברות טכנולוגיה עלית, והיחס בין השקעות קבועות לרווח בחברות האלה נמוך בהשוואה למגזרים אחרים. הסבר שלישי שחוקרים בוחנים נוגע לכוח מונופוליסטי, שמאפשר לחברות להעלות מחירים גם כשעלויות הייצור שלהן לא משתנות או אפילו יורדות. אז אם החברות האלה יכולות לדרוש מחיר גבוה יותר עבור אותה עלות מוצר, זה עוזר להסביר את התעלומה של 'רווחים בלי השקעות'. צריך גם להביא בחשבון שהעלויות שמשלמות חברות גדולות על החוב שלהן הלכו וירדו. מאז שנות השמונים, חלק הולך וגדל מהחוב התאגידי מגויס בהנפקות אג"ח, והריביות על החוב הזה נמוכות מהריבית על הלוואות מהבנקים".

האזהרות כבר הגיעו מהפד עצמו

"פניית פרסה"; "שינוי של 180 מעלות במדיניות המוניטרית" - העיתונים הכלכליים בארה"ב נרעשו לשמע הודעת הפדרל ריזרב מ־30 בינואר, שלפיה בכוונתו להפגין יותר "סבלנות" בנוגע לצעדי ריבית עתידיים. רבים פירשו את ההודעה כאות הסיום למהלך שהחל בדצמבר 2015 וכלל תשע העלאות ריבית, שהביאו את רמתה מסביבות האפס לטווח של 2.5%-2.25%.

שינוי הכיוון בפדרל ריזרב הוא בשורה משמחת לחברות רבות, שצברו בשנים האחרונות חובות עצומים ויתקשו להחזיר או למחזר אותם אם הריבית תמשיך לעלות. עם זאת, לא בטוח שמדובר בבשורה חיובית לכלכלה האמריקאית. אחרי הכל, בעשורים האחרונים היתה זו סביבת הריבית הנמוכה שתרמה מאוד לנסיקת החוב התאגידי. משיא של יותר מ־20% בתחילת שנות השמונים, ירדה הריבית לסביבות 5% במחצית השנייה של שנות התשעים. בעקבות משבר הדוט.קום, בתחילת העשור הקודם, הריבית החלה לאבד גובה.

יו"ר הפדרל ריזרב דאז אלן גרינספן פתח במהלך של הורדת ריבית מהירה, וזו הגיעה ב־2003 ל־1%. מהלך זה נחשב, בדיעבד, כאחד הגורמים לצמיחה במשכנתאות הסאב פריים, שהובילה למשבר 2008. עד אז הספיקה הריבית לטפס בחזרה לכ־5%, אך לאחר המשבר הוריד היו"ר בן ברננקי את הריבית לרמה של 0.25%-0%, שם נשארה עד 2015.

לדברי זנדי, המשך העלאת הריבית היה מציב תאגידים רבים בפני בעיה חמורה, כיוון שחלק משמעותי מההלוואות הממונפות שלהם הן בריבית משתנה. "אם הפדרל ריזרב ימשיך להעלות את הריבית, החזרי החוב שלהן יגדלו, ולחברות לא תהיה ברירה אלא להתחיל לקצץ בהשקעות ולפטר עובדים", הוא מסביר. "חלקן עלולות להגיע לחדלות פירעון, אבל גם אלה שלא, ייאלצו להדק את החגורה".

היקף ההלוואות הממונפות בארה"ב מציב את הפד בפני דילמה. מצד אחד, המשך העלאת הריבית, כפי שזנדי מציין, עלול לדחוף חברות רבות לחדלות פירעון. מצד שני, העלאת הריבית נועדה גם לצנן את השוק בהדרגה, בניסיון לגמול את התאגידים מהתמכרות החוב שלהם. "אין ספק שהבעיה נכנסת למערכת השיקולים של הפדרל ריזרב", אומר זנדי. "הם היו רוצים להאט את קצב התנפחות שוק ההלוואות הממונפות, מה שאומר להמשיך להעלות את הריבית בקצב נכון - שלא יכביד מדי על החזרי החוב, אבל גם לא יעודד את הבועה. אני מעריך שהם החליטו להפסיק עם העלאות הריבית בגלל הירידות בשווקים בסוף 2018 ובתחילת 2019, וכי האינפלציה במשק עדיין נמוכה וצפויה להישאר כך בחודשים הקרובים. הנתונים האלה, בשילוב חוסר הוודאות במישור הפוליטי והגיאו־פוליטי - כמו השבתת הממשל בארה"ב או הסיפור המתמשך של הברקזיט - דחקו הצדה את החשש מפני רמות החוב המסוכן, לפחות בינתיים. אני מניח שהם יבחנו מחדש את המדיניות הנוכחית באביב או בקיץ לכל המאוחר".

מי שהזהיר לא מזמן מהסיכון הטמון בהלוואות הממונפות הללו היה הפד עצמו. בדו"ח היציבות הפיננסית, שהתפרסם בנובמבר 2018, דיווח הבנק כי היקף ההנפקות של חוב מסוכן בארה"ב, שהאט כמעט לאפס ב־2016, חזר לטפס במהירות, וצמח ביותר מ־12% בין אמצע 2017 לאמצע 2018. לפי הדו"ח, היקף ההלוואות הממונפות מתוך ההלוואות החדשות גבוה מרמות השיא שנרשמו ב־2007. מבין הנפקות האג"ח בדירוג השקעה, הצמיחה המהירה ביותר נרשמה ברמת הדירוג הנמוכה ביותר, BBB או Baa3, שהיוו כ־35% מכל האג"ח בדירוג השקעה ברבעון השלישי של 2018.

ההעלאות תורמות לבועת החוב?

לאחר הודעת הפד כי ריבית פברואר תישאר ללא שינוי, והאיתותים כי הוא לא יחזור להעלות אותה בזמן הקרוב, קיים היו"ר פאוול מפגש עם התקשורת. "אתה לא חושש שהפסקת העלאות הריבית תורמת להתנפחות בועת חוב תאגידי?", שאלה במפגש ננסי מרשל־גנזר מתוכנית הרדיו הכלכלית Marketplace. פאוול מיהר להשיב כי הבנק הפדרלי כבר הודיע כי הוא רואה ברמות החוב התאגידי סיכון, אך הוסיף כי מדובר בעיקר בסיכון מאקרו־כלכלי ולא באיום על היציבות הפיננסית. "במקרה שניקלע להאטה כלכלית, לחברות ברמת מינוף גבוהה יהיה יותר קשה לשמור את הראש מעל המים. ייתכן שהן יצטרכו לפטר עובדים, וצעדים כאלה ודומיהם עלולים להחריף את ההאטה במשק. אנחנו מנטרים את הסיכונים האלה מקרוב".

עם זאת, פאוול טרח להדגיש כי מדובר בעיקר בסיכון מאקרו־כלכלי, ולא באיום על היציבות הפיננסית. הוא אף רמז שהנושא אינו לגמרי בתוך תחום האחריות של הפדרל ריזרב, שמתמקד יותר בחשיפה של גופים פיננסיים לחובות התאגידיים. מבחינה זו, לפאוול יש אכן פחות סיבות לדאגה, שכן מערכת הבנקאות מחזיקה רק בנתח קטן מהלוואות הממונפות. חלק הארי של ההלוואות האלה ניתן על ידי מוסדות פיננסיים שאינם תחת פיקוח הפד. אף שמדובר לרוב בהלוואות המסוכנות ביותר, לפדרל ריזרב מרחב פעולה מצומצם ביותר בעניין.

אותם גופים פיננסיים לא מפוקחים לא ממשיכים להחזיק את ההלוואות זמן רב במאזנים שלהם. נתח משמעותי מההלוואות הממונפות משמש חומר גלם ליצירת CLOs (collateralized loan obligations), מכשיר פיננסי מובנה ברמות סיכון משתנות, שהם מוכרים למשקיעים מוסדיים. מבחינה זו להלוואות ממונפות תפקיד דומה לאג"ח המגובות במשכנתאות הסאב־פריים, ששימשו לפני משבר 2008 ליצירת CDOs (collateralized debt obligations). את ההלוואות שלא משמשות ליצירת CLOs מוכרים הגופים הפיננסיים לקרנות נאמנות ותעודות סל שמשווקות לציבור.

הלוואות הממונפות משקפות מלכתחילה חוב ברמת סיכון גבוהה יחסית. אלא שבחודשים האחרונים נרשמה הידרדרות באמות מידה הפיננסיות הצמודות אליהן. לפי נתוני S&P, כמעט 80% מההלוואות הממונפות מוגדרות כ"קובננט־לייט", כלומר הן מספקות פחות הגנות למשקיעים ולא מחייבות את החברות בדיווחים שוטפים על מצבן הפיננסי. זאת לעומת כ־28% ערב משבר 2008 ופחות מ־5% ב־2010. לפי מודי'ס, איכות אמות המידה הפיננסיות בהלוואות ממונפות היא ברמה הנמוכה ביותר מאז החלה לנטר את התחום ב־2012.

ארה"ב לא לבד בסירה הזו. בחודשים האחרונים ניתן לשמוע התרעות דומות בנוגע לרמות החוב התאגידי בעולם מגופים בינלאומיים, בהם קרן המטבע הבינלאומית והבנק להסדרי סליקה בינלאומיים. אליהם הצטרף גם נגיד בנק בריטניה מארק קרני, שהשווה את המצב בשוק ההלוואות הממונפות לשוק משכנתאות הסאב־פריים ב־2008. את הדו"ח האחרון בשרשרת האזהרות פרסם ה־OECD ב־25 בפברואר, ובו דיווח כי מאז 2008 היקף ההנפקות השנתי של אג"ח תאגידי היה 1.7 טריליון דולר בממוצע - כמעט פי שניים מבשנים שקדמו למשבר. לפי הדו"ח, בשלוש השנים הקרובות יצטרכו תאגידים בכלכלות מפותחות לשלם כ־2.9 טריליון דולר בהחזרי חוב, ואילו תאגידים בכלכלות מתפתחות יעמדו בפני החזרים של 1.3 טריליון דולר.

"אני לא חושב שהסיכון מתקרב לרמה שראינו לפני משבר הסאב־פריים", מסתייג זנדי. "לא מדובר באיום קיומי על המגזר הפיננסי. מדובר בהלוואות הרבה יותר בטוחות ממשכנתאות הסאב־פריים. עם זאת, בחודשים האחרונים חלה הידרדרות ברמת ההלוואות, והחששות לעתיד רק גוברים".