הדשא של השכן ירוק יותר: המוסדיים העדיפו את ארה"ב על חשבון ישראל

עוד לפני גל הירידות האחרון, ב־2018 יצאו מקרנות הנאמנות המתמחות באג"ח ובמניות ישראליות 14 מיליארד שקל, בעוד הקרנות המתמחות בחו"ל גייסו 8 מיליארד שקל. מגמה דומה נרשמה גם בכספי הפנסיה

הדרמה הגדולה של 2018 אמנם התרחשה ברבעון האחרון בכלל, ובחודש דצמבר בפרט, אך הכתובת היתה על הקיר כבר תקופה ממושכת. אחרי עשור חיובי שהתאפיין בעליות שערים במדדי המניות והאג"ח, רמות המחירים כבר היו מלאות. מכפילי הרווח הגבוהים ומרווחי התשואה הנמוכים גילמו בתוכם ציפייה להמשך צמיחה בכלכלה העולמית וברווחי החברות.

אלא שהמציאות הלכה לכיוון קצת שונה ודי צפוי. המדיניות המוניטרית המרחיבה בארה"ב התחלפה ברצף של העלאות ריבית וצמצום רכישות האג"ח שבוצעו על ידי הפד במסגרת ההרחבה הכמותית. גם באירופה הפסיק הבנק המרכזי להדפיס יורו ולרכוש אג"ח. וכך, לאחר התערבות של עשר שנים, הבנקים המרכזיים הפסיקו לתדלק את השווקים.

בנוסף, מלחמת סחר בין ארה"ב לסין מאיימת לפגוע בשתי הכלכלות הגדולות בעולם, וזאת בזמן שהצמיחה העולמית כבר נמצאת בהאטה. גם ההתנהלות של דונלד טראמפ, נשיא ארה"ב, מערערת את ביטחון המשקיעים. הביקורת החריפה שלו על יו"ר הפד שהוא בעצמו מינה, כמו גם הגדלת הגירעון ותהליכי קבלת החלטות מעוררי מחלוקת, הובילו לעלייה במדד הפחד ולדרישת פרמיית סיכון גבוהה יותר.

בעוד הנקודה החיובית של חששות המשקיעים היא לחץ על הבנק הפדרלי להפסיק להעלות את הריבית, מה שהוביל לירידת תשואות באג"ח של ממשלת ארה"ב, בישראל התשואות כמעט ולא ירדו ולכן המשקיעים הסולידיים ספגו הפסדים בלתי צפויים. להערכתנו, המשקיעים המקומיים הופתעו מהעלאת הריבית של בנק ישראל ומפריצת מסגרת התקציב, מה שנראה כמו כלכלת בחירות. בהקשר זה, הקדמת הבחירות נתפסת כחיובית היות שהיא מצמצמת את משך "החגיגה".

התנהגות המשקיעים הישראלים ב־2018 מעידה על העדפה ברורה של השוק האמריקאי על פני השוק הישראלי. פער הריביות בין הדולר לשקל והחשש מתחילת תהליך העלאת ריבית בישראל הובילו את הציבור למכור קרנות נאמנות המתמחות באג"ח מקומיות ולרכוש במקומן קרנות המתמחות באג"ח דולריות, בעיקר במח"מ קצר.

גם בגזרת המניות הציבור מכר קרנות המתמחות בישראל לטובת קרנות המתמחות בחו"ל. זאת אף שדווקא השנה הניב השוק המקומי ביצועים טובים ביחס למרבית השווקים בעולם. נכון לחודש אוקטובר, עוד לפני גל הירידות האחרון, במהלך 2018 יצאו מקרנות הנאמנות המתמחות באג"ח ומניות ישראליות 14 מיליארד שקל, זאת בעוד הקרנות המתמחות בחו"ל גייסו 8 מיליארד שקל.

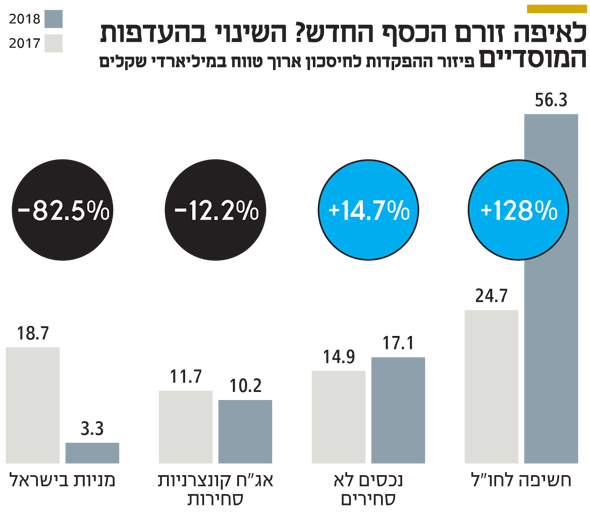

ההפקדות החדשות זורמות אל מעבר לים

בעוד טעמי הציבור נוטים להשתנות בתדירות גבוהה יחסית, מעניין לנתח את ההתנהגות של הגופים הפנסיוניים, שנהנים בשנים האחרונות מזרימת כסף מוגברת בשל חוק פנסיה חובה. זרימת הכסף המוגברת לטובת חיסכון ארוך טווח מהווה התפתחות חיובית מאוד עבור הבורסה המקומית. אמנם השנה כ־63% מהכסף החדש עשו את דרכם אל מעבר לים ועוד 19% זרמו לטובת נכסים לא סחירים, אך זרימת הכסף הקבועה מהווה סוג של אופציית מכר (PUT) עבור השוק.

בימים שהציבור מבקש להיפטר ממניות ואג"ח, מנצלים הגופים המוסדיים את הירידות החדות במניות ואת מרווחי התשואה המשופרים באג"ח הקונצרניות לשם איסוף סחורה שתניב להם רווחים גבוהים לאורך זמן. דוגמה לכך ראינו במהלך השבוע שעבר כשמדדי המניות והאג"ח הקונצרניות עלו בעוצמה חרף פדיונות הענק בקרנות הנאמנות.

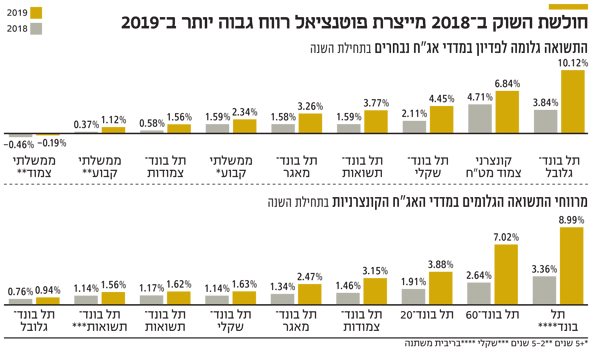

2019 תתחיל בנקודה יותר נוחה

כדרכו של עולם, החולשה של שוק ההון ב־2018 מייצרת פוטנציאל רווח גבוה יותר ב־2019. ניתוח מדדי האג"ח הממשלתיות בישראל מלמד שהתשואה הנוכחית גבוהה באופן משמעותי מהתשואה שגולמה בתחילת השנה הקודמת. האפיק הקונצרני נהנה לא רק מתשואה גבוהה יותר ביחס לשנה שהסתיימה, אלא גם ממרווחי תשואה גבוהים יותר. מכאן שנראה ש־2019 תתחיל בנקודה הרבה יותר נוחה ומרווחת מ־2018.

ישנם ארבעה משתנים עיקריים שקובעים את הביצועים בשוק האג"ח. באפיק הממשלתי מדובר בעיקר על השינוי באינפלציה ובציפיות השוק לגבי תוואי הריבית. באפיק הקונצרני מסתכלים בנוסף גם על מצב החברות ומרווחי התשואה ביחס לאפיק הממשלתי.

בשני המקרים, הביצועים בפועל של האג"ח לא נגזרים רק מהמציאות שתהיה במהלך השנה, אלא בעיקר מהפער בין מה שתומחר למה שיקרה בפועל, פלוס הציפיות המשתנות של המשקיעים כלפי הצפוי בעתיד. להערכתנו, התסריט הטוב ביותר עבור משקיעי האג"ח הוא האטה מתונה בקצב הצמיחה, שתוביל לדחיית העלאת הריבית, וזאת מבלי לפגוע באופן משמעותי בכושר ההחזר של החברות. אם תרחיש מרכזי זה יתממש, 2019 עשויה לספק למשקיעים רווחים נאים.

השורה התחתונה: התסריט הטוב ביותר עבור משקיעי האג"ח הוא האטה מתונה בקצב הצמיחה שתוביל לדחיית העלאת הריבית

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות