קובי מימון פותח סדק להשתלטות עוינת על אקויטל

בעלת השליטה באקויטל התנתה את תמיכתה במיזוג של יואל לתוך אקויטל בכך שתחזיק ביותר מ־45% מהחברה הממוזגת. כדי לעמוד בכך מימון היה נדרש לגייס חוב יקר של מיליארד שקל. התוצאה: י.ח.ק תרד לאחזקה של 36% ומימון יצטרך מעכשיו לישון עם עין אחת פקוחה

תנאי השוק הכריעו אפילו את קובי מימון. בדצמבר 2017, כאשר אקויטל דיווחה לראשונה על הכוונה למזג לתוכה את יואל, בעלת השליטה באקויטל, י.ח.ק, הודיעה שתתמוך בהצעה אם שיעור האחזקה שלה בחברה הממוזגת יישאר מעל ל־45%. לצורך עמידה בשיעור אחזקה של 45% לאחר המיזוג גייסה י.ח.ק אג"ח ב־400 מיליון שקל, וביצעה הצעת רכש חלקית למניות אקויטל בסכום זהה. אך עדיין, כדי להגיע לשיעור אחזקה של 45% ולצמצם את דילול בעלי המניות, נדרש רכיב מזומן גבוה שדרש גיוס חוב מהותי, ויקר בתנאים הנוכחיים, של קרוב למיליארד שקל על ידי אקויטל, והגדלת המינוף שלה.

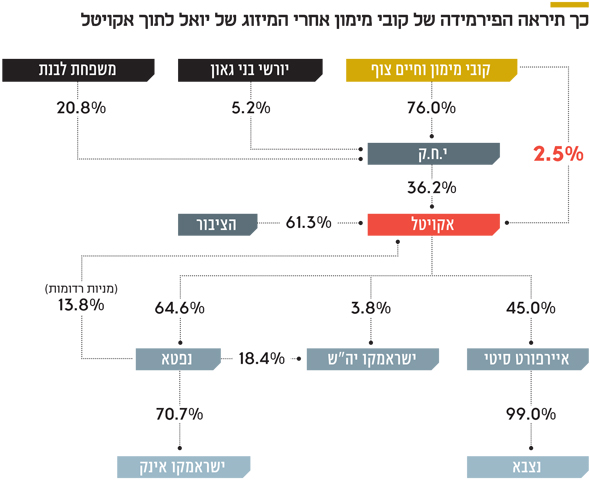

בעל השליטה (74%) הרשמי בי.ח.ק הוא חיים צוף, אך ההערכות הן שאחזקה זו שייכת בפועל לקובי מימון. עוד מחזיקים בי.ח.ק משפחת לבנת (20.8%) ויורשיו של בני גאון (5.2%). לכן צוף ומימון העדיפו לרדת משליטה ולפתוח סדק לניסיון השתלטות עוינת על אקויטל. בתחילת החודש פרסמו החברות מתווה למיזוג שלפיו י.ח.ק תחזיק ב־36.2% מזכויות ההצבעה באקויטל ומימון יחזיק בעוד 2.5%, ובאופן אבסורדי לא יוגדר בעל עניין.

מימון לוקח כאן, כאמור, סיכון להשתלטות עוינת, אך בכל מקרה כזה, גוף שינסה לבצע זאת ויגיע לאחזקה של יותר מ־5% יוגדר בעל עניין ומימון יוכל לסכל את ההשתלטות תוך רכישת מניות אקויטל בעצמו. בשל העובדה שאקויטל נמנעה מגיוס חוב, רמת המינוף של החברה הממוזגת (סולו) תהיה נמוכה ותעמוד על 20% בלבד.

לפי המתווה, יואל תמוזג לתוך אקויטל, ובעלי מניות המיעוט ביואל יקבלו תמורתן מניות של אקויטל. המיזוג בין החברות נדרש כדי לעמוד בתנאי חוק הריכוזיות שאוסר קיום של חברת אחזקות בת שלוש שכבות החל מסוף 2019. היום אקויטל שולטת ביואל ששולטת באיירפורט סיטי ונפטא. איירפורט סיטי מחזיקה בקרוב ל־100% מנצבא, שכחברה פרטית אינה נחשבת כשכבה בחוק הריכוזיות.

נפטא שולטת בישראמקו אינק ובישראמקו יה"ש. חוק הריכוזיות מחריג מתוכו יחידות השתתפות, וגם ישראמקו אינק לא מוגדרת כשכבה מכיוון שהיא נסחרת בארה"ב בלבד. לכן עם השלמת המיזוג הצפויה תעמוד אקויטל בתנאי חוק הריכוזיות.

הפרמיה בהצעת המיזוג

בעלי מניות המיעוט ביואל יצטרכו לאשר את המיזוג באסיפה מיוחדת שתתכנס ב־13 בדצמבר. כדי שההסכם יתקבל, צריכה להיות בו פרמיה שתינתן לבעלי המניות ביואל יחסית לשווי הנוכחי של האחזקה שלהם. פרמיה זו מגיעה על חשבון בעלי המניות באקויטל. ככל שהפרמיה המוצעת גבוהה יותר, בעלי השליטה מוותרים למעשה לציבור על נתח גדול יותר מהחברה שבה הם שולטים. על פי הסכם המיזוג, עבור כל מניה של יואל יקבלו בעלי המניות 1.836 מניות של אקויטל ועוד 63 שקל מזומן.

תמורה זו שיקפה פרמיה של 9.7% לבעלי המניות ביואל יחסית למחיר המניה ערב פרסום ההחלטה. אך חישוב זה של הפרמיה בעייתי מכיוון שהוא מתבסס על מחיריהן של שתי המניות, כאשר הסחירות במניית אקויטל נמוכה יחסית. לדעתנו, את הפרמיה יש לחשב לפי שווי האחזקה של מחזיק מניית יואל לפני ואחרי המיזוג. ומכיוון שאחרי המיזוג אקויטל תחזיק ב־100% מיואל, וכמעט כל השווי שלה ינבע מיואל, השוואה זו פשוטה יחסית.

ליואל יש 12.272 מיליון מניות, לא כולל מניות רדומות שמוחזקות בידי החברה עצמה. לכן, כל מי שמחזיק ב־1,000 מניות יואל הוא בעל אחזקה של 0.00579% מהחברה. לאחר השלמת המיזוג הוא ידולל בשיעור של 9.21% ויחזיק ב־0.005256% מהחברה הממוזגת. הנכס העיקרי של החברה הממוזגת, כאמור, יהיה האחזקה (100%) ביואל, אך לחברה הממוזגת יהיו פחות 685 מיליון שקל שהיא תשלם לבעלי מניות המיעוט ושווי מניות אקויטל שהוחזקו בידי יואל (1.402 מיליון מניות) שעומד על 139 מיליון שקל, ייגרע. מנגד, יתווספו לה 91 מיליון שקל ששוכבים בקופת המזומנים של אקויטל וכן מניות ישראמקו יה"ש בשווי 211 מיליון שקל. לכן, שווייה של אקויטל לאחר המיזוג יהיה שווה לשווייה של יואל היום פחות 522 מיליון שקל.

הפיצוי שיקבלו בעלי המניות של יואל על דילול האחזקה ועל ירידת השווי של החברה הממוזגת יחסית לשווייה הנוכחי של יואל יתבטא ברכיב המזומן שיקבלו. שווי השוק של יואל בסוף השבוע היה 4.17 מיליארד שקל, אך מניית יואל עלתה בעקבות פרסום הסכם המיזוג. השווי הנכסי הנקי של יואל באותו מועד היה 4.48 מיליארד שקל. בחרנו להפחית 12.5% מהשווי הנכסי הנקי של יואל בשל היותה חברת אחזקה, והדבר משקף ליואל שווי נכסי נקי של 3.92 מיליארד שקל.

תחת הנחה זו, שוויין של 1,000 מניות יואל הוא 227 אלף שקל. תחת אותן הנחות, שווי הפעילות של אקויטל לאחר המיזוג יהיה 3.398 מיליארד שקל. מי שהחזיק ב־1,000 מניות של יואל יחזיק לאחר המיזוג במניות אקויטל בשווי 178.6 אלף שקל ובנוסף הוא יקבל רכיב מזומן של 63 אלף שקל, כך שהתמורה שיקבל היא 241.6 אלף שקל, שמגלמת פרמיה של 6.5% יחסית לשווי המניות כיום. מכיוון שתמהיל האחזקה של המשקיע כמעט ולא משתנה, למעט רכיב המזומן שהוא מקבל, וניתנת פרמיה סבירה במיזוג, אנחנו מעריכים שהמיזוג יאושר.

הערכות השווי של MNS

במסגרת ההכנות לעסקת המיזוג שכרה יואל את שירותי הייעוץ של MNS, שביצעה הערכות שווי לאקויטל, יואל, נפטא, ישראמקו יה"ש, ישראמקו אינק ואיירפורט סיטי. MNS ביצעה הערכה אופטימית לשווי של ישראמקו שהתבסס על תזרים מזומנים מהוון (DCF) שצפוי לישראמקו ממאגר תמר. ישראמקו קיבלה שווי של 7.3 מיליארד שקל ושל 6.91 מיליארד שקל לפי מקדמי היוון של 8% ושל 8.5% (בהתאמה). שווי זה גבוה מהותית משווי השוק הנוכחי של ישראמקו שעומד על 5.5 מיליארד שקל.

גם לדעתנו מניית ישראמקו אכן זולה יחסית להכנסות הצפויות לה ממאגר תמר, אולם הערכת השווי של MNS אופטימית מדי ומתבססת על הנחה של יצוא גז למצרים.

חרף הסבירות הגבוהה שהנחה זו תתממש, קיים סיכון לכך שהסכם היצוא לא יתממש, ואז תחול ירידה חדה בשווי של ישראמקו, שצריכה להשפיע באופן שלילי על הערכת השווי למניה. האופטימיות לגבי השווי של ישראמקו משפיעה גם על מסקנותיה של MNS לגבי שוויין של ישראמקו אינק ונפטא. זאת מכיוון שמרבית הערך של ישראמקו אינק נובעת מהזכות לתמלוג־על מישראמקו, ומרבית הערך של נפטא נובעת מהאחזקות שלה בישראמקו ובישראמקו אינק.

השפעת הנדל"ן על השווי

הערכת השווי המעניינת יותר של MNS ניתנה לאיירפורט סיטי, זאת מכיוון שבהערכת שווי זו ניכר ש־MNS כללה בה הערכת שווי לחלק ניכר מהנדל"ן המסחרי והנדל"ן שבהקמה למגורים של איירפורט סיטי. הערכה זו מעניקה שווי של 7.1 מיליארד שקל עד 7.9 מיליארד שקל לאיירפורט סיטי, ששווי השוק שלה בסוף השבוע עמד על 6.2 מיליארד שקל וההון העצמי המיוחס לבעלים עמד על 6.15 מיליארד שקל. עיקר הפער בין הערכת השווי ובין ההון העצמי של החברה נובע מכך שלפי השמאי ששכרה MNS, שווי הנכסים המניבים של איירפורט סיטי גבוה ב־600 מיליון שקל משוויים במאזן החברה (שמתבסס על הערכת השמאי הקבוע של איירפורט סיטי, ארז אבירן).

בנוסף, הם הוסיפו 392 מיליון שקל לשווייה של פעילות ייזום הנדל"ן למגורים, שנובע מההערכה של MNS לגבי רווחיות הפרויקטים, שהבולט בהם הוא פרויקט קסם – פרויקט דירות יוקרה שנבנה בראש העין בידי נצבא. התאמה בולטת נוספת היתה הפחתה של 360 מיליון שקל משווייה הכלכלי של התחייבות מסים נדחים, שנוצרת בעת העלאת שווי חשבונאית לנכסים מניבים.

הסיבוב על הציבור בהצעת הרכש

מהערכות השווי הגבוהות לאיירפורט סיטי ולנפטא נגזר גם שווי גבוה ליואל ולאקויטל, שמשחק לרעת בעלי השליטה באקויטל מכיוון שהוא מקטין את השווי היחסי של רכיב המזומן בעסקת המיזוג. לכן ניתן לומר שהאופטימיות של הערכת השווי של MNS פועלת לטובת בעלי מניות המיעוט של יואל מקרב הציבור. הניתוח של MNS לפרמיה המוצעת במיזוג, שבוצע במתודה דומה לשלנו, אך לקח שווי של 4.95 מיליארד שקל ליואל, הגיע לפרמיה של 3.85% שתנתן לבעלי מניות יואל. MNS מסתייגת מהתוצאה המציגה פרמיה צנועה יחסית בכך שיש ערך נוסף הנובע מקיפול שכבה, ושיחד איתה הפרמיה עולה ל 7.4%.

אנחנו לא מאמצים את גישתה של MNS, ולהערכתנו לא נכון לחשב שווי נוסף שנובע מביטול פרקטיקה בעייתית של בעלי שליטה (ריבוי שכבות). אך, כאמור, לדעתנו חישוב הפרמיה שערכנו, שהתבסס על השווי הנכסי הנקי של יואל ולא על הערכות שווי, הוא הרלבנטי יותר. ולכן הפרמיה הרלבנטית היא 6.5%, פרמיה סבירה לאור השינוי המינורי בהרכב הנכסים שיהיה לבעלי מניית יואל הנוכחיים לאחר השלמת העסקה.

בינואר 2018 בעלי השליטה באקויטל ביצעו הצעת רכש חלקית למניות החברה לפי שווי של 1.463 מיליארד שקל לאקויטל ורכשו מהציבור מניות תמורת 341 מיליון שקל. הערכת השווי הנוכחית של MNS לאקויטל נוקבת בשווי של 2 מיליארד שקל לחברה, גבוה ב־37% מהמחיר של הצעת הרכש. להערכתנו, הערכת השווי של MNS אופטימית מדי לגבי השווי של אקויטל. חרף זאת, העובדה שלבעלי השליטה בחברות יש כמעט תמיד מידע עודף על פני בעלי מניות המיעוט יוצרת תחושה של אי־נוחות, ונראה שבהצעת הרכש למניות אקויטל בעלי השליטה רכשו מהציבור מניות במחיר נמוך יחסית משוויין הכלכלי. חשוב לציין שהניתוח שלנו מצביע שזה לא המצב בהצעת החליפין הנוכחית, כיוון שבה ניתנת פרמיה לציבור בעלי מניות המיעוט של יואל.

השווי לפני ואחרי המיזוג

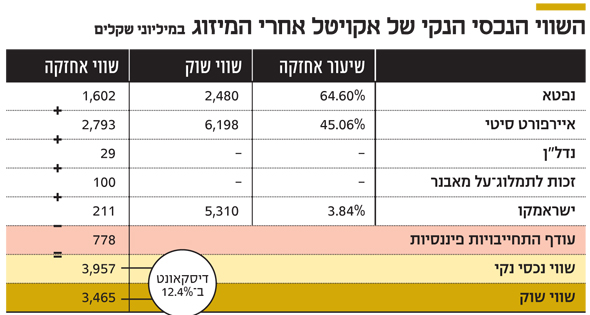

מרבית השווי של יואל כיום נובעת מאחזקותיה בחברות־הבנות, איירפורט סיטי ונפטא, ומהאחזקה במניות החברה־האם אקויטל. בנוסף, יואל מחזיקה ישירות בנדל"ן שרשום במאזן בשווי של 29 מיליון שקל ומנגד יש לה (סולו) עודף התחייבויות פיננסיות של 184 מיליון שקל. נכס סמוי נוסף של יואל הוא זכות לתמלוג־על של 0.5% מההכנסות של אבנר יה"ש ממאגרי הגז (לאחר המיזוג בין דלק קידוחים לאבנר יואל זכאית למעשה ל־0.25% מההכנסות של השותפות הממוזגת).

אנחנו מעריכים את שווי הנכס הזה ב־100 מיליון שקל (ההערכה מתבססת על DCF של מאגרי הגז). השווי הנכסי הנקי שמתקבל לחברה לפי שווי השוק של סוף השבוע האחרון הוא 4.48 מיליארד שקל, גבוה ב־7% בלבד משווי השוק שוק של יואל. כלומר, מניית יואל נסחרת כעת בדיסקאונט נמוך. הסיבה לכך היא הפרמיה שבעלי מניות יואל יקבלו במיזוג, שהובילה לעלייה במחיר המניה ולסגירת הדיסקאונט שהיה באוקטובר.

מבחינת בעלי המניות, הן ביואל והן באקויטל, מה שחשוב הוא השווי הנכסי הנקי של החברה לאחר המיזוג ולא השווי הנכסי הנקי הנוכחי. נכון לסוף השבוע, השווי הנכסי הנקי של אקויטל לאחר המיזוג יעמוד על 3.96 מיליארד שקל, ואילו שווי השוק שלה (הכולל את המניות החדשות שיונפקו לבעלי מניות יואל) יעמוד על 3.46 מיליארד שקל, נמוך ב־12.5% מהשווי הנכסי הנקי, שמהווה דיסקאונט סביר לחברת אחזקה זו. חשוב לציין שגם מניית נפטא שבשליטת יואל נסחרת בדיסקאונט יחסית לשווי אחזקותיה.

הכותב הוא כלכלן בחברת הייטק