בדרך למיזוג עם מרכנתיל: דיסקונט רוכש את בנק דקסיה

לפי העסקה, שנחתמה ערב ראש השנה לאחר חודש של מגעים, ירכוש דיסקונט 100% מדקסיה ישראל תמורת 670 מיליון שקל במזומן - 17% מעל שוויו בבורסה. בכוונת דיסקונט למזג את דקסיה, שמעסיק 45 עובדים ומתמחה באשראי לרשויות המקומיות, עם מרכנתיל

חמישה חודשים לאחר שנהפך לבנק ללא גרעין שליטה, לדקסיה ישראל יש בעל בית חדש - בנק דיסקונט. ל”כלכליסט” נודע כי ערב ראש השנה חתמו שני הבנקים על עסקה שלפיה ירכוש דיסקונט 100% ממניות דקסיה תמורת 670 מיליון שקל במזומן — סכום כמעט זהה להון העצמי של הבנק, נכון לסוף הרבעון השני של השנה (אפריל־יוני), ושגבוה ב־17% משווי השוק שלו, שעמד על 573 מיליון שקל ביום חמישי האחרון; זאת לאחר שבמהלך החודש האחרון עלתה מניית דקסיה ב־15%.

את המגעים מצד דיסקונט הובילה ההנהלה הבכירה בראשות המנכ”לית לילך אשר־טופילסקי, ומצד דקסיה הובילה אותם ועדה מיוחדת שהוקמה לצורך כך — ועדת אסטרטגיה, שבה חברים נציגים מדירקטוריון הבנק והמנכ”ל אוליבייה גוטמן, שדנה בכמה אפשרויות: מכירת הבנק לדיסקונט, מכירת הבנק לבנק ירושלים והשארת הבנק כבנק עצמאי. הוועדה החליטה שאין לבנק יתרון כבנק עצמאי ובחרה בהצעה של דיסקונט, שהיתה גבוהה משמעותית מההצעה של בנק ירושלים. חלק מבעלי המניות של הבנק, ובראשם קרן נוקד בראשות רועי ורמוס שמחזיקה ב־4.8% ממניות מהבנק, לחצו על הדירקטוריון לקדם את מיזוג הבנק עם בנק אחר, אגב שקיפות מלאה מול בעלי המניות.

השלמת העסקה מותנית בקבלת אישורים מצד הפיקוח על הבנקים בבנק ישראל ורשות ההגבלים העסקיים, שבמאי האחרון החליטה לפסול את המיזוג בין בנק מזרחי טפחות לבנק אגוד לאחר ששני הבנקים הודיעו כי הראשון ירכוש את האחרון בעסקת הקצאת מניות לפי שווי של 1.4 מיליארד שקל לאגוד. דיסקונט עצמו הביע בעבר התעניינות ברכישת אגוד, אך הוא לא היה מוכן לשלם את הסכום שלו הסכים מזרחי טפחות.

בדומה לעסקה שלא יצאה לפועל בין מזרחי טפחות לאגוד, ההערכות בשוק היו שדיסקונט יבקש לרכוש את דקסיה באמצעות הקצאת מניות גם כן, אך בסופו של דבר הוחלט לבצע את העסקה במזומן. לצורך הרכישה ישתמש דיסקונט בעודפי הון בהיקף של יותר ממיליארד שקל שעומדים לרשותו.

המטרה: התרחבות וסינרגיה בפעילות הקמעונאית

דיסקונט הגיש את הצעתו הראשונה לרכישת דקסיה ב־16 באוגוסט, יומיים לאחר שהחליט דירקטוריון דקסיה להתקשר עם בנק ההשקעות וליו בייס כדי שילווה אותו בהליך מכירת הבנק. בעת הגשת ההצעה הודיע דיסקונט כי הוא מעוניין לרכוש את הבנק כדי למזג אותו עם בנק מרכנתיל שנמצא בבעלותו המלאה.

מרכנתיל, שמנוהל על ידי שוקי ברונשטיין, הוא בנק פרטי שלא מוזג לתוך דיסקונט שמפעיל 80 סניפים. הבנק מתמחה במתן שירותים קמעונאיים למגזר החרדי ולמגזר הערבי. את 2017 סיים הבנק עם רווח נקי של 220 מיליון שקל — עלייה של 14% בהשוואה לשנה הקודמת, אז הסתכם הרווח הנקי ב־193 מיליון שקל - עם הון עצמי של 2.5 מיליארד שקל, תשואה להון של 9.4% ותיק אשראי בהיקף של 24 מיליארד שקל — עלייה קלה של 4.3% בהשוואה ל־2016, אז הסתכם תיק האשראי ב־22 מיליארד שקל.

לעומת זאת, דקסיה, שמעסיק 45 עובדים בלבד, מתמחה במתן אשראי לרשויות המקומיות ומשרת כ־300 לקוחות. המיזוג בין שני הבנקים יאפשר למרכנתיל גישה ללקוחות של דקסיה, התרחבות לתחומי פעילות חדשים ויצירת סינרגיה עם הפעילות הקמעונאית של מרכנתיל.

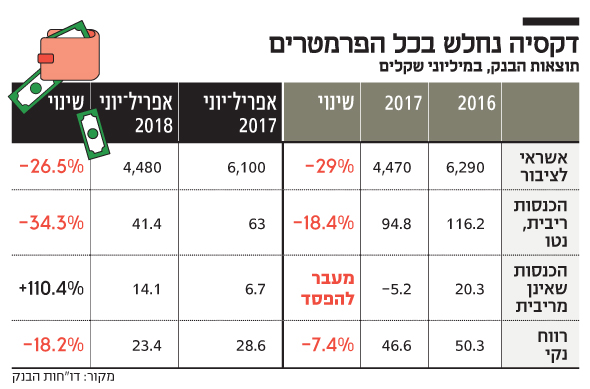

את 2017 סיים דקסיה עם רווח נקי של 47 מיליון שקל — ירידה של 7.4% בהשוואה לשנה הקודמת — תשואה להון של 5.2% ותיק אשראי בהיקף של כ־4.5 מיליארד שקל. מדובר בצניחה בהשוואה ל־2016, אז הסתכם תיק האשראי של הבנק ב־6.3 מיליארד שקל. מגמת ההיחלשות נמשכה גם ב־2018. את הרבעון השני של השנה חתם הבנק בירידה של 18.2% ברווח הנקי, לעומת התקופה המקבילה אשתקד, שאז הוא הסתכם ב־23.4 מיליון שקל.

גרעין השליטה פוזר בבורסה לאחר 17 שנה

במרץ האחרון החליט בעל השליטה הקודם בבנק - בנק דקסיה העולמי, שנשלט על ידי ממשלות צרפת ובלגיה - למכור את השליטה (59%) בבנק בבורסה תמורת 360 מיליון שקל, ובכך הביא לסיומו של עידן שנמשך 17 שנה.

מאז המכירה ביצע הבנק כמה פעולות, בהן חלוקת דיבידנד בהיקף של 300 מיליון שקל, מכירת נתח של 1.5 מיליארד שקל מתיק האשראי לגופים מוסדיים ופירעון מוקדם של פיקדונות ושטר הון לחברה־האם, מהלך שעלה לבנק כמה מאות מיליוני שקלים.

את דיסקונט ייצג בעסקה עו"ד אברמי וול ממשרד פישר-בכר-חן, את דקסיה עו"ד דזליה טל ממשרד מיתר לשם ליקוורניק ומרכז השלטון המקומי יוצג בידי עו"ד מני גורמן וליטל סלוצקי ממשרד שטייניץ הרינג ושות'.