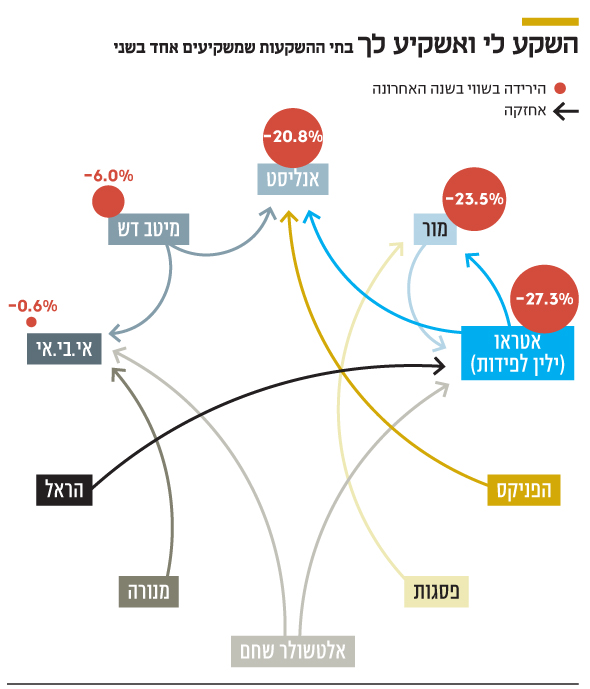

בתי ההשקעות לא זיהו בזמן את נפילת המניות של המתחרים

בתי ההשקעות אמורים להכיר מקרוב את הצרות של המתחרים. אך מתברר שהנפילות במניות של אלה מהם שנסחרים בבורסה פגעו גם ביריבים שמחזיקים בהן, לא ידעו לברוח בזמן - והפסידו חלק ניכר מההשקעה שלהם

בתי ההשקעות הם המרגלים הכי טובים של המתחרים. שיחת טלפון אחת לבכיר בבית השקעות תעניק הצצה מלאה למתרחש בבית השקעות אחר – עד רמת רווח תפעולי צפוי לרבעון הקרוב. בבתי ההשקעות בונים אקסלים של היקפי הנכסים של המתחרים, דמי הניהול, ההוצאות, ומגיעים לשורה התחתונה בקלות. זו הסיבה שהכי טבעי להשקיע את כספי החוסכים במניות המתחרים.

אלא שההיכרות העמוקה עם המתרחש בדשא של השכן היתה צריכה לגרום להם לדעת גם מתי הזמן לברוח - וזה מה שלא קרה, למשל, בכל הנוגע להשקעה בילין לפידות. בית ההשקעות נשלט במשותף על ידי המייסדים דב ילין ויאיר לפידות וחברת אטראו שוקי הון הבורסאית, החושפת את הציבור לתוצאות הכספיות שלו.

אטראו עלתה ב־120% בתוך חמש שנים

אלטשולר שחם זיהה את הפוטנציאל בילין לפידות כבר ב־2010, והוא בעל עניין באטראו (בעבר לידר שוקי הון), עם אחזקות של כ־10% בקרנות הנאמנות וקופות הגמל של בית ההשקעות מאז. בחמש השנים האחרונות, כולל הירידות האחרונות, עלתה מניית אטראו ב־120%, והיא אף חילקה דיבידנדים. במאי 2017 הגיעה המניה לשיא - והציגה עלייה של 224% בארבע שנים.

בעבר אמר מנהל ההשקעות הראשי של בית ההשקעות ואחד מבעליו, גילעד אלטשולר: "אנו מכירים טוב את העסק. יש אמנם שחיקה בדמי הניהול, אבל לצידה גם גידול טבעי בהיקף הנכסים וכניסה לתחומי פעילות חדשים. היקף הכספים גדל, האוכלוסייה גדלה והחסכונות של הציבור שזקוקים לניהול גדלים".

אלא שב־12 החודשים האחרונים צנחה מניית אטראו, שנשלטת על ידי עיזבון דן דוד, בכ־30%, כשברקע היחלשות ילין לפידות. בית ההשקעות סובל מפדיונות כבדים בקופות הגמל ובקרנות הנאמנות, על רקע תשואות חלשות. דווקא אלטשולר שחם, שמקבל את רוב הכסף שיוצא מילין לפידות, לא הקדים לזהות את שינוי המגמה.

מי שעוד שילמה על כך שאטראו איבדה כמעט שליש מערכה בתוך שנה, היא קבוצת הראל, שמחזיקה בכ־7.5% ממניות אטראו. עוד בית השקעות שלא חזה את הירידות הוא מור, שנהפך בעל עניין (החזקה של יותר מ־5%, שמחייבת את חשיפת זהות המשקיע – ר"ב) באטראו בספטמבר 2017. מור עשה זאת דרך רכישת מניות לקרנות הנאמנות של בית ההשקעות, שמחזיקות ב־5.78% ממנו. הוא נכנס להשקעה כשילין כבר החל להציג חולשה בתשואות וספג את את רוב הירידות במחיר המניה.

כמובן שהמגמה עוד עשויה להשתנות, וכל עוד סביבת הריבית נותרת נמוכה, סביר להניח שבשלב כזה או אחר הציבור יחזור להשקיע בקרנות נאמנות. במקביל, גם הכוכב התורן בתשואות של היום עשוי להתחלף בקלות בשנה הבאה. עם זאת, רק לאחרונה הציג "כלכליסט" את התחזית של מור לרבעון הבא, הצופה ירידה מסוימת ברווח ובהכנסות.

מור מאמין בילין לפידות - ילין לפידות מאמין במור

כך או כך, לא רק מור מאמין בילין לפידות - גם ילין לפידות מאמין במור. מנתוני אתר סטוקר, נכון לסוף 2017 החזיק ילין ב־4.5% ממניות מור, שהונפק לפני שנה. אלא שהחולשה בענף, המאפיינת אותו מתחילת השנה, היכתה גם במור. מנייתו איבדה 23.5% מערכה מתחילת השנה, והפכה את ההשקעה של ילין למאוד לא מוצלחת. עוד משקיע בולט במור, לפי נתוני סטוקר, הוא בית ההשקעות פסגות עם אחזקות של 4.61%, נכון לסוף 2017.

באפריל 2017 נהפך ילין לפידות לבעל עניין בבית השקעות מתחרה – אנליסט - לאחר שרכש מניות נוספות שלו, שהביאו אותו לאחזקה של יותר מ־5% (5.36%). היה זה מהלך שנתפס אז כחכם, לאחר שאנליסט התבלט בתשואות מתחילת 2016 ועד אז, כשהמתחרים ידעו שהגיוסים כבר בדרך. מאז הספיק ילין להפסיק להיות בעל עניין (מכר מניות שהורידו אותו מתחת ל־5%), ולכן היקף האחזקות העדכני שלו אינו ידוע.

עם זאת, לפי נתוני אתר סטוקר, נכון לסוף 2017 הוא החזיק ב־4.97% ממניות אנליסט. אחריו מיטב דש עם אחזקות של 3.85% והפניקס עם 2.62%. השנה ירדה מניית אנליסט בכ־21%, בצל פדיונות כבדים בתעשיית קרנות הנאמנות, אך גם על רקע היחלשות בית ההשקעות בתשואות.

סיפור אחר לגמרי מתרחש באי.בי.אי, שמנייתו איבדה מתחילת השנה רק 0.6%. אי.בי.אי מציג זינוק של 41% בשנה החולפת, על רקע העלייה בתוצאות ההשקעות של קרנות הנאמנות שלו, שתורגמו להובלה בגיוסים. אי.בי.אי הוא מהבודדים שממשיכים לגייס כיום. לפי נתוני סטוקר, נכון לסוף פברואר החזיקו קרנות הנאמנות של אנליסט ב־1.5% מאי.בי.אי, ואילו בקרב החיסכון ארוך הטווח מנורה, מיטב דש ואלטשולר שחם נהנו מהזינוק במניה, עם אחזקות של 4.37%, 3.39% ו־2.84% (נכון לסוף 2017) בהתאמה, לעמיתי קופות הגמל.

מיטב דש דווקא מציג ביצועים טובים יחסית לעומת המתחרים מתחילת שנה, עם ירידה של 6% בלבד, בין היתר בגלל בולטות בגיוסים בקרנות הנאמנות. לפי אתר סטוקר, המתחרים המחזיקים בו הם פסגות עם 2.78% (בקרנות הנאמנות), והראל והפניקס בחיסכון ארוך הטווח עם 3.84% ו־3.2%, בהתאמה.