"הישראלים לא אוהבים להודות בכך אבל הכלכלה במצב טוב"

דיוויד בלום, אסטרטג המטבעות הראשי של בנק HSBC, בטוח שהשקל יישאר חזק: "הוא מזכיר לי את הדולר הסינגפורי", ומאמין שהאג"ח האמריקאי ל־10 שנים עוד ישנו כיוון וייכנסו לראלי שיוריד את התשואות בחזרה ל־2.4%; לדעתו, למרות הציוצים התכופים של הנשיא טראמפ - הדולר ישמור על כוחו

אנשי עולם ההשקעות זהירים מאוד בכל הנוגע לחיזוי התנודות במטבעות ורואים בכך, לא פעם, הימור מסוכן. אולם מצב המטבעות של המדינות השונות מאפשר לקבל תמונה טובה על יציבותן הכלכלית והפוליטית.

דיוויד בלום, אסטרטג המטבעות הראשי של בנק HSBC, לא רואה פן ספקולטיבי בעולם המטבעות וסבור כי באמצעות שלושה כלים אפשר לנתח אותם בדיוק כמו ניירות ערך. בלום הגיע לישראל לרגל עשור לכנס הלקוחות השנתי של HSBC ישראל, ובראיון ל"כלכליסט" הוא מציג את תחזיותיו לדולר ולמטבעות בשווקים המתפתחים, וגם מסביר את עוצמתו של השקל חרף סביבת הריבית הנמוכה. ולא, הוא ממש לא מוטרד מציוצי נשיא ארה"ב דונלד טראמפ וסבור שאין להם השפעה מהותית על הכלכלה החזקה בעולם.

תאר לנו יום בחיי אסטרטג מטבעות.

"הבוקר שלי בלונדון שונה מבקרים באסיה או בניו יורק. כשעבדתי בניו יורק לא היה לי מה לעשות בשעות אחר הצהריים בשל הפרשי השעות עם שווקים מובילים, וכשאני נמצא באסיה משעמם לי מאוד בבוקר, כי כל השווקים האחרים סגורים. כשאני מתעורר בלונדון ובודק את האייפון או האייפד שלי, אני רואה מה קורה בשוקי אסיה, ולקראת סוף יום העבודה שלי נפתח המסחר בניו יורק".

מה משפיע על התנודות במטבעות?

"בראש ובראשונה האלמנט המבני. למשל, במשבר היווני הבינו פתאום את החשיבות שיש לגובה החוב של מדינה. האלמנט המבני עוסק במה שלומדים באוניברסיטה. אלה התיאוריות שמרחפות מעל כל הניתוח של המטבעות, והן משפיעות על מחיריהם לטווח הארוך.

"אבל התיאוריות אינן משתנות על בסיס יומי, בעוד אני צריך לבדוק כל יום מחדש מה קורה: מה קרה לנתוני הייצור, למכירות הקמעונאיות, על מה ידווחו הבנקים המרכזיים, מה יהיה מדד המחירים לצרכן? כלומר, האלמנט השני הוא המחזור הכלכלי, והוא שקובע את מחירי המטבעות בטווח הקצר.

"האלמנט השלישי הוא הפוליטי. מה, למשל, משמעותן של התוצאות המפתיעות בבחירות במלזיה? מה קורה עם תרזה מיי אחרי הברקזיט? מה עם הבחירות באיטליה? שלושת האלמנטים הללו כרוכים זה בזה, ויש לכך דוגמאות מעולות.

"אני, למשל, ספקן לגבי מה שקורה בדרום אפריקה ברמת המחזור הכלכלי. גם ברמה המבנית מדובר בכלכלה לא חזקה עם שיעורי אבטלה גבוהים וחוב גבוה. אבל פתאום נבחר נשיא חדש, סיריל רמפוזה. כולם התרגשו מכך שהנשיא הקודם ג'ייקוב זומה עוזב - והראנד זינק ב־25%. אז נכון שהיו לי ספקות לגבי דרום אפריקה הן מהבחינה המחזורית והן מהבחינה המבנית, אבל האירועים הפוליטיים היו חיוביים מבחינת המטבע.

"ברוסיה המצב הפוך. אנחנו אוהבים אותה מחזורית, הכלכלה במקום טוב, ומבחינה מבנית אין לה גירעון תקציבי גדול. אבל האינטראקציה בין ממשלה רוסיה לבין בריטניה וממשל טראמפ יצרה לחץ פוליטי - והמטבע נפל. השפעתה של הפוליטיקה על הכלכלה רבה יותר ברמת המטבע מאשר ברמת שוק המניות או האג"ח. זה הביטוי הכי מובהק שלה".

אין דרך לחזות מה יעשו הפוליטיקאים.

"אפשר לנתח את הסיכונים. אם בשני האלמנטים האחרים יש לי יתרון מובנה, מבחינה פוליטית אין לי ערך מוסף. אני יכול לנתח את תרחישי התוצאות האפשריות ברמה הפוליטית, אבל אם הם יתממשו או לא, את זה כבר יקבע המשקיע".

מהו האלמנט הדומיננטי מבין השלושה בהשפעה על המטבע?

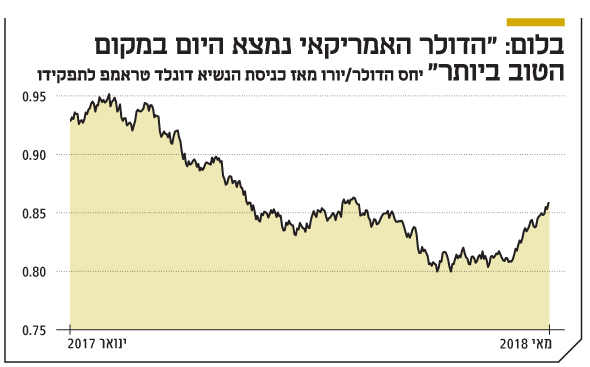

"כיום המחזוריות היא האלמנט הדומיננטי ביותר, ובארה"ב נוצר סוג של מאזן אימה. מצד אחד, משרד האוצר טוען שדולר חלש הוא האינטרס של הממשל בכל הקשור לסחר, אבל מצד שני, הכוח המחזורי הוא חיובי (כלכלה חזקה - ר"ב) ותומך בעליית הדולר. זו הסיבה לכך שבמשך חצי שנה הדולר לא זז. עכשיו, לדעתי, נקודת האיזון השתנתה. המחזוריות דומיננטית הרבה יותר.

"ההשפעה של סביבת הריבית על הדולר כה גבוהה וחיובית שזה מפיל לגמרי את כל הכוחות האחרים. לא זו בלבד שהכלכלה האמריקאית במצב טוב, אלא שיתר הכלכלות פשוט במצב רע הרבה יותר. הבנק המרכזי של פינלנד העלה ריבית פעם אחת, רצה להעלות שוב ונסוג, אוסטרליה גם משכה לאחור, וכך גם ניו זילנד ושבדיה. כל מדינה שרצתה ללכת בצעדי ארה"ב נסוגה מזה".

איך אתה מסביר את העובדה שהשקל חזק כל כך בזמן שהריבית כה נמוכה?

"מהיכן הרעיון שהריבית נמוכה מאוד? בהשוואה למה? בהשוואה ליפן הריבית בישראל לא נמוכה, וגם לא בהשוואה לשוויץ, לגוש היורו או להונגריה".

אבל איך אתה מסביר את עוצמת המטבע המקומי גם אל מול הדולר?

"זה פשוט. המחזור הכלכלי חיובי. התוצר המקומי הגולמי עומד על 4.1%, ותראי לי עוד מדינה עם נתון כזה. האינפלציה פה נמוכה, הכלכלה טובה, ואני רואה זאת בחיוב בהיבט של אלמנט המחזוריות. גם מבחינה מבנית היה שינוי מהותי בישראל. אחרי שנים שבהן מחיר הנפט היה רע לשקל גילו את בארות הגז, וישראל כיום במקום אחר לגמרי. פוליטית ההשפעה היא ניטרלית, ממש לא פקטור. השקל מזכיר לי את הדולר הסינגפורי - הריבית שם נמוכה בגלל שהסיכון של המדינה נמוך. אני יודע שהישראלים לא תמיד אוהבים להודות בכך, אבל הכלכלה הישראלית במצב טוב, לכן המטבע חזק, והבנק המרכזי פשוט מנסה למנוע מהמטבע להתחזק יותר מדי".

אם הריבית בארה"ב תמשיך לעלות, יהיה קשה לישראל להישאר באפסית.

"אם הריבית בארה"ב תמשיך לעלות, הדולר יזנק הרבה יותר מול מטבעות אחרים מאשר מול השקל. היום הדולר־שקל ב־3.65, זה לא סוף העולם. חוץ מארה"ב, איזו מדינה העלתה ריבית? קנדה רצתה וירדה מזה, וגם הבנק הבריטי התחרט. נורבגיה עשויה להעלות ריבית, אוסטרליה לא תעשה זאת בקרוב וכך גם שבדיה, ובשוויץ וביפן הריביות שליליות. זה ממש לא נכון שיעלו ריביות. אין אינפלציה בישראל. האזרח יכול לטעון שהדירות יקרות, שהכל כאן יקר, אז שיהיה לו לבריאות. גם בארה"ב יש קצת אינפלציה".

ייתכן שהריבית בארה"ב תגיע ל־3% ובישראל תישאר קרובה לאפס?

"למה שהריבית בארה"ב תעלה ל־3%? עשר שנים לקח לה לטפס בקושי ל־2.5%. אני מאמין שהריבית בארה"ב תעלה לכל היותר פעמיים השנה".

מדברים על 3–4 פעמים לפחות.

"אז אומרים. זה נראה כאילו העלאה של 0.25% היא ממש בקטנה, אבל היום, כשהחוב בעולם כה גדול, ההשפעה של 0.25% בריבית היא דרמטית הרבה יותר מכפי שהיתה בעבר. אומר יותר מזה — אנחנו חושבים שהאג"ח האמריקאיות לעשר שנים יעלו מכאן ויתחילו ראלי. אנחנו צופים שהן יגיעו לתשואה של 2.4% (התשואה כיום סביב 3% - ר"ב) והדולר יישאר חזק".

אבל אמרת שיהיו פחות העלאות ריבית מהצפוי.

"לא אכפת לי אם הפד יעלה ריבית או לא. השוק כבר מגלם העלאת ריבית, כי אני יכול להשקיע באג"ח אמריקאיות בטוחות ולקבל ריבית מעולה. מה שמעניין מבחינתי הוא איך הדולר ישפיע על החלטות הפד. אם הדולר מתחזק, הפד חייב להיות זהיר, כדי שלא יהיה חזק מדי. מי שצופה ארבע העלאות ריבית צריך להאמין יותר ממני בראלי של הדולר, אבל אני לא רואה זאת. ראינו ב־2014 מה קרה ביוון. הפד מסתכל על הדולר החזק ורואה את הבעיות שזה יוצר בעולם. הוא רואה בעיות בארגנטינה ומחליט שאולי מספיקות שתי העלאות השנה".

אתה מעריך שהריביות יישארו נמוכות גם בעשור הקרוב?

"הריביות הנמוכות והאינפלציה הנמוכה כאן כדי להישאר. אנחנו מאמינים שלא תהיה פה אינפלציה. רוב האנשים חושבים שאם האבטלה יורדת מתחת לשיעור מסוים, האינפלציה מתפרצת. אבל הם מתעלמים מהגלובליזציה ומהפיתוחים הטכנולוגיים. אנחנו חיים היום בעולם אחר. בבריטניה, למשל, יש שיעור אבטלה של 4.2%, מהנמוכים ב־30 השנים האחרונות, ועדיין אין שום אינפלציה".

אבל יש כאן אוכלוסייה מתבגרת שתכף תצא לפנסיה.

"לאותה אוכלוסייה יש ילדים ששקועים עמוק בחובות. הם יוצאים מהאוניברסיטה עם חובות של מאות אלפי דולרים, וחוב מנטרל אינפלציה. זה כבר אינו אותו עולם — זה עולם שאין בו אינפלציה. הריביות אמנם עולות בארה"ב, אבל יש לנו מחזור של עשר שנים בכלכלה האמריקאית והגענו ל־2.5% בקושי. כולם בלחץ מ־3% תשואה על אג"ח לעשר שנים באמריקה, אבל אלה מספרים ממש נמוכים".

60 טריליון דולר חוב וחברה ממונפת מאוד

המוסדיים בישראל מגדרים את רוב החשיפה הדולרית שלהם, ובנק ישראל - שמעודד חשיפה גדולה יותר לדולר, כדי לחזק אותו ולהחליש את השקל - מוטרד מזה. למעשה, אין צורך בהשקעות ארוכות טווח לגדר, שכן בסופו של דבר השפעת העלייה או הירידה של הדולר תתקזז עם מה שיעשו שוקי המניות.

"ברור שכל קרן פנסיה צריכה לגדר עד רמה מסוימת", מאשר בלום, "כי כשפורשים לפנסיה, צריך את הכסף בשקלים. יש חשיפה נמוכה יחסית למטבעות זרים וחשיפה מעבר לים, אבל האחריות היא לפנסיונרים במדינה שבה הם חיים".

אבל לגידור יש עלויות, שאפשר אולי לחסוך באמצעות אנשים כמוך, שמנתחים לאן המטבעות הולכים. הבעיה היא שהמוסדיים בישראל רואים במטבעות הימור שקשה לחזות.

"הם לא חייבים לקנות נכסים מעבר לים, ואז לא יצטרכו לגדר. אחרת אין מה לעשות, חייבים לקחת סיכון. מי שמסתכן מקבל תמורה, וככל שהסיכון גדול יותר, התמורה גבוהה יותר ולהפך".

אסור להעניש את ארגנטינה, שפועלת נכון

נשיא ארגנטינה מאוריסיו מאקרי מוביל רפורמה לשיקום המדינה לאחר שנים של הוצאות ממשלתיות מופרזות, אך האינפלציה שם מטפסת והגיעה בשנה שעברה ל־25% - השיעור הגבוה באמריקה הלטינית למעט ונצואלה. במקביל קרס הפסו הארגנטינאי ב־60%, והבנק המרכזי מעלה ריבית כדי למתן את הקריסה.

בארגנטינה ובשווקים המתעוררים מתפתח משבר?

"להערכתי, לא. הארגנטינאים רוצים לתקן מדיניות, ואסור להעניש את מי שרוצים לעשות את הדבר הנכון. אנחנו חושבים שארגנטינה תצא מזה. נכון שהמטבע ימשיך להיחלש, אבל זה לא יתפתח למשבר רחב. אבל הדוגמה הזו מוכיחה עד כמה צריך לקחת פרמיית סיכון כשמשקיעים בשווקים מתפתחים. פרמיית הסיכון היתה קטנה מדי, ועכשיו, כשהדולר מתחזק, זה בא לידי ביטוי. אנשים עושים טעויות. לפני משבר החוב ביוון, למשל, אג"ח יווניות נתנו תמורה עודפת של 5 נקודות בסיס על אג"ח ממשלת גרמניה, ובמבט לאחור אומרים היום, 'או מיי גוד! איך יכולתי לחשוב שאג"ח של מממשלת יוון חזקות כמו של גרמניה?'. אני חושב שהשפעות משולבות של תנודתיות נמוכה וריביות נמוכות גרמו לכך שפרמיית הסיכון התכווצה יתר על המידה בשווקים המתפתחים והמתעוררים. עכשו זה מתאזן, וזה מושפע מעליית הריבית בארה"ב, עלייה בתנודתיות והבנה שפרמיית הסיכון היתה נמוכה מדי, יחד עם ההבנה שהכלכלות האחרות לא טובות כמו שחשבנו".

נחזור לפקטור הפוליטי. אנשים לא סומכים על טראמפ. הוא קשה לחיזוי, וזה לא אמור להיטיב עם הדולר.

"המסגרת המבנית המוסדית בארה"ב חזקה מאוד, והבנק המרכזי עצמאי לגמרי. ההשפעה של הממשל האמריקאי חזקה, אבל הריבית העולה והכלכלה המתחזקת דוחפות את הדולר למעלה - יותר מכפי שאנשים רוצים או מקווים".

ומלחמת סחר, זה יקרה?

"היא לא קיימת, והשווקים מסכימים איתנו. אסור לייחס רצינות רבה מדי לכך שהפוליטיקה תשפיע על השקעות. טראמפ צייץ? אז מה. איך זה משפיע על הדולר? לא משפיע. ראינו התנהלות מתונה ואחראית של הסינים. הם לא רוצים ויכוח, הם רוצים לדבר. השווקים ממש לא חוששים מזה".

מה מאיים כיום על הדולר?

"ברור לחלוטין שהדולר הולך להתחזק. הדבר היחיד שיכול להאט זאת הוא החלטה של הבנק המרכזי שהעלייה בדולר פוגעת בכלכלה, ולכן הוא יאט את קצב העלאות הריבית. יש מנגנון תיקון עצמי מובנה, וזה מסביר את הטענה שלי שהריבית בארה"ב לא תעלה משמעותית".

אבל ריבית נמוכה היא מצב לא בריא.

"מי קבע? מצד אחד, הבנקים המרכזיים מאבדים את הכלי שלהם להתמודד עם משברים, וריבית נמוכה היא הרסנית לפנסיות. מצד שני, יש פה משק עם חובות עתק, ואי־אפשר להתעלם מזה וממה שהעלאת ריבית יכולה לגרום לחובות האלה. אנחנו לא בעולם רגיל. יש לנו 60 טריליון דולר חוב וחברה ממונפת מאוד, יש יזמות טכנולוגית שמייצרת תחרות שמובילה לציפיות אינפלציה נמוכות. זה ממש לא נכון להניח שריבית האיזון ארוכת הטווח תהיה 4%. בכל הנוגע לפנסיונרים, הדור הצעיר כבר לא יפרוש לפנסיה, יהיו פה אנשים שיעבדו עד גיל 90 ויהיו עניים יותר".

אבל בדיוק מהמקום של חובות העתק עלול לצוף המשבר הבא, בדיוק כמו ב־2008, כשאנשים לא יכלו לשלם את המשכנתאות.

"נושא החוב הוא מעניין, ומדגיש שוב למה הריביות חייבות להישאר נמוכות ליותר זמן. כדי לייצר אינפלציה בוצעה הרחבה כמותית. כעת, עשר שנים לאחר מכן, לא נוצרה אינפלציה משמעותית אבל החובות תפחו. אף שבארה"ב הריביות עולות, כיוון שהכלכלה צומחת, אנחנו עדיין מאמינים ששיעור העלאת הריבית בידי הפד יהיה מתון הרבה יותר מכפי שהשוק צופה. זו גם הסיבה לכך שב־HSBC אנחנו סבורים שהתשואות של האג"ח האמריקאיות הארוכות יירדו עד סוף השנה".

מה יעשו הבנקים המרכזיים במשבר הבא?

"בדקנו מיהן הכלכלות שנמצאות בסכנה הגדולה ביותר בעת משבר, ומדובר באלה שמעולם לא יצאו מהריביות הנמוכות. אם תהיה האטה עולמית, הרי שהדולר במקום הכי טוב שיש, כי אפשר לחתוך בריבית. אוסטרליה וניו זילנד לא העלו ריבית, אבל יש להן בשר להורדת ריבית. אבל מה יעשו בבנק המרכזי האירופי, בשוויץ וביפן, שכבר בריבית שלילית, או בשבדיה, שבה יש ריבית שלילית של 0.75%?

"אם תהיה האטה במדינות האלה, הן יהיו בצרות, כי יהיה קשה להן להוריד עוד את הריבית בגלל המטבעות. שבדיה הכי מדאיגה ואחריה שוויץ וגוש היורו. חייבים להבין שניתוח מטבעות הוא תמיד יחסי. מוכרים מטבע אחד וקונים אחר, ובאופן יחסי המטבע האמריקאי נמצא היום במקום הטוב ביותר.

ביטקוין הוא מטבע?

"ממש לא", אומר בלום ומגחך. "הוא לא קיים בעיניי, ולא מאיים על המטבעות המסורתיים. אני לא רואה מה הטעם בדבר הזה שנקרא קריפטו, להבדיל לחלוטין מטכנולוגיית הבלוקצ'יין שיש לה ערך".