ההלוואות לרכישת רכב נודדות מהבנקים למימון החוץ־בנקאי

אלבר ומימון ישיר מציגות מגמת עלייה במתן אשראי לרכישת רכב על חשבון המערכת הבנקאית. האם רשות שוק ההון תפעל להורדת רמת הסיכון, כפי שעשה הפיקוח על הבנקים? הרשות: "מימון ישיר, אוטו קאש ואלבר קרדיט קיבלו אישור לפעול — עד קבלת הרישיון"

כשברקע יותר ויותר נורות אזהרה, המתריעות מפני ההיקף הגדל של ההלוואות הצרכניות שנוטלים משקי הבית בישראל, מצביעים הדו"חות הכספיים של חברות הליסינג והאשראי החוץ־בנקאי על עלייה במימון שהן מעמידות לרכישת כלי רכב, כתחליף למערכת הבנקאית.

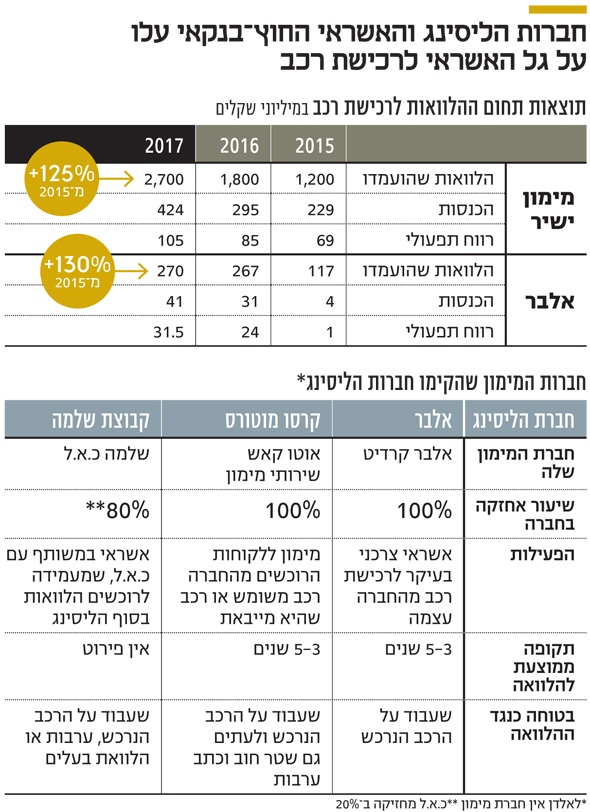

בהמשך לנתונים שעלו מסיכום 2017 של חברת מימון ישיר, ולפיהם צמח היקף האשראי שהעמידה החברה ב־2017 לרכישת כלי רכב ב־50% והגיע ל־2.7 מיליארד שקל — לאחר עלייה זהה שנה קודם לכן — מצביעות גם התוצאות הכספיות של חברת הליסינג אלבר על מגמה דומה. בשנת 2016 גדל היקף תיק ההלוואות שהעמידה החברה ב־182% לעומת 2015 — מ־117 מיליון שקל ל־267 מיליון שקל. אשתקד גדל היקף ההלוואות שהחברה העמידה ל־270 מיליון שקל, עלייה מינורית בלבד, אך הכנסות החברה גדלו ב־30% להיקף של 41 מיליון שקל, והרווח התפעולי עלה ב־33% לסכום של 31.5 מיליון שקל.

ההלוואה לא תעלה על 60% משווי הרכב

בשל העלייה בסיכון האשראי לרכישת כלי רכב החלו בפיקוח על הבנקים בסוף 2016 לאסוף נתונים על ההלוואות שמעמידה בתחום זה המערכת הבנקאית. ביולי האחרון פרסם הפיקוח הנחיות להפחתת הסיכון, ובהן הנחיה כי גובה ההלוואה לרכישת רכב לא יעלה על 60% משווי הבטוחה — כלי הרכב עצמו. בהנחיות הודגש כי הבעיה נוגעת לחברות הליסינג וליבואניות הרכב, וזאת בגלל שיעור המינוף שלהן שעולה על 80% — ולא לבנקים או לחברות כרטיסי האשראי. אולם הבעיה היא שחברות אלה אינן כפופות לפיקוח על הבנקים.

מנתוני בנק ישראל לרבעון השלישי של 2017 עולה כי נרשמה האטה משמעותית בהיקף ההלוואות לרכישת כלי רכב בבנקים ובחברות כרטיסי האשראי שבבעלותם. היקף האשראי שהעמידו הבנקים וחברות כרטיסי האשראי צמח ברבעון השלישי של 2017 ב־1.4% בלבד לעומת הרבעון השני — צמיחה נמוכה בהרבה מצמיחה ממוצעת של 4.6% מדי רבעון בארבעת הרבעונים קודם לכן. היקף האשראי שהעמידה המערכת הבנקאית הסתכם בסוף הרבעון השלישי ב־13.5 מיליארד שקל, 84% מסכום זה מקורם בבנקים והיתרה בחברות כרטיסי האשראי.

המפקחת על הבנקים חדוה בר ונגידת בנק ישראל קרנית פלוג התריעו במסגרת כנס שנערך לאחרונה והתמקד בנושא האשראי, על עלייה ברמת המינוף של משקי בית בעשירונים הנמוכים, ועל כך שעשירונים 1–6 בישראל נוטלים אשראי פי שניים לעומת מקביליהם באירופה. גם נתונים שפרסם בשבוע שעבר בנק ישראל על התפתחות החוב חשפו כי בעשור האחרון צמח היקף ההלוואות למשקי בית פי שניים בהשוואה להכנסה הממוצעת נטו למשק בית. גם בנטרול מספר משקי הבית שהתווספו, הפער עדיין משמעותי מאוד ועומד על 20%.

גם מנכ"לית בנק לאומי רקפת רוסק־עמינח אמרה עם פרסום הדו"ח השנתי של הבנק ל־2017 כי "באשראי הצרכני למשקי בית לא גדלנו בשנה האחרונה, כיוון שאנו חושבים שהגענו לנקודת מיצוי מבחינת הסיכון־סיכוי בשלב זה, ואנו לא מעוניינים להגדיל את התיק. זאת גם לאור יכולת ההחזר של הלקוחות. השיעורים שבהם האשראי הצרכני גדל בשנים קודמות ברמות של 6%–7% לא הולמים את הסיכון כרגע". בסוף 2017 עמדה יתרת תיק ההלוואות של לאומי לרכישת רכב על 2.25 מיליארד שקל, ירידה של 12.7% לעומת 2016, ושיעורו בתיק האשראי הכולל ירד מ־5.2% לשיעור של 4.6%.

לרוסק־עמינח הצטרף בסוף השבוע שעבר שאול נאוי, מבעליה (בשיתוף עם אחיו) של חברת האשראי החוץ־בנקאית נאוי, העוסקת במתן אשראי לחברות ולתאגידים: "הבנקים קוראים לאשראי הצרכני מנוע צמיחה — זה מנוע חנק", אמר נאוי. "האשראי למשקי בית מסוכן מאוד. אנחנו מדינה קטנה עם בעיות גיאו־פוליטיות, ובהתחשב במאפיינים אלה לא הגיוני שהמערכת הבנקאית מעמידה אשראי צרכני רק כדי להראות תוצאות טובות".

לא רק אלבר נהנית מהידוק החגורה במערכת הבנקאית, גם יבואנית הרכב קרסו מוטורס מעמידה מימון ללקוחות הרוכשים ממנה כלי רכב משומשים וכלי רכב חדשים שהיא מייבאת, באמצעות חברת אוטו קאש, שבבעלותה המלאה. זו טרם פרסמה את תוצאותיה ל־2017, אולם הצצה לדו"ח 2016 מלמדת כי התחום בעלייה. אוטו קאש רשמה הכנסות של 10 מיליון שקל, סכום נמוך יחסית לחברת קרסו, אך מדובר בעלייה של יותר מפי שלושה לעומת 2015, שבה הסתכמו ההכנסות ב־3 מיליון שקל.

מעמידות הלוואה ללא חברות האשראי

מה מאפשר לאלבר ולקרסו מוטורס להפוך את ההלוואות לפרת מזומנים, בניגוד לחברות הליסינג האחרות? מדובר בחברות־הבנות שבבעלות כל אחת מהן, העוסקות במימון הרכב לרוכש. כלומר, הן מעמידות את מלוא הסכום בעצמן, בעוד חברות ליסינג אחרות מעמידות מימון בשיתוף עם חברות פיננסיות, כמו חברות כרטיסי האשראי, ולכן מתחלקות ברווחים.

שתי חברות כרטיסי אשראי, ישראכרט ולאומי קארד, עומדות להיפרד מחסות בנקי־האם שלהן, וכבר הצהירו יותר מפעם בשנה האחרונה כי אינן מעוניינות להעמיד אשראי לכלי רכב. זאת משום שמרווחי הריבית שם נמוכים, והן מרוויחות פחות. בהלוואות לרכישת רכב הריבית שהלווה משלם נמוכה יותר, שכן הבטוחה היא כלי הרכב עצמו.

מהירידה בנטילת אשראי לרכישת רכב במערכת הבנקאית והמעבר לגופים החוץ־בנקאיים אפשר להניח כי הלווים הם כאלה שמיצו את זכויותיהם או סורבו במערכת הבנקאית ובחברות כרטיסי האשראי. השאלה היא אם רשות שוק ההון — הגוף הרגולטורי המופקד על גופי האשראי החוץ־בנקאיים — תפעל גם היא כפי שפעל הפיקוח על הבנקים להורדת רמת הסיכון.

מרשות שוק ההון נמסר: "הממונה על שוק ההון דורית סלינגר מפקחת על גופים המעמידים אשראי חוץ־בנקאי, ובתוך כך גם על הלוואות לרכב העולות על 30 אלף שקל להלוואה. חוק הפיקוח על שירותים פיננסיים מוסדרים קובע חובת רישיון לעסקי אשראי חוץ־בנקאיים בהתאם לקריטריונים שונים, ומי שמעמיד אשראי לציבור לרכישת רכב נדרש להחזיק ברישיון. הרשות מבצעת, במסגרת תהליך בדיקת הזכאות לרישיון, בדיקות הנוגעות ליושר וליושרה של מבקש הרישיון, וכמו כן נבדקים מקורות ההון של המבקש ואמות מידה נוספות. מימון ישיר, אוטו קאש ואלבר קרדיט קיבלו מרשות שוק ההון אישור להמשיך ולפעול, זאת עד לקבלת הרישיון עצמו".