פיננסים, אנרגיה מתחדשת ונדל"ן אמריקאי: פרויקט ההמלצות השנתי של "כלכליסט" יוצא לדרך

בתי ההשקעות והבנקים המובילים בישראל נענו גם השנה לאתגר שהציב להם "כלכליסט" ואחרי שנה מדשדשת בשוק המקומי הם בוחרים ב-5 מניות ו-5 אג"ח שלדעתם חובה שיהיו בכל תיק השקעות בשנה הבאה. פותח את הסדרה בית ההשקעות אלומות שמסמן בין היתר את מניית הפועלים ואג"ח של דסק"ש

שנה סבירה עברה על המשקיעים בתל אביב. בעוד שהמדדים המובילים בוול סטריט עלו בשיעור דו ספרתי ושברו שיאים מידי יום, מדדי ת"א שמרו על יציבות כאשר מדד ת"א 35 ירד ב-0.3% ומדד ת"א 125 עלה ב-3%. בשוק המט"ח המקומי, היורו הצליח להתאושש משפל של 14 שנים ועלה השנה ב-2.5% לרמת 4.15 שקלים ליורו. הדולר לעומתו תפס כיוון שלילי ואיבד 8.5% מערכו - והוא נסחר סביב 3.5 שקלים.

לפרוייקט ההמלצות של השנה שעברה לחץ כאן

אז מה צופנת לנו השנה הבאה? לפי כלכלני השוק, באירופה השיחות על הברקזיט יימשכו והכלכלה תוסיף להתאושש. בארה"ב, הריבית תמשיך לעלות בקצב מתון והנשיא טראמפ ימשיך לצייץ בטוויטר בקצב לא מתון. ואצלנו, בנק ישראל צפוי להעלות את הריבית מרמתה האפסית רק לקראת סוף השנה.

בתוך כך, פרויקט ההמלצות השנתי של "כלכליסט" יוצא לדרכו - זו השנה השביעית ברציפות. החל מהיום ועד סוף השנה האזרחית - בתי ההשקעות והבנקים המובילים בישראל יציגו את 5 המניות הטובות ביותר שלהם לשנה הקרובה, 5 אגרות החוב שינצחו את השוק, הרכב התיק המומלץ ובונוס מיוחד - פינת הימורים לשנה הבאה.

את הפרויקט השנה מתחיל בית ההשקעות אלומות שסיכם את השנה שעברה עם תשואה ממוצעת של 3.2% במניות ו-17.2% באג"ח. בבחינת ההמלצות של אלומות על מניות לשנת 2017, עולה כי בעוד שתי מניות הניבו תוצאות חיוביות למשקיעים, שתי מניות התבררו כפספוס. המלצת אלומות על אלקטרה צריכה הניבה תשואה של 30%, ההמלצה על שיכון ובינוי הניבה תשואה חיובית של 1% - אך ההמלצה על ממן הניבה תשואה שלילית של 13% וההמלצה על פורמולה מערכות מחקה למשקיעים 5.2%. בכל הקשור לאג"ח, כל ההמלצות של אלומות פגעו בול. בלטו: דיסקונט השקעות אג"ח ו' שקפצה ב-14% ואדמה אג"ח שזינקה ב-23%.

לחצו כאן להמלצות של אלומות בשנת 2017

השנה בוחרים חברי מחלקת המחקר של אלומות - הלית ימאל, יניב שיניקמן, עדי כהן וגבריאל טבדי, לרפד את תיק ההשקעות במניות של בנק הפועלים, פוינטר והפניקס, ובאג"ח של הכשרת הישוב ודסק"ש.

מניות מומלצות ל-2018

בנק הפועלים - תשואה ב-2017: 7.8%

האנליסטית הלית ימאל: מניית בנק הפועלים ספגה בשנתיים האחרונות פגיעה מסוימת כתוצאה משיח ציבורי נרחב אודות המשקיעים בארה"ב, סגירת פעילות פועלים שוויץ ולאחרונה גם המגעים למכירת מחצית ממניות השליטה שבידי אריסון. על פניו, נראה כי הודעות אלה הן בעלות משקל מהותי בתמחור מניית הבנק. אולם בפועל, אין בהן אינפורמציה מרעישה. עם הסרת עננת החקירה של הבנק, תעלם המשקולת שליוותה את מחיר המניה בשנה האחרונה. כמו כן, שיפור הרווחיות של הבנק צפויה לבוא לידי ביטוי בהעלאת מדיניות הדיבידנד של הבנק לכ-50% במהלך שנת 2018.

פוינטר. תשואה ב-2017: 116%

חברת פוינטר מתמחה בפיתוח שירותים מבוססי מיקום למיגון ואיתור הרכב (MRM). לפני כשנה פויינטר דיווחה על רישום חברת שגריר שבבעלותה בבורסה. מניית פוינטר בשנה האחרונה עלתה בשיעור של כ-117%. הגידול הניכר בהכנסות החברה בשנה זו, נובע בעיקר מגידול אורגני של כ-16% במספר המנויים וכן מפעילויות חדשות כמו רכישת חברת Telecom Cielo ברזיל, עסקה בשיתוף עם מובילאיי לניטור ובקרת נסיעות מוניות בניו-יורק או הסכם מול בעלת זיכיון מוצרי הייניקן וקוקה קולה במקסיקו שמפעילה צי רכבים ומשאיות. בהשוואה לחברות מתחרות בתחום, פוינטר נסחרת במכפיל דו ספרתי נמוך, בעלת חוב נטו זניח ומאגר לקוחות מגוון שלא מהווה סיכון תלות בלקוח.

גילת לוויינים. תשואה ב-2017: 30%

החברה עוברת בשנים האחרונות מהפך תפיסתי מחברה שמוכרת מוצרים לחברה שמוכרת שירותים. שוק התקשורת הלוויינית מוערך היום בכ-720 מיליון דולר וצפוי לגדול עד לכ-2.9 מיליארד דולר תוך עשר שנים. הנהלת החברה שמה לה למטרה להיות לאחת מהשחקניות המובילות בתחום התקשורת הלוויינית. החברה מקפידה לפעול בשווקים שהביקוש לאינטרנט זמין ומהיר הולך וגדל, כדוגמת אמריקה הלטינית בעזרת חוזים ארוכי טווח להספקת שירותים. ובמקביל מייצרת הסכמי שיתוף פעולה למוצריה. מגמת השינוי האסטרטגי של החברה מתחילה להיראות בדוחות הכספיים. החברה שומרת על חוב מינימלי ונסחרת ב-1.5 מעל ההון העצמי.

הפניקס. תשואה ב-2017: 36%

לחברת הביטוח הפניקס תמהיל עסקים מפוזר ביחס לענף הביטוח והיא מהווה שחקן משמעותי בתחום ביטוחי החיים והחיסכון טווח ארוך, הנחשב ליציב ולמקור לגידול בתיק הנכסים המנוהלים. בדומה ליתר חברות הביטוח, ירידת הריבית בתקופה הובילה להגדלת העתודות הביטוחיות – שאצל הפניקס הסתכמה לכדי השפעה שלילית של 131 מיליון שקלים על הרווח הנקי (ברבעון השלישי). אם מנטרלים את הגידול האמור בעתודות הביטוחיות, מגיעים לרווח נקי רבעוני של 318 מיליון שקל ותשואה של כמעט 25% על ההון. חברה שצומחת בצורה עקבית וחדה בשנים האחרונות, ובנוסף מייצרת מזה תקופה ארוכה תשואת הון דו-ספרתית נאה, נסחרת כמעט 20% מתחת להונה.

המ-לט. תשואה ב-2017: 23.7%

החברה הינה בשליטת קרן פימי (61% ), והיא מהחברות המובילות בעולם לייצור ומכירת ברזים, מחברים שסתומים לתחום הבקרה בתעשיות התהליכיות ולהולכת גזים בתחום המוליכים למחצה. המ-לט מסכמת שיא רבעוני בתולדות החברה עם הכנסות של כ-38.9 מיליון דולר ומהוות גידול של כ- 17.9% לעומת מכירות של כ- 33 מיליון דולר ברבעון המקביל אשתקד. לאחרונה, הודיעה על הקמת מפעל חדש בסין על רקע ראיית פוטנציאל גדול בחדירה לשוק המוליכים למחצה ובתמיכה בביקושים בשוק האנרגיה הגרעינית באסיה בכלל ובסין בפרט. המפעל שמוקם צפוי להכפיל את יכולות הייצור הקיימות כיום בחברה הסינית.

אג"ח מומלצות ל-2018

הכשרת הישוב אג"ח 21: צמוד מח"מ-7.8, תשואה ברוטו -1.85%, דירוג A-

חברת ההחזקות פועלת להקטין את המינוף, להגדיל את הגמישות הפיננסית ובו זמנית לאתר ולהרחיב פעילויות קיימות בגזרת הפרוטפוליו המניב בישראל, נדל"ן למגורים באירופה וכן פיתוח מרכזים לוגיסטיים נוספים. אגרות החוב מסדרה 21 צמודות למדד, מובטחות בשעבוד שני על קניון שבעת הכוכבים בהרצליה, הנכס המרכזי המניב של החברה שמספק לה את מרבית תזרים הפעילות. סדרה זו, שנועדה להקטין את הוצאות המימון של החברה, משמשת בעיקר להחלפת החוב הקיים ומהווה עוד פעולה בשורה של מהלכים להגדלת הגמישות הפיננסית וחיזוק מבנה ההון של החברה.

דסק"ש י': שקלי מח"מ -5.6, תשואה 4.2%, דירוג BBB

דסק"ש ממשיכה לפעול לשיפור הגמישות הפיננסית וחיזוק מבנה ההון של החברה, לראיה, חברת הדירוג מעלות עדכנה את תחזית הדירוג לחיובית לאור השיפור ברמת הנזילות ובשיעור המינוף. סך המקורות כיום יספיק לפרוע את חובותיה של החברה בשנתיים הקרובות, כמו כן, המרווח הגבוה באופן יחסי של האג"ח מהווה הצדקה להחזקת הנייר.

נובל אגח א' : שקלי מח"מ -4.81, תשואה -5.6, BBB+

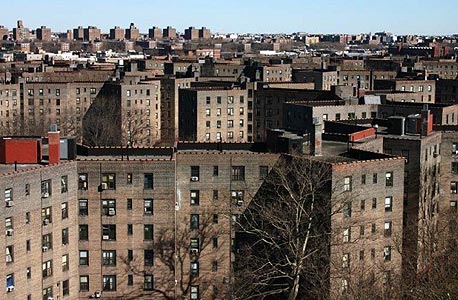

חברת נדל"ן אמריקאית המתמחה ברכישה תפעול והקמה של בניני דירות להשכרה ברובע ברוקלין בעיר ניו יורק, עיקר ההתמחות שלה חברה הינו בתחום השכירות המפוקחת כאשר לחברה כ 27 נכסים פעילים ועוד 10 בהקמה. כתוצאה מהגידול בהיקף הנכסים ה-NOI של החברה צפוי לעלות מ-10 מיליון דולר בשנת 2017 ל-18 מיליון דולר בשנת 2019.

רציו מימון ג': דולרי מח"מ-4.3, תשואה 8.67%, אין דירוג

חברת נדלן אמריקאית המתמחה בתחום הדיור להשכרה ומתחום בתי המלון , תחום בתי המלון עתיד להציג שיפור משמעותי בשנים הקרובות וזאת עקב פתיחת מלון הדגל של החברה בניו יורק (מלון beekman ומלונות נוספים), כבר בדוחות הרבעון השלישי 2017 ניתן היה לראות קפיצה של 30% ב-NOI של החברה לרמה של 28 מיליון דולר. לחברה מאזן של 800 מיליון דולר והון עצמי בשיעור של 35%

ג'י.אפ.אי ב': שקלי מח"מ -3.4, תשואה -5.48, דירוג A-

החברה מחזיקה ב 12% ממאגר ליוויתן , חברת NSAI (מעריך בלתי תלוי) העריכה שכמות המשאבים במאגר עומדת על 21.4 TCF גז טבעי . החברה הגישה תוכנית פיתוח למאגר קיבלה עליה אישור ואף סגרה אותה מבחינת מימון , בשלב הראשון המאגר יוכל לספק כ-12BCM כאשר תחילת ההפקה מתוכננת לרבעון רביעי 2019, למאגר ליוויתן חוזים חתומים בהיקף של 5.25BCM , האג"ח לא מדורג אבל יש שיעבוד על 1.2% מכספי תמלוגי הגז העתידיים.

תמהיל תיק השקעות מומלץ

30% אג"ח ממשלתי שקלי – מח"מ 5-6 שנים

25% אג"ח קונצרני שקלי בדירוגי A ומעלה – מח"מ 3-4 שנים

25% אג"ח קונצרני צמוד מדד בדירוגי A ומעלה – מח"מ 3-4 שנים

10% מניות מדד ת"א 125

10% מניות MSCI WORLD בהטיה לסקטורים – טכנולוגיה / סמי קונדקטורס, צריכה בסיסית ופיננסים.

הערכות לשנת 2018

דולר - 3.6 שקלים

יורו - 4.15 שקלים

ת"א 35 - פלוס 10%

ת"א 125 - פלוס 8%

דאו ג'ונס - פלוס 9%

מחר: ההמלצה של בית ההשקעות אלטשולר שחם