קרן ההייטק של הלמן אלדובי ואיילון: להשקיע בכל מה שמייסד ווייז אורי לוין ישקיע בו

המכרז לקרנות ההייטק שיזם האוצר מתקרב לשלב הסופי ובו ייבחרו ארבע הקרנות שיצליחו לגייס 400 מיליון שקל מהציבור. הקרן של איילון והלמן אלדובי, שפרסמה אתמול תשקיף, תשקיע בכל מה שישקיע אורי לוין, חתום על האקזיט של Waze. ויש גם מה כוכביות שמסתתרות בתשקיף

בדברי הימים של ההייטק הישראלי יש כמה אקזיטים שהשאירו את חותמם על המערכת וזכורים גם למי שפחות בקיא בתחום. אחת הדוגמאות האחרונות היא עסקת מכירת מובילאיי לאינטל תמורת 15 מיליארד דולר שקבעה שיא מקומי, אבל לפניה היו גם ICQ, למשל, או אפליקציית הניווט ווייז שנמכרה לגוגל תמורת יותר ממיליארד דולר ב־2013. קרן איילון סטארט־אפ שהוקמה על ידי איילון ביטוח ובית ההשקעות הלמן־אלדובי, אחת מחמש קרנות שמתמודדות במכרז קרנות ההייטק של משרד האוצר, שפרסמה אתמול את התשקיף שלה, מכוונת בדיוק לזיכרון הציבורי הזה. אפילו ההודעה לתקשורת פותחת בניסיון לפרוט על המיתר הכי רגיש אצל הישראלים: "חולמים על אקזיט?".

הדרך לאקזיט, לפי מנהלי קרן איילון סטארט־אפ, עוברת דרך שיתוף הפעולה של מקימי הקרן עם היזם אורי לוין, שבחגורת האקזיטים שלו ניתן למצוא את ווייז. לוין הוא גם חברו מגיל צעיר של רוני הלמן, מיזמי הקרן. בניגוד לקרנות המתחרות, ששלוש מהן — אי.בי.אי, קסם אקסלנס ואיילון סטארט־אפ — הוציאו כבר תשקיפים ושתיים נוספות — תמיר פישמן ואלומות — טרם עשו זאת, בקרן של הלמן ואיילון טוענים כי מכיוון שמדובר בסכום יחסית קטן שיושקע בסטארט־אפים, ההיקף לא מצדיק את ההוצאה הגדולה הכרוכה בבחירה סלקטיבית של השקעות ולכן הם החליטו "לרכוב" על ההשקעות של לוין.

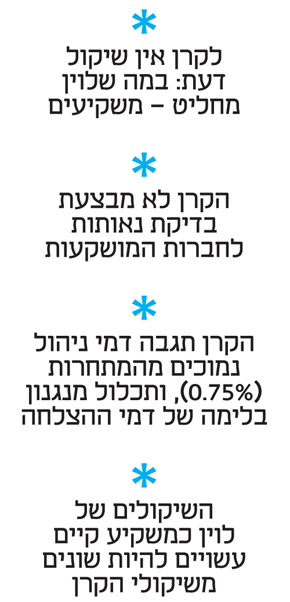

הקרן מוותרת לחלוטין על שיקול הדעת שלה

בניגוד לקרנות האחרות, שמינו יועץ מתעשיית ההייטק שיסייע לקרן בבחירת ההשקעות, במקרה הזה הקרן פשוט תעקוב אחר כל ההשקעות שלוין מבצע. הקרן תיכנס לכל סיבוב השקעה עתידי בפורטפוליו קיים ובחברות חדשות שבהן משקיע או ישקיע לווין ביחס של 1 ל־9. אף שלוין לא יהיה פעיל בקרן, הוא יזכה ל־20% מרווחיה (דמי ההצלחה), וזאת תמורת עצם העובדה שהתחייב לצרף אותה לכל השקעה שיבצע. עם זאת, בקרן יש מנגנון בלימה של גובה דמי הניהול, שהחל מהשנה השלישית לא יעלו על הרווח של הקרן בשנתיים הראשונות.

לוין מעורב כיום – כבעל אחזקות או כבעל עניין – ב־14 חברות, שבשמונה מהן שעדיין פעילות היום הוא מתעתד לבצע השקעה בסיבוב הנוכחי, ובהן התחייבה הקרן לבצע השקעות בהיקף כולל של 25 מיליון דולר. בין השמונה המאושרות, אפליקציית הנסיעות Moovit, חברת הפינטק FeeX, זירת המסחר לכרטיסי מתנה ZeeK ,Fairfly שמציעה מעקב אחר מחירי כרטיסי טיסה ו־Engie שמאפשרת לנהגים להשוות מחירי מוסכים ולשלוט בתחזוקת הרכב. חברה נוספת שבה התחייבה איילון להשקעה היא Refundit שלוין הוא ממייסדיה, שמפתחת פתרון להחזרי מע"מ מקוונים לתיירים תמורת עמלה מתוך ההחזר.

השקעה בשיטת הסמוך וללא בדיקת נאותות

בקרן מציינים שהחבירה ללוין תאפשר להם לוותר על שלב האיתור של סטארט־אפים, ושכך יהיה להם פורטפוליו "מן המוכן" כבר מהיום הראשון. לוין הוא אמנם דמות מוכרת בעולם ההייטק הישראלי, אבל ההתחייבות הגורפת של הקרן אינה נטולת סיכונים. איילון התחייבה להשקעות בחבילת סטארט־אפים בהתבסס על זהות המשקיע וללא שביצעה להם בדיקת נאותות. מה גם שהשיקולים של לוין להיכנס להשקעה בהמשך בכל אחת משמונה החברות שהוא מושקע בהן, עשויים להיות שונים משיקולים של משקיע חדש שבוחן חברה. באיילון מציינים גם שמודל העבודה עם לוין, שאותו הגה פרופ' יוג'ין קנדל, מייסד עמותת "סטארט־אפ ניישן סנטרל", ישמש אותם בכל ההשקעות בחברות לא סחירות, כשבהמשך יחברו ליזמים נוספים, ככל הנראה תוך התחייבות לסכומים קטנים יותר. הרעיון של חבירה ליזם בעל שם אמור להפיג את חששות המשקיעים ולספק במקביל הילה של הצלחה לקרן חדשה, אבל סטטיסטית הסיכוי שלוין או כל יזם אחר ייהנה מ־100% הצלחה בבחירת ההשקעות שלו היא בלתי סבירה.

להציל כסף שהושקע בחברות לא מוצלחות

יתרון מעניין שמציעה הקרן להבדיל מהמתחרות הוא במודל שיערוך ההשקעות שלה. בעוד הקרנות המתחרות מתכננות לבצע שיערוך תקופתי של הסטארט־אפים שבהם הקרן משקיעה, הקרן של הלמן ואיילון לא מתכננת להשתמש במעריך שווי חיצוני לצורך כך. הקרן מתכננת לרשום את ההשקעה לפי שווי הכניסה אליה ולשערך אותה רק על בסיס סבבי השקעה עתידיים. מנהלי הקרן טוענים כי קשה עד בלתי אפשרי לתת תג מחיר של מעריך שווי לסטארט־אפים שאין להם הכנסות ורווחים, וכי יש תמריץ למנהלי הקרן לבצע תמיד שיערוכים חיוביים להשקעות. זאת בגלל שדמי הניהול של הקרן נגזרים משווי הנכסים, ולכן הכי נכון לבצע את השיערוכים על בסיס משקיעים מרצון שמסכימים להשקיע בה לפי שווי כזה או אחר. מנגד, גם למודל זה יש בעיה שכן לא פעם קרנות הון סיכון מבצעות עוד ועוד השקעות לתוך סטארט־אפים שבהם השקיעו בעבר, גם אם הם לא מוצלחים במיוחד, כדי להציל את הכסף שכבר הושקע.

למה צריך 20% דמי הצלחה על השקעות סחירות?

בכל הנוגע להשקעות הסחירות של הקרן שיהוו בין 70%-50% מנכסיה, אין בכוונת מנהלי הקרן להכות באופן משמעותי את ביצועי השוק והכוונה היא לעקוב אחר מדד הטכנולוגיה בבורסה (מדד בלוטק). רק ביחס להשקעות בחברות טכנולוגיה קטנות מתכננים בקרן להביא אנליסט, שבשלב זה לא מעוניינים לחשוף את שמו, שיבצע בחירה סלקטיבית של מניות, אבל 80% מההשקעות הסחירות יהיו דרך מדד שגופי הפנסיה יכולים לעקוב אחריו בעצמם.

הקרן אמנם גובה דמי ניהול נמוכים משמעותית ביחס לקרנות המתחרות – 0.75% בלבד (בנוסף לדמי הצלחה של 20%) לעומת כ־2% שגובים המתחרים, אך בניגוד לחלקן, הקרן מלכתחילה מתיימרת להכות את ביצועי השוק בחלק הסחיר, כך שלא ברור מדוע נכון עבור גוף מוסדי לשלם דמי ניהול של 0.75% עבור משהו שהוא יכול לבצע בקלות בעצמו – לרכוש כאמור את המניות שתחת המדד הרלבנטי. מנגד, חלק מהקרנות המתחרות שדמי הניהול שהן גובות עומד על 2% מינו מנהלי השקעות ייעודיים גם לחלק הסחיר והם יצטרכו לשכנע את הגופים המוסדיים שיש להם ערך מוסף על פניהם בבחירה סלקטיבית של מניות סחירות בתחום הטכנולוגיה.

בשלב זה, הקרן לא מתכננת למנות עושה שוק למניות, שתפקידו לייצר מסחר בני"ע עבור המשקיעים שמעוניינים להיפטר מהם. זאת שכן בניגוד לקרן נאמנות רגילה, פה מדובר בקרן סגורה ומנהל הקרן לא רוכש את היחידות שהלקוח מעוניין לפדות, והלקוח תלוי בקונה מרצון בבורסה שיסכים לקנות ממנו את היחידות שלו. קרנות מתחרות כמו זו של אקסלנס וזו של אי.בי.אי, מנגד, מינו עושי שוק לצורך כך.

לקרב את הציבור לאקזיט

קרנות ההייטק באו לאוויר העולם מתוך רצון של משרד האוצר לשתף בחגיגת ההייטק גם את הציבור הרחב. יותר מ־90% מההון המושקע בהייטק הישראלי מגיעים ממקורות זרים. באוצר ערים לכך ומעוניינים להגדיל את המימון הישראלי באמצעות משיכת הציבור הרחב לצד משקיעים מוסדיים. לשם כך הוחלט על הקמת ארבע קרנות טכנולוגיה שייסחרו בבורסת תל אביב ויקבלו הגנה מהמדינה מפני הפסדים וכן ערבויות לגיוס אשראי.

במסגרת המכרז ייבחרו עד ארבעה מנהלי קרנות נאמנות לנהל את הקרנות החדשות. אלה ישלבו השקעה במניות טכנולוגיה סחירות, בהיקף 30% לפחות, ועד 50% בחברות לא סחירות בשלבים ראשונים לקיומן. גודלה המינימלי של קרן יהיה 400 מיליון שקל.

הגנת המדינה תינתן באמצעות השתתפות שלה בגובה עד 50 מיליון שקל לקרן בהפסדים, ככל שיהיו. בנוסף, הקרנות יוכלו לגייס אשראי מגובה בערבות המדינה, עד 100 מיליון שקל לקרן ועד 200 מיליון שקל לכל הקרנות יחד. על המכרז מתמודדות היום חמש קבוצות. שלוש מהן — אי.בי.אי, קסם אקסלנס ואיילון סטארט־אפ — כבר פרסמו תשקיפים, ושתיים נוספות — תמיר פישמן ואלומות — טרם עשו זאת. לאחר שוועדת המכרזים תאשר את מסמכי המכרז ורשות ני"ע תאשר את התשקיפים, יקבלו החברות אישור עקרוני למסחר והן יצטרכו לצאת לגיוס הסכום המינימלי הדרוש. לאחר שיעמדו בכך, הן יירשמו למסחר בבורסה.