האחים יעקובי רוצים ליהנות גם מהצעת מכר וגם ממענק

פיני ואמיר יעקובי ייהנו בהסכם השכר החדש ממענק שיקפיץ את שכרם. החברה תציע כשליש מההנפקה שתבצע - 30 מיליון שקל - כהצעת מכר. התשקיף של חברת האחים יעקובי יאפשר לה גם לגייס אג"ח ב־100 מיליון שקל

קבוצת האחים יעקובי (YSB), הרוכשת של חברת הבנייה הכושלת אורתם סהר, תהיה הראשונה לנסות את מזלה בבורסת תל אביב מתוך גל הנפקות ראשוניות (IPO) של ארבע חברות שצפויות לצאת לדרך עד סוף השנה.

בעלי החברה, האחים פיני (60%) ואמיר (40%) יעקובי, פרסמו תשקיף לקראת ההנפקה, ולפי מקורות בשוק הם ינסו לגייס כ־100 מיליון שקל לפי שווי מבוקש של 400—500 מיליון שקל לפני הכסף. הנפקת האחים יעקובי תכלול גם הצעת מכר, כנראה של שליש מהיקף ההנפקה – כ־30 מיליון שקל.

התשקיף מאפשר להם גם לגייס אג"ח בהיקף של עד 100 מיליון שקל נוספים. האחים יעקובי יחלו היום ברוד שואו לקראת ההנפקה, שתבוצע על ידי פועלים אי.בי.אי, שמנוהלת כיום על ידי ירון מוזס (המנכ"לים החדשים עופר גרינבאום ושי נבו ייכנסו לתפקיד רק בינואר 2018).

יעקובי תגיע כשהיא רוכבת על הניסיון הרב שלה כחברה יציבה, ותיקה וצומחת שפועלת בשוק מ־1974. אבל רכישת אורתם סהר (50%), שמכניסה אותה להרפתקה לא ודאית בתחום הקבלנות הבעייתי ולפעילות מסוכנת של ייזום נדל"ן, לצד דירוג אשראי נמוך של Baa1 על ידי מידרוג - יקשו עליה לקבל מחיר טוב בהנפקה. הנה כמה פרטים חשובים לדעת לפני ההנפקה של האחים יעקובי.

החברה תגייס לפי מכפיל של פי 10

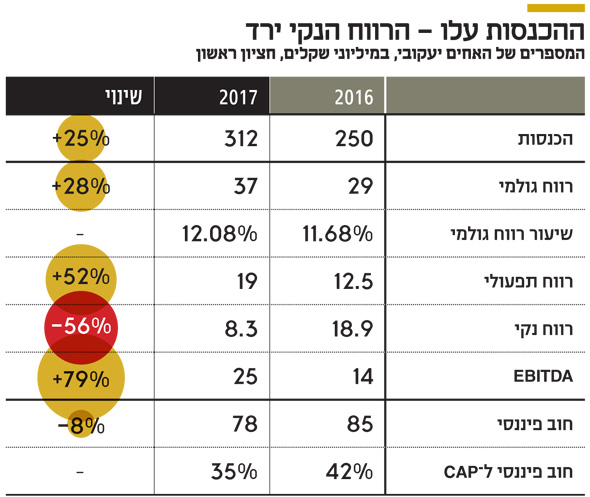

האחים יעקובי ינסו לגייס לפי שווי של 400—500 מיליון שקל לפני הכסף, לפי מכפיל EBITDA של 10. הם מסתמכים על השווי של אלקטרה, שנסחרת פחות או יותר במכפיל 10 על הרווח EBITDA שלה לפי שווי של 2.98 מיליארד שקל. מהתשקיף עולה כי קבוצת האחים יעקובי רשמה במחצית הראשונה של 2017 רווח EBITDA של 25 מיליון שקל - עלייה של 79% לעומת התקופה המקבילה אשתקד.

לפי הנתון הזה, הנחת העבודה היא שהחברה תסיים את השנה עם רווח EBITDA של לפחות 50 מיליון שקל (בהתחשב בעובדה שהחברה צומחת), ועל בסיס זה נגזר השווי. אבל מכיוון שהחתמים ירצו להתחיל משווי נמוך שממנו ניתן לעלות, סביר להניח שהחברה תונפק לפי שווי שקרוב יותר ל־400 מיליון שקל לפני הכסף.

הרווח הנקי של יעקובי במחצית הראשונה של 2017 דווקא ירד ב־56% ל־8.3 מיליון שקל. אך הירידה הזו היא חשבונאית בלבד, ונבעה מאיחוד של החברה־הבת גרין נט לתוך יעקובי, שהשפיע על התוצאות באופן חד־פעמי ב־2016. שאר הפרמטרים הראו שהחברה צומחת. ההכנסות עלו במחצית הראשונה ב־25% והסתכמו בכ־312 מיליון שקל, הרווח הגולמי זינק ב־28% והסתכם בכ־37 מיליון שקל וגם שיעור הרווח הגולמי עלה מרמה של 11.6% ל־12.08%.

דירוג אשראי נמוך של Baa1

מכיוון שקבוצת יעקובי מתכננת לבצע גם גיוס חוב, היא הוציאה את התשקיף עם דו"ח של מידרוג, שהעניק להם דירוג אשראי נמוך של Baa1 (מקביל ל־BBBּ+). הדירוג הנמוך ניתן למרות העובדה שהחברה צומחת, ועל אף שיעור מינוף נמוך (חוב ל־CAP) של 35% בלבד. לחברה יש כיום חוב פיננסי נטו של 78 מיליון שקל, וההון העצמי שלה עומד על 137 מיליון שקל.

כלכלני מידרוג הסבירו כי "ענף הקבלנות לפרויקטים למבנים ותשתיות נמצא בסיכון עסקי גבוה, הנובע מאופיו הפרויקטלי והישענות על כניסת הזמנות חדשות, באופן המגביל את נראות ההכנסות לאורך זמן ומגדיל את תנודתיות תזרימי המזומנים לאורך המחזור". עוד הם כתבו כי "הדירוג מושפע לשלילה מהיקף פעילות נמוך ביחס לקבוצת ההשוואה (אלקטרה ואפקון) על רווחיות הפרויקטים. מאפיינים אלה מעצימים את החשיפה לתנודתיות בעתות משבר, לחריגה מתקציב ולפגיעה בבסיס הרווח. אסטרטגיית החברה היא להרחיב את אפיקי הפעילות ולהתמודד על מכרזים עתידיים כקבלן ראשי וקבלן הקמה (EPC), וכן לפנות גם לתחומי הזכיינות בדומה לחברות ההשוואה הגדולות בתחום". לגבי רכישת אורתם סהר, הם ציינו "הרכישה והרחבת החשיפה לתחום הנדל"ן, כרוכים באי־ודאות מסוימת ומהווים משקולת לדירוג בשלב זה".

האג"ח (סדרה א') שתגייס קבוצת יעקובי ייפרעו בחמישה תשלומים שנתיים שווים, ב־30 בנובמבר של כל אחת מהשנים 2019—2023, באופן שכל אחד מהתשלומים יהווה 20% מערכן הנקוב הכולל של האג"ח.

הכסף מההנפקה מיועד לביצוע מכרזים

בתשקיף ההנפקה החברה ציינה כי את הכסף שהיא מגייסת היא לא מייעדת לרכישה ספציפית, אך ציינה כמה מקרים שבהם היא עשויה להשתמש בכספי ההנפקה. אם וכאשר החברה תזכה במכרזים שאליהם היא מתכוונת לגשת כחלק מקונסורציום יזמי, היא תידרש להשקיע במימונם כ־30 מיליון שקל, ולצורך כך היא עשויה להשתמש בכספי ההנפקה. בנוסף, החברה מעריכה כי תידרש להשקיע בפרויקטי בנייה ותשתיות כ־10 מיליון שקל, ולהשקיע בפיתוח ורכישת טכנולוגיות כ־20 מיליון שקל נוספים.

בתחום הסביבה הירוקה החברה מעריכה כי היקף ההשקעה שיידרש לשם פיתוח מתקני המשך לגרין נט פלוס, יהיה כ־20 מיליון שקל. בכל הקשור לפעילות נדל"ן יזמית, החברה לא ידעה להעריך כמה כסף יידרש.

עלות שכר של עד 150 אלף שקל בחודש לכל אח

החברה פרסמה בתשקיף את מדיניות התגמול הצפויה למנהליה הבכירים. שני האחים יוכלו לקבל כל אחד עד 150 אלף שקל במונחי עלות שכר קבוע לחודש, בכפוף לאישור מהדירקטוריון וללא אישור מאסיפת בעלי המניות. לפי הסכם השכר החדש, פיני יזכה לעלות שכר חודשית של 131 אלף שקל על תפקידו כיו"ר הדירקטוריון. אמיר יזכה לשכר חודשי של 115 אלף שקל על תפקידו כמנכ"ל, אצל שניהם העלות נשארה זהה להסכם הישן. בנוסף הם זכאים למענק תלוי ביצועים, שלא היה קיים קודם.

מנגנון המענק ליו"ר הדירקטוריון הוא 6% מהרווח לפני מס מהשקל הראשון, אם הרווח לפני מס עולה על 10 מיליון שקל ועד לתקרה כוללת של 2.4 מיליון שקל. אם ההסכם הזה היה קיים ב־2016, עלות שכרו היתה 2.45 מיליון שקל, ולכן הסכום הוגבל למספר הזה.

מנגנון המענק למנכ"ל הוא 4% מהרווח לפני מס מהשקל הראשון אם הרווח לפני מס עולה על 10 מיליון שקל ועד לתקרה של 1.6 מיליון שקל. אם ההסכם הזה היה בתוקף ב־2016, הוא היה זוכה לקבל 1.65 מיליון שקל.

ב־27 בספטמבר חילקה החברה דיבידנד של 10 מיליון שקל - רגע לפני ההנפקה בתל אביב. הדירקטוריון אימץ מדיניות חלוקת דיבידנד שלפיה החל מהדו"חות השנתיים של 2017, החברה תחלק מדי שנה לבעלי המניות דיבידנד במזומן בסכום של לפחות 25% מהרווח השנתי הנקי של החברה. נכון ל־31 בדצמבר 2016 ול־30 ביוני 2017, יתרת העודפים לחלוקה מסתכמת בכ־84 מיליון שקל ובכ־92 מיליון שקל, בהתאמה.

דגם מוקטן של חברת אלקטרה

קבוצת האחים יעקובי היא מעין דגם מוקטן של חברת אלקטרה, וכמוה היא עוסקת בהקמה וביצוע פרויקטים אלקטרו־מכניים בישראל. הקבוצה החלה את פעילותה ב־1974 כחברה לאספקת פתרונות תאורה ורשתות חשמל, ומתחילת שנות האלפיים הרחיבה את תחומי פעילותה בעיקר על ידי מיזוגים ורכישות והגדלת סל השירותים והמוצרים. בין היתר, החברה נכנסה לתחום הירוק של מתקני טיפול בפסולת ולתחום הנדל"ן על ידי רכישת אורתם סהר. החברה, ביחד עם החברות־הבנות מעסיקה כ־810 עובדים בישראל.

כיום פעילות החברה נפרסת על פני שלושה מגזרים: המגזר הראשון הוא הקמה וביצוע פרויקטים, שמהווה כ־%64 מהכנסותיה, וכולל הקמה וביצוע של פרויקטים בתחומים של בנייה, פיתוח, תשתיות, מערכות אלקטרו־מכניות (חשמל, מיזוג אוויר, תנועה, חניה, אינסטלציה, תברואה, תעשיה ועוד). המגזר השני בגודלו הוא שירותים ואחזקת מערכות, שמהווה כ־%18 מהכנסות החברה, וכולל שירותי אחזקה ותפעול למבני ציבור, מבני משרדים, מערכות תשתית (רמזורים, תאורה עירונית, בקרת חניונים ומנהרות ועוד).

המגזר השלישי והחדש של הקבוצה הוא איכות הסביבה, שמהווה כ־18% מהיקף הכנסותיה. במגזר איכות הסביבה, פועלת החברה באמצעות החברה־הבת (בבעלות מלאה) גרין נט, שמחזיקה כיום בפרויקט עיקרי אחד - מתקן מיחזור אשפה בעטרות בחוזה ארוך טווח מול עיריית ירושלים.