בתי ההשקעות בונים רובוטים שיילחמו על חצי מיליון לקוחות

יוזמה של רשות ניירות ערך תאפשר לבתי ההשקעות לפתוח חשבון ניהול תיקים מבלי לפגוש את הלקוח. הדבר יחסוך עלויות לבית ההשקעות ויתניע את תעשיית הייעוץ הרובוטי. בבנקים כבר מתכוננים למלחמה, ומפתחים מערכות ייעוץ רובוטיות משלהם

תעשיית ניהול התיקים בדרך להתעוררות, שעשויה להגביר את התחרות בין בתי ההשקעות לבנקים על הייעוץ הפיננסי ללקוחות הפרטיים. על הדרך היא גם עשויה לתת דחיפה לתעשיית הייעוץ הרובוטי.

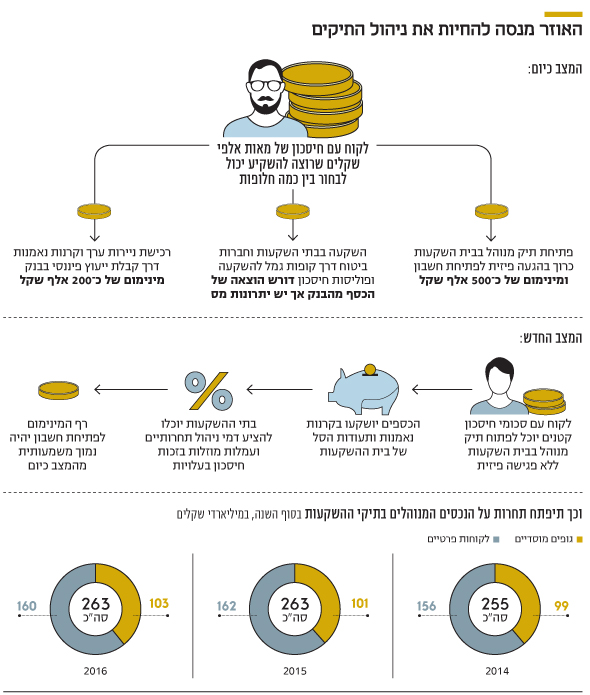

בסוף השבוע פורסם תיקון לצו איסור הלבנת הון המאפשר למשקיעים לפתוח תיק מנוהל אצל ברוקר מבלי להגיע פיזית ולהזדהות מולו. רשות ניירות ערך יזמה את התיקון, שעבר לפני כמה חודשים אישור בוועדת החוקה, חוק ומשפט של הכנסת — וכעת סוף סוף נכנס לתוקף. השינוי נשמע קטן, אך הוא יכול להתניע מהלכים שמתכננים בתי ההשקעות, בדגש על הכנסת פלטפורמות ממוחשבות שיאפיינו את צורכי הלקוח ויבנו עבורו תיק מנוהל ("רובואדווייזינג").

בתקופה האחרונה בתי השקעות משתפים פעולה עם סטארט־אפים בתחום הטכנולוגיה הפיננסית, המפתחים עבורם מערכות מקוונות שמאפשרות לבצע התאמת צורכי לקוח על בסיס שאלון אינטרנטי. על פי השאלון בית ההשקעות בונה תיק בהתאם לרמת הסיכון המתאימה ללקוח, המבוסס על מוצרים פיננסיים, קרנות נאמנות ותעודות סל. מרבית המערכות מבוססות על מודל ניהול פסיבי, המאפשר הורדת עלויות.

פוטנציאל עצום למשיכת לקוחות מהבנקים

מדובר באיום על המערכת הבנקאית, שכן כיום רוב הלקוחות הפרטיים נוהגים להשקיע דרך היועץ הפיננסי בבנק, שממליץ להם על רכישת קרנות נאמנות ותעודות סל. בעת הרכישה הבנק מקבל מהלקוח עמלות קנייה ומכירה, במקרה של ניירות ערך, או גוזר עמלת הפצה מהיצרנים ברכישת קרנות נאמנות. ל"כלכליסט" נודע כי כחצי מיליון לקוחות מקבלים ייעוץ פיננסי בבנקים, שהם בבחינת פוטנציאל עצום למשיכה על ידי בתי ההשקעות.

לקוחות שמעוניינים להשקיע מאות אלפי שקלים בודדים לא פותחים לרוב תיק מנוהל בבית השקעות בגלל הטרחה הכרוכה בהגעה הפיזית, והם גם משתלמים פחות לבית ההשקעות בגלל התשומות הנדרשות לפתיחה ולניהול התיק. ברגע שמתאפשרת פתיחת תיק ללא זיהוי פנים מול פנים נוצר לבתי ההשקעות פוטנציאל למשוך לקוחות לפתוח תיק מנוהל שיעשה עבורם מה שעשה עד כה היועץ בבנק. אלא שאצלם ההשקעה תתבסס על מודל של תיק מנוהל, כאשר הכסף ממשיך לשכב בחשבון הבנק של הלקוח, תוך מתן הרשאה לבית ההשקעות לפעול בחשבון.

בתי ההשקעות יוכלו להציע מודל תחרותי למערך הייעוץ בבנקים מכיוון שהם לא יידרשו לשלם עמלת הפצה לבנק בעת שירכשו ללקוח קרן נאמנות של בית ההשקעות, מה שיותיר בידיהם מרווח שיוכל לשמש להורדת עלויות ניהול. בנוסף, בתי ההשקעות יוכלו להציע עמלות קנייה ומכירה מופחתות ללקוח על תעודות סל לעומת אלה שגובה מהם הבנק בזכות יתרון לגודל.

לא מן הנמנע כי עלות ניהול התיק תהיה אפסית, כאשר בית ההשקעות יצפה להרוויח בעיקר מרכישת קרנות נאמנות ותעודות סל של עצמו לתיק הלקוח ומהחיסכון בעמלות הפצה מול רכישת הקרנות האלה דרך היועצים בבנקים. כך יוכל להיפתח תחום ניהול התיקים גם ללקוחות קטנים יותר, ולהפחית את הרף המינימלי לפתיחת חשבון בבתי ההשקעות, שעומד כיום על כחצי מיליון שקל. גם לקוחות עם סכומים קטנים יחסית של 100 אלף שקל, שאפילו בבנקים לא מסכימים להקצות להם יועץ פיננסי בשל חוסר כדאיות כלכלית, עשויים להיות פוטנציאל לרווח לבתי ההשקעות בגלל הצירוף הדיגיטלי הקל והחיסכון בעמלות ההפצה.

הבנקים עובדים על מערכות ייעוץ משלהם

הבנקים לא נשארים דוממים מול האיום הזה, ושוקדים על הקמת מערכות ייעוץ רובוטיות משלהם. באחרונה פורסם כי לאומי, למשל, מפתח מערכת שכזאת. חלק מהבנקים מחזיקים בחברות ניהול תיקים משל עצמם, כמו פעילים של בנק הפועלים, אך חלקם צריכים להקים חברות ניהול לצורך התנעת המהלך, כמו לאומי.

על הבנקים יש חסם נוסף לפני שהם יוכלו לאפשר פתיחת חשבון מקוון שתחסוך הגעה של הלקוח לסניף. קיימות מגבלות על פתיחת חשבון מקוון ללקוח בבנק, שכוללות איסור למנות מוטב בחשבון — ובעצם חוסמות אפשרות למתן הרשאה לפעול בחשבון למנהל התיקים של הבנק. בנוסף, הסכום שניתן להחזיק בחשבון מקוון מוגבל ל־300 אלף שקל. לפיכך, גם אם הבנקים ישיקו מערכת ייעוץ דיגטילית, לקוח שירצה לפתוח תיק מנוהל בבנק עדיין יצטרך להתייצב פיזית בבנק, מה שייצור לבנק חיסרון תחרותי מול בתי ההשקעות ועלויות נוספות.

על פי נתוני תעשיית ניהול התיקים, שנחשפים על ידי רשות ניירות ערך רק אחת לשנה, תמונת המצב בתעשייה לא מזהירה. חברות ניהול התיקים הגדולות, שלהן נכסים מנוהלים ביותר מ־5 מיליארד שקל, החזיקו בסוף 2016 נכסים בהיקף של 225.7 מיליארד שקל — 300 מיליון שקל פחות מבתחילת השנה. זאת, אף ש־2016 היתה שנה חיובית בשווקים עם תשואה של כ־3% בממוצע לתיק עם חשיפה של עד 30% למניות. כלומר, אם משקללים את התשואה, מדובר בירידה חדה אף יותר בהיקף הנכסים המנוהל.

אם מנטרלים את הלקוחות המוסדיים של חברות ניהול התיקים, התמונה בעייתית אף יותר: בעוד בסוף 2015 החזיקו משקיעים פרטיים 162 מיליארד שקל בחברות הניהול, בסוף 2016 הסכום הצטמצם ב־2 מיליארד שקל. הסיבה לכך טמונה בחלופות אטרקטיביות שקמו לניהול תיקים ללקוחות פרטיים: תיקון 190, פוליסות חיסכון פיננסיות וקופות הגמל להשקעה.

החסם שנותר הוא כי לקוח שירצה ניהול תיקים של בית השקעות ולהשאיר הכסף בבנק יצטרך להגיע לבנק ולפתוח חשבון ייעודי שבו הוא ייתן הרשאה למנהל התיק. בפיקוח על הבנקים בוחניםפתרון לכך במתן יכולת פתיחת חשבון בנק מקוון עם אפשרות להרשאות מבחוץ.