סוף עידן הכסף הזול? הבנקים המרכזיים בעולם משנים את הטון

בארה"ב העלו את הריבית ויתחילו לצמצם את המאזן, באירופה כבר התחילו להקטין את המדיניות המוניטרית בחודש אפריל וביפן יתחילו בקרוב, ואפילו בבריטניה ההחלטה להותיר את הריבית ללא שינוי התקבלה ברוב דחוק - פסגות: "הבנקים הבינו שמכסף זול לא תצא אינפלציה"

החלטות הריבית של הבנקים המרכזיים המובילים בעולם בשבוע שחלף לא הפתיעו את המשקיעים בשוקי ההון. עם זאת, הצהרותיהם של בכירי הבנקים כי הימים של הזרמות בלתי פוסקות של הון לשווקים על ידם קרובים לסופם, העלו את רמת אי הוודאות בשווקים. גיא בית אור, מנהל מחלקת המאקרו בבית ההשקעות פסגות, מנתח בסקירתו השבועית את ההצהרות ומספק תחזיות להמשך.

החלטת הריבית בארה"ב – צמצום מאזן של 4.5 טריליון דולר

החלטת הריבית בארה"ב ביום רביעי בשבוע שעבר הגיעה לאחר פרסום נתוני אינפלציה נמוכים מהצפוי והיה חשוב לראות כיצד בפד התייחסו לנתונים אלו. לפחות לעת עתה, נראה כי הפד, שלכאורה תלוי בנתונים, נחוש בדעתו להעלות את הריבית ולהתחיל בצמצום המאזן העצום שלו, שעומד על 4.5 טרליון דולר, וזאת למרות שאין עדיין סימנים לאינפלציה משמעותית בארה"ב.

שוק העבודה האמריקאי בתעסוקה מלאה ושיעור האבטלה בשפל של 16 שנים, מה שאמור בסופו של דבר גם להוביל לאינפלציה, אך מכלול הנתונים שפורסמו בתקופה האחרונה מאותתים על התקררות מסוימת, גם אם זמנית, של הכלכלה. בית אור אומר שלמרות שבפד טוענים כי הסיכונים לתחזיות "מאוזנים", הם ציינו כי לאור הירידה באינפלציה, הם "יעקבו אחריה מקרוב" בחודשים הקרובים. בית אור מציין שלפחות על פי מה ששוק האג"ח משדר בתקופה האחרונה, נראה כי נוצר פער מחודש בין ציפיות השווקים לציפיות הפד בכל הנוגע למתווה הריבית כאשר בשווקים נותנים משקל גדול יותר לנתוני האינפלציה הרכים בעוד שבפד מאמינים שמדובר בחולשה זמנית.

בית אור מעריך שאם האינפלציה לא תתאושש בחודשים הקרובים, לפד יהיה מאוד קשה להוציא לפועל העלאת הריבית הנוספת בספטמבר. ועל כן, בפד יכוונו להעלות את הריבית בדצמבר כאשר תהליך צמצום המאזן (שעומד על 4.5 טריליון דולר) יתחיל בספטמבר. עם זאת, מדגיש בית אור, הסיכונים לתחזית זו מוטים כלפי מטה.

החלטת הריבית ביפן – 'Tapering' מתחת לפני השטח

ביום חמישי שעבר פורסמה החלטת הריבית של הבנק המרכזי של יפן וכצפוי לא נעשה כל שינוי בגובה הריבית ובמדיניות המוניטרית הנוכחית שכזכור נקראת "הרחבה כמותית ואיכותית עם שליטה בעקום התשואות". בספטמבר 2016 הבנק היפני (BOJ) ביצע את השינוי האחרון במדיניות המוניטרית שלו כאשר הגדיר כי תשואות האג"ח הממשלתית ל-10 שנים תנוע "סביב" 0% ובאותה נשימה גם אמר כי ימשיך לרכוש אג"ח "בסביבות" 80 טריליון ין בשנה. זאת בניגוד למדיניות הקודמת בה הוא התחייב על בדיוק 80 טריליון.

בית אור אומר שכבר אז היה ברור כי לא ניתן לרכוש בדיוק 80 טריליון בשנה ולשמור על יעד של 0% בתשואה ל-10 שנים - מאחר ומדובר בשני יעדים שלפעמים יכולים לסתור אחד את השני ולכן הבנק הכניס את המלים "בסביבות 80 טריליון". לשם ההמחשה, אומר בית אור, אם עקום התשואות נמצא כבר ביעד – כלומר התשואה ל-10 שנים עומדת על 0% - אז אם הבנק ימשיך לרכוש, ייתכן והתשואה תרד מתחת ל-0% מה שיסתור את היעד הראשון.

ואכן, במסיבת העיתונאים שלאחר פרסום החלטת הריבית האחרונה, נגיד הבנק קורודה, אמר כי רכישות האג"ח ירדו לקצב שנתי של אזור ה-60 טריליון ין. כלומר, לכל דבר ועניין, הבנק היפני כבר עושה תהליך צמצום הדרגתי של המדיניות המוניטרית (Tapering) וכל זאת מבלי לומר שזה מה שהוא עושה. האם הוא עושה זאת בגלל שמצב הכלכלה השתפר כל כך? בית אור אומר שכנראה שלא, למעשה, כבר בהצגת התכנית האחרונה (ספטמבר 2016) כתבו בבנק המרכזי כי מדיניות ההרחבה הכמותית גרמה להשתטחות עקום התשואות מה שפגע באופן משמעותי בבנקים היפנים והכביד על יעילות התמסורת המוניטרית. מעבר לכך, הוא אומר, הבנק היפני גם מתמודד עם בעיית היצע של ממש שכן קצב הרכישות הנוכחי שלו הוא יותר מכפול מקצב ההנפקה, נטו, של אג"ח ממשלתיות.

בית אור טוען שכל עוד הממשלה לא מגדילה באופן משמעותי את הגירעון שלה (שגבוה ממילא), הקושי של הבנק המרכזי רק יגבר. "לצערם של היפנים, הניסוי המוניטרי הגדול הזה שהחל עוד ב-2013 ומטרתו הייתה לייצר צמיחה ואינפלציה נחל כישלון חרוץ", הוסיף.

החלטת הריבית בבריטניה – כבר 3 חברים חושבים שהריבית צריכה לעלות

בכל הנוגע לבריטניה, המיקוד בשווקים הוא בעיקר על הברקזיט והמשמעות שלה לכלכלה הבריטית. אך בינתיים, הפיחות החד בערכה של הליש"ט בשנה האחרונה בא לידי ביטוי בעליית קצב האינפלציה שהיום עומדת כבר על 2.9%. בית אור מציין שהעלייה באינפלציה גרמה ל-3 חברים בוועדה המוניטארית להצביע בעד העלאת ריבית מידית ביום חמישי האחרון - צעד שהתקבל בהפתעה מוחלטת בשווקים.

בית אור מסביר שהשווקים העריכו שקיים רוב גדול להמשך המדיניות המוניטרית הנוכחית בבריטניה, שמכוונת להפחתת עלויות המימון במשק הבריטי, על מנת להקל על משקי הבית והעסקים בבריטניה ולהוות עזר כנגד ההשלכות השליליות של הברקזיט על הכלכלה. מול שלושת החברים שרצו להעלות את הריבית, עמדו שאר חברי הועדה שראו לנגד עיניהם את הדשדוש בשכר ואת שחיקתו לאור נתוני האינפלציה כסיבה נוספת להותיר את המדיניות מרחיבה במיוחד.

קנדה – סגנית הנגיד מאותתת על העלאת ריבית

בנאום שנשאה בשבוע שעבר סגנית הנגיד הקנדי, קרוליין ווילקינס, אמרה כי "ככל שהצמיחה נמשכת ומתרחבת, הועדה המוניטרית תעריך מחדש האם התמריצים המוניטרים שהם נוקטים בהם כיום עדיין נחוצים". דבריה תפסו את השווקים בהפתעה מוחלטת וגרמו לייסוף של כ-2% בערכו של הלוני (דולר קנדי) אל מול הדולר. לאחר דבריה, החוזים העתידיים החלו לתמחר הסתברות של 77% לעליית ריבית עד סוף 2017, עלייה לעומת הסתברות של 5% בלבד שהחוזים נתנו לפני הנאום.

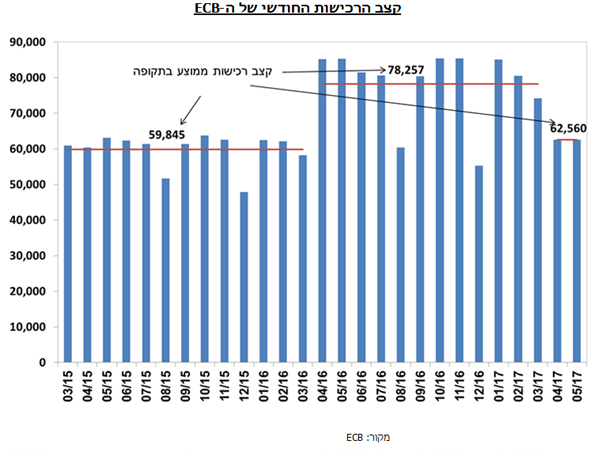

אירופה – ירידה בהיקף הרכישות החודשי

זה כבר לא חדשות, והבנק המרכזי האירופי (ה-ECB) כבר התעקש שזה לא צמצום של ההרחבה הכמותית, אך לפני מספר חודשים הוא הכריז כי החל מחודש אפריל, היקף הרכישות יעמוד על 60 מיליארד יורו בכל חודש לעומת 80 מיליארד שרכש עד אז. מה זה אם לא 'Tapering'? תוהה בית אור.

לא משנה איך תקראו לזה, הוא אומר, ה-ECB כבר החל להוריד את הרגל מהגז ועל פי ההערכות, ולאחר השינוי בטון בהחלטת הריבית האחרונה, בבנק האירופי כבר חושבים על אסטרטגיית היציאה. בשווקים מעריכים כי ה-ECB יכריז על צמצום רשמי של ההרחבה הכמותית לקראת סוף השנה ויתחיל את הצמצום הזה ב-2018. למרות זאת, בית אור מעריך כי אירופה נמצאת לפני האטה ואינפלציה עדיין אין, לא ניתן להתעלם משינוי הטון. "נכון, הם עדיין מרחיבים וימשיכו גם ב-2018, אבל הרגל תרד קצת מהגז".

מתחילים אט אט לסגת

בית אור מסכם ואומר שבמבט על התמונה הגדולה, הבנקים המרכזיים כבר הבינו שאינפלציה לא תצא להם מההרחבות הכמותיות אלא בעיקר אינפלציה במחירי הנכסים וסיכונים פיננסיים מוגברים. "הגורם המרכזי ביותר, שככל הנראה הניע את השווקים הפיננסים במהלך השנים האחרונות, והיה האחראי העיקרי על 'אפקט העושר' (שמסתבר שהבנקים המרכזיים שמים עליו דגש גדול מאוד) הולך והופך לפחות משמעותי במבט קדימה (למרות שעדיין אירופה ויפן ממשיכות וימשיכו להזרים כסף לשווקים, פשוט בקצב שהולך ופוחת). לכך צפויה להיות השלכה על שוקי האג"ח והמניות וניתן רק לקוות שהבנקים המרכזיים ידעו לנהל זאת באופן שלא יגרום לנזקים גדולים מדי בשווקים.

בית אור מוסיף כי לעיצוב ציפיות המשקיעים מעולם לא היה תפקיד חשוב כמו היום. לדבריו, בזמן שהבנקים המרכזיים מתחילים אט אט לסגת, הממשלות מתחילות להיכנס. "אחרי הבחירות בארה"ב, צרפת ובריטניה ולאחר שיסתיימו הבחירות בגרמניה ואיטליה במהלך החודשים הקרובים, יגיע הזמן לפעולות משמעותיות יותר מהצד הפיסקאלי", סיכם.