פימי נפרדת מאורמת: משאירה חברה במצב מעולה שמתומחרת בהתאם

מאז כניסתה של פימי לאורמת לפני שש שנים זינקה רווחיותו התפעולית של מגזר החשמל, והיא צפויה להמשיך לעלות עד סוף העשור. מנגד, במגזר המוצרים צפויה ירידה. על רקע מכירתה ל־ORIX היפנית נסחרת אורמת לפי מכפיל רווח גבוה למדי, שלפיו הניהול האיכותי כבר מגולם בשווי החברה

קרן פימי והברוניצקים מחסלים את אחזקותיהם באורמת - אבל באיזה תמחור?

חברת האחזקות היפנית ORIX עתידה לרכוש מקרן פימי וממשפחת ברוניצקי, בעלי השליטה באורמת, את מלוא מניותיהם (22%) בה לפי מחיר של 57 דולר למניה. השלמת העסקה צפויה ברבעון השלישי של השנה. פימי שבהובלת ישי דוידי נכנסה להשקעה באורמת בהדרגה במהלך 2011 וכעת יוצאת ממנה ברווח גדול, בעיקר בזכות שיפור בגזרת התפעול: הרווח התפעולי המתואם של אורמת קפץ פי שלושה מאז 2012 ועד 2016. שווי השוק של אורמת הוא 2.92 מיליארד דולר, קרוב לשיא כל הזמנים שהושג בחודש מאי. המניה מהווה 3% ממדד ת"א־35 ו־2.38% מת"א־125.

מגזר החשמל

הגורם לזינוק בתוצאות צפוי להשתפר עוד יותר

93% מתחנות הכוח של אורמת מייצרות חשמל באמצעות אנרגיה גיאותרמית (ניצול חום של מים ואדים המופקים מקידוחים לייצור חשמל). היתר נעשה באמצעות ניצול חום שיורי לאורך תחנות דחיסה בצינורות גז טבעי בצפון ארה"ב. אורמת פועלת הן בשלב ייצור הטורבינות והקמת המערכת לייצור חשמל (מגזר המוצרים) והן בשלב תפעול תחנות החשמל ומכירתו (מגזר החשמל). אורמת מקבלת רוח גבית ממדינות רבות המקדמות חקיקה לעידוד אנרגיה ירוקה ומעניקות הקלות מס לתחנות חשמל שכאלה.

כושר הייצור הכולל של תחנות הכוח של אורמת עמד בתום הרבעון הראשון של 2016 על 727 מגה־ואט. החלוקה הגיאוגרפית היא: ארה"ב 515 מגה־ואט, קניה 139, גואטמלה 43, גוואדלופ 15 וחלקה היחסי של אורמת בשלב 1 בפרויקט סארולה באינדונזיה — 14 מגה־ואט. אורמת צופה עלייה של 200–210 מגה־ואט בכושר ייצור החשמל עד סוף 2019. הפרויקטים הבולטים בפיתוח כוללים מיזם בהונדורס של 35 מגה־ואט, שצפוי להיות מושלם ברבעון השלישי; Tungsten בארה"ב של 24 מגה־ואט, שצפוי להיות מושלם ברבעון הרביעי; ושלב 3 בפרויקט McGinness Hills, שהיקפו 48 מגה־ואט, שצפוי להיות מושלם עד 2019.

בנוסף אורמת מחזיקה ב־12.75% בשלבים 2 ו־3 בפרויקט סארולה באינדונזיה (חלקה 28 מגה־ואט), שהשלמתם צפויה ב־2017 ו־2018. לקונסורציום החברות המחזיק בו התחייבויות של 1.17 מיליארד דולר — מינוף גבוה שיקשה על חלוקת רווחים מהותיים לבעלי המניות גם כשיושלם השלב השלישי.

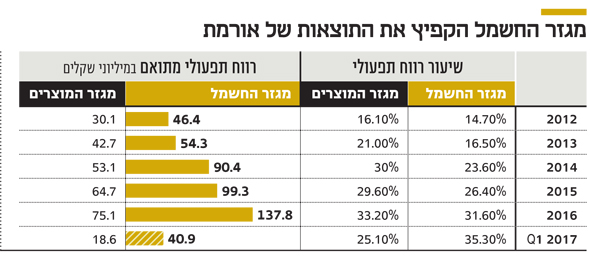

מגזר החשמל הוא הגורם לשיפור העצום בתוצאות אורמת. ב־2012 היו הכנסות המגזר 314.9 מיליון דולר, והרווח התפעולי המתואם שלו היה 46.4 מיליון דולר. שיעור הרווח התפעולי המתואם היה 14.7% בלבד. ב־2016 זינקו ההכנסות ל־436.3 מיליון דולר, הרווח התפעולי המתואם שולש ל־137.8 מיליון דולר ושיעור הרווח התפעולי המתואם הוכפל ל־31.6%. המגמה החיובית נמשכה גם ברבעון הראשון של השנה, ובו שיעור הרווח התפעולי המתואם עלה ל־35.3%.

תחזית אורמת ל־2017 מתייחסת להכנסות לפי מגזרים ול־EBITDA (רווח לפני הוצאות מימון, מסים, פחת והפחתות) כולל של החברה. מנתוני ה־EBITDA החזוי ומהערכת אורמת כי שיעור הרווח הגולמי השנתי של מגזר המוצרים יהיה דומה לרבעון הראשון (ולכן גם שיעור הרווח התפעולי שלו) — ניתן להסיק שגם מגזר החשמל צפוי להציג השנה שיעור רווח תפעולי דומה לשיא מהרבעון הראשון. תחת התחזית של אורמת להכנסות של 470-460 מיליון דולר ממגזר החשמל השנה ולפי שיעור רווח תפעולי של 35%, הרווח התפעולי של המגזר עתיד לעמוד על 163 מיליון דולר. זה כולל חלק קטן המיוחס לזכויות המיעוט — גופים פיננסיים שרכשו מאורמת באפריל 2015 נתח של 36.75% מחלק מתחנות הכוח בארה"ב.

חלק ניכר מהשיפור ברווחיות מגזר החשמל נבע מהתייעלות של השנים האחרונות בחלק ניכר מתחנות הכוח של אורמת. אורמת ממשיכה בתהליך שיפור זה אך הפוטנציאל שלו כעת נמוך, כי תחנות הכוח בעלות הפוטנציאל הגבוה לשדרוג כבר טופלו. בנוסף השלמת פרויקטים חדשים והרחבה של פרויקטים קיימים סייעו לרווחיות, וחלק מזערי מהתרומה הגיע מרכישת תחנת כוח קיימת. עיקר השיפור הצפוי ברווחיות המגזר בשלוש השנים הקרובות יגיע מתחנות כוח שפיתוחן החל או שמצויות בשלב תכנון.

מגזר החשמל של אורמת יצר נכס מניב מהותי, שעיקר הכנסותיו נובע מתעריפי חשמל מובטחים לשנים רבות קדימה — תקופת הבטחת התעריף לתחנות הכוח של אורמת היא 15 שנה בממוצע. כ־90% מהכנסות מגזר החשמל ב־2016 לא היו תלויות במחירי הגז הטבעי והנפט. החוזים עבור 90 מגה־ואט שמיוצרים בקליפורניה כן תלויים במחירי הגז הטבעי בארה"ב, אך החשיפה למחיר הגז צפויה להתכווץ בסוף נובמבר, כשיסתיים חוזה החשמל של תחנת הכוח אורמסה בקליפורניה (40 מגה־ואט) וייכנס לתוקף חוזה חדש עם תעריף קבוע שצפוי להעלות את ההכנסות וה־EBITDA של אורמת ב־8.5 מיליון דולר בשנה לעומת 2016. בנוסף, התעריף המובטח ל־25 מגה־ואט מתוך 38 מגה־ואט שמיוצרים בהוואי תלוי בעלות שנחסכה מייצור אלטרנטיבי של חשמל, ולכן תלוי במחיר הנפט. לפיכך, להכנסות תחנות הכוח הקיימות של אורמת תלות נמוכה במחירי האנרגיה. מבנה התעריפים המובטחים יוצר עונתיות קלה בהכנסות בזכות תעריף גבוה יותר בקיץ. הסיכון העיקרי לזרם ההכנסות היציב מתחנות הכוח הוא מפני פגיעה באיכות המאגר הגיאותרמי — בעיקר ירידה בטמפרטורת המים והאדים — והצורך בתחזוקת המתקן.

מגזר המוצרים

הרווח התפעולי צפוי להתכווץ בגלל שינוי התמהיל

בניגוד למגזר החשמל היציב, ההכנסות והרווחים ממגזר המוצרים תלויים בפרויקטים בודדים, ולכן יש בהם תנודתיות רבה מרבעון לרבעון. התוצאות של 2014–2016 הושפעו משתי הזמנות ענק: האחת של כ־260 מיליון דולר לפרויקט סארולה באינדונזיה והשנייה של קרוב ל־100 מיליון דולר לפרויקט בצ'ילה. כניסת פרויקט סארולה לצבר ההזמנות הגדילה את צבר ההזמנות של מגזר המוצרים ל־376 מיליון דולר בדו"חות הרבעון השני של 2014. כניסת הפרויקט בצ'ילה הגדילה את צבר ההזמנות של המגזר ל־387 מיליון דולר בדו"חות הרבעון הראשון של 2015.

בשנת 2014 היו ההכנסות ממגזר המוצרים נמוכות יחסית, 177.2 מיליון דולר, ועיקרן נבע מהזמנות מטורקיה (86.3 מיליון דולר) ומפרויקט סארולה (38.2 מיליון דולר). שיעור הרווח התפעולי בשנה זו במגזר המוצרים היה גבוה, 30%. אורמת ציינה בעבר כי שיעור הרווח למגזר המוצרים שנובע מסארולה ומהפרויקט בצ'ילה גבוה מהרווחיות הממוצעת של מגזר זה. פרויקט סארולה תרם להכנסות של 93.2 מיליון דולר ב־2015 ושל 109.3 מיליון דולר ב־2016. הפרויקט בצ'ילה תרם להכנסות אורמת 34.5 מיליון דולר ו־58 מיליון דולר בהתאמה. ב־2016 היוו שני הפרויקטים יחד 74% מהכנסות מגזר המוצרים, שהסתכמו ב־226.3 מיליון דולר. עיקר יתרת הכנסות המגזר באותה שנה הגיע מטורקיה. שיעור הרווח התפעולי הגבוה מההכנסות מסארולה העלה את מגזר המוצרים של אורמת לשיאים ב־2016: הרווח התפעולי נסק ל־75.1 מיליון דולר ושיעורו ל־33.2%.

אף שהשנה צפוי מגזר המוצרים להציג הכנסות דומות לאלה של השנה שעברה, 220–230 מיליון דולר, הרווח התפעולי של מגזר זה צפוי להתכווץ לעומת 2016. הסיבה טמונה בתמהיל הזמנות שונה. יתרת ההכנסה השנה של מגזר המוצרים מפרויקט סארולה, ששיעור רווחיותו גבוה, צפויה להיות נמוכה; מנגד ישנם פרויקטים בטורקיה בעלי שיעור רווחיות נמוך מהממוצע של המגזר בשנתיים האחרונות.

ברבעון הראשון של 2017 חלה עלייה במכירות מגזר המוצרים נוכח התקדמות פרויקטים בטורקיה, בניו זילנד ובסין. הפרויקט בניו זילנד צפוי להסתיים כבר ברבעון השני של השנה, ופרויקט בסין צפוי להסתיים בסופה. לכן אורמת צופה שההכנסות של מגזר המוצרים במחצית השנייה של השנה יהיו נמוכות מאלה שיושגו במחצית הראשונה.

תמהיל המכירות הוביל לשיעור רווח תפעולי של 25% במגזר המוצרים ברבעון הראשון. ההערכה היא ששיעור הרווח התפעולי במגזר לא ישתנה או יעלה במתינות בלבד בשנה הנוכחית, ותחת הנחה זו הרווח התפעולי שלו יירד השנה ל־60–55 מיליון דולר.

למרות תוספת הזמנות של 30 מיליון דולר במהלך הרבעון, שהגיעו בעיקר מטורקיה, צבר ההזמנות של מגזר המוצרים ירד, נכון לחודש מאי, ל־207 מיליון דולר. רווחיות התחום תלויה מאוד ביכולת להרחיב את היקף ההזמנות ובשיעור רווחיותן.

ה־EBITDA המיוחס לבעלי המניות שצפוי השנה לאורמת, להערכתה, יהיה 317–327 מיליון דולר. נתון זה מהווה צמיחה קלה יחסית ל־2016, שנובעת מהצמיחה הצפויה ברווחיות במגזר החשמל, שתתקזז חלקית בגלל מגזר המוצרים.

מנועי הצמיחה

אורמת בונה על התרחבות גיאוגרפית ופוזלת לשמש

חלק מפוטנציאל הצמיחה של אורמת טמון בהתרחבות גיאוגרפית מעבר לאזורים שבהם היא פועלת כיום. אורמת חכרה זכויות לקרקעות בעלות פוטנציאל לאנרגיה גיאותרמית, במקסיקו, צ'ילה, אינדונזיה ואתיופיה, ומצויה בשלבים ראשונים של בחינתו, הן מבחינת תנאי השטח והן מבחינת הסביבה העסקית. הבעלות החדשה של ORIX עשויה לסייע לאורמת להיכנס לפרויקטים גיאותרמיים בעיקר באסיה.

פוטנציאל צמיחה בולט נוסף הוא בתחומים חדשים. בתחום אגירת האנרגיה נכנסה אורמת לפרויקט ראשון בטקסס, ארה"ב, עם חברת Alevo. אורמת תהיה אחראית למרבית המימון והבנייה של המיזם, ואילו Alevo תספק את טכנולוגיית האגירה שלה, המבוססת על יוני ליתיום.

בחודש מרץ השנה השלימה אורמת את רכישת Viridity Energy תמורת 35 מיליון דולר בניסיון לקנות אחיזה בפעילות, ידע ופלטפורמה טכנולוגית בעיקר בתחום אגירת אנרגיה. כמו כן החברה בוחנת אפשרות לחדירה לתחום העצום והצומח של אנרגיה סולארית.

מניית אורמת

שווי השוק בשיא ותלוי בהצלחת הפרויקטים בפיתוח

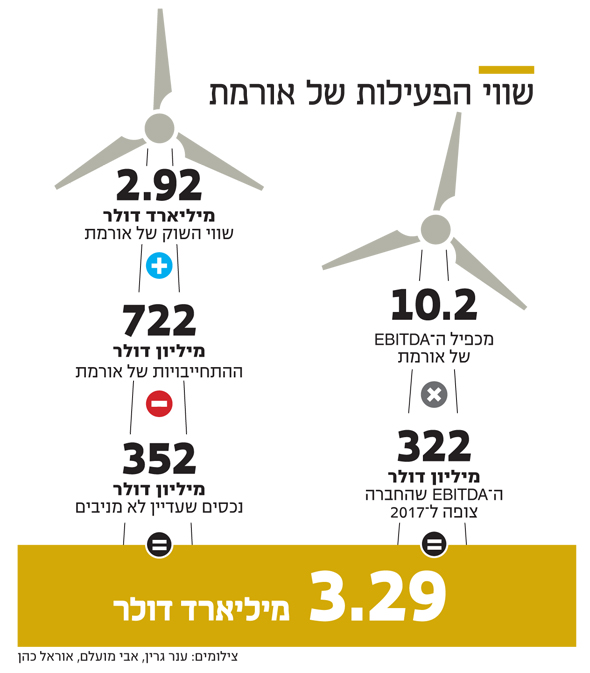

שווי השוק של אורמת עומד על 2.92 מיליארד דולר (58.64 דולר למניה). מקובל לתמחר מניות חברות ייצור חשמל באמצעות מכפיל EBITDA על הרווח העתידי של החברה. לאורמת עודף התחייבויות פיננסיות של 722 מיליון דולר, נכסים שעדיין אינם מניבים בפיתוח בהיקף 352 מיליון דולר ו־EBITDA צפוי לשנה הנוכחית (לבעלי השליטה) של 322 מיליון דולר.

לכן, מכפיל ה־EBITDA שלפיו נסחרת אורמת הוא 10.2. מכפיל זה גבוה מהממוצע המקובל בתחום פעילותה, והוא נובע מהצפי לעליית רווחיות החברה, בעיקר במגזר החשמל, ומפרמיה חיובית על הניהול האיכותי שלה.

ה־EBITDA של אורמת צפוי לצמוח עד לסוף העשור בזכות הגדלת פעילות מגזר החשמל. מנגד, הרחבה זו דורשת הוצאות הוניות מהותיות שיעלו את ההתחייבויות של החברה. אם מחיר המניה יישאר קבוע עד סוף העשור, עליית ה־EBITDA הצפויה תקטין את מכפיל ה־EBITDA שלפיו נסחרת המניה; מנגד, העלייה בהתחייבויות תצמצם חלקית הפחתה זו.

בטווח הבינוני, מחיר מניית אורמת תלוי בהצלחת הפרויקטים בפיתוח של מגזר החשמל. דוגמה לסיכון פיתוח היתה תחנת הכוח North Brawley שבקליפורניה. זו תבעה עלויות פיתוח שנסקו הרבה מעבר לתקציב המקורי של אורמת — והיקף הייצור בה נמוך מהותית מהמתוכנן.

כמו כן מחיר המניה תלוי בהצלחתה של החברה לשמר את היקף הפעילות הגבוה ואת רווחי מגזר המוצרים, וכן ישנו צורך בכניסה לתחומי פעילות חדשים, הכוללים אגירת אנרגיה ואנרגיה סולארית.

קרן פימי מסיימת השקעה מוצלחת ביותר באורמת. מהלכים שיזמה הקרן — בהם התייעלות שכללה מיזוג של אורמת תעשיות ואורמת טכנולוגיות, שיפור היעילות של מתקני ייצור החשמל והרחבת פעילות זו — הניבו תוצאות מצוינות. פימי משאירה חברה במצב מעולה, אך גם מניה שמתומחרת בהתאם.

הכותב הוא כלכלן בחברת הייטק