בידקו: מה עשתה קרן ההשתלמות שלכם מתחילת השנה

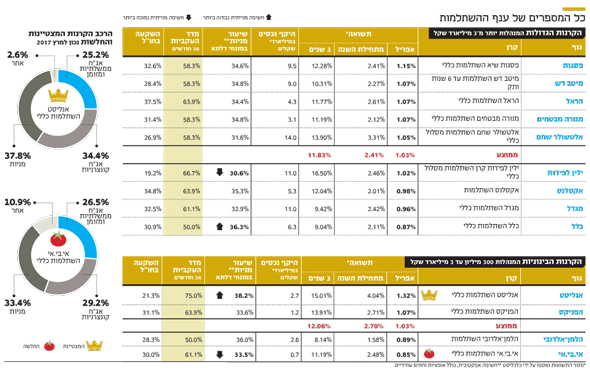

הריבית הנמוכה והשיפור ברווחי החברות הובילו לתשואה של 2.5% בממוצע בקרנות ההשתלמות מתחילת השנה, בהובלת הקרן של אנליסט. באפריל ניצבה פסגות בראש הקרנות הגדולות

בורסות העולם המשיכו לדהור בחודש אפריל ואיתן קרנות ההשתלמות הישראליות. אלה הניבו תשואה ממוצעת של 1% במהלך אפריל, והתשואה המצטברת שלהן מגיעה ל־2.5% מתחילת השנה. גם באפריל הובילה קרן ההשתלמות של אנליסט, עם תשואה של 1.32% ותשואה מצטברת של 4.04% מתחילת השנה. את המקום האחרון בטבלה תפסה קרן ההשתלמות של אי.בי.אי, עם תשואה של 0.85% באפריל ושל 2.48% מתחילת השנה. התשואה המצטברת הנמוכה ביותר מתחילת השנה היא זו של הלמן־אלדובי, עם 1.58%.

כמו ביתר השנה, הגורמים שדחפו את הבורסות באפריל הם הריבית הנמוכה והשיפור ברווחי החברות, שהמשיכו לדחוף את השוק הישראלי בהובלת מניות הנדל"ן. מדד ת"א־90, המייצג את המניות הבינוניות, עלה ב־5.4% באפריל, והוא בולט עם עלייה של כ־13% בסיכום השליש הראשון של השנה.

במקום הראשון מבין קרנות ההשתלמות הגדולות ניצבה הקרן של פסגות, עם תשואה של 1.15% באפריל ו־2.41% מתחילת השנה. תמיר פרדר, סמנכ"ל השקעות פסגות גמל ופנסיה, הסביר כי "באפריל היתה לנו תשואת יתר בתיק המניות גם בישראל וגם בחו"ל. בישראל, אף שמגזר הנדל"ן בה היה מתון ביחס לחודשים קודמים, היו לנו כמה מניות שעלו. בנכסים ובניין יש לנו אחזקה מהותית והמניה עלתה יפה, כמו גם גם סאמיט, אשטרום נכסים וכלכלית ירושלים. במגזר האנרגיה יש לנו אחזקה גדולה בישראמקו, שעשתה תשואה יפה בגלל הודעה על חלוקה צפויה של דיבידנד גדול".

לגבי השווקים בחו"ל ציין פרדר: "בתחילת השנה הגדלנו אחזקה בשווקים מתעוררים, שרשמו תשואה נאה. ערב הבחירות בצרפת הגדלנו חשיפה למגזר הבנקים באירופה, שעשה תשואה מרשימה. בארה"ב יש לנו משקל יתר במגזר הטכנולוגיה, שהניב תשואות משמעותיות מעל מדד S&P 500".

פרדר אופטימי לגבי עתיד השווקים. לדבריו, "השוק לא זול אבל הצמיחה ברווחי החברות שעלו בממוצע של 15% בארה"ב ממשיכה לתמוך בהשקעה במניות. בדרך כלל ניכרת עליית ריבית עם צמיחה ברווחי החברות, וכאן זה לא המצב. לכן זו סביבה נוחה לשוק המניות. מבחינת נתוני המאקרו יש עוד מקום לעליות בשוק המניות. כל עוד הריבית נמוכה ורווחי החברות משתפרים - אין סיבה לירידות בעתיד הנראה לעין".

נועם רוקח, סמנכ"ל ההשקעות באנליסט, הסביר: "מה שמסייע לנו להשיג תשואות עודפות הוא אחזקותינו בשיעור מעט יותר גבוה מהמתחרים במניות בשוק הסחיר, אך בעיקר בחירת הנכסים, מניות ואג"ח חברות. היצמדות למדדים והישענות על אג"ח ממשלתיות יוצרות פוזיציה שלא עובדת בשנתיים האחרונות. הייתי מכנה את התקופה הנוכחית 'עת האנליזה'.

זו תקופה שמיטיבה עם גוף כמונו, שניתוח חברות הוא הדנ"א שלו. ברכיב המנייתי, למשל, אחזקות במשקל יתר אצלנו כמו איירפורט סיטי, וויקס, טאואר וסודהסטרים עלו רק מתחילת השנה בעשרות אחוזים. גם ההקצאה הכוללת של התיק, ובה חשיפה סבירה לשוק האמריקאי ולשוק האירופי, תרמה לתשואה".

רוקח התייחס לטענה כי המכפילים בשוק המניות בארה"ב ובישראל גבוהים וצפויה להם ירידה חדה. לדבריו, "בשנה האחרונה שוקי המניות סוגרים פער מול התמחור הגבוה של האג"ח, וגם הם בהחלט כבר לא זולים. השוק האמריקאי נסחר במכפיל 22, ונשען בין היתר על הורדת מס חברות שלא ברור עדיין מה יהיה שיעורה. בישראל לב השוק בתמחור סביר, בייחוד בנקים ונדל"ן מניב, אך מניות השורה השנייה והשלישית במכפילים גבוהים, שלא היו בעבר.

הנה

ירה אל רכיבי סיכון לאור הריבית האפסית היא מהלך רב־שנים, ומוקדם לדעת מתי יסתיים. בנוסף, הסיכון שנשקף מאירופה ירד חדות בחודשים האחרונים. כשהתשואה הפנימית לא גבוהה וסטיות התקן נמוכות, ישנה קרקע לא רעה למימוש מסוים, גם אם עדיין התמונה הגדולה לא משתנה".