המתמטיקה של עמוס לוזון: 10 מיליון שקל שווים 223 מיליון שקל

אחרי שגזית גלוב מכרה את דורי בניה תמורת נזיד עדשים, היא ויתרה ללוזון גם על 390 מיליון שקל בשטרי הון ונכנעה במיקוח על נתח המניות שתקבל. אם העסקה תושלם, לוזון ישלוט בחברה עם הון עצמי גבוה פי 22 על ההשקעה

בינואר 2016 מכרה גזית גלוב את מניות קבוצת דורי שבידיה תמורת 9.3 מיליון שקל, במחיר של 5 אגורות למניה, לידי עמוס לוזון ושם החברה שונה מקבוצת דורי לקבוצת לוזון. לאחר המכירה נוצר מצב בעייתי שבו השליטה בחברה היא בידי לוזון, אך קבוצת לוזון חייבת 120 מיליון שקל לגזית גלוב, ובידי גזית גלוב מצויים שטרי הון של החברה בהיקף 495 מיליון שקל שנושאים ריבית של פריים פלוס 2%. בנוסף, חלוקת דיבידנד על ידי קבוצת לוזון מותנית בתשלום הריבית הצבורה (17.8 מיליון שקל בשנה), כך שבפועל נמנעת חלוקת דיבידנדים. מנגד, גזית גלוב תתקשה להנזיל את הני"ע שהיא מחזיקה.

ב־12 בינואר 2017 נחתם הסכם בין הצדדים שמהותו הסדרה של שטרי ההון וההלוואה בצורה שתאפשר הנזלה שלהם בשנה וחצי הקרובות. אחד התנאים המתלים להסכם הוא אישור הדירקטוריונים של שתי החברות לעסקה בתוך 45 יום, אך מאז נדחה מועד האישור פעמיים מסיבות לא ידועות. מכיוון שלדעתנו ההסכם נוטה לטובת קבוצת לוזון, לא נתפלא אם אי־הנוחות והדחייה מגיעות מהדירקטוריון של גזית גלוב שמכרה את מניות קבוצת דורי ללוזון בנזיד עדשים מכיוון ששטר ההון העצום מנע מהן ערך מהותי בפועל. כעת, בהסכם זה, גם עיקר שטר ההון נמכר בנזיד עדשים.

ההשקעה בקבוצת דורי

בספטמבר 2007 רכשה גזית גלוב מחצית מאכד ששלטה בקבוצת דורי תמורת 183 מיליון שקל, ובאפריל 2011 היא רכשה את השליטה המלאה באכד תמורת 82 מיליון שקל נוספים. ביוני 2011 העבירה גזית גלוב את מניות אכד לחברה־הבת (75%) גזית פיתוח שאותה החזיקה בשותפות (25%) עם רונן אשכנזי, בתמורה ל־200 מיליון שקל. בעקבות הזרמות בעלים עלה חלקה של גזית גלוב בגזית פיתוח, בהדרגה, עד שבדצמבר 2016 היא רכשה את יתרת חלקו של אשכנזי בחברה.

במהלך 2016-2014 הזרימה גזית פיתוח לקבוצת דורי 745 מיליון שקל, מתוכם 130 מיליון שקל הומרו להון מניות, 495 מיליון שקל לשטרי הון צמיתים ו־120 מיליון שקל הם הלוואה. לכן ההשקעה של גזית גלוב (כולל חלקו של אשכנזי) בקבוצת דורי עמדה על 1.01 מיליארד שקל.

וכך, אחרי ינואר 2016 גזית גלוב כבר לא היתה בעלת שליטה בקבוצת דורי. מנגד, נשארו בידיה הלוואה של 120 מיליון שקל ושטרי הון בהיקף 495 מיליון שקל, שרשומים במאזני גזית גלוב בשווי כולל של 137 מיליון שקל. מדובר בהערכה שמרנית של השווי, שלהערכתנו ערכו הכלכלי גבוה יותר.

האותיות הקטנות בעסקה

העסקה בין גזית גלוב לקבוצת לוזון כוללת רכיב קטן של המרת ריבית על הלוואה בהיקף 3.2 מיליון שקל למניות קבוצת לוזון שכבר הושלם. מבין שטרי ההון שמחזיקה גזית גלוב, 125 מיליון שקל ניתנים להמרה ל־95.2 מיליון מניות קבוצת לוזון, אך המרתם ללא הסדרת מעמדם של יתר שטרי ההון בעייתית. הסיבה: גזית גלוב תתקשה למכור את המניות בגלל שעדיין ייוותר שטר הון מהותי שימנע בפועל חלוקת דיבידנדים. על פי ההסכם, רק כ־107 מיליון שקל בשטרי הון יהיו ניתנים להמרה ל־82 מיליון מניות, ואילו יתרת שטרי ההון, בשווי 387 מיליון שקל, יימכרו ללוזון בתמורה לשקל אחד. על גזית גלוב נאסר להחזיק יותר מ־17% ממניות קבוצת לוזון, ולכן המרת שטרי ההון למניות תהיה הדרגתית. בנוסף, במסגרת ההסכם, ההלוואה שנתנה גזית גלוב לקבוצת לוזון (120 מיליון שקל) תומר לאג"ח שייפרעו רק החל מ־2022 ויישאו ריבית של 3.6%. האג"ח יהיו סחירות (באמצעות הנפקת 36 מיליון שקל נוספים של אג"ח לפחות), וגזית גלוב תהיה רשאית למכור אותן החל מיולי 2018. בעקבות הריבית הנמוכה והמח"מ הארוך סביר שהאג"ח ייסחרו במחיר נמוך מהשווי הפארי שלהן.

ההלוואה המקורית היתה אמורה להיפרע בינואר 2019 בכך גזית גלוב מקצרת בחצי שנה את משך הזמן עד שתוכל לממש את ההלוואה, אך סביר שהמחיר של הקדמה זו תהיה פגיעה בתמורה לגזית גלוב בגלל תנאי האג"ח. חרף זאת, המרת ההלוואה לאג"ח כדאית עבור גזית גלוב, מכיוון שמצב שבו קבוצת לוזון היתה צריכה לשלם חובה לגזית גלוב לפני פירעון מלא של סדרות האג"ח הקצרות של החברה היה עלול ליצור טענות להעדפות נושים. לקבוצת לוזון המרת ההלוואה לאג"ח מספקת נזילות מהותית לשנים 2022-2019 בתנאי מימון מצוינים. שטרי ההון מנעו ממנה חלוקת דיבידנדים, וזה כמובן חשוב לגזית גלוב שנתנה הלוואה לחברה. חלף יתרון זה, שייעלם לאחר השלמת העסקה, קבוצת לוזון התחייבה שלא לחלק דיבידנדים עד לסוף 2018. ההטבה שגזית גלוב מקבלת בעסקה היא התחייבות של עמוס לוזון לאפשר לה למכור אליו 10 מיליון מניות או שטרי הון שניתנים להמרה למניות בתוך שנה ממועד השלמת העסקה לפי מחיר של 45 אגורות למניה. שווי הטבה זו נאמד בכמה מאות אלפי שקלים בלבד.

לאחר השלמת העסקה יומרו שטרי ההון למניות כך שלקבוצת לוזון יהיו 320 מיליון מניות. לגזית גלוב תהיה זכות ל־25.6% מהמניות (היא תתחייב למכור אותן בהדרגה ולא להגיע לאחזקה כזו). לפי מחיר המניה הנוכחי, שווי המניות שבידי גזית גלוב יהיה כ־65 מיליון שקל. אך אנחנו מעריכים שבסבירות רבה מחיר המניה יפחת. בנוסף, גזית גלוב תחזיק אג"ח שלהערכתנו מחירן יהיה כ־90 אגורות לע"נ של שקל, ולכן שווי האג"ח יהיה כ־108 מיליון שקל. עם זאת, להערכתנו, גזית גלוב צפויה לחלץ ערך של 170-150 מיליון שקל, שיקזזו במעט את ההפסד שנבע לה מקבוצת דורי. אך כשבוחנים את תנאי ההסכם, ניתן לראות שגזית גלוב נותנת הטבה גדולה בדמות ויתור על שטרי הון בשווי של יותר מ־387 מיליון שקל ללא תמורה מהותית.

פעילות קבוצת לוזון

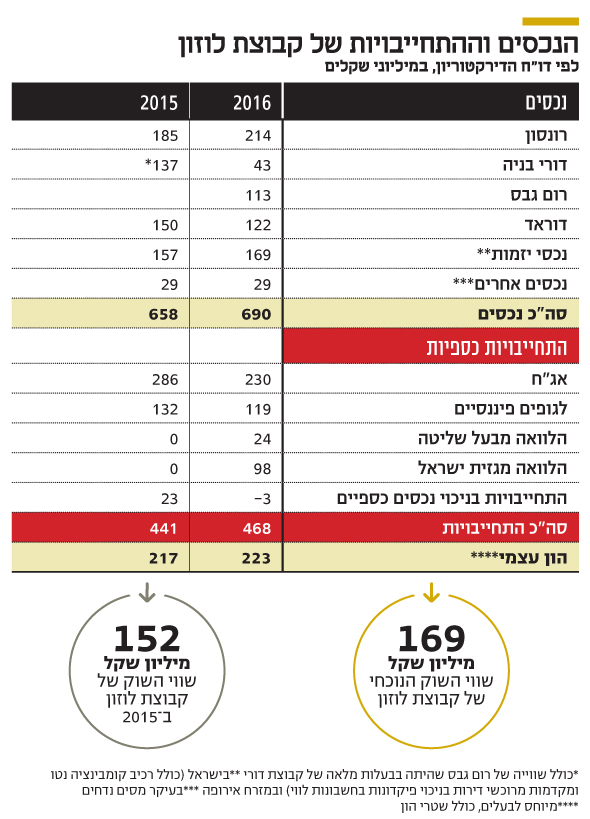

הפעילות של קבוצת לוזון מורכבת מזרוע יזמות נדל"ן בישראל, מפעילות הבנייה שנותרה בדורי בניה, מפעילות ביצוע עבודות גמר של בנייה באמצעות רום גבס, משליטה ביזמת הנדל"ן הפולנית רונסון, מאחזקה (9.375%) בתחנת הכוח דוראד ומפרויקט נדל"ן בסלובקיה. דו"ח הדירקטוריון שצורף לדו"חות 2016 של קבוצת לוזון מציג חלוקה של שווי הנכסים השונים במאזני החברה, ומנגד מציג את ההתחייבויות. דו"ח זה מהווה עוגן טוב להערכת שווי הפעילות של קבוצת לוזון.

ההון העצמי של קבוצת לוזון עלה ב־2016 בצורה מתונה בלבד, ל־223 מיליון שקל לעומת 217 מיליון שקל ב־2015, אך מצבה השתפר מאוד בעקבות השיפור בנזילות של החברה. במהלך 2016 השלימה החברה מימוש של כמה נכסים שאינם בליבת הפעילות שלה, השלימה פרויקט נדל"ן בנס ציונה והשלימה כמעט לחלוטין מסירת דירות בפרויקט נדל"ן נוסף בהוד השרון. בנוסף, חברת האנרגיה דוראד החזירה ב־2016 הלוואות בעלים של 346 מיליון שקל, כאשר חלקה של קבוצת לוזון בהחזר עמד על 32.5 מיליון שקל. גורמים אלו שיפרו את הנזילות ואפשר לקבוצה גיוס חוב של 105 מיליון שקל בתחילת 2017, שצפוי לתת לה נזילות לשנתיים הקרובות וכסף להחזר סדרות האג"ח הוותיקות. המרת ההלוואה מגזית גלוב לאג"ח ארוכת טווח צפויה, כאמור, לשפר מהותית את הנזילות גם ב־2019. שני המהלכים המהותיים שבצעה קבוצת לוזון ב־2016, מלבד שיפור הנזילות, הם עסקת בעלי עניין שהובילה לעלייה בשיעור האחזקה ברונסון וצמצום כמעט מלא של פעילות של דורי בניה, שהקטין את הסיכון שנובע לחברה מפעילות זו.

זרוע הנדל"ן הפולנית

קבוצת לוזון שולטת גם בחברת הנדל"ן רונסון, שנסחרת בבורסה הפולנית. רונסון בונה כעת שבעה פרויקטים שמכילים 1,276 יחידות דיור. לחברה 15 פרויקטים נוספים בשלבים שונים של תכנון, שיכללו 4,509 יחידות דיור, והיא התקשרה בהסכם לרכישת קרקע שעליה צפויות להיבנות 1,500 יחידות דיור נוספות. בדצמבר 2016 מכרה רונסון לחברה שבבעלות תיאטראות ישראל פרויקט נדל"ן (נובה) שלה, בתמורה לכל מניות רונסון שהיו בידי תיאטראות ישראל ומזומן בהיקף 34.3 מיליון זלוטי. בעקבות העסקה הפכה קבוצת לוזון לבעלת שליטה (66.1%) יחידה ברונסון.

החברה הפולנית נסחרת בשווי שוק של 275 מיליון זלוטי, שמקנה לאחזקת קבוצת לוזון ברונסון שווי של 182 מיליון זלוטי (כ־168 מיליון שקל). במרץ חילקה רונסון דיבידנד של 14.8 מיליון זלוטי, מתוכו קיבלה קבוצת לוזון 9.8 מיליון זלוטי (כ־9 מיליון שקל). שווי האחזקה ברונסון, יחד עם הדיבידנד שהתקבל ממנה, נמוכים ב־37 מיליון שקל מההון העצמי המשויך לבעלים של קבוצת לוזון שנובע מרונסון.

בנטרול מכירת פרויקט נובה הכנסות רונסון ב־2016 היו 310 מיליון זלוטי, והרווח הגולמי עמד על 29 מיליון זלוטי. הרווחיות של החברה תלויה בתזמון השלמת פרויקטים והיא הושפעה לטובה מהשלמת פרויקט מוקו בוורשה שהציג שיעור רווחיות גולמית גבוהה מאוד של 32%. לפרויקט זה נותר מלאי מהותי של 89 דירות שמכירתן צפויה לתרום לרווח הגולמי ב־2017. לקבוצת לוזון יש גם פרויקט יזמי לא מהותי בסלובקיה, שרשום במאזני החברה בשווי של 21 מיליון שקל וצפוי להוביל לרווחיות נמוכה בהמשך, וכן נכסים אחרים בהיקף 29 מיליון שקל, מרביתם נכסי מסים נדחים, שכנראה ניתן יהיה לנצל בעתיד.

חברת האנרגיה דוראד

לקבוצת לוזון שליטה (50%) משותפת בדורי אנרגיה, כאשר אלומיי מחזיקה ביתר המניות. דורי אנרגיה מחזיקה ב־18.75% מתחנת הכוח דוראד, כך שקבוצת דורי מחזיקה ב־9.4% מדוראד שלה יש כושר ייצור של 860 מגה־ואט. דוראד החזירה הלוואות בעלים בהיקף 396 מיליון שקל בשתי פעימות, ביולי 2016 ובינואר 2017. דוראד צופה החזר הלוואת בעלים נוספת השנה בהיקף 30 מיליון שקל. הכנסות דוראד מייצור חשמל (בנטרול הכנסות שנבעו מרכישת חשמל ושירותי תשתית) ירדו מ־1.36 מיליארד שקל ב־2015 ל־1.2 מיליארד שקל ב־2016 בעיקר בגלל שתי ירידות בתעריף רכיב ייצור החשמל שבוצעו ב־2015, ופגעו מהותית ברווחיות הפעילות ובערך של דוראד.

הרווח התפעולי ירד בהתאמה מ־357 ב־2015 ל־275 מיליון שקל ב־2016, וה־EBITDA ירד מ־566 מיליון שקל ל־484 מיליון שקל. לדוראד אשראי בנקאי של 3.56 מיליארד שקל בריבית אפקטיבית של 5.67%. בנוסף לדוראד היו בסוף 2016 הלוואות בעלים של 232 מיליון שקל (50 מיליון שקל מתוכן הוחזרו בינואר השנה). מנגד, לדוראד מזומנים ומזומנים מוגבלים בהיקף 490 מיליון שקל. הוצאות המימון של דוראד ב־2016 היו 219 מיליון שקל, מתוכם 35 מיליון שקל נבעו מהלוואות בעלים. לכן התזרים הפנוי לאחר הוצאות מימון לצדדים שלישיים, אך לפני השקעה ברכוש קבוע ולפני מסים היה 300 מיליון שקל.

מקובל לתמחר את פעילות ייצור החשמל לפי מכפיל EBITDA. המינוף הגבוה של דוראד יוצר רגישות גבוהה למכפיל שנבחר. אם נבחר מכפיל 8 על תוצאות 2016 נקבל לדוראד שווי של 802 מיליון שקל. אם נבחר מכפיל 10 השווי יקפוץ ל־1.77 מיליארד שקל. האחזקה בדוראד (הון עצמי והלוואת בעלים) רשומה במאזני קבוצת לוזון בשווי של 122 מיליון שקל – שווי סביר יחסית לתוצאות הפעילות של דוראד. דוראד רוכשת את הגז ממאגר תמר. מחיר הגז צמוד לתעריף רכיב ייצור החשמל אך יש לו מחיר רצפה שאליו הוא כבר הגיע. הסיכון המרכזי העומד בפני דוראד הוא ירידה נוספת בתעריף ייצור החשמל שתוביל לירידה בהכנסות ממכירת חשמל אך לא תוזיל את הגז שהיא רוכשת.

נכסי יזמות בישראל

קבוצת לוזון השלימה ב־2016 את מסירת הדירות בפרויקט בנס ציונה והשלימה כמעט לחלוטין פרויקט בהוד השרון. הפרויקט המהותי שלה, שנמצא בשלבי ביצוע, הוא My Unik בגני תקווה, שבו 266 דירות. קבוצת לוזון שמחזיקה (60%) בפרויקט צופה שהוא יניב רווח גולמי של 49 מיליון שקל. בנוסף לחברה פרויקט בתכנון בסמוך לצומת הפיל בתל אביב ופרויקטים של פינוי ובינוי ביהוד ובאור יהודה, כאשר באחרון רק 60% מהדיירים חתמו על הסכמתם לפרויקט. לקבוצת לוזון יש גם עתודות קרקע נוספות בהוד השרון, שבהן אין לה עדיין אישורי בנייה. נכסי הפעילות היזמית בישראל (נטו) רשומים בשווי של 148 מיליון שקל.

הבוננזה של רום גבס

רום גבס הציגה תוצאות מצוינות ב־2016 עם הכנסות של 542 מיליון שקל ורווח של 16 מיליון שקל, עלייה לעומת 2015. רום גבס מהווה זרוע רווחית ויציבה של קבוצת לוזון. סימן החולשה היחיד בחברה זו הוא צבר הזמנות נמוך יותר ל־2017 מאשר היה ב־2016.

דורי בניה תמשיך לדמם

דורי בניה הקטינה את היקף הפעילות על ידי הסכמי סיום עבודות ועל ידי העברת אחריות לדניה סיבוס, ומ־241 עובדים שהועסקו בדורי בניה בסוף 2015 נותרו 35 עובדים בלבד בסוף 2016. בכוונת דורי בניה לחדש את לקיחת הפרויקטים השנה, בעיקר כאלה שיבוצעו עבור קבוצת לוזון. לאחר הצמצום החד בפעילות דורי בניה מבצעת חמישה פרויקטים, שניים מהם בשלבי סיום. מבין שלושת הפרויקטים העיקריים בולט פרויקט בניית מגדלי משרדים שצפי ההוצאות עליהם גבוה ב־21 מיליון שקל מההכנסות הנותרות עבורם, ולכן דורי בניה צפויה להמשיך ולהפסיד מביצוע הפעילות השוטפת.

השווי נטו של דורי בניה במאזני קבוצת לוזון עומד על 43 מיליון שקל, אך הוא נובע מיתרת לקוחות בהיקף של 104 מיליון שקל. יתרת לקוחות זו הוגדרה לזמן ארוך כיוון שיש לגביה מחלוקות מול מזמיני עבודות (בנוסף, יש מחלוקת על 7 מיליון שקל הרשומים כלקוחות לטווח קצר). הסכום העיקרי בסעיף זה הוא 72 מיליון שקל שדורי בניה מעריכה שתקבל מהקבלן הראשי בבניית תחנת הכוח דוראד. מחלוקת זו בין הצדדים, שמצויה בבוררות בינלאומית, צפויה להגיע לשלב הראיות ביולי ותוצאותיה יהיו מהותיות עבור קבוצת לוזון.

בנוסף, נגד דורי בניה תלויות תביעות בסך כ־365 מיליון שקל, מרביתן ממזמיני עבודות. דורי בניה מעריכה שלגבי תביעות ב־164 מיליון שקל היא לא תצטרך לשלם, ולגבי יתר התביעות לא ניתן להעריך את היקף החשיפה שלה. חרף סכומים גדולים אלו הפרישה החברה 19 מיליון שקל בלבד בגין התביעות. לכן משקולות העבר עלולות עדיין לפגוע בדורי בניה. לנו נראה שהערך המאזני של החברה גבוה מאוד ונובע מאופטימיות גבוהה הן בצד ההכנסות הצפויות מהתביעות והן בנוגע לנזקים שינבעו לה מהתביעות.

היקף התחייבויות הקבוצה

לפי פירוט הנכסים וההתחייבויות בדו"חות קבוצת לוזון, לחברה נכסים בהיקף 742 מיליון שקל והתחייבויות של 519 מיליון שקל. ההתחייבויות למחזיקי האג"ח ולגופים פיננסיים רשומה במאזן בערך דומה לערכן בפועל. אך ההלוואה של 120 מיליון שקל מגזית גלוב רשומה במאזן כהתחייבות של 98 מיליון שקל בלבד, מכיוון שהיא מחושבת לפי מקדם היוון גבוה של 14.4%. לכן ההתחייבויות בפועל גבוהות בכ־22 מיליון שקל מאלו המופיעות במאזני החברה.

התאמות שליליות לשווי

הצגת הנכסים וההתחייבויות של קבוצת לוזון, כפי שמופיעה בדו"ח הדירקטוריון, מהווה כאמור את העוגן להערכת השווי של החברה. אך לדעתנו יש לבצע להערכה התאמות שליליות הנובעות מההפרש שבין שווי השוק של רונסון וערכה במאזני החברה, מהסיכון הנובע מדורי בניה, ומשווי ההלוואה מגזית גלוב במאזן. מנגד, יש לבצע התאמות חיוביות מרווח צפוי לפרויקטים היזמיים בישראל ואולי גם מהערך של רום גבס. לכן, להערכתנו הערך הנוכחי של קבוצת לוזון נמוך במעט מההון העצמי שלה.

החוב שגייסה קבוצת לוזון בינואר נעשה באג"ח צמודת מדד (ח') בריבית של 6%. ריבית זו תופחת ל־5% אם האחזקה בדורי אנרגיה תירשם כבטוחה לאג"ח. בכל אחת משלוש השנים הבאות החברה תפרע קרן של אג"ח ו' ואג"ח ז' בהיקף של 55 מיליון שקל. לכן לחברה צורכי נזילות מהותיים, והריבית על החוב שלה לא נמוכה. מנגד, רונסון ורום גבס צפויות להמשיך להזרים דיבידנדים לחברה, ודוראד צפויה להמשיך ולבצע החזר של הלוואות הבעלים.

המנצח הגדול של המהלך

בהנחה שהעסקה עם גזית גלוב תושלם, החלוקה בין ההון העצמי המיוחס לבעלים של קבוצת לוזון (223 מיליון שקל) ובין כמות המניות הרשומות (320 מיליון מניות), תשקף מחיר של 70 אגורות למניה שנסחרת כיום במחיר גבוה מדי, לדעתנו, של 80 אגורות. העסקה בין גזית גלוב ובין לוזון מתבססת על מיקוח בין הצדדים איזה נתח ממניות החברה יקבל כל צד. לדעתנו, גזית גלוב מתפשרת במיקוח זה ומקבלת נתח נמוך יחסית. בהנחה שהעסקה תושלם המנצח הגדול של המהלך יהיה עמוס לוזון. הוא רכש את מניות קבוצת דורי בפחות מ־10 מיליון שקל ולאחר ביטול שטרי ההון הוא ישלוט בחברה עם הון עצמי המיוחס לבעלים של 223 מיליון שקל, וללא מגבלות שנבעו משטרי ההון.