הרפורמה בת"א הושלמה: פיזור המדדים גדל, אך חברות התרופות נותרו דומיננטיות

הרפורמה במדדי הבורסה הצליחה במטרותיה - להגדיל את פיזור המניות במדדים ואת מספר המניות בהם - אך עדיין נותר מקום לשיפור. משקלן של חברות התרופות נותר גדול, וההשפעה של תעודות הסל על מדד SME60 עלולה ליצור קשיים

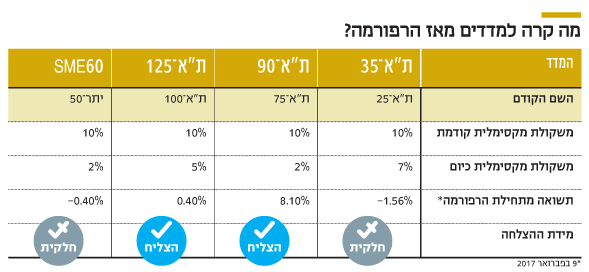

בפברואר הבורסה בתל אביב ביצעה רפורמה מקיפה במבני המדדים לראשונה מאז יולי 2010. הרפורמה הושלמה למעשה בסוף השבוע שעבר, כשהבורסה השלימה את ההתאמה ההדרגתית של המשקולת המקסימלית של המניות במדדי ת"א־35 ות"א־125 ובמדד הבנקים. המטרות העיקריות של הרפורמה היו פיזור גדול יותר של מניות במדדים והרחבת כמות המניות בהם, ושתיהן הושגו.

הרפורמה השפיעה על מחירי מניות רבות בעקבות הביקושים וההיצעים הגדולים שתעודות הסל הזרימו אליהן ויציאה של כסף מתעודות הסל. היציאה נובעת בחלקה מכך שסביב מועד שינוי כה מהותי ניתן להשיג תשואת יתר יחסית למדדים ומתשואת החסר של מדדי ת"א־35 ות"א־125 יחסית לאפיקי השקעה אחרים, שנבעה מהחולשה של טבע ופריגו. בעקבות זאת בחנו את השפעות הרפורמה ואת היתרונות והחסרונות של המדדים הנוכחיים.

לפני הרפורמה: ריכוזיות של חברות התרופות

לפני יישום הרפורמה המשקולת המקסימלית של מניות בת"א־25 ות"א־100 היתה 10%. ב־2016 איבדה מניית טבע 44% מערכה וגרעה כ־6% ממדדי ת"א־100 ות"א־25. הפגיעה במדד היתה גבוהה ביחס למשקל המניה במדד מכיוון שבכל עדכון משקולות רבעוני המשקולת של טבע במדדים הוחזרה להיות 10%. מניית פריגו איבדה 51% מערכה ב־2016 וגרעה כמעט 7% ממדדי ת"א־25 ות"א־100. גם מניית מיילן, שאיבדה 31% מערכה ב־2016, פגעה בשני המדדים, אך הפגיעה שלה היתה מתונה יותר, מכיוון שהמשקולת שלה במדד הוגבלה ל־4%. שלוש המניות האלה הובילו לירידה של כ־14% בת"א־25 ות"א־100 בשנת 2016 — כשביעית מהערך של המדדים.

את 2016 סיימו מדדי ת"א־25 ות"א־100 בירידות של 3.8% ו־2.5% בהתאמה. כך, אף שהרוב הגדול של המניות בתל אביב עלה במהלך אותה השנה, הריכוזיות של שלוש חברות התרופות הגדולות הובילה לירידות בשני המדדים המובילים.

הניסיון להכניס חברות אמריקאיות נכשל

במדד ת"א־75 לא היתה בעיה של מניות בודדות עם משקולת גבוהה. עם זאת, הוא לא היה חף מבעיות. בתחילת 2016 נכללו בו שלוש מניות ביומד אמריקאיות — מנקיינד, ביוטיים ונבידאה — שנכנסו לבורסה ב־2015 כחלק מניסיון לפנות לחברות טכנולוגיה זרות. הניסיון נכשל, מכיוון שהמניות שנרשמו הן אלה שהיו זקוקות למזומנים באופן מיידי ומצבן הפיננסי היה בעייתי.

מנקיינד ונבידאה איבדו כמחצית מערכן בשנת 2016 (והמשיכו בירידה ב־2017), וביוטיים איבדה 13% מערכה באותה השנה (וממשיכה לרדת). המשקל של שלוש המניות יחד במדד ת"א־75 בתחילת 2016 היה כ־6%, והן הביאו לירידה של כ־2.5% במדד במהלך 2016 ולירידה של כ־0.5% במדד ת"א־100. אמנם בכללי 2016 היתה שנה מצוינת למדד ת"א־75, שעלה ב־17.3%, אך הירידה הקלה על קרנות נאמנות להשיג תשואת יתר יחסית למדד, באמצעות הימנעות שלהן מהשקעה באותן מניות.

התכנון היה נועז יותר, אך התמתן בגלל לחצי השוק

הרבעון הראשון של 2017 היה המשך ישיר של 2016. עד 6 באפריל איבד מדד ת"א־125 כ־1.5% מערכו, אף ש־79% מהמניות בו עלו, בגלל הירידה החדה במניות פריגו וטבע. מניות מנקיינד וביוטיים גרעו יחד כמעט 1% ממדד ת"א־90 (מניית נבידאה עברה למדד SME60). התשואות השליליות של מדדי ת"א־35 ות"א־125 בשנה ורבע האחרונות היו אחת הסיבות ליציאת כסף של הציבור מתעודות הסל על שני מדדים אלה.

מכיוון שהמשקולת המקסימלית במדד ת"א־35 היא 7% והמשקולת המקסימלית במדד ת"א־125 היא 5%, הפיזור בשני מדדים גדל. ואולם, משום שבוטלה ההגבלה על המשקולת של מניית מיילן, המשקולת הכוללת של טבע, פריגו ומיילן במדד ת"א־35 היא כ־21%. למניית אופקו, שגם היא מושפעת בעיקר משוק התרופות האמריקאי, משקל של 4.6%, ולכן המשקולת הכוללת של מגזר זה במדד (25.6%) עדיין גדולה מאוד.

בשלבי תכנון הרפורמה הגישה הבורסה הצעה לצמצום חד בהרבה של המשקולת המקסימלית במדד זה, כדי להפחית את ההשפעה של אותן מניות גדולות על המדד. פעילים בשוק טענו שיש חשש שמשקולת נמוכה מדי למניות הגדולות תגדיל את המשקולת היחסית של המניות הקטנות, ותאפשר מניפולציה על המדד (השפעה על רמת המדד שעליו פועלות אופציות המעו"ף באמצעות השפעה על מחיר המניות הקטנות בו). לכן המשקולת המקסימלית שנקבעה גבוהה מזו שתוכננה בתחילה, והפיזור שהושג נמוך מהתכנון.

בחודש מאי תשיק הבורסה את המדדים SME150 ורימון. SME150 הוא מדד עם משקולת אחידה לכל המניות שנכללות במדדי ת"א־90 ו־SME60. מדד רימון יכיל את כל המניות שנכללות במאגר רימון (כ־220 מניות) והמשקולת המקסימלית בו תהיה 1%, כך שגם בו יהיה פיזור רחב. שלושה חודשים לאחר השקת המדדים מנהלי תעודות הסל יוכלו להשיק תעודות סל שיעקבו אחריהם.

האתגר של הבורסה בתעודות הסל

מדדי הבורסה מהווים כלי השקעה חשוב, בהיותם נכס הבסיס לתעודות הסל, נכס הבסיס לאופציות על מדדי מניות ונקודת השוואה להשקעות נוספות. הרפורמה במדדים תיקנה בעיות רבות, בעיקר את תלותם במספר קטן של מניות ואת חוסר הסנכרון בין התאמות שונות של הפרמטרים שלהם. נוסף על כך, המדדים כיום מכילים מניות רבות יותר.

האתגר של הבורסה נובע מהניגוד בין הרצון שתעודות הסל יתרמו למסחר במניות באמצעות הביקושים וההיצעים שהן יוצרות כשהציבור מגדיל או מקטין את האחזקה בהן, לבין הניסיון שההתערבות של תעודות הסל במסחר לא תשפיע מהותית על מחירי המניות. נראה שלפחות לגבי מדדי ת"א־35, ת"א־125 ות"א־90 הבורסה עומדת יפה באתגר. עם זאת, במדד SME60 יש חשש שהמשקולת המקסימלית הנמוכה שנקבעה ותמהיל המניות במדד ייצרו קשיים הנובעים מהשפעת תעודות הסל על מחירי המניות. אחד היחסים החשובים מבחינת ההשפעה של תעודות הסל על המניות הוא היחס בין האחזקה של תעודות הסל במניות המדד (שאין להן משקולת מקסימלית) ובין הסחורה הצפה (אחזקות הציבור) במניה. הרפורמה הצליחה בצמצום יחס זה במדדים ת"א־35, ת"א־125 ות"א־90, אך היחס נשאר גבוה מאוד במדד SME60.