כניסתה של ישראל למדד של סיטי לא תביא בהכרח להסתערות על אג"ח המדינה

מדד האג"ח שאחריו עוקבים מוצרים בשווי 3 טריליון דולר נמצא בטווח נגיעה, אבל נתונים רבים מדי הופכים אותו ללא אטרקטיבי

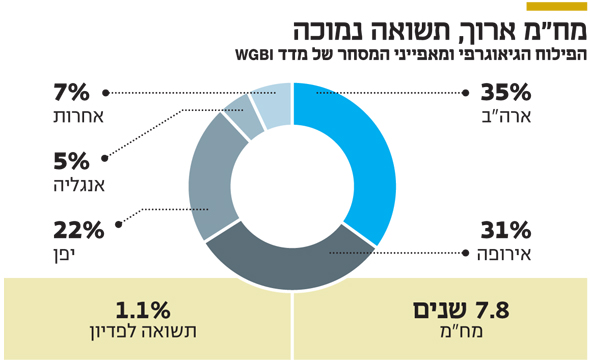

ביום שני שעבר, בניגוד למגמה העולמית, עלו האג"ח הממשלתיות בישראל ביותר מ־0.5% ומשכו איתם את מדדי תל בונד העיקריים. הרקע לעליות החדות היה פרסום סקירה של סיטיבנק לגבי האפשרות שהאג"ח של מדינת ישראל ייכללו בקרוב במדד WGBI - World Government Bond Index, אשר עוקב אחר אג"ח ממשלתיות בריבית קבועה ובמטבע המקומי של 23 מדינות. להערכתנו, מדובר במדד שאינו אטרקטיבי להשקעה וזאת בשל התשואה הנמוכה יחסית של כ־1.1% שהוא מגלם והמח"מ הארוך יחסית של כ־7.8 שנים. זאת, בזמן שהעלאת הריבית בארה"ב נמצאת מעבר לפינה וגם באירופה הדפסות הכסף צפויות להיפסק בהדרגה מתחילת השנה הבאה.

הסיבה לתשואה הנמוכה הגלומה במדד נובעת מהפיזור הגיאוגרפי שלו. 53% מהאג"ח המרכיבות אותו שייכות לאירופה ויפן, המתאפיינות בתשואות נמוכות במיוחד. החשיפה לאג"ח האמריקאיות, שכיום נסחרות בתשואה הגבוהה ביותר, מהווה 35% בלבד מנכסי המדד. כמו בכל מדד חשוב גם אחרי המדד הזה ישנם מכשירים פיננסיים עוקבים כמו קרנות סל (ETF's), קרנות מחקות וקרנות נאמנות המשתמשות בו כמדד ייחוס להשקעותיהם, באופן פסיבי או אקטיבי, על פי תנאי המכשיר.

מה שהצית את דמיון המשקיעים הוא היקף כספי אדיר של כ־3 טריליון דולר המנוהלים במתאם גבוה למדד זה, ועל פי הערכות של סיטי, כ־25% מהם מנוהלים בצורה פסיבית. במילים אחרות, חלק מהכסף אמור לזרום לשוק המקומי באופן כמעט אוטומטי, בהתאם למשקלה של ישראל במדד.

התממשות התסריט החיובי

על פי הפרסומים, ישראל צפויה להיכנס למדד במשקל של כ־0.25%, מכאן שמדובר בפוטנציאל לביקוש מינימלי של כ־2 מיליארד דולר לאג"ח ממשלתיות שקליות בריבית קבועה. במונחים מקומיים, מדובר בביקוש של כ־7.5 מיליארד שקל, בעוד מחזור המסחר היומי הממוצע באג"ח הממשלתיות השקליות במח"מ של שנה ומעלה הסתכם ב־1.3 מיליארד שקל בחצי השנה האחרונה.

האפשרות שעשויה להפוך את הכניסה למדד לאירוע משמעותי היא יצירת ביקוש לחלק הארוך בלבד של עקום התשואות, בדומה למח"מ הממוצע הנוכחי במדד.

בהנחה שהאג"ח הישראליות שייכנסו למדד יהיו במח"מ של 7 שנים ויותר, אזי הביקוש של 7.5 מיליארד השקלים יהיה ביחס לאג"ח מקומיות עם מחזור ממוצע של כחצי מיליארד שקל ביום. כלומר האג"ח הארוכות עשויות לזכות לביקוש השווה לכ־15 ימי מסחר של מחזור רגיל.

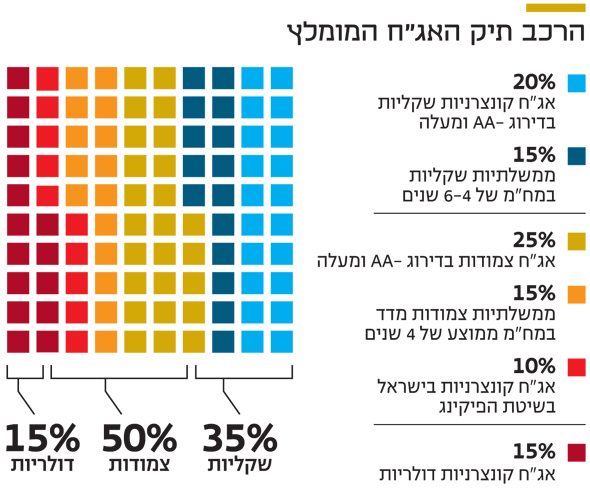

נקודה חשובה נוספת שעשויה להוביל להשפעה משמעותית על מחירי האג"ח המקומיות קשורה לאופן ההתנהלות של מנהלי המוצרים האקטיביים. אמנם ההחלטה על צירופה של ישראל למדד טרם התקבלה, אך על פי לוחות הזמנים, מדובר בכניסה אפשרית ברבעון הרביעי של השנה. עד אז ינסו המשקיעים להבין מהם הסיכויים שעצם הכניסה למדד יוקרתי, הכולל קריטריונים של גודל שוק מינימלי, דירוג אשראי ושוק התומך באופן מוחלט בפעילות של זרים, יוביל להזרמת כספים מצד מנהלי המוצרים האקטיביים. הרי אלו עשויים לגלות את השוק הישראלי אשר מתאפיין בצמיחה חזקה, אינפלציה אפסית, יחסי חוב טובים מהממוצע, שקל חזק, עקום תשואות תלול עם תשואות גבוהות ממרבית השווקים המפותחים וריבית אפסית יציבה. במצב כזה פוטנציאל זרימת הכסף יהפוך למשמעותי בהרבה ויוכל להגיע גם ל־8 מיליארד דולר שהם כ־30 מיליארד שקל. בתסריט זה לא רק האג"ח הממשלתיות הארוכות ייהנו אלא גם האג"ח הקונצרניות שיזכו לרוח גבית מהאפיק הממשלתי.

התממשות התסריט הסביר

חרף התלילות הגבוהה יחסית לעולם של האפיק הממשלתי המקומי, ואף שמפתה לדמיין את מנהלי ההשקעות הזרים מזרימים סכומי כסף אדירים לאג"ח של ממשלת ישראל, סביר להניח שהמציאות תהיה מתונה בהרבה. ראשית, ההחלטה על צירופה של ישראל טרם התקבלה, אבל גם אם נצא מתוך נקודת הנחה שישראל תצורף למדד, הרי שיש לזכור שהמשקל שלה במדד יהיה נמוך מאוד. מכאן שכלל לא בטוח שקרנות הסל יבחרו להתכסות על האג"ח, וגם אם כן, לא בטוח שהן יעשו זאת ביום אחד.

יצירת פוזיציה הדרגתית שתתפרס על פני תקופה של חודש ומעלה יכולה לרוקן את המהלך מתוכן. מדובר בתסריט סביר לחלוטין, שכן קרנות סל אינן מחויבות לספק את תשואת המדד אלא רק לעשות כמיטב יכולתן. גם אם יבחרו מנהלי המכשירים הפסיביים להיחשף לאג"ח הישראליות ביום אחד, הרי שניתן לעשות זאת באמצעות חוזה החלפת ריבית (IRS) המאפשר חשיפה לשינוי בריבית בלבד ומייתר את הצורך ברכישת האג"ח במלוא הסכום.

לגבי מנהלי ההשקעות האקטיביים, הרי שכאן מידת הסקפטיות עולה. המאמץ הטכני הכרוך בכניסה לשוק חדש, הצורך בביצוע מעקב מאקרו־כלכלי שוטף והחשיפה לתנודתיות המטבע עלולים להפוך את הסיפור ללא רלבנטי. זאת בעיקר לאור העובדה שהשוק המקומי קטן מאוד, ובראייה גלובלית ניתן בקלות לבנות תיק גם ללא האג"ח של ממשלת ישראל.

בשורה התחתונה, כניסה אפשרית למדד האג"ח הממשלתיות של סיטי תהיה בעלת השפעה חיובית על שוק האג"ח המקומי, אך העוצמה עדיין לא ברורה וכך גם מועד הכניסה שעדיין לא ידוע. בינתיים התשואות בארה"ב עולות והמשקיעים נערכים להאצה בקצב העלאות הריבית. סוגיה זו רלבנטית יותר למשקיעים בעת הנוכחית.

השורה התחתונה: גם אם ישראל תצורף למדד, משקלה יהיה נמוך מאוד. לא בטוח שקרנות הסל יבחרו להתכסות על האג"ח, וגם אם כן, לא בטוח שהן יעשו זאת ביום אחד

דרור גילאון הוא הבעלים של האתר להאצת הידע וההון הפיננסי