עליית מדד היתר ב־35% מושכת חברות קטנות להנפיק

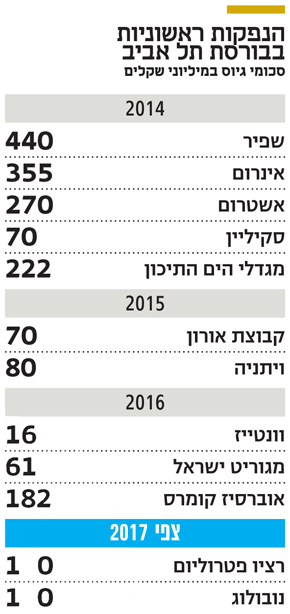

אחרי חמש שנים כמעט ללא הנפקות מניות בת"א צפויות בקרוב הנפקות של רציו פטרוליום ונובולוג. פעילים בשוק מעריכים כי ב־2017 יחול מפנה בשוק הראשוני

ההנפקה הראשונית (IPO) שביצעה חברת אוברסיז קומרס של קרן פימי בדצמבר, וההנפקה הצפויה של חברת נובולוג (לשעבר פארם אפ) בשבועות הקרובים, הפיחו תקווה בקרב פעילי שוק ההון המקומי בכל הנוגע לשוק ההנפקות הראשוניות. הבורסה התל־אביבית סובלת זה חמש שנים מהיעדר הנפקות ראשוניות משמעותיות, וכרגע נראה שמשהו אולי מתחיל להשתנות.

חלק מהפעילים סבורים כי השוק הישראלי עד כדי כך צמא לחברות חדשות, שהחברות כבר לא יוכלו לעמוד בפיתוי. לעומתם, אחרים סבורים כי כל עוד הרגולציה והאווירה האנטי־עסקית כלפי בעלי הון לא ישתנו, לא נראה כניסה של חברות חדשות לבורסה. על דבר אחד מסכימים כולם: אחרי עלייה של 35% במדד היתר ב־12 החודשים האחרונים, נראה שהבורסה קוסמת היום יותר לחברות קטנות ובינוניות, ואלה צפויות לנצל את רמת המחירים הגבוהה ולהנפיק בתל אביב.

שתי חברות כבר נערכות לבצע גיוסי הון ראשוניים ברבעון הראשון של 2017, ונוספות כבר מכינות תשקיפים לקראת הרבעונים הבאים. כפי שפורסם ב"כלכליסט", נובולוג של קרן פימי צפויה לצאת בקרוב לגיוס הון ראשוני לפי שווי חברה של 450–500 מיליון שקל. חברה נוספת שנמצאת לקראת הנפקה היא רציו פטרוליום שבשליטת משפחות לנדאו ורוטלוי. הנפקה זו צפויה להתקיים בשבוע הבא, כשהחברה תנסה לגייס מהציבור 40 מיליון שקל לאחר שכבר הבטיחה גיוס של 60 מיליון שקל מדלק, רציו והשותף הכללי בשותפות הגז.

"2017 צפויה להיות שנת מפנה בשוק ההנפקות הראשוניות (IPO)", אומר מנכ"ל חברת החיתום של לידר רנן כהן אורגד. אחרי ההנפקה המוצלחת של אוברסיז, שגייסה באמצע דצמבר 180 מיליון שקל וזכתה לביקושים של פי 2.5 בהנפקה, נראה כי הנבואה הזו עשויה להתגשם. "שינוי הכיוון התחיל בסוף 2016, ואני מאמין שהוא יימשך לתוך 2017", הוסיף כהן אורגד. "אוברסיז היתה הנפקה של חברה מוצלחת, אחרי הרבה מאוד זמן שלא היתה כזו, ובקרוב צפויה ההנפקה של רציו פטרוליום. אני חושב שיש חיפוש אמיתי של משקיעים אחר חברות איכותיות חדשות, ויש גם פתיחות גדולה מאוד ברשות ניירות ערך ובבורסה. כולם עושים מאמצים אמיתיים כדי שהתהליך יהיה קל ונעים יותר".

עוד אמר כהן אורגד: "יש תנועה בקרב החברות, ומורגש שינוי באווירה הכללית. לכן אני חושב שבשנת 2017 נראה שינוי כיוון. אני לא חושב שמה שעצר את ההנפקות בשנים 2014–2015 היה תנאי השוק, אלא העובדה שלא נעים היה להיות חברה ציבורית. היום יש שינוי באווירה ושינוי בהתייחסות".

מנגד, גילעד אלטשולר, בעלים ומנכ"ל משותף בבית ההשקעות אלטשולר שחם, חושב ש"מוקדם מדי לפתוח את בקבוקי השמפניה. נכון שהשוק צמא מאוד להנפקות

חדשות, אבל האווירה עוד לא השתנתה, ולכן לדעתי אנחנו עדיין לא שם. יש עליהום על בעלי שליטה. מתנפלים לראות כמה כל אחד מרוויח, ולכן חברות מעדיפות לא להיות ציבוריות. כל זמן שיש עליהום כזה לא יהיו הנפקות — בטח לא של חברות תעשייתיות וטובות. רשות ני"ע מקשה על החברות. היא אמנם צריכה לשמור על המשקיעים, אבל צריך לאזן בין רגולציה לבין שמירה עליהם. לכן אני לא רואה שנת מפנה בשוק ההון, אלא אם המחירים יהיו גבוהים במידה כזו שחברות לא יוכלו להתאפק".

יניב כהן, מנהל השקעות עמיתים בהפניקס, סבור גם הוא שבשנת 2017 נראה יותר הנפקות: "אחרי עלייה של 35% במדד ת"א יתר־50 במהלך 12 החודשים האחרונים השוק נפתח לחברות קטנות יותר. לחברות כאלה אין אלטרנטיבה לגייס בחו"ל. חברות עד שווי של 500 מיליון שקל, שמבקשות לגייס 150 מיליון שקל, לא יכולות לעשות זאת בבורסות הזרות. אם פעם החברות האלה היו מגייסות לפי שווי של 300 מיליון שקל, הרי שהיום — אחרי העלייה במדד היתר — השווי שלהן הוא 500 מיליון שקל, ולכן השוק נפתח לחברות נוספות".

כהן סייג את דבריו ואמר: "אני לא יודע אם נראה פה חברות שרצות לגייס. רשות ני"ע אומרת שתפחית את הרגולציה, אבל זה צריך קודם לקרות בפועל. אני מניח שיהיו יותר הנפקות, אבל לא תראה פה תור להגשת תשקיפים לרשות ני"ע כמו שהיה בימים עברו. אם השוק יעלה ב־30% נוספים — זה כבר סיפור אחר".