קרן הגידור של רועי ורמוס הניבה 15% באפריל־נובמבר

קרן נוקד שמנוהלת על ידי ורמוס, שלומי ברכה ושי יצחקי גייסה 300 מיליון שקל מיום הקמתה. הקרן נפגעה בנובמבר מפוזיציית הגנה שנבנתה מחשש לירידות בשל הבחירות בארה"ב, שהתבדה

מנהלי השקעות רבים בגופי הפנסיה קיבלו בתקופה האחרונה החלטה לעזוב את תפקידם לטובת הקמה או שותפות בקרן גידור. אחד מהם הוא שי יצחקי שעזב בתחילת 2016 את תפקידו כמנהל כספי העמיתים של חברת הביטוח הפניקס לטובת הצטרפות לקרן גידור חדשה שהקימו באפריל פורשי פסגות רועי ורמוס ושלומי ברכה — נוקד אקוויטי.

מדובר בקרן שנייה לשניים שהקימו בסוף 2013 קרן גידור המתמחה בהשקעות אג"ח שהצליחה לגייס כ־900 מיליון שקל ונסגרה למשקיעים בסוף 2015.

השקעות מגופים מוסדיים

לפי הערכות, הקרן החדשה כבר הספיקה לגייס כ־300 מיליון שקל, רובם מאנשים פרטיים, אך גם כספי מוסדיים, בעיקר מקופות מפעליות ומחברת ביטוח גדולה שהשקיעה 30 מיליון שקל מכספי העמיתים שלה בקרן. גופי הפנסיה הגדולים מתרחקים לרוב מהשקעה משמעותית בקרנות גידור על רקע סטיות התקן הגבוהות יחסית שלהן, והחשיפה שלהן לקרנות גידור נמוכה יחסית. מינימום ההשקעה בנוקד הוא 2 מיליון שקל, לעומת מינימום השקעה של מיליון דולר בקרן הראשונה.

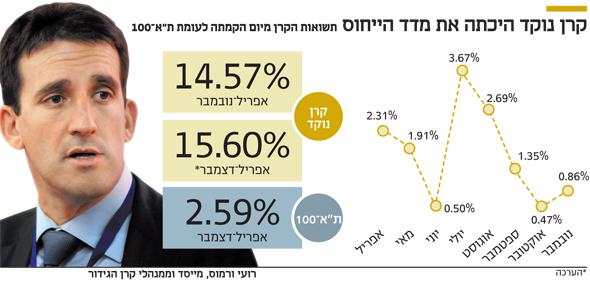

לידי "כלכליסט" הגיעו ביצועי קרן נוקד שמהם עולה שבאפריל־נובמבר היא רשמה תשואה של 14.57%, לעומת תשואה של 1.06% שהניב מדד ת"א־100 באותה תקופה. הקרן טרם הפיצה דו"ח שנתי, אך לפי הערכות, היא רשמה תשואה של 15.6% באפריל־דצמבר לעומת מדד הייחוס ת"א־100 שהניב 2.59% בלבד באותה תקופה.

לפי מדד צור גלבוע שהוקם על ידי קרן גלבוע המשקיעה בקרנות גידור בישראל, קרנות הגידור המנייתיות הפועלות בישראל רשמו תשואה ממוצעת של 8% בינואר־אוגוסט, וטרם פורסמו נתונים על ספטמבר־דצמבר. נובמבר היה חודש חלש יחסית לקרן נוקד שהניבה 0.86% בלבד, זאת לעומת תשואה של 2.66% שהניב מדד ת"א־100 שנהנה מרוח גבית של מניות הבנקים בעקבות הערכות המשקיעים לעלייה בריבית כתוצאה מבחירתו של דונלד טראמפ לנשיא בארה"ב.

הגדילה הימור על הסלולר

הקרן החדשה מחזיקה 58.35% מנכסיה במניות בישראל, 11.45% במניות בחו"ל ו־6.62% באג"ח בארץ ובחו"ל. משקל 10 אחזקות הלונג הגדולות בקרן מהוות 33.57% מנכסיה. ככל הידוע, הקרן פתחה פוזיציות גדולות על על מניות הבנקים וכן מניות הסלולר, שבחודש האחרון החלו להניב פרי על רקע עסקת גולן טלקום. לפי מדיניות הקרן, נוקד מתמחה בהשקעות בשוק המניות המקומי בדגש על נכסים אשר מתומחרים בחסר תוך זיהוי טריגר שבטווח הקצר־בינוני יביא לעליית ערך ותוך שימוש באסטרטגיות גידור לשיפור יחס הסיכוי לעומת הסיכון.

כך, לדוגמה, עדכנה הקרן בנובמבר כי פתחה לאחרונה פוזיציה במניית גילת רשתות לוויין, המשווקת ומייצרת ציוד קרקע המאפשר תקשורת רחבת פס בלוויינים. הקרן מדווחת כי בשנים האחרונות גילת מנסה לפתח כמה מנועי צמיחה חדשים כדי לשפר את הרווחיות הנמוכה שלה. לפי נוקד, ברבעון השלישי של 2016 ניתן היה להבחין בסימנים ראשונים להצלחת האסטרטגיה של גילת שבאה לידי ביטוי ברווחיות, ובנוקד מעריכים כי המגמה תימשך לתוך 2017.

הקרן הראשונה, נוקד אופורטיוניטי, מתמחה בהשקעה באג"ח בדגש על אג"ח בסיכון גבוה תוך נקיטת גישה אקטיבית כמו מעורבות בהסדרי חוב. קרן זו רשמה תשואה מצטברת של 12.3% נכון לסוף נובמבר לעומת תשואה של 5.65 שהניב מדד הייחוס שלה – תל בונד־תשואות. מאז הקמתה הניבה אופורטיוניטי תשואה מצטברת של 40.59%, המגלמת תשואה שנתית ממוצעת של 11.68%.

קרן אופורטיוניטי מחזיקה ב־38.5% מנכסיה במניות, מתוכן 31.4% בישראל, ו־26.3% באג"ח קונצרניות, מתוכן 20.9% בישראל ו־5.4% בחו"ל. אופורטיוניטי הניבה תשואה שלילית של 0.72% בנובמבר, שהיה חלש גם עבור קרן נוקד, חולשה שנבעה מהגנות שביצעו שתי הקרנות נגד ירידה אפשרית של מדדי המניות לקראת הבחירות בארה"ב, שלא התממשה לבסוף. חולשה זו התאזנה באופן חלקי דרך עליות שערים במניות הבנקים.

חשש המשקיעים התבדה

לפי נוקד, חודש נובמבר התאפיין בעליות שערים ברוב מדדי המניות אך בעלייה בתשואות האג"ח בעולם ובארץ בעקבות ניצחונו של טראמפ וחשש המשקיעים ממדיניות פיסקאלית מרחיבה. עליית התשואות, כך לפי נוקד, הובילה לפגיעה בחלק מאחזקות הליבה של הקרן בשל הרגישות לשערי הריבית באפיק הקונצרני וכן בכמה אחזקות מנייתיות. כך, לדוגמה, מפרטת נוקד כי ההשקעה שלה במניית Around town, חברת הנדל"ן הגרמנית שבבעלות יקיר גבאי, נפגעה.