9 הערות על דו"חות הרבעון השלישי של טבע

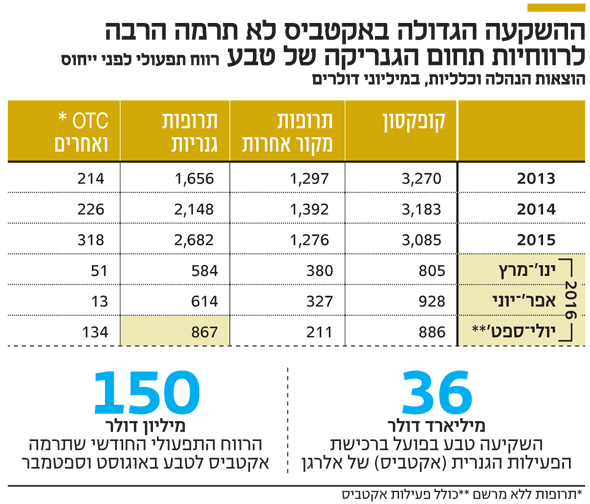

הדו"חות הראשונים שכוללים חודשיים של הפעילות הנרכשת מהווים סדק ראשון בתוצאות הצפויות של אקטביס. האם רווח תפעולי של 150 מיליון דולר בחודש מצדיק רכישה בעלות עצומה של 36 מיליארד דולר

טבע השלימה בתחילת אוגוסט את רכישת אקטביס, פעילות הגנריקה של אלרגן, שהפכה לרכישה הגדולה ביותר בתולדותיה של טבע. יעברו עוד שנים עד שניתן יהיה להעריך את מידת ההצלחה של רכישה זו, אבלדו"חות הרבעון השלישי של טבע שפורסמו בשבוע שעבר הם הראשונים שכוללים תוצאות של אקטביס, והן לא כל כך מעודדות.

מכיוון שהדו"ח מכיל פחות מחודשיים של פעילות זו עדיף לבחון אותה בתוצאות ממוצעות לחודש. ההכנסה החודשית הממוצעת של אקטביס עמדה על 450 מיליון דולר, והרווח התפעולי שנבע מפעילות זו היה גבוה במעט מ־150 מיליון דולר בחודש. תוצאות אלו מאכזבות יחסית לעלות העצומה של הרכישה בפועל שעמדה על כ־36 מיליארד דולר.

מכירה כפויה של נכסים רווחיים

התשלום שביצעה טבע עבור אקטביס כלל 33.75 מיליארד דולר במזומן ועוד מניות טבע בשווי של 5.3 מיליארד דולר. עיקר ההפרש מסכום הרכישה המקורי – 40.5 מיליארד דולר – נובע מהתמורה שקיבלה טבע עבור נכסים שאולצה למכור כדי לקבל את אישור רשויות ההגבלים העסקיים בארצות הברית ובאירופה למיזוג, וערך מניות טבע שהונפקו לאלרגן במועד הנפקתן.

הנכסים שנמכרו היו קבוצות של תרופות שיש להן תחרות נמוכה, חלקן של טבע וחלקן של אקטביס, ובעקבות המיזוג היקף התחרות בהן היה מצטמצם מהותית ולכן טבע אולצה למכור אותן. מכירות אלו צמצמו הן את הרווחיות של הפעילות הנרכשת והן את זו של החטיבה הגנרית המקורית של טבע. בזכות התחרות הנמוכה מדובר בתת־קבוצה של תרופות שסבלה פחות משחיקת מחירים. במילים אחרות, טבע נאלצה למכור חלק מהתרופות הרווחיות יותר שלה ותוצאות הרבעון השלישי הושפעו מאוד ממכירתם של הנכסים.

הירידה במחירי התרופות התעצמה

מנהלי טבע העריכו בדו"חות הרבעון הראשון והשני של 2016 ירידה של כ־5% השנה במחירי התרופות הגנריות שטבע מוכרת בארה"ב. ברבעון השלישי הם העריכו שהירידה התעצמה ל־7%. לא מדובר בהחמרה בתנאי השוק בארה"ב אלא בשינוי בתמהיל המוצרים. כאמור, חלק מהתרופות שיש להן תחרות מועטה נמכרו מסיבות של הגבלים עסקיים, ויתרת התרופות מכילות חלק יחסי גדול יותר של תרופות שמחירן נשחק בגלל התחרות.

| |||

פוטנציאל הרווח הצטמצם מהותית

תוצאות הרבעון השלישי היו חלשות בגלל מיעוט השקות תרופות גנריות מהותיות בארה"ב וטבע צופה כי המגמה תימשך גם ברבעון הרביעי. טבע השיקה ברבעון השלישי 11 גרסאות גנריות חדשות לתרופות בארה"ב, אך ההשקות הגדולות שבהן נעשו במקביל להשקות של חברות גנריות נוספות, ואז הפוטנציאל שבהן הצטמצם מהותית או שהיקף המכירות שלהן קטן. טבע מעריכה שחולשה זו נובעת מעיכוב של מספר השקות מתוכנן, ושבשנים 2017 ו־2018 יהיו השקות גנריות מהותיות רבות.

עיקר ההשקות שנדחו היו שייכות כפי הנראה לצבר המוצרים בפיתוח של טבע עצמה. רצף של חמישה חודשים חלשים (אוגוסט־דצמבר 2016) מבחינת השקות חדשות של החטיבה הנרכשת מהווה סדק קטן ראשון בתוצאות חטיבה זו.

היעדר השקות חושף את תוצאות האמת

השקות גנריות גדולות עם בלעדיות יוצרות לטבע רווחיות גבוהה בתקופת הבלעדיות. גורם זה יוצר תנודתיות רבה ברווחיות החטיבה הגנרית שלה בין הרבעונים. היעדר השקות גנריות מהותיות מאפשר לנו להבין את הרווח התפעולי השוטף של פעילות זו ללא ההשפעה הנובעת מאותן השקות. הרווח התפעולי של החטיבה הגנרית (בכל העולם), בנטרול הוצאות הנהלה וכלליות, עמד על 867 מיליון דולר ברבעון. לכן, אם תוצאות אקטביס היו מאוחדות למשך רבעון מלא, הרווח התפעולי של החטיבה הגנרית היה כ־1.02 מיליארד דולר.

הרווח התפעולי הבסיסי של החטיבה הגנרית לאחר רכישת אקטביס, בנטרול הוצאות הנהלה וכלליות וללא השפעת השקות גנריות עם פוטנציאל גבוה במיוחד, הוא 4.08 מיליארד דולר. הרווח בפועל צפוי לצמוח בשנים הקרובות הן בזכות אותן השקות עם בלעדיות, והן בזכות הסינרגיה שטבע העריכה שתוביל לצמצום הוצאות תפעול ומיסים שנתי של 1.4 מיליארד דולר בתוך שלוש שנים. הערכות השפעת הסינרגיה של טבע מאוד אופטימיות יחסית להיקף המכירות של אקטביס.

הפרט החשוב שנעלם פתאום מדו"ח הרבעון

טבע רכשה את אקטביס בעיקר בשל צבר התרופות הגנריות שלה בפיתוח שהוא המוביל בעולם. הרכישה שילשה את כמות התרופות הגנריות של טבע הממתינות לאישור לשיווק בארה"ב והשקת חלק מהותי מצבר זה צפויה לתרום מהותית לרווחיות שלה בשלוש השנים הבאות. אך נתון מהותי לא פחות הוא היקף התרופות שלגביהן טבע מעריכה שתזכה בבלעדיות או בבלעדיות משותפת מתוך צבר זה. דו"חות הרבעון השלישי מעוררים אי־ודאות מסוימת בנוגע לפוטנציאל שנובע מאותן השקות עם בלעדיות.

לדו"חות של טבע יש מבנה קבוע. בדו"ח הרבעון השני, לאחר הפירוט לגבי צבר התרופות הגנריות הממתינות לאישור בארה"ב, טבע כתבה שהיקף המכירות של תרופות המקור שהיא מצפה לקבל בלעדיות על גרסאות גנריות שלהן הוא 34 מיליארד דולר בשנה. נתון זה נותר זהה גם בדו"חות הרבעון השלישי, אך הנתון לגבי היקף מכירות המקור של התרופות שטבע מעריכה שתזכה בבלעדיות לגרסאות הגנריות שלהן הושמט.

השמטה זו נובעת כנראה מהעובדה שטבע עדיין בוחנת חפיפות חלקיות בין מוצרים שלה שבפיתוח לבין מוצרים של אקטביס, והיא מפגינה זהירות יתרה בדו"ח הפומבי. טבע קיבלה מידע מלא על צבר התרופות הגנריות בפיתוח של אקטביס רק עם השלמת המיזוג. במצגת בחודש ספטמבר טבע מסרה שהיקף המכירות של תרופות המקור שלגביהן היא מעריכה שתזכה לבלעדיות גנרית הוא 52 מיליארד דולר לעומת 34 מיליארד דולר שהיו לטבע לבדה. עלייה מתונה ומאכזבת יחסית להכפלת צבר התרופות בפיתוח פי שלושה. כעת נתון זה כלל לא מופיע, ומשקיעים יבחנו אותו כשיופיע מחדש בדו"חות הרבעון הרביעי.

ציפיות הענק שטבע משדרת לשוק

אין ספק שצבר התרופות הגנריות הממתינות לאישור של טבע הוא המוביל בעולם, ושאותן השקות יתרמו רווח תפעולי שנתי של מאות מיליוני דולרים בכל אחת משלוש השנים הבאות. חמישה חודשים ברצף שצפויים ללא השקות מהותיות, והשמטת הנתון לגבי היקף מכירות תרופות המקור בהן יתחרו ההשקות הגנריות עם הבלעדיות, מהוות סימן ראשון שיתכן שהפוטנציאל של אותן השקות, לא יעמוד בציפיות הענקיות שטבע העבירה לשוק לגביהן עם החתימה על העסקה לרכישת אקטביס.

בחודש פברואר 2017, עם פרסום התוצאות השנתיות של 2016 כולה, טבע צפויה לתת תחזית לתוצאות הצפויות בשנה הבאה.

להערכתנו הצפי יהיה נמוך יותר מהתחזית ארוכת הטווח שטבע, בניהולו של ארז ויגודמן, נתנה בכנס האנליסטים ביולי האחרון והמשקיעים יתנו את הדגש על הרווח התפעולי הצפוי לחטיבה הגנרית. הסיבה לכך היא אי־הוודאות שעדיין קיימת לגבי הרווחיות הצפויה שתנבע מאקטביס ומכך שחטיבה זו צפויה להיות יציבה יותר מתחומי הפעילות האחרים של טבע.

הבטן הרכה של רווחיות תרופות המקור

אכזבה נוספת מדו"חות הרבעון השלישי של טבע נבעה מתחום תרופות המקור מלבד הקופקסון. תחום זה רשם שפל של רווח תפעולי של 211 מיליון דולר בלבד ברבעון. התוצאות החלשות נבעו בחלקן מתחרות גנרית לתרופת נוביגיל ובחלקן מירידה במכירות משאף ProAir ובתרופה לסרטן טרנדה. חלק מהירידה נובע מהצטברות מלאים של טרנדה ברבעון השני (בעקבות השקת אינפוזיה מהירה לתרופה) וחלק אחר נובע מהתגברות התחרות לתרופה זו. גם ב־2015 נרשמה ירידה ברווחיות של תחום תרופות המקור הנוספות לעומת הרווחיות ב־2014, ולהערכתנו טבע צפויה לרשום גם השנה ירידה מתונה נוספת ברווחיות התפעולית של תחום זה.

בשנת 2017 צפויה תחרות גנרית רחבה בארצות הברית לאיזילקט, תרופה לטיפול בפרקינסון שכבר חשופה לתחרות גנרית בכמה מדינות באירופה, ומכירות תרופה זו צפויות לרדת בחדות. בנוסף, יתכן שפריגו תשיק תחרות גנרית למשאף ProAir.

המוצרים הבולטים בצבר תרופות המקור בפיתוח של טבע הם SD-809 (שהגיעה לטבע עם רכישת Auspex) לטיפול במגבלות תנועה במחלת הנטינגטון, שממתינה להחלטת מינהל המזון והתרופות (FDA) לגבי אישור לשיווק בארה"ב שתינתן באפריל 2017. אותה תרופה, בהתוויה לטיפול בדיסקינזיה מאוחרת (תופעות לוואי נוירולוגיות לטיפול בתרופות) סיימה בהצלחה ניסוי שלב 3, ותרופה לטיפול במיגרנה כרונית ובמגרנה ארעית הציגה תוצאות טובות מאוד בניסוי שלב 2. פוטנציאל משמעותי קיים גם בתרופות נוספות שנמצאות בצבר שטבע מפתחת. אותן תרופות יוצרות לטבע פוטנציאל למכירות מהותיות בעתיד, אך לא מונעות את הבטן הרכה של הירידה ברווחיות מתרופות המקור מלבד הקופקסון, שהחלה ב־2015 וצפויה להמשיך גם בשנה הבאה.

קצב דעיכת הקופקסון תלוי במשפטים

הקופקסון, כרגיל, סיפק את הסחורה ברבעון השלישי עם רווח תפעולי של 886 מיליון דולר. מניית טבע צפויה לתנודתיות ברבעון הראשון של 2017 עם ההכרעות המשפטיות הצפויות בנוגע לפטנטים המגנים על התרופה במינון של 40 מיליגרם. גם אם טבע תפסיד במשפטים אלו, בסבירות לא נמוכה, ההשקה הגנרית תדחה עד לאחר הערעור הצפוי אך תוצאות המשפטים יכריעו את קצב הדעיכה הצפוי לקופקסון החל משנת 2018.

תחת הנחה שלא תהיה השקה בסיכון של גרסה גנרית לקופקסון, הרווח התפעולי של המוצר צפוי לעמוד על 3 מיליארד דולר ב־2017, אך לאחר מכן אי־הוודאות לגבי רווחיות הקופקסון תגדל, כאשר להערכתנו ב־2019-2018 הרווח התפעולי יעמוד על 2.8-2.4 מיליארד דולר אם לא תהיה תחרות גנרית או 1.4-1.2 מיליארד דולר בתרחיש שבו תתחיל תחרות גנרית של מתחרה אחת או שתיים, ואף פחות מכך אם יהיו מתחרות נוספות.

טבע נהנית מריבית נמוכה על החוב

לטבע היו עודף התחייבויות פיננסיות של 34.2 מיליארד דולר בתום הרבעון השלישי. עודף התחייבויות זה צפוי לצמוח בכמיליארד דולר בעקבות רכישת מפיצת התרופות ANDA והתשלום הצפוי לרשויות בארה"ב בגלל עבירה על כללים אתיים בפעילות ברוסיה, באוקראינה ובמקסיקו. מנגד, נקודת חוזקה של טבע היא ריבית ממוצעת נמוכה על החוב, בעיקר על איגרות חוב בהיקף 20.4 מיליארד דולר שהונפקו לצורך מימון הרכישה של אקטביס מאלרגן, בריבית משוקללת של 2.32% בלבד ובמח"מ הממוצע של 8.65 שנים.

כמות המניות המדוללת של טבע, הכוללת גם את ההשפעה הצפויה של הדילול הנובע ממניות הבכורה, היא 1.077 מיליארד מניות. לכן שווי השוק של החברה, לפי מחיר של 38.56 דולר למניה בסוף השבוע האחרון, עומד על 41.5 מיליארד דולר. חשוב להתייחס לכמות המניות הכוללת את השפעת מניות הבכורה כיוון שדו"חות

non-GAAP מנטרלים את הוצאות המימון הנובעות מהן. טבע צופה לרבעון הרביעי רווח נקי על בסיס non-GAAP של 1.45 מיליארד דולר עד 1.55 מיליארד דולר. להערכתנו, מחצית מהרווח הזה ינבע ישירות מהקופקסון.

הכותב הוא כלכלן בחברת הייטק