דמי הניהול בגמל להשקעה נמוכים ב־30% מהאלטרנטיבה

מוצר הגמל להשקעה החדש עוקף את פוליסות החיסכון של חברות הביטוח ועדיף עליהן כמעט בכל פרמטר. גופי החיסכון מיהרו להשיק אותו כך שהחוסכים יוכלו להפקיד את התקרה המותרת - 70 אלף שקל - גם עבור 2016 וגם בתחילת 2017

רק לפני שבוע השיקה המפקחת על הביטוח דורית סלינגר את מוצר הגמל להשקעה — וכמה בתי השקעות זריזים כבר החלו לשווק אותו באגרסיביות, הן ישירות והן דרך סוכני הביטוח. מדובר במוצר פיננסי ייחודי שאמור לייצר תחרות על ניהול כספי החיסכון של הציבור. היתרון המובנה שלו הוא פטור מלא ממס על רווחי ההון שייווצרו לחוסכים שיחליטו למשוך את הכסף כקצבה חודשית בגיל פרישה. יש בו יתרונות מיסוי גם לחוסכים שיבקשו למשוך את הכסף בשלב אחר — דחיית תשלום המס ואפשרות לצבור רווחי ריבית דריבית על החיסכון בעת מעבר בין מסלולים ואף מחברת גמל אחת לאחרת.

רוב חברות הגמל מתכוונות להשיק את המוצר בתוך שבועות ספורים או בתחילת 2017. נדרש להן זמן לייצר פלטפורמה מתאימה להצטרפות למוצר באינטרנט. כך, בית ההשקעות מיטב דש צפוי להשיק את המוצר בעוד כמה שבועות, והוא יאפשר לכלול הרשאה באינטרנט לחיוב החשבון.

למזדרזים: ההפקדה יכולה להיות כפולה מהתקרה

סלינגר יכולה היתה לחכות ולהשיק את המוצר רק בינואר 2017. במכתב לסוכנים ששלח אלטשולר שחם, שהשיק את המוצר, רומז בית ההשקעות מדוע מיהרה המפקחת — ועמה בתי ההשקעות פסגות, אלטשולר שחם, אקסלנס וחברת הביטוח מגדל — להוציא את המוצר לדרך. לחצים שהפעילו חברי הכנסת הביאו להגבלת ההפקדות השנתיות למוצר זה ל־70 אלף שקל לאדם.

זאת מתוך החשש שהמוצר יהפוך למקלט מס לאנשים אמידים. באותו מכתב, שהגיע לידי "כלכליסט", מציגים באלטשולר שחם שאלות ותשובות לסוכנים ביחס למוצר. אחת מהן היא השאלה הבאה: האם ניתן להפקיד לקופה 70 אלף שקל בנובמבר־דצמבר 2016 וסכום זהה גם בתחילת 2017? על כך משיבים באלטשולר בחיוב — כל אדם יכול להפקיד 70 אלף שקל בכל שנה קלנדרית. כך, בתי ההשקעות מקווים למקד תחילה את מאמצי השיווק של המוצר ללקוחות עם סכומי כסף צבורים גבוהים יחסית, כדי לממש את האפשרות להפקיד את התקרה גם ב־2016 ומיד לאחר מכן, עם תחילת 2017.

דמי הניהול בפוליסת החיסכון החלו להישחק

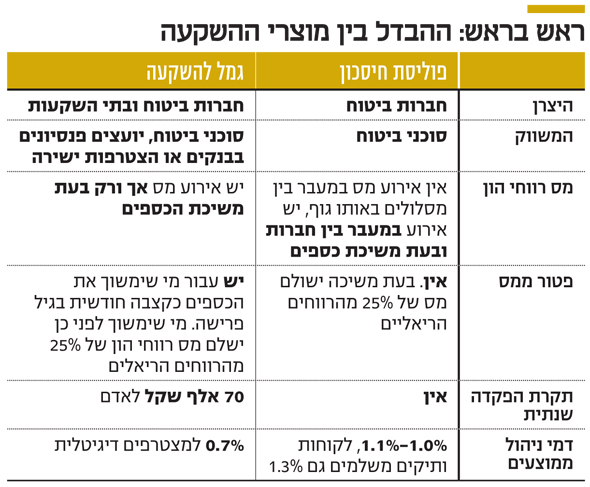

אחת השאלות המסקרנות בתעשייה היא לגבי דמי הניהול שיגבו בתי ההשקעות וחברות הביטוח עבור המוצר החדש. לדמי ניהול אלה השלכות על המוצרים הקיימים, בדגש על פוליסות החיסכון של חברות הביטוח — המוצר הדומה ביותר לחלופה החדשה. פוליסת החיסכון זהה לקופת הגמל להשקעה למעט העובדה שרק חברות ביטוח יכולות לשווק אותה, ישירות או דרך סוכני הביטוח ולא דרך המערכת הבנקאית. כמו כן בפוליסת חיסכון אין פטור ממס למושכי הכסף כקצבה בגיל פרישה, אין דחיית אירוע מס בעת מעבר בין חברת ביטוח אחת לאחרת ובצד החיובי, אין תקרת הפקדות.

מכיוון שפוליסות החיסכון פעלו בשנים האחרונות באופן לא שקוף, יש רק נתונים חלקיים על דמי הניהול שגובות חברות הביטוח עבורן והיקף הכספים המגויסים. רוב השיווק שלהן בוצע דרך סוכני ביטוח ודמי הניהול שנגבו היו גבוהים יחסית, סביב 1.2%, אם כי בשנה החולפת דמי הניהול למצטרפים חדשים החלו להישחק לקראת התחרות הצפויה מכיוון הגמל להשקעה. על פי הערכות, הם ירדו לכ־1% ובחברות הצליחו לגייס כ־20 מיליארד שקל עד כה.

באתר משרד האוצר ניתן לראות פירוט ביחס לפוליסות החיסכון שנפתחו עבורן מסלוליים ייעודיים, ולא ביחס לחברות שהוסיפו את כספי המשקיעים בהן למסלולים הקיימים של ביטוחי המנהלים שלהן. כך, דמי הניהול הממוצעים שגובה הכשרה ביטוח עבור פוליסות החיסכון שהיא משווקת הם 1.03%, דמי הניהול שגובה הפניקס הם 1.13% בממוצע ואילו דמי הניהול שגובה כלל ביטוח גבוהים יותר ומגיעים לכ־1.3%. פסגות גובה דמי ניהול נמוכים יותר, 0.8%–0.9%. דמי הניהול שגובות הראל, מנורה ומגדל נכנסים לתוך המאגר של מסלולי ביטוחי המנהלים הרגילים ולכן לא ידועים. בשלב זה נראה שכל השחקנים יישרו קו — דמי ניהול של כ־0.7% — אך אלה עשויים להישחק עם כניסת שחקנים נוספים.

המוצר של פסגות ומגדל מתחרה בהן עצמן

בתי ההשקעות, הנחשבים לתחרותיים יותר, נכנסים לראשונה למגרש הזה. שיווק המוצר גם על ידי מערך הייעוץ בבנקים והאפשרות להצטרף אליו באינטרנט הופכים את דמי הניהול הצפויים שלו לנמוכים מאלו של פוליסות החיסכון. כך עולה מבדיקת "כלכליסט".

כך, למשל, בכוונת פסגות לגבות עבור המצטרפים דרך האינטרנט דמי ניהול של 0.7% לחיסכון במוצר, וכך גם לגבי אקסלנס ומגדל. באלטשולר שחם יגבו כ־0.8% עבור הצטרפות דיגיטלית (להפקדה חד־פעמית; עבור הפקדות שוטפות יעמדו דמי הניהול על 1%) וכ־1% למצטרפים דרך סוכן ביטוח.

במילים אחרות, דמי הניהול זולים ב־30%-50% לעומת אלו שגובות פוליסות החיסכון. לחוסכים בפוליסות החיסכון של חברות הביטוח שווה להעביר את הכספים — עד לתקרה של 70 אלף שקל לאדם — לגמל להשקעה. כך הם ייהנו מדמי ניהול מופחתים ואופציה לפטור מלא ממס על רווחי הון למתמידים.

על פי הערכות, בתי ההשקעות יעודדו את המצטרפים לפתוח כמה קופות, אחת על שם כל בן משפחה. כך משפחה בת ארבע נפשות, למשל, תוכל להגיע להשקעה של 280 אלף שקל בשנה. מעניין אם סוכני הביטוח יפנו ללקוחות הקיימים שלהם בפוליסות החיסכון ויפנו את תשומת ליבם למוצר החדש — והעדיף — או שישאירו ללקוחות את הערנות והאחריות להבין שכדאי להם להעביר אליו את הכספים או לכל הפחות לדרוש הפחתה של עשרות אחוזים בדמי הניהול שגובים במוצר הקיים.

בעצם השקת המוצר יוצרים פסגות ומגדל תחרות למוצר קיים שלהם — פוליסות החיסכון. בשלב זה אין להן כוונה להפחית ללקוחות את דמי הניהול בפוליסות או להציע להם לעבור למוצר החדש.

הבנקים בניגוד עניינים לגבי שיווק המוצר

אחת השאלות הפתוחות היא האם הבנקים ייכנסו למגרש של שיווק המוצר החדש. הבנקים מהווים כוח שיווקי משמעותי מבחינת חברות הגמל, אולם במקרה זה צצות שתי בעיות.

ראשית, הבנקים לא יכולים לשווק את המוצר כרגע: תקנות עמלות ההפצה לא כוללות אותו ואין להם תמריץ לשווקו ללא עמלה. לפי גורמים באוצר, בקרוב מאוד יחתום שר האוצר משה כחלון על תקנות הפצה מעודכנות, שיכללו את הגמל להשקעה כמוצר שהבנק יכול לגבות עבורו עמלה מהיצרנים (כ־0.25%).

שנית, גם לאחר שהבנקים יוכלו לגבות עמלה עבור השיווק, הם עלולים למצוא את עצמם בניגוד עניינים. היועצים הפיננסיים בבנקים אחראים לשיווק קרנות הנאמנות, המוצר המתחרה. הגמל להשקעה אמור להיות משווק על ידי היועצים הפנסיוניים. לבנק יש תמריץ להעדיף לשווק דווקא קרנות נאמנות אג"חיות ומנייתיות — שבהן עמלת הפצה גבוהה יותר של 0.35%.

חברות הגמל מציעות שלל מסלולים שבהם הגמל להשקעה מהווה חלופה לפיקדון בנקאי. אלטשולר שחם, לדוגמה, מציע חמישה מסלולי השקעה — כללי, אג"ח, עד 15% מניות, מניות וכספי. המסלול הכספי אמור להיות סולידי מאוד, והוא מעמיד חלופה לפיקדון בבנק - בעוד לבנק אין אינטרס לשווקו ככזה. בדמי ניהול של 0.8%–1%, ספק אם מסלול זה אטרקטיבי כחלופה לפיקדון בבנק בתקופה של ריביות אפסיות, כי ממילא גם בו צפויה תשואה נמוכה מאוד.

גם אם הבנקים ייכנסו לבסוף לשיווק המוצר, ובהנחה שיגבו עמלת הפצה של 0.25% מהיצרנים — יש להניח כי דמי הניהול עבור לקוחות שירכשו את המוצר דרך הבנק יעמדו על כ־1%, בדומה לשיווק דרך סוכני ביטוח.